兴业证券:投资者普遍对金价乐观,但机构股票配置比例仍较低

本文来自微信公众号“兴证有色钢铁”。

投资要点

此次调研中,机构投资者参与比例为90%,公募基金的投资者认为目前适合购买黄金资产的比例最高:以“黄金价格未来预期”为主题、以问卷调研为形式开展的草根调研中,机构投资者的参与比例为89.5%。而在参与调研的公募基金投资者中有62%认为现在适合购买黄金资产,比例最大。

80%的调研参与者的配置黄金资产比例低于20%,黄金资产配置的主要形式是黄金ETF和黄金股票: 80%的调研参与者在大类资产中配置黄金资产的比例低于20%,而对调研参与者分机构来看,公募基金在大类资产中配置黄金资产的比例最高。另外从此次调研的整体来看,黄金资产配置的主要形式是黄金ETF和黄金股票。

黄金价格短期普遍被看好,参与调研的公募基金的投资者对未来6个月的黄金价格预判最乐观。短期来看:70%的调研参与者认为近期黄金价格会上升,而实际利率、通货膨胀和避险是投资者认为影响黄金价格变动的主要因素。在对未来6个月的黄金价格预判方面:在此次调研中,总的来看,预判的价格中枢为1861.6美元/盎司,公募基金投资者预判的价格中枢为1895.77美元/盎司,公募基金的投资者对未来6个月的黄金价格预判最乐观。

此次调研中,黄金股票认可度最高为山东黄金(01787)和紫金矿业(02899),机构投资者低配黄金股票(小于10%)的比例较高,调研参与者普遍反馈黄金价格影响因素太多,比较难把握。在此次调研中,投资者投票占比前两位为山东黄金和紫金矿业。另外,78%的调研参与者的黄金股票配置比例低于10%,黄金股票配置比例较低。而调研参与者普遍反馈黄金配置较低的主要因素为黄金价格影响因素太多,比较难把握(投票占比为47%)。

风险提示:报告仅针对的是本次小样本调研结果的分析,存在小样本数据反映不全面风险;问卷调研人未能如实反映调研内容导致的调研数据失真风险;黄金价格波动风险;影响黄金价格因素较多,草根调研内容反映不全面风险;调研数据具有时效性等风险。

报告正文

1、此次调研中,机构投资者参与比例为90%,公募基金的投资者认为目前适合购买黄金资产的比例最高

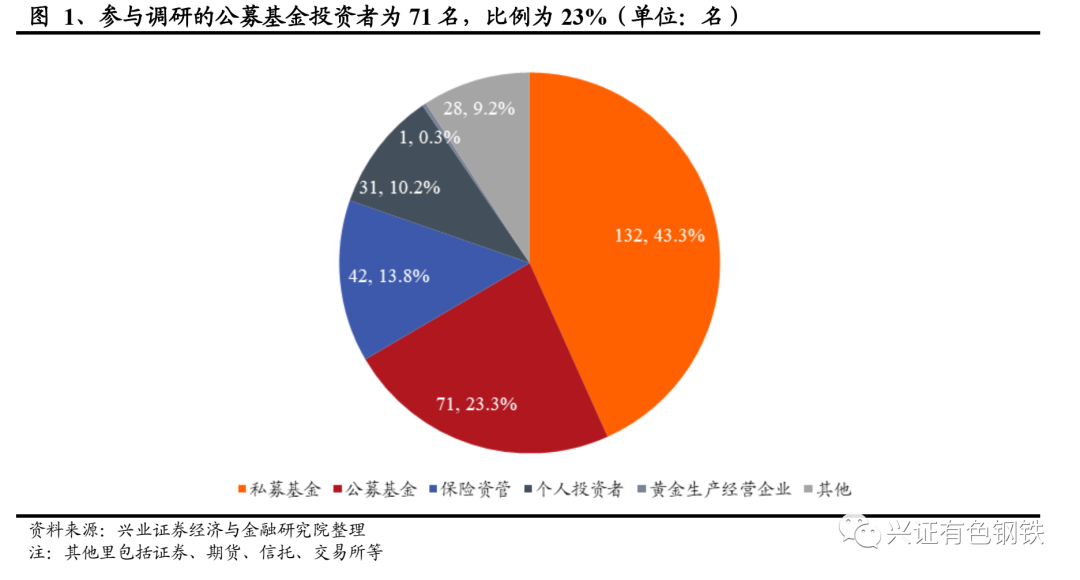

近期我们以“黄金价格未来预期”为主题进行了一次以问卷调研的形式开展的草根调研,总共收到305份来自专业投资者的有效问卷,其中私募基金、公募基金、保险资管、个人投资者、其他机构和黄金生产经营企业的投资者的数量分别为132、71、42、31、29和1名,占比分别为43%、23%、14%、10%、9%和0.3%,机构投资者的参与比例为89.5%。

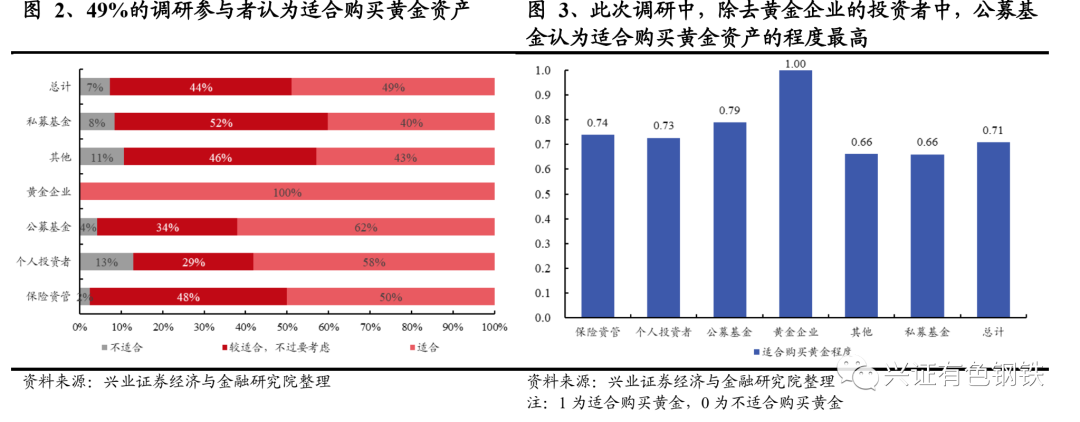

在参与调研的投资者中,除去黄金生产经营企业,公募基金的投资者认为适合购买黄金资产的比例最高。在参与调研的投资者中,有48.9%认为适合购买黄金资产;而对调研参与者分机构来看,公募基金、个人投资者、保险资管、私募基金、黄金企业和其他投资者中认为适合购买黄金资产的比例分别为62.0%、58.1%、50.0%、40.2%、100%和42.9%,除去黄金生产经营企业,公募基金的投资者认为适合投资黄金资产的比例最高。另外,为“不适合”、“较适合,不过要考虑”和“适合”分别赋值“0”、“0.5”和“1”,以此来给认为适合购买黄金资产的程度打分,整体的得分为0.71,其中公募基金、个人投资者、保险资管、私募基金、黄金企业和其他投资者的得分分别为0.79、0.73、0.74、0.66、1.00和0.66,除去黄金生产经营企业的投资者,公募基金的投资者在认为适合购买黄金资产的程度上得分最高。

2.1、80%的调研参与者在大类资产中配置黄金资产的比例低于20%

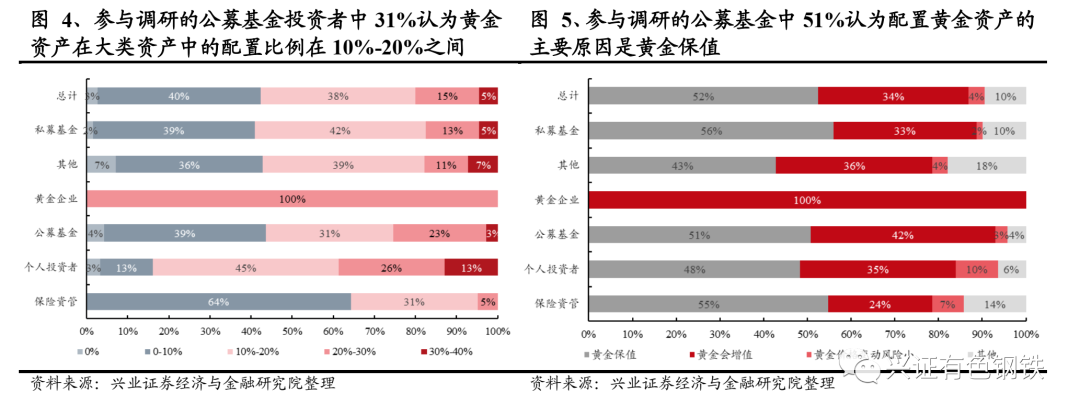

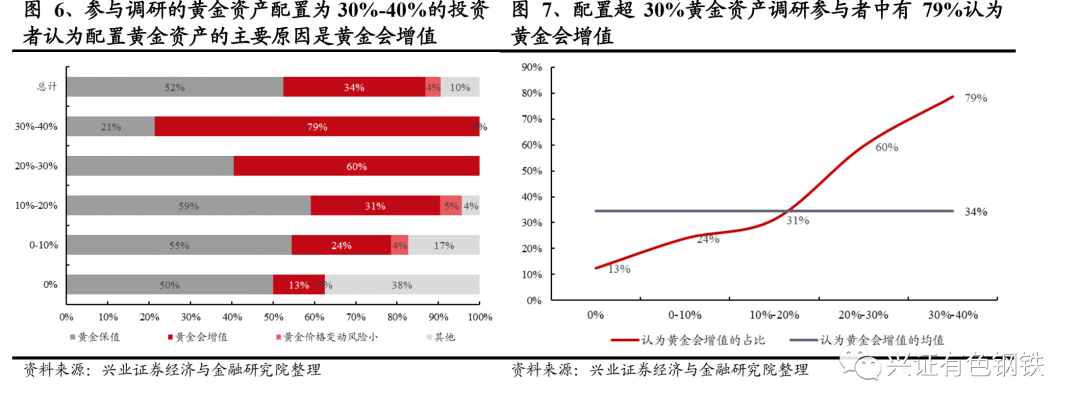

80%的调研参与者在大类资产中配置黄金资产比例低于20%;黄金资产配置比例与认为黄金会增值有正相关性。1)在此次调研中,80%的投资者在大类资产中配置黄金资产的比例低于20%,除去黄金企业,其中对黄金资产的偏好度由高到低为个人投资者、公募基金、其他机构、私募基金和保险资管,配置黄金资产比例20%以上的比例分别为39%、25%、18%、17%和5%,可以发现,在参与此次调研的各大机构投资者中,公募基金在大类资产中配置黄金资产的比例最高。2)而在配置黄金资产的原因上,52%的调研参与者认为的主要原因是黄金具有保值的属性,其中值得注意的是,调研参与者中认为黄金会增值的比例最大的是公募基金投资者,占比达42%;3)同时配置黄金资产比例越大的投资者相信黄金会增值的比例越大,两者之间具有明显的正相关关系,配置低于10%黄金资产的投资者中有13%认为黄金会增值,而配置超30%黄金资产的投资者中有79%认为黄金会增值。

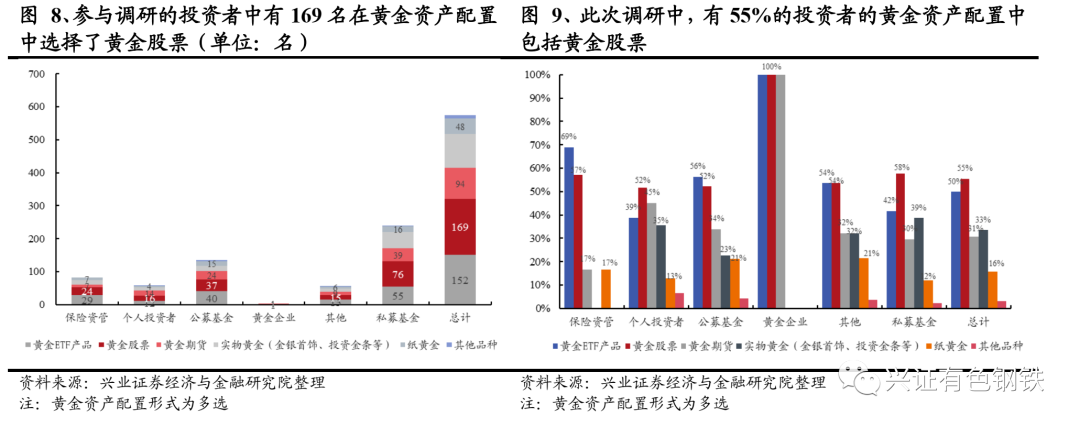

2.2、黄金资产配置的主要形式为黄金ETF和黄金股票

整体来看,黄金资产配置的主要形式为黄金ETF和黄金股票(此题为多选)。参与此次调研的305名投资者中选择黄金股票、黄金ETF、实物黄金、黄金期货、纸黄金和其他形式的分别有169、152、102、94、48和9名,分别占比为55%、50%、33%、31%、16%和3%,黄金股票和黄金ETF是黄金资产配置的主要形式。分机构来看,此次调研的参与者在黄金资产配置选择上,保险资管投资者主要选择黄金ETF(69%)和黄金股票(57%),公募基金投资者主要选择黄金ETF(56%)和黄金股票(52%),私募基金投资者主要选择黄金股票(58%)和黄金ETF(42%),个人投资者主要选择黄金股票(52%)和黄金ETF(39%),其他机构投资者主要选择黄金股票(54%)和黄金ETF(54%)。

3.1.1、近8成参与调研的公募基金的投资者认为短期黄金价格会上升

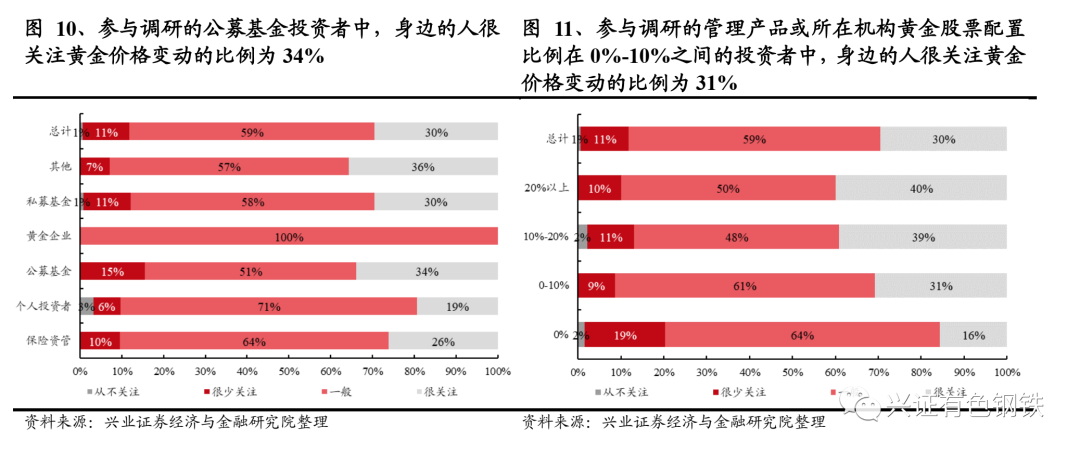

整体来看,在此次调研的投资者中,身边的人很关注黄金价格变动的比例为30%,而参与调研的公募基金为34%。在此次调研中,投资者身边的人很少关注黄金价格变动的比例最高,另外,即使在管理产品或所在机构黄金股票配置比例在20%以上的投资者中,身边的人很少关注黄金价格变动的比例(50%)仍然是最高。另一方面,给“从不关注”、“很少关注”、“一般”和“很关注”分别赋值0、0.25、0.5和1,以此来计算身边的人的关心程度,除去黄金生产经营企业,此次调研中方的其他机构、公募基金、私募基金、保险资管和个人投资者的关心程度分别为0.66、0.63、0.62、0.61和0.56,其他机构和公募基金身边的人关心黄金价格的程度最高;管理产品或所在机构黄金股票配置比例为20%以上、10%-20%、0%-10%和0%的关心程度分别为0.68、0.66、0.63、0.52,此次调研中,管理产品或所在机构黄金股票配置比例越高,身边的人关心黄金价格的程度越高。

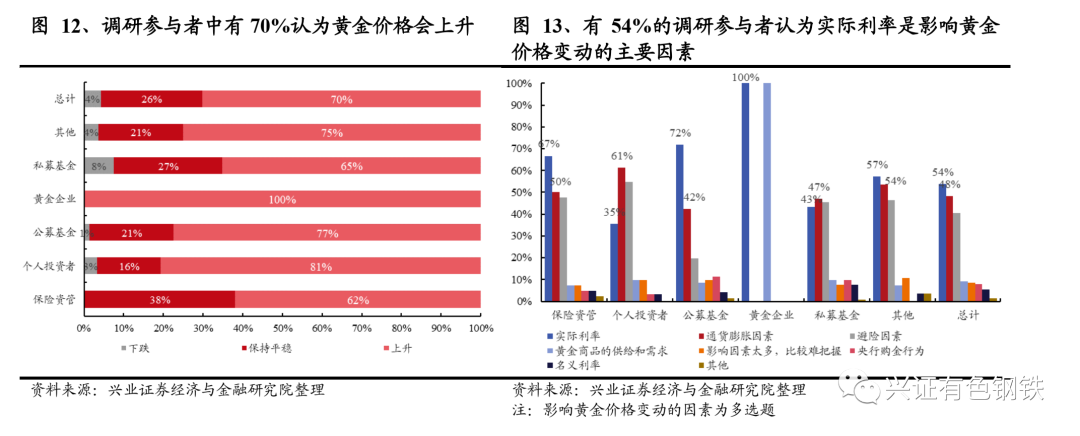

在此次调研中,公募基金投资者有77%认为短期黄金价格会上升,而实际利率、通货膨胀和避险是投资者认为影响黄金价格变动的主要因素。在参与调研的投资者中,有70%认为近期黄金价格会上升,而26%认为会保持平稳;除去黄金生产经营企业,对此次调研的参与者分机构来看,个人投资者、公募基金、其他机构、私募基金和保险资管投资者中认为近期黄金价格会上升的比例分别为81%、77%、75%、65%和62%,个人投资者和公募基金投资者看好黄金价格上升的比例最大。而在影响黄金价格变动的主要因素方面,分别有54%、48%和41%的投资者选择了实际利率、通货膨胀和避险因素;可以发现,保险资管的投资者认为最主要因素为实际利率(67%)和通货膨胀(50%),公募基金的投资者认为最主要的因素为实际利率(72%)和通货膨胀(42%),其他机构投资者认为最主要的因素为实际利率(57%)通货膨胀因素(54%),而私募基金投资者认为最主要的因素为通货膨胀(47%)和实际利率(43%),个人投资者认为最主要的因素为通货膨胀(61%)和实际利率(35%);此次调研中,公募基金的投资者认为实际利率影响黄金价格变动的比例最大。

3.1.2、相比起来考虑更多的通胀预期后,公募基金的投资者对未来6个月的黄金价格预判最乐观

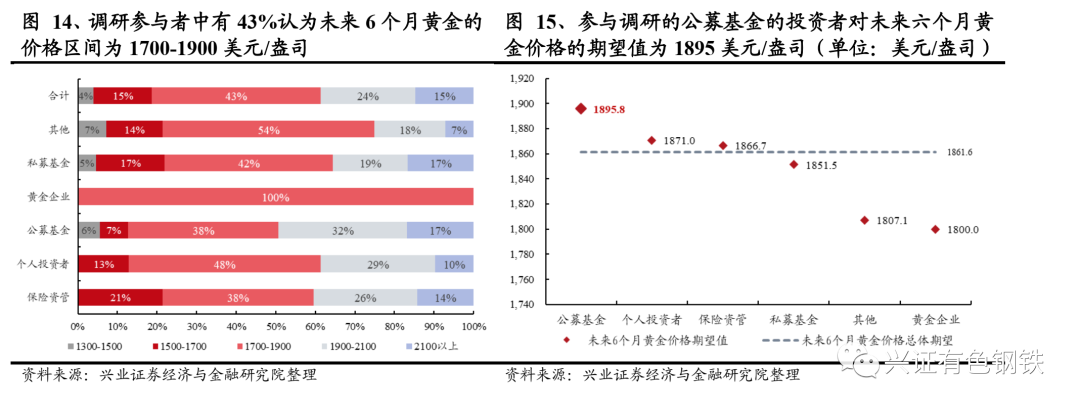

在此次调研中,43%的投资者认为未来6个月黄金的价格为1700-1900美元/盎司,公募基金的投资者对未来半年黄金价格预判最为乐观。投资者在未来6个月黄金的价格区间的预判上,选择1700美元/盎司-1900美元/盎司的比例最大,而值得注意的是,在1700美元/盎司-1900美元/盎司和2100美元/盎司以上的选择上,公募基金的投资者拥有最大的比例,分别为32.4%和16.9%。另外,我们在各个区间取中间值,并为“2100美元/盎司以上”赋值2200美元/盎司,可以计算出各机构投资者的未来6个月黄金预判的价格中枢,总的来看,未来6个月的黄金预判的价格中枢为1861.6美元/盎司,而2020年5月6日的COMEX黄金收盘价为1694.5美元/盎司,未来半年金价的空间为10%。;分机构来看,公募基金、个人投资者、保险资管、私募基金、其他投资者和黄金生产经营企业的投资者的未来6个月黄金预判的价格中枢分别为1895.77美元/盎司、1870.97美元/盎司、1866.67美元/盎司、1851.52美元/盎司、1807.14美元/盎司和1800.00美元/盎司,可以发现,在未来6个月的黄金价格预判上,公募基金的投资者最乐观。

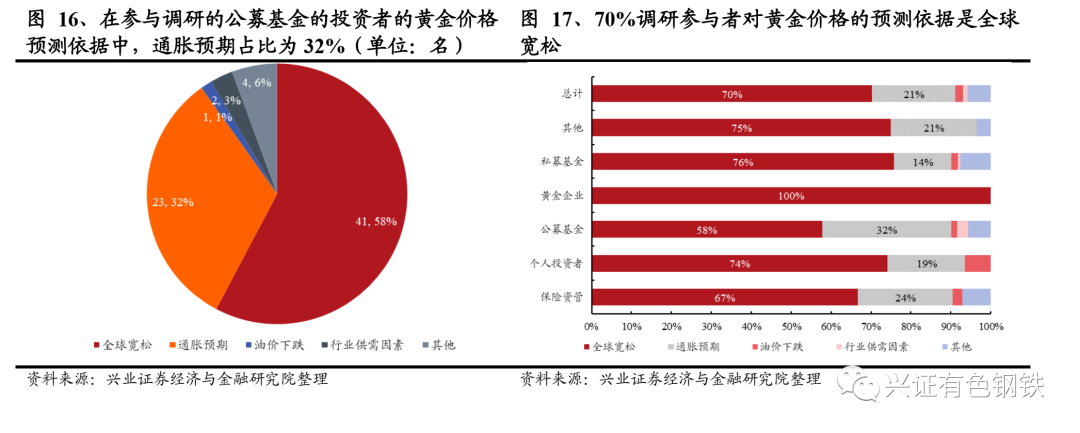

此次调研中,七成投资者的预测依据是全球宽松的环境;在预测依据上,相比其他投资者,公募基金的投资者考虑更多的通胀预期。在此次调研的预测依据上,全球宽松、通胀预期、油价下跌、行业供需和其他因素分别占比70%、21%、2%、1%和6%,全球宽松和通胀预期是最主要的预测依据。值得注意的是,在此次调研中,公募基金的投资者的预测依据中,全球宽松和通胀预期占比分别为58%和32%,公募基金的投资者在价格预判中相比其他投资者考虑了更多的通胀预期和更少的全球宽松因素。

3.2.1、黄金股票认可度最高的为山东黄金和紫金矿业;黄金股票配置比例越高,山东黄金认可度越高

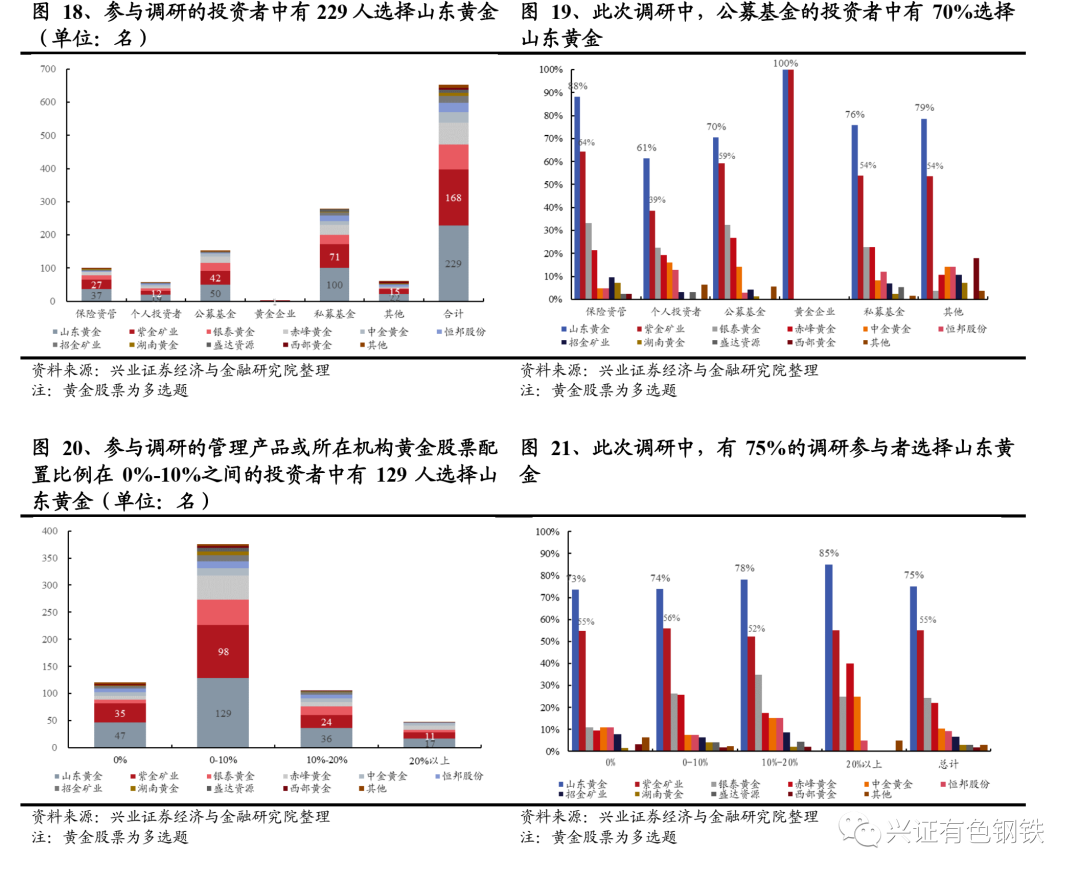

在黄金股票中,山东黄金和紫金矿业的认可度最高(此题为多选)。参与此次调研的305名投资者中认可山东黄金、紫金矿业、银泰黄金、赤峰黄金、中金黄金、恒邦股份、招金矿业(01818)、湖南黄金、盛达资源、西部黄金和其他黄金股票的分别有229、168、75、67、32、28、20、9、9、6和9名,分别占比75%、55%、25%、22%、10%、9%、7%、3%、3%、2%和3%,山东黄金和紫金矿业的认可度最高;而除黄金生产经营企业外,最认可山东黄金为保险资管(88%)和其他机构(79%)投资者,最认可紫金矿业的为保险资管(64%)和公募基金(59%)的投资者。而按照投资者管理产品或所在机构黄金股票配置比例来看,最认可山东黄金的为配置20%以上(85%)和配置10%-20%(78%)的投资者,最认可紫金矿业的为配置0%-10%(56%)和配置20%以上(55%),黄金股票配置比例越高,山东黄金认可度越高。

3.2.2、近8成参与调研的投资者的黄金股票配置低于10%,机构投资者低配黄金股票的比例较高

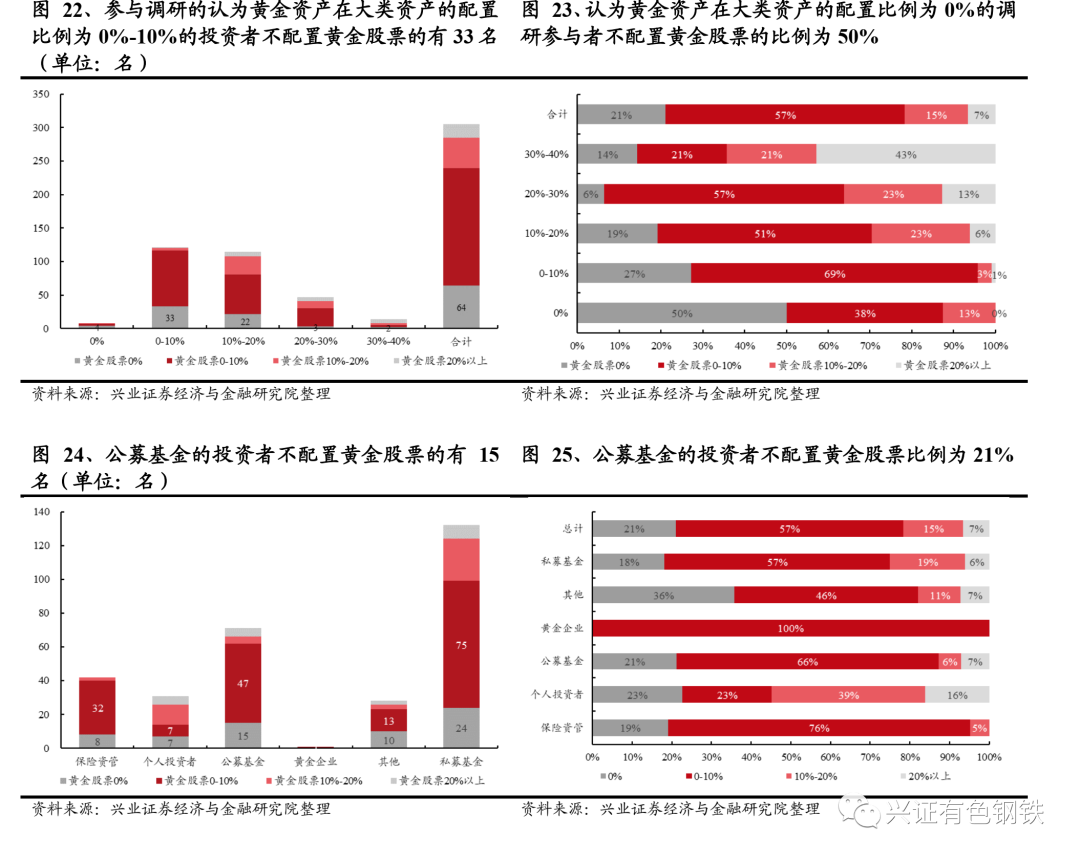

此次调研中,78%投资者的黄金股票配置低于10%,配置比例较低,机构投资者低配黄金股票(小于10%)的比例较高。一方面,认为黄金资产在大类资产配置的比例处于两端(10%以下或30%以上)时,与黄金股票配置比例符合程度越高。在管理产品或所在机构配置黄金股票的比例上,认为大类资产中黄金资产配置比例越高(30%-40%),则黄金股票配置在20%以上的比例越高(43%);认为大类资产中黄金资产配置比例越低(0%,0%-10%),黄金股票配置为0%和0%-10%的比例越高(50%,69%)。总的来看,在此次调研中,黄金股票配置为0%、0%-10%、10%-20%、20%以上的比例分别为21%、57%、15%和7%,78%的投资者的黄金股票配置低于10%,黄金股票配置占比偏低;而分机构来看,除去黄金生产经营企业,保险资管、公募基金、私募基金和其他机构投资者配置黄金股票在10%以下的比例分别为95%、87%、75%和82%,机构投资者低配黄金股票(小于10%)的比例较高。

3.2.3、此次调研中,投资者普遍反馈黄金价格影响因素太多,难以把握;公募基金的投资者对黄金股票估值较为敏感

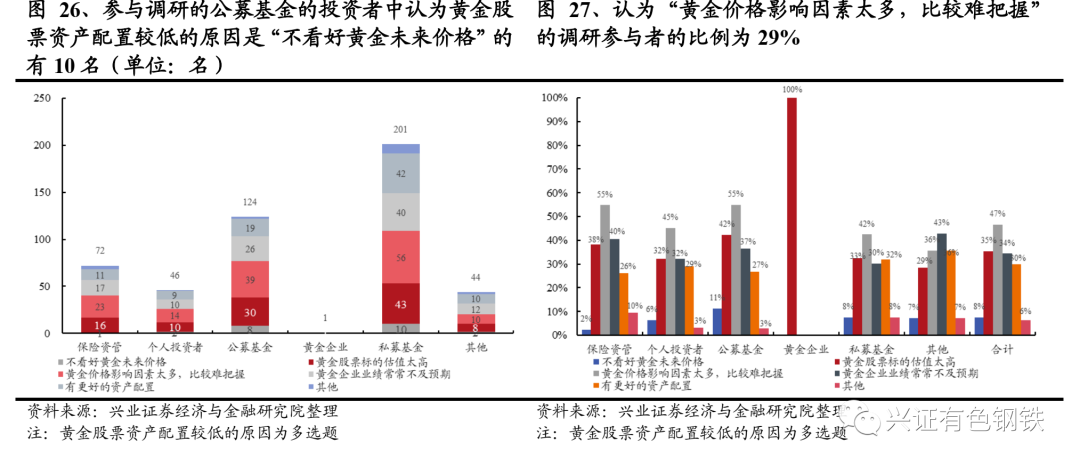

在此次调研中,投资者普遍反馈黄金价格影响因素太多,难以把握。总的来看,在此次调研中,投资者反馈“黄金价格影响因素太多,比较难把握”的比例为47%,占比最大;另外,对调研参与者分机构来看,保险资管、个人投资者、公募基金、私募基金和其他投资者反馈“黄金价格影响因素太多,比较难把握”的比例分别为55%、45%、55%、42%和36%,除其他机构投资者外,“黄金价格影响因素太多,比较难把握”是各机构投资者认为黄金股票配置较低的主要因素。另外,在此次调研中,可发现在“黄金股票标的估值太高”的选择上,公募基金、保险资管、私募基金和个人投资者的比例分别为42%、38%、33%和32%,在参与调研的各机构投资者中,公募基金的投资者对黄金股票的估值更为敏感。同时可以发现,在“黄金企业业绩常常不达预期”的选择上,其他机构投资者、保险机构、公募基金、个人投资者和私募基金的比例分别为43%、40%、37%、32%和30%,在参与调研的各机构投资者中,其他机构和保险资管的投资者对黄金企业的业绩更为敏感。

4、风险提示

报告仅针对的是本次小样本调研结果的分析,存在小样本数据反映不全面风险;

问卷调研人未能如实反映调研内容导致的调研数据失真风险;

黄金价格波动风险;

影响黄金价格因素较多,草根调研内容反映不全面风险;

调研数据具有时效性等风险。

(编辑:杨杰)

扫码下载智通APP

扫码下载智通APP