天风证券:炼化行业最差时点已过,二季度将面临恢复性调整

本文来自微信公众号“樨樨和她的油气小伙伴”。

核心观点

海外炼化公司近期陆续披露一季报。我们选取了美国两家Phillips66(PSXP.US)、Marathon Petroleum(MPC.US)、印度Reliance(RIL)以及台塑石化。分析炼化公司一季报,反映行业情况,以及二季度变化趋势。

1)一季度炼化公司普遍亏损,主因油价暴跌的库存损失、以及开工率下降。

2)二季度需求开始恢复,炼厂产品结构策略面临恢复性调整。在公共卫生事件好转、出行需求恢复的背景下,人们的出行倾向于汽车而非航空,因此汽油需求恢复弹性最大;柴油因为本来负面影响较小,恢复弹性一般;航空煤油可能继续承压。一季度炼厂普遍采取了“最大化柴油”的生产策略,二次加工装置中FCC和重整装置有关停现象,二季度将面临恢复性调整。

3)化工品方面,当前低油价下,裂解进料选择方面,石脑油、C4、C5具有优势,而NGL进料相对不利。但石脑油裂解也有一定问题,主要是丁二烯因下游轮胎需求不畅而价格承压。预计后续随着油价逐渐回归正常水平,我们认为轻烃路线制烯烃的成本优势也有望恢复。

投资建议

2020年一季度炼化公司普遍经营效益惨淡,我们认为炼化行业最差时点已过,二季度炼厂有望受益于需求重启+油价回暖带来库存收益。当前时点推荐炼化板块,国企炼化公司-中国石化、上海石油化工股份公司(00338)、华锦股份,及民营炼化公司-恒力石化、荣盛石化、恒逸石化、桐昆股份。

风险提示:二季度成品油和化工品需求恢复慢于预期的风险;原油价格大幅波动导致库存跌价的风险等。

1. Phillips66(PSX)

Phillips66是美国的独立炼化公司,拥有13个炼厂共计245万桶/天炼能,分布于美国墨西哥湾、西部、中部、北大西洋盆地及欧洲。另外,公司还拥有管网和终端零售资产。

1) 美国和欧洲需求有所恢复。西欧市场,最糟的时候需求比正常下滑70%,现在回到50%水平;美国最差的时候需求下滑40-50%,现在回到35%左右。

2) 开工率二季度有所回升,二次装置重启尚需等待。Phillips66一季度开工率83%,环比19Q4的97%下滑明显。公司开工率最低一度降低到65%,现在已经比低点有所提升。公司没有关停整个炼厂,但是有一些FCC和重整装置受汽油需求影响关闭。对装置重启的考虑方面,公司会非常谨慎,需要等强劲且持续的需求信号出现。

3) 产品结构调整。从1月到4月,公司美国炼厂的成品油收率大幅调整,汽油从50%下降到44%,航空煤油从11%下降到5%,而柴油从29%上升到38%。

4) 零售价差非常强劲。欧洲市场的零售价差非常强劲,尽管一季度公共卫生事件影响下,销量受到影响,但价差是公司预计的2-3倍。美国市场,随着油价下跌,零售价差也较强劲。

5) 化工原料竞争力变化。油价下跌后,油气价差缩小,石脑油、C4、C5原料的竞争力好于NGL,导致CPChem(做轻烃裂解的子公司)竞争力削弱。但石脑油裂解也面临他的问题,副产品丁二烯下游的轮胎需求在公共卫生事件之下是停止的。长期来看,20美金的油价是不可持续的,随着油价回归正常,轻烃裂解的竞争力将有所恢复。

2. MarathonPetroleum(MPC)

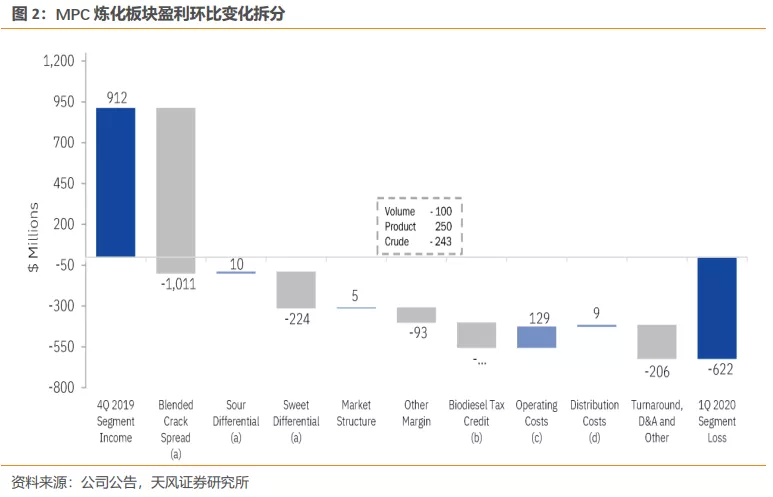

Marathon石油(MPC)是一家美国炼油企业,在美国拥有16家炼厂,共计302万桶/天加工能力。此外,公司还拥有中游管道和终端成品油零售资产。2020Q1公司亏损6.22亿美金,主因是裂解价差收窄造成效益环比-10.11亿美金。

1) 公司开工率Q2预计维持低位。公司于一季度关停了两个炼厂(Martinez和Gallup),因这两个炼厂成本相对较高,且西海岸需求受公共卫生事件影响最大。二季度,公司预计开工负荷仅2/3。

2) 需求复苏具有不平衡性,公司产品结构需相应调整。市场需求最差的是4月6号那周,后续几周有所恢复。人们在刚开始的时候出行偏好会倾向于汽车,而非航空,因此汽油需求恢复相对强劲。柴油需求恢复则很微弱,因为之前需求影响相对较小。公司的一次加工馏分,在汽油和柴油组分之间,可以有10%的摆动空间。此前公司倾向于把所有摆动空间都放在柴油池中,随着汽油需求恢复需要逐渐调整。

3) 与Phillips66类似,Marathon石油也反映Q1零售利润强劲。一季度公司零售价差接近0.33美元/加仑。

3. Reliance(RIL)

Reliance(RIL)是印度一家独立炼化企业,单体炼厂加工能力124万桶/天。公司同时拥有终端零售,以及商超、电信业务。

一季公司炼销板块EBIT570.6亿印度卢比。主要是Reliance把426.7亿印度卢比库存损失(税后)计入营业外项目,没有算作经营损失。

公司还提到,其化工装置可以比较灵活的调整进料结构中石脑油和乙烷的比例,也对盈利了一定支撑。

4. 台塑石化

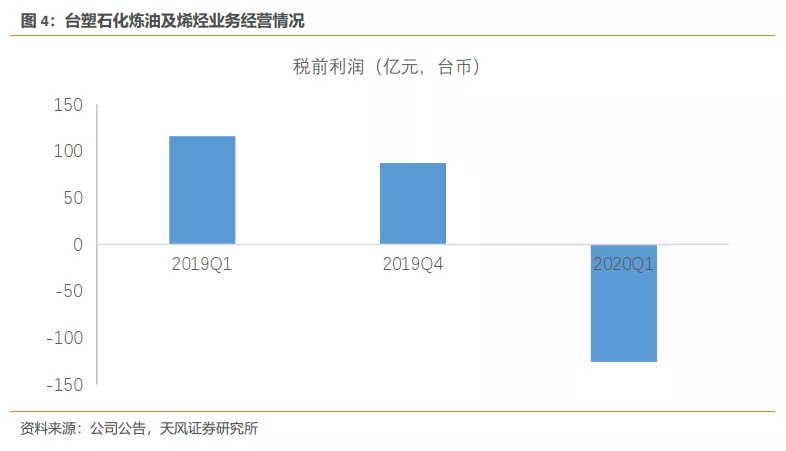

台塑石化是位于中国台湾的一家独立炼厂,原油加工能力54万桶/日。

1)一季度负荷下降。2020Q1原油加工量43万桶/日,环比-7%,开工率80%。

2)一季度产品价差下跌幅度小于原油,亏损主要因为库存损失。2020Q1台塑石化录得大额亏损-126亿台币,主要来自计提存货评价损失52.6亿台币。价差方面,一季度成品油价格环比下跌7.6美金/桶,原油价格环比下跌11.4美金/桶。虽然成品油价格跌幅小于原油跌幅,考虑存在库存周期,经营损失仍然不小。

5. 投资建议

2020年一季度炼化公司普遍经营效益惨淡,我们认为炼化行业最差时点已过,二季度炼厂有望受益于需求重启+油价回暖带来库存收益。当前时点推荐炼化板块,国企炼化公司-中国石化、上海石油化工股份公司、华锦股份,及民营炼化公司-恒力石化、荣盛石化、恒逸石化、桐昆股份。

(编辑:马火敏)

扫码下载智通APP

扫码下载智通APP