美银美林:美股涨得越高市场就越脆弱,大回调或近在眼前

本文来自华尔街见闻。

在过去的两个月中,Benjamin Bowler领衔的美国银行股票衍生品团队对未来的前景更为悲观。

市场对目前市场的主流观点是,由于消费不足,美国经济和股市才会在公共卫生事件期间不断下行,但始终有或多或少的谨慎乐观态度。

可是Bowler团队却预计,市场将持续崩溃,一方面是因为交易持续萎靡,另一方面则是由于央行大放水造成的流动性泛滥。

Bowler认为,金融危机之后,美联储频频出手拯救美国股市,这也让市场产生了这样的预期:只有央行才能救股市。但是,当股市和经济基本面脱离太久、央行又不断“放水”救市时,实际上是让市场变得更为脆弱。

Bowler的持续悲观态度体现在他最近的两个观点上:

除非我们走出经济衰退,否则美股熊市远未结束。

美股反弹之后,一直横盘整理,既不没有大的突破,也没有跌破2800点,这可能意味着下一场市场崩溃即将出现。

Bowler认为:尽管历史表明市场不会偏离经济现实,但忽略了经济现实则让市场充满了脆弱的风险,因为缺乏信念的投资者会在趋势转变时迅速退出。

01央行每次“救市”,都让市场更脆弱?

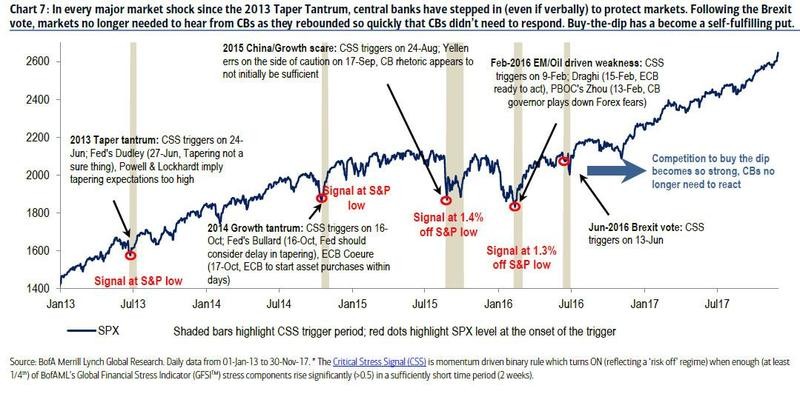

在2017年12月,这一团队称:自2013年以来,在每次市场震荡中,央行都介入以保护市场。

现在,每个投资者、特别是华尔街专业人士,都意识到,只有央行才能挽救股市。如果央行撤回这些救市的工具,不论是低利率还是量化宽松、无限购债等,美国股市将不堪一击。

这也就解释了为什么在3月底美联储推出不限量量化宽松之前,标普500指数跌至2000点以下。

但是,央行动辄出手救市带来的副作用是,股市越涨,市场就越脆弱,尤其是在没有基本面支撑的情况下,一旦投资者信心减弱,市场崩溃的可能性就会加大。

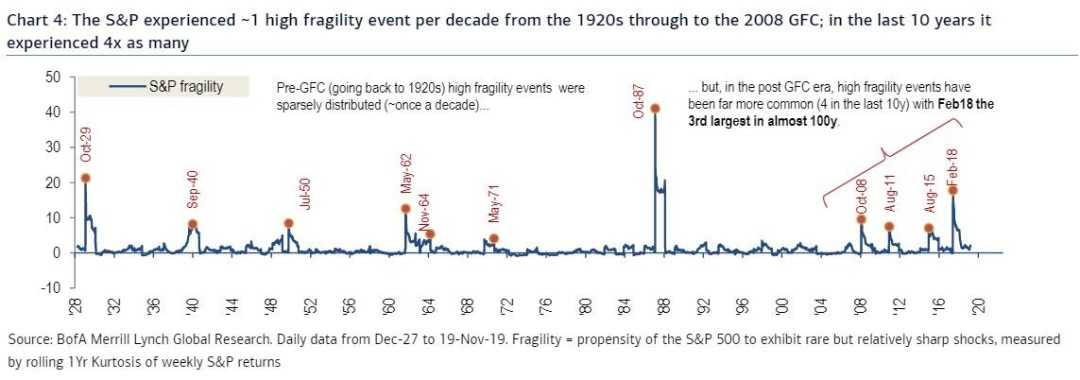

Bowler团队认为:近年来,市场变得越来越脆弱,与之前的80年相比,金融危机后,美股出现的“脆弱性事件”增加了四倍。

在过去80年中,这种情况基本上是每十年出现一次,但在过去十年中就出现了四次。

之所以“脆弱性”事件会激增,Bowler认为有两个主要动因:1、自2009年开始以来,高频率交易者因压力上升而关闭交易电脑,导致交易流动性缺乏。这是美银美林自2009年以来的观点,即高频交易最终会导致极度缺乏流动性,不稳定和脆弱的市场。

2、由投资者群造成的资产泡沫,形成了一个沉迷于央行的怪圈,资金被迫追赶热点,而非利用良好的判断力。

Bowler警告投资者说:历史表明,市场不能抽离现实经济,熊市的长度将与随后的衰退相似,但存在着更大的调整风险。在仍然易于脆弱的世界中,这种调整的风险可能更大。

02下一次大幅回调或近在眼前

5月初,Bowler就认为,如果从历史上来看,美国股市在不远的将来还将有一次大幅度回调。从历史上来看,当标普500指数逼近3000点时,通常会出现出现大幅震荡,甚至会重回低位。

当然,现在的情况和历史上任何一次美股回调不同的是,目前投资者在美股的头寸仍然较少,此外还有史无前例的12万亿美元刺激计划。财政刺激计划则有可能让股市和实际经济情况的偏离更大。

问题在于,这种偏离将达到多大?

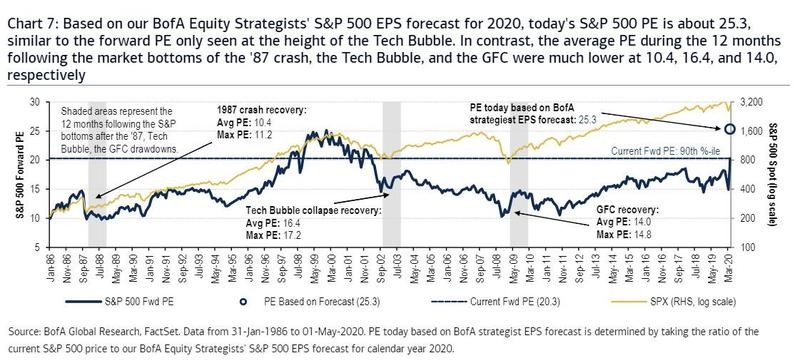

目前,标普500的市盈率达到20倍,虽然还不是最高,但也是1986年以来能排进前10%的水平;自1986年以来,该指数仅有在互联网泡沫时期有超过20倍的市盈率。

美银美林则推测,标普500指数的市盈率将在今年年内超过25倍,意味着标普500的市盈率将创下历史新高。

而随着美股的不断上涨,市场情绪将愈发乐观,更多的投资者将跑步入场。可是,不要忘了,在1987年股灾、互联网泡沫破裂之后以及金融海啸之后,人们跑步入场的时候,标普500指数的市盈率分别只有10.3倍、16.4倍和14倍。

(编辑:罗兰)

扫码下载智通APP

扫码下载智通APP