汽车出行“烧了”孙正义多少钱?

本文来自微信公众号:汽车预言家(ID:qcyyj123),作者:郭岩。

谁是这场卫生事件受损最大的商人?答案可能是孙正义。这位曾被全球投资界奉为神人的日本商人,从5月开始受到外界广泛质疑。5月18日,软银集团发布2019年业绩,孙正义掌控的这家投资公司迎来成立以来最大的单季度亏损,亏损额度几乎让软银股价一度腰斩。

就在业绩报告发布后,一向低调的孙正义频繁在日本新闻舆论上表示,他对软银投资出现的问题表示抱歉,并表态正加紧时间弥补损失。为了挽救损失,孙正义甚至筹划动用阿里巴巴(BABA.US)股份进行止损自救……人们难以置信,这场卫生事件为什么损失最大的是成立14年从没有失误的软银。

在外界看,软银业绩受到波动的最大原因是 WeWork与 Uber(UBER.US)估值严重缩水,导致软银旗下愿景基金投资出现巨大缩水。进一步梳理后发现,千亿美元投资额的愿景基金将近30%份额投向了包括Uber、滴滴、车好多等汽车出行相关公司,投资规模至少达到200亿美元,卫生事件让这些公司一季度几乎停摆,汽车出行行业也成为软银一季度巨亏的投资领域。

出行领域的千亿美元投资寡头

如果要复盘软银愿景投资汽车出行的目的,不得不从孙正义成立愿景基金说起。

这家2016年末筹建成立的PE基金,一经问世就成为全球最大的技术投资基金,投资规模超过千亿美元,要知道在2016年,美国200多支基金全年一共筹集的风险投资资金总额不过539亿美元。软银用投资规模展现何为“别人的终点只是自己的起点”。

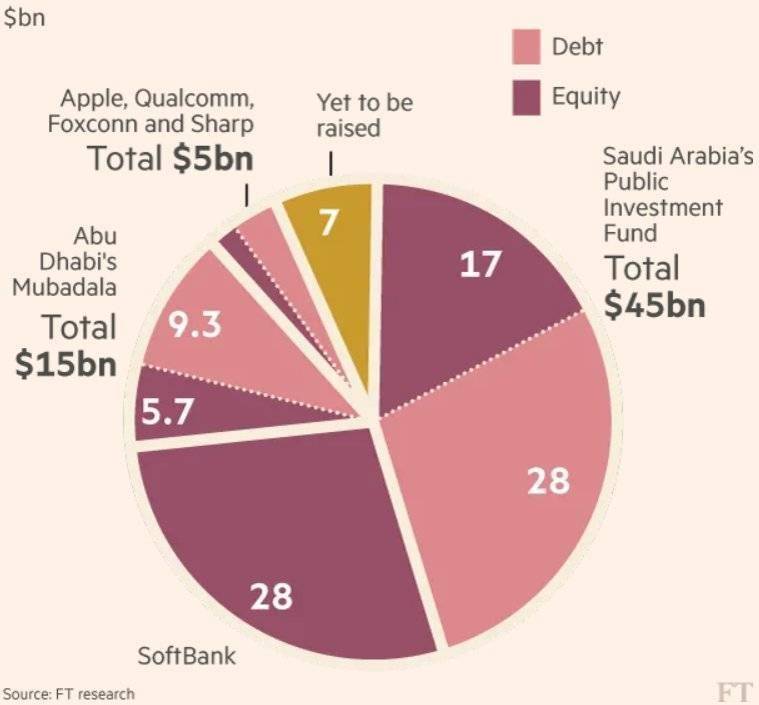

资料显示,愿景基金的股权构成十分特殊,这一基金由沙特阿拉伯公共投资基金(PIF)出资450亿美元,占据愿景基金最大份额,第二大投资者是软银自己,出资331亿美元。“散户”则是由苹果(AAPL.US)出资10亿美元、富士康出资10亿美元、夏普出资10亿美元、甲骨文(ORCL.US)创始人拉里·埃里森家族办公室出资10亿美元共同组成。包含国家主权基金、各行业巨头参股的背景,让软银愿景名声大噪,也让得到这一基金投资的公司或者估值暴涨,或者吸引其他资本高价追随。

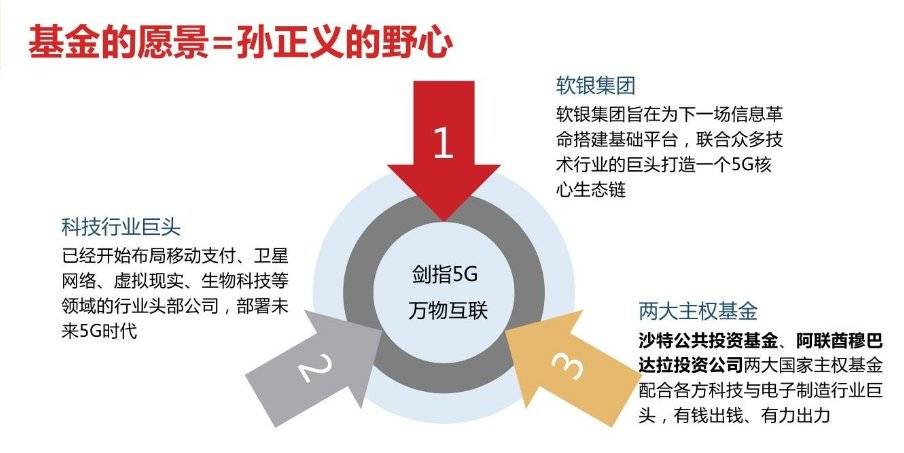

对于投资类别,孙正义在初期就为这家私募基金定了调子,孙正义坚信人工智能将颠覆所有行业。为此,包括金融、医疗、出行、AI等相关公司都成为软银愿景在推动“信息革命”到来前的主要载体。

根据毕马威统计,2019年愿景基金投资总额高达1270亿美元。投资领域覆盖了大交通、无人驾驶、虚拟现实、癌症检测和基因诊断、人工智能等各领域,其中出行与汽车成为软银愿景大生态中的重要投资一环。

梳理发现,愿景基金投资出行企业包括来自中国的滴滴、美国Uber、印度Ola、东南亚Grab、欧洲Taxify以及中东Careem,几乎每个国家或地区网约车巨头背后都有愿景基金的投资身影。截止2018年资料显示,软银在全球前五的出行公司中占据大量股份,其中滴滴出行占股20%,Grab占股30%,Uber占有15%,而这三家出行公司的总估值接近千亿美金,软银也成为全球网约车背后的投资寡头。

愿景基金中股权与债权出资的比例

行业人士猜测,也许在孙正义的汽车出行认知里,汽车不再是简单的发动机组装起来的交通工具,而是各种物联网、人工智能以及无人驾驶等新技术,“出行”才是这些新技术整合之后的商业产物。也正是为了实现这种理想场景,软银愿景基金从未放弃与汽车科技公司展开合作,并希望通过自动驾驶技术的革新来反哺出行生态。

根据此前一份数据显示,截至2019年底,软银累计向出行行业共计投资约337亿美金的融资,占愿景基金初期体量将近30%。如果不是这场卫生事件,按照软银愿景的投资势头,这一数字未来可能还将进一步增大。

软银会不会退出出行业务?

梳理软银愿景基金涉猎的行业可以发现,软银基本围绕五类大市场中的潜力股:即金融、房地产、汽车、旅游和教育。有意思的是,软银愿景至今都没有直接去开发房地产、直接成立物流公司或者直接造车、直接做教育,而是钟情“互联网+实业”的项目。

根据数据显示,2000年~2019年第2季度,也就是软银即将出现亏损的时候,软银投资回报率都维持在44%。如果按照20%收益即为“风险投资”来看,软银的投资越来越像一场赌博,押的大,挣得更大。

但是,赌场没有常胜将军。2019年第二季度至今,软银和他的愿景基金开始输了,而且输惨了。

2019年财年业绩显示,软银愿景基金整体亏损176.87亿美元。其中网约车公司Uber带来51.79亿美元损失,原因是市值缩水。美国共享办公WeWork投资减记带来的损失是45.82亿美元。截至2020年3月底,该公司从百亿美元已缩水至29亿美元。此外,受卫生事件影响,包括出行、无人驾驶等领域业务的停摆,也让这家私募基金间接损失75.02亿美元。

同一时间,软银国际也公开表示,由于WeWork的投资受挫,软银国际计划对愿景基金压缩至少50亿美元资金支持。

如果按照常规投资习惯理解,投资环境改变,自有资金减少,投资收益不明确,投资方大都会将投资回报率低、权重低、投资收益小的项目暂停或者直接退出。

根据此前报道,愿景基金50%资金投资都是围绕物流和房地产行业,以对物流提供商的投资来看,仅Flexport一家物流商就获得软银直投的10亿美元,在物流领域,愿景基金已经对超过40家物流公司投资600亿美元。行业人士判断,weworka在内的地产业务将可能成为愿景基金最有可能“抛弃”的项目,但在出行领域,尽管受卫生事件影响Uber、滴滴在内的出行业务受到重创,但仍是软银继续支持的领域。

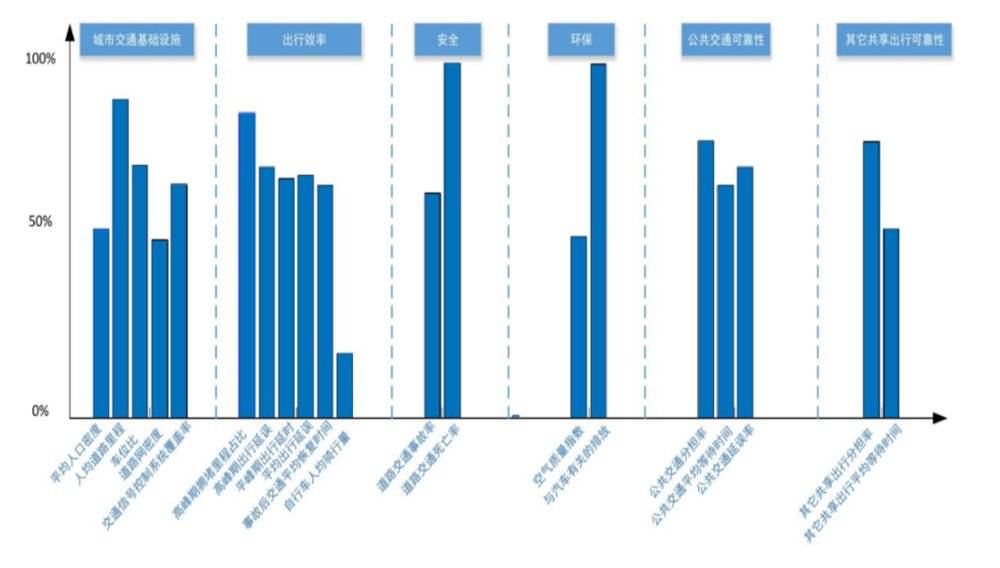

国内出行行业发展示意

以滴滴为例,在软银向滴滴注入100亿美元后,4月初,软银再次向滴滴注资2亿美元。日本当地相关人士向汽车预言家透露,尽管围绕自动驾驶等项目软银与滴滴谈判十分艰辛,但对出行业务孙正义仍然十分看好,他坚信真正的出行革命还没有真正到来。

在孙正义看来,通过应用无人驾驶或者自动驾驶技术的网约车服务,将会是出行领域一场重要的交通革命,甚至不亚于汽车取代马车的影响力。

不过也有声音指出,软银继续加码出行领域,实际情况是防止此前投入前功尽弃。梳理发现,软银愿景基金投资已经全面覆盖滴滴在单车、自动驾驶、网约车全部运营板块,投资方式也不同于其他投资方直接注入资金,而是具体到各个项目。日本当地投资界人士指出,这符合孙正义的投资逻辑:“信息革命中最重要的资源是数据,得数据者得天下。”

汽车出行的价值有多大?

不得不承认,孙正义看准的“互联网+出行”已成为吸金的新兴行业,甚至是让整个汽车与科技行业十分青睐的一个“综合”行业。

从长远看,出行是社会刚需;从短期看,网约车现存出行需求大,市场大。而在投资者眼中,当网约车服务与人工智能深度结合后,产业巨头将出现垄断性利益,甚至不排除出现万亿资产规模的市场。

和软银看到出行市场的机遇一样,另一家同样追逐出行领域的资本“高瓴”也印证了这一点。从2015年开始,高瓴资本利用股权融资的形式,牵头对 Uber 进行10亿美元的投资。巧合的是,高瓴还是滴滴的重要投资者。在2016年的网约车大战中,高瓴还一度被视作滴滴收购Uber中国的有力推动者。

几乎在同一时间点,绝大多数整车制造企业也开始加入到对车载技术与出行服务的布局,这种一致性让人疑惑,布局汽车出行到底都在布局些什么?

行业专家曾指出,出行服务的竞争不仅仅局限在汽车生产端或使用端。如果把“未来出行服务”拆分开来,车联网、新能源汽车、自动驾驶技术、用户入口将是出行领域对应的四个基本产品,资本与汽车制造企业都希望把控出行的四个核心环节。

在理想状态中,新出行或者无人驾驶+共享时代到来后,汽车制造企业将被取代,汽车品牌数量将骤减,资本端口受益将基于出行运营方凭借庞大的用户群带来的规模经济,而汽车制造商则是完善技术、车辆生产的底层供应商。因此,谁都不希望因为技术革命改变自身的商业地位,因此,资本与汽车制造商纷纷聚焦汽车出行行业。

对于资本方而言,出行平台相比汽车制造商已经有了技术与数据积累,拥有了广泛的出行场景,数据采集的方式也十分便利。作为国内出行领域的国投企业,滴滴拥有国内目前最完整的出行数据资源,很可能出现颠覆车厂百年的商业模式。

智能出行可视化数据示意图

有数据显示,目前滴滴每日新增轨迹数据超过108TB,每日会有超过400亿次的路径规划请求和150亿次日均定位,每日处理数据4875TB。这是任何一家汽车制造商无法做到的,因此,包括高瓴资本年初也纷纷将持有的汽车制造商股份变现,转移到其他风口行业。

从这点也可以看出,出行行业在这次软银的亏损中也占了不小比例,但孙正义不服输,尽管出行很烧钱,但他仍愿意往这一行业砸钱。(编辑:孟哲)

扫码下载智通APP

扫码下载智通APP