海底捞(06862)直面中年危机

本文源自微信公众号“亿欧网”,作者 冀玉洁。

继“十八汆”之后,海底捞(06862)又开出了一家面馆。

这家叫“捞派有面儿”的面馆开在成都,均价8元。但根据大众点评的评价时间推算,最早于去年11月就已经开业了。

海底捞对于快餐的布局颇具章法,围绕好吃不贵的“面食”定位,已紧锣密鼓的在西安、郑州、北京、成都四地开出门店。

事实上,海底捞不仅在快餐新业务探索上动作频频,组织上也在酝酿大变化。掌门人张勇今年满50岁,尽管正值壮年,“依然清醒,充满活力”,却动了要退休的念头——虽然是在十年后。

他在那封公开信中说,“凡事欲则立,早谋划会显得更从容些。”

很少有人会想起,这家成立于1994年的企业,如今已近而立之年,是时候考虑下一个30年的方向。更何况,2020年的海底捞已初现疲态。

翻台率首降,疲态出现

在以年增速50%左右的步伐连续奔跑了3年后,2019年的海底捞,同店增长明显放缓。

海底捞2019年财报显示,整体同店销售增长率从6.2%下降到1.6%。其中,主要新店扩展区域的一二线城市的同店销售增长率分别为-0.2%、 -1.9%。

同店增长,比较的是一个成熟门店(至少营业1年以上)的盈利能力。

这一数据,主要受到翻台率和人均消费金额两个因素的影响。而这次同店增长下降,主要因为翻台率降低导致的。

2019年海底捞翻台率全面下滑。一线城市由5.1下滑至4.7,二线城市由5.3下滑至4.9,三线及以下城市及海外的餐厅翻台率也同步下滑。

翻台率首次下滑,同店增长数据的大幅降低,海底捞快速拓店后的隐忧,开始显现出来。

自2018年起,海底捞进入快速扩张期,此前每年海底捞新开门店在30家左右,2018年门店新增262家,2019年新开门店302家,整体门店数已达768家。

2019年上半年业绩会后的电话会中,公司管理层曾明确提出了全国范围内可容纳3000 家海底捞门店的判断。

中国火锅市场接近万亿级,留给海底捞扩展的空间足够,问题是海底捞选择往哪里扩展。

光大证券分析师陈彦彤和看好海底捞从一二线城市向低线城市扩展的优势,因为其“有足够的品牌力”。可以说 “海底捞进入后,三四线原有餐饮品牌,将受到很大冲击”,餐饮专家王冬明也做出了同样的判断。

和君咨询合伙人李雪松则认为,公共卫生事件下海底捞在一二线城市更具潜力。首先,当前的火锅消费热点地区,还是在消费单价高的一二线城市。其次,受公共卫生事件影响,中小餐企大批倒闭,反而腾出部分优质物业给海底捞这样的企业。

目前在二三线及以下城市,海底捞主打中端火锅的定位,共开出了324家店,客单价在95元左右,翻台率为4.7左右,基本与一线城市持平,且稳中有升。再叠加选址、房租优势和品牌影响力优势,在低线城市,海底捞是有进一步深挖的可行性的。

尽管市场容量足够,但对海底捞来说,要运营好3000家门店并不是一件容易的事。我们借鉴中信证券的思路,做一个简单的测算。假设 以4 次/天翻台率,粗略估算:

4人/桌x4次/天x70(平均餐位/店)x365天x3000家=12.3亿人次

3000家门店的海底捞,每年就餐人数将超过 12 亿人次,这也意味着有3 亿人每个季度会去1次,或者有 1亿人每月会光顾1次海底捞。

目前海底捞有768家门店,雇佣员工已达10.3万,人力成本近80亿元。

也就是说,若开到3000家餐厅,意味着需要35万名以上的员工,开店支出超过200亿元以上,这样的管理和运营压力,不言而喻。

寻找第二增长曲线

企业发展到一定程度后,开辟第二增长曲线都是重要的经营课题,海底捞也没有例外。

事实上,“十八汆”、 “捞派有面儿”之前,海底捞就已经尝试过快餐店模式。

2012年,海底捞曾内部孵化冒菜品牌优鼎优,优鼎优曾于2017年登陆新三板,但后续因为持续亏损,最终于2019年3月被海底捞2.04亿元全资收购。

2019年年中,海底捞的另一快餐品牌“佰麸私房面”在郑州开业,这家以面食为主的门店,人均低至10元,6元即可吃一份葱油拌面及各种免费小菜;

另一家孵化于西安的“新秦派面馆 ”在大众点评上虽已不见踪迹,但根据光大证券的报告内容,看得出跟“佰麸私房面”类似,也是平价面食定位。

不管是佰麸私房面、新秦派面馆还是如今的十八汆、捞派有面儿,海底捞在快餐上尝试上可谓不遗余力。

西贝的创始人贾国龙曾明确表示过,快餐就是西贝的第二增长曲线,即便在快餐赛道屡战屡败。

大佬们为什么都这么偏爱快餐呢?

快餐产品的标准化程度较高,虽然客单价相对火锅和正餐较低,但翻台率和性价高,容易做出规模。

据辰智大数据发布的《2019中国快餐产业大数据研究报告》,2019年餐饮行业中,小吃快餐门店数最多,占比达49.2%。

在中国烹饪协会评选出的2018年餐饮百强中,快餐小吃共上榜30家,是上榜品牌最多的品类,火锅品品牌上榜数仅为快餐的一半。

快餐整体市场虽大,但品类众多,价格带丰富,满足消费者偏好并不容易。

从价格上来说,大家一般愿意花多少钱吃一顿快餐呢?我们可以简单做个测算。

据国家统计局数据,2019年全国居民人均可支配收入30733元,其中,居民人均消费支出21559元,全国居民恩格尔系数为28.2%(恩格尔系数=食品支出金额/消费支出总金额×100%)

可以粗略计算出居民年人均食品支出金额为6079元,具体到每天的话,花在吃上面的费用是16.9元,如果去掉15%的低收入人群和20%的高收入人群,这个数字为26元。

可以看到,大多数人每天花在食品上的费用大约是26元。这样以来,基本可以判定定位30元以上的快餐,已经在大多数消费者的日常选择范围外。

海底捞的快餐,人均在10元左右,可以说,是大多数人每天吃都没有太大压力的价格。

另外,从品类上来说,海底捞快餐选择面食品类也是经过慎重思考的。

面食品类的普适性很强。中国有4亿面食人口,1亿面食家庭。作为主食,面食的饱腹感够强。更重要的是,面食有高度工业化的上游产业链,可以助力下游门店规模化扩张。

关于海底捞的快餐模式,羽生品牌咨询的联合创始人边江从定位角度给也出了解读。

“品牌常用的定位方法,主要分为商业模式定位法、产品定位法、价格定位法、渠道定位法、品牌定位法。如巴奴毛肚火锅就是采用产品、价格定位如外婆家,渠道定位如盒马鲜生。”

“海底捞习惯采用商业模式定位,先找到商业模式下面的一个支撑点,比如某一种制作工艺,再结合不同的口味和食材组合,然后形成产品组合。”目前,可以看出来,海底捞的快餐策略就是在果腹同时,追求极致快和性价比。

尽管海底捞做快餐第一步跨得不错,但从火锅到快餐,毕竟是跨品类经营, 在门店运营流程等方面还需要不断迭代。

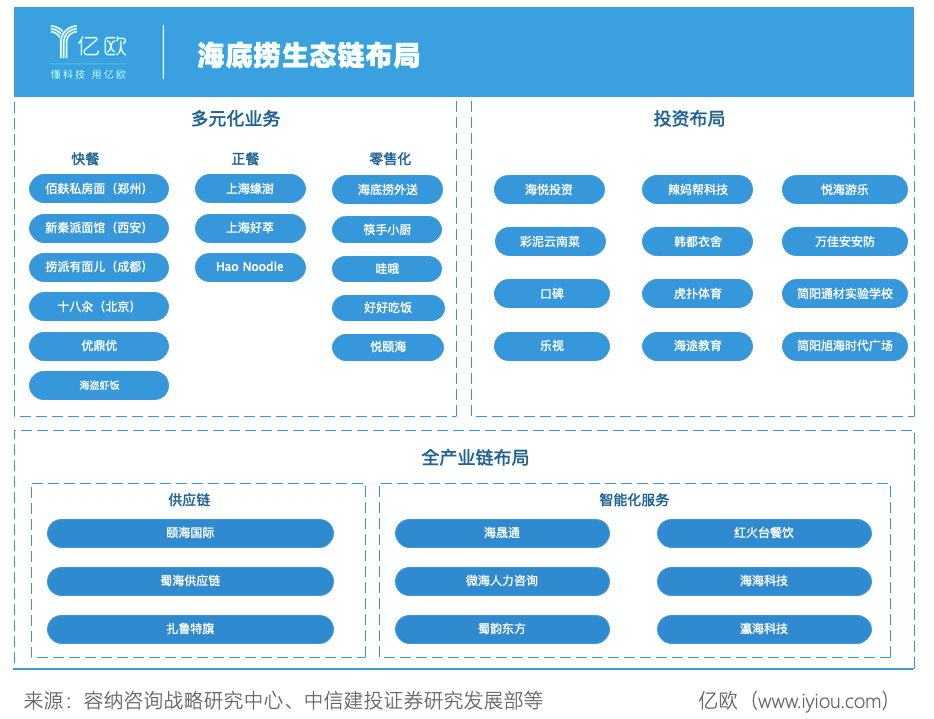

海底捞对于多元化业务的尝试,不止快餐。其在零售化业务的探索上也颇具规模,2019年,其外卖营收达4.4亿元,来自调味品食材销售也有4.9亿元。

此外,海底捞关联上市公司颐海国际旗下的自热火锅,2019年营收已突破10亿元。

中国食品产业分析师朱丹蓬认为,借助于自有品牌力,在零售化的尝试方面海底捞已获得先发优势。

除快餐、零售化之外,海底捞还通过收购“上海/缘澍“Hao Noodle“”上海好萃“等,进入偏高端的正餐赛道。

目前的海底捞,已基本形成火锅、快餐、正餐、零售化的多元业务矩阵。

不过,相比于绝对营收主力的火锅,海底捞对于这些多元化业务的探索,还处在小打小闹阶段。2019年营收中,火锅的营收贡献是96.3%。未来到底哪块业务能支撑起海底捞的第二增长曲线,不确定性因素很多。

中信证券首席分析师贺燕青提供了另一种视角的思考。“不管是对快餐还是正餐的尝试,均能看出海底捞在有意进行对行业管理输出的准备。”

边江也赞同这种看法,“海底捞快餐会借助于自身后端成熟的供应链,贴近 711,走社区便民化快餐道路,实现自我的快速复制。同时,在门店模式跑通之后,有可能走整店输出的模式,将管理流程经验和智能化设备一起输出给行业。“

贺燕青和边江的分析不无道理,海底捞成都的这家快餐店“捞派有面儿“就开在7-11的隔壁。

包括“捞派有面儿”在内,海底捞所有快餐门店内的智能化设备提供商都是“瀛海智能”,而这是一家由海底捞与松下合资成立的公司。

全产业链布局

垂直方向上进行多元化业务探索之外,海底捞也同时在进行着横向专业化方的全产业链布局。

张勇曾在采访中表示“我们最强的地方其实是供应链。如果去看看我们的中央厨房和配送中心,你就会震撼,我不敢说全世界最好,但绝对全世界一流。”

2011年6月,“蜀海供应链”正式从海底捞独立出来。

蜀海以标准化中央厨房系统,为餐企及零售企业提供食材研发加工、仓储和配送等供应链服务。

目前,蜀海有8个食品生产加工中心,4个标准化餐饮研创中心,仓储覆盖22个城市,全国仓面积达20万平方米,自有运力200辆,可以调动2000辆车,全程冷链配送半径达300公里左右,服务餐饮门店数超过10000家。

加华资本副总裁罗子龙很看其重资产的模式和对多场景需求的覆盖,他认为,海底捞的强大品牌力会给蜀海带来非常多的机会。

也是从蜀海开始,海底捞逐渐通过将部分业务部门拆分出来或投资设立等方式,形成产业链上中下游的关联公司。

2013年10月,海底捞的底料销售额年产值捅破亿元,当年11月“颐海国际”分拆成立。

“颐海国际”是一家研发、生产和销售海底捞系列调味品为主的综合性食品公司。目前主要有火锅调味料、中式复合调味品、方便速食三大类产品。

旗下包含海底捞调味料、半成品品牌筷手小厨、佐餐品牌好好吃饭、休闲速食品牌哇哦、底料调味品品牌悦颐海等多个品牌。

2016年7月“颐海国际”在港交所上市。上市后颐海国际正逐渐剥离海底捞的关系。两者的关联业务比例在逐年降低,2019年,颐海国际向海底捞的销售收入占总收入的38.8%,而2013-2017年这个占比一直维持在50%-60%之间。

除开蜀海、“颐海国际”,海底捞旗下的咨询服务公司“微海咨询”、餐饮SaaS平台红火台成立,游戏公司 “海海科技”等陆续独立。

一个几乎遍布火锅产业链的所有环节的庞大产业帝国已经成型。而全产业链布局带来的上下游强协同效应,也是海底捞作为火锅龙头的核心差异化优势之一。

关于海底捞第二曲线的探索,此时我们也许无法准确描述,但可以从张勇此前的规划中窥探到一些细节。

在一次媒体采访时,张勇谈到对海底捞期待的时候,引用了松下幸之助讲过的一句话:“我们要把人民群众喜欢的商品做得像自来水一样便宜,越便宜它就对企业的发展更有利。”

他很直接的表示海底捞的目标肯定不是高端。“我是想做到又便宜又好,而且还赚钱多。”

独具特色的管理体系

如果说对全产业链的布局是海底捞的硬实力,那独具特色的组织管理机制,就是海底捞的软实力。

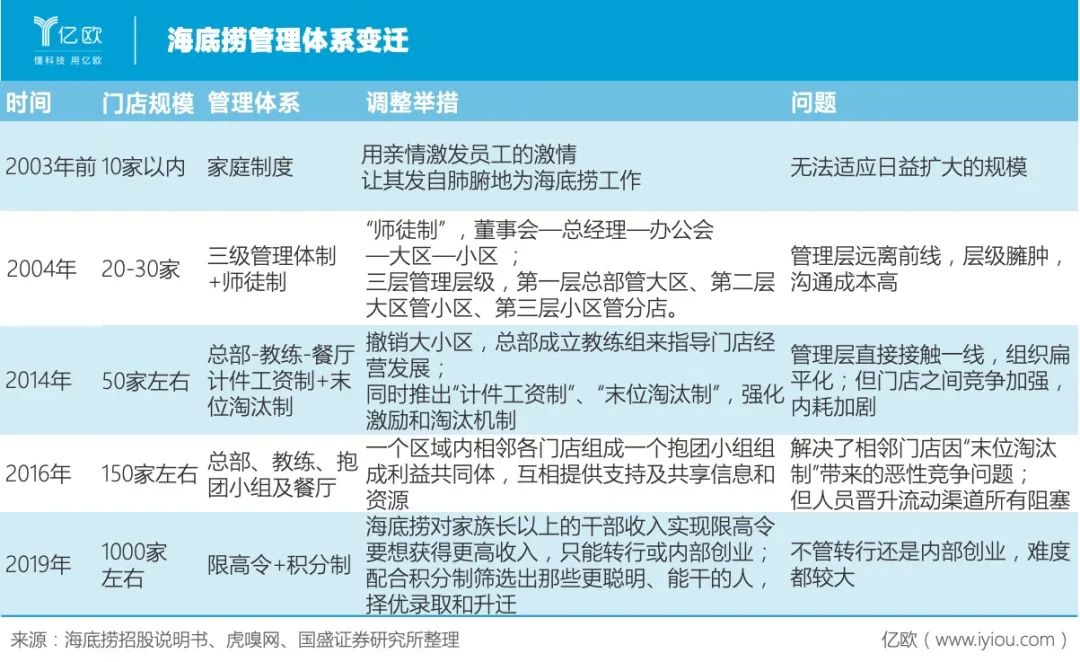

在经历了数次调整后,海底捞当前的组织架构已经非常扁平化,除了采购、门店绩效等仍由总部负责,总部充分放权给门店,并通过师徒抽成体系增强对店长的激励。

在师徒体系下,海底捞的店长可以从店内员工中选择最优秀的员工作为徒弟,进行手把手地培养;徒弟经过不断地培养,轮岗训练、海底捞大学进修后,成为储备干部,进而获得成为店长的资格。

当徒弟成为店长后,可以再培养徒孙。当一个地区门店数量较多时,设立家族,挑选家族中最有实力的店长作为家族长。以这样的内部孵化方式,来实现店长级管理人才的指数级增长。

可以说,师徒制、家族长制是海底捞管理体系的特色,也是其快速扩张的引擎。

数据来源:海底捞招股书,中信建投证券研究发展部

但随着业务的不断扩展,在现有体制下,人员晋升的流动渠道开始遇到阻塞。

目前的海底捞有768家店,储备干部为1362人,两者比例已经接近于1:2。一方面,新开门店数量有限,另一方面,只有当家族长以及家族长以上的干部负责新业务时,储备干部才有机会转成店长。这使得海底捞内部的升迁变得越来越难。

面对人员晋升流动渠道的阻塞,张勇也在试图寻找突破口。

去年10月,海底捞对家族长以上的干部收入实现限高令,同时,推出 “积分制”以此筛选出更聪明和优秀的人才,进行晋升和奖赏。

张勇希望通过这样一套机制,来疏通人员晋升流动渠道的同时,也能从中找到自己的继承者。但限高令和积分制是否奏效,还有待时间检验。

尾声:中餐企业距离世界性巨头还有多远

作为中餐中首次突破百亿规模的企业,在塑造中餐世界影响力中,海底捞一直被寄予厚望。

海底捞目前的国际化布局已小有成效。在海外已开出52家门店,营收超过22.7亿元。但与星巴克、麦当劳、肯德基这样的世界餐饮巨头相比,差距还相当大。

问题不全在海底捞。事实上,对中餐企业来说,还未有企业实现在国内的彻底下沉,完成全国性布局。

王冬明觉得,问题主要出在中国过于丰富的食品口味上。中国有5000年的饮食文化,食品品类众多,地域性饮食习惯差异化很大。

餐饮人和消费者则普遍执着于“正宗”和“好吃”,使得少数具有口味普适性的品类难以标准化,缺失性价比。

口味多样化之外,中餐的规模化,还需要上中游产业链的标准化和工业化来支撑。但目前来说,中餐中上游的产业链成熟度相比西餐还有较大差距。

要想打造世界性餐饮品牌,中国的餐饮人需要突破的,还有对资本的认知。

如果回头梳理麦当劳、肯德基、星巴克的发展史,我们会发现这些世界性餐饮品牌的大规模扩张历程都是发生在被资本化之后的。

但如今中国餐饮品牌的资本化程度很低,中国内地上市餐饮公司仅有10家左右,与我们整体市场规模相当的美国,则有50家左右餐饮上市公司。

甚至大部分中国餐饮品牌创始人对资本的理解还处在初步阶段,“大家想的都还是百年控股”,王冬明笑言。

(编辑:宇硕)

扫码下载智通APP

扫码下载智通APP