Microsoft Azure:拉动微软(MSFT.US)的动力马车

经过股价近几个月的不断走高。截止到昨天,微软(MSFT.US)收盘价183.374美元/股,已经接近历史高位的184.46美元/股,所以现在投资者的问题是:该股在未来是否仍然是一个风光无限的选择项?

相关机构研究数据显示,对于增长幅度最快的股票来说,更毫无疑问该只股票总是能够跑赢大盘并占得先机。对于那些增长指数为A评级或者 B评级的股票来说,回报甚至更加丰厚。虽然有很多原因可以解释为什么微软这家软件制造商巨头的股票为什么如此水涨船高,但事实上以下几个关键性因素起到了至关重要的作用:

Microsoft Azure的异军突起

事实上,微软近期的持续走强仍然需要对其进行细致入微的评估和分析,得益于微软在云技术领域方面的强劲发展潜力,微软事实上可能仍然被低估。据相关投资机构分析,对于微软的发展前景以及目前微软提供的云计算服务Azure来看的话,如果能够达到投资者的期望预期的话,这家科技巨头可能成为云技术方面的先锋和市场领导者。

但是,微软在云计算方面的成功并不只是浮出水面。除了微软高层人事变动使微软的发展策略更加向云计算领域倾斜之外,Office和Word软件的基于订阅的强大用户基数和Microsoft Azure云计算系统的日益完善使得微软的收入动力增长看起来源源不竭。目前,微软是云计算领域中的第二大云计算公司,仅次于亚马逊(AMZN.US),但微软正在年复一年地一直在从亚马逊手中夺取市场份额。

微软2020年一季度云技术的营收业绩也强力支持了以上的论据,与2019年第一季度相比增长了27%。微软在云技术这一领域不仅继续蓬勃发展,而且据相关分析师称在未来十年中,微软云技术的复合年增长率预计将增长12.5%,这毫无疑问说明了Microsoft Azure是一款出色的云技术产品。

另一方面,微软还将Windows与Azure集成,目前有超过90%的世界五百强企业成为了微软的忠实客户;Azure也将为微软能够吸引更大的政府采购合同提供了充足的吸引力,而事实上微软已经凭借Azure赢得了超过100亿美元的超级合同。

回到最初的问题,目前微软的股价已经接近历史高位,那么接下来微软的走势将会如何?这毫无疑问是投资者最关心的问题。

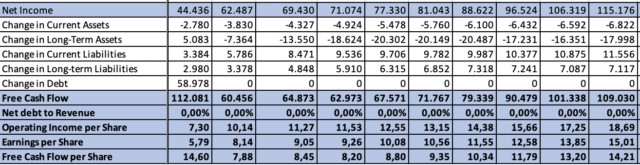

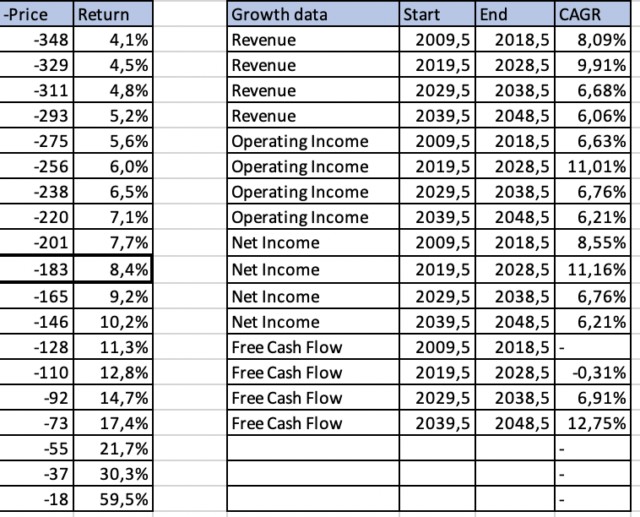

通过现金流贴现模型以及对十年微软的含有云计算收入等关键动力增长来源数据的资产负债表以及营收表做回归分析之后可以看到在下一个十年的复合年增长率接近10%,这似乎是可以实现的,而且它会逐渐缩小到2050年,这是根据现金流贴现模型估值预测的最终结果。考虑到这一点,按照微软的183.374美元/股的价格,毫无疑问Microsoft的报价更具吸引力,而收益率可能达到8.4%。这将是非常可观的。

营收增长

盈利增长可能是最重要的因素,因为表现出异常高涨的利润水平的股票往往会吸引大多数投资者的注意力。对于增长型投资者而言,两位数的收入增长绝对是可取的,并且通常表明所考虑公司的前景良好(股价上涨)。

尽管微软的历史每股收益增长率为18.7%,但投资者实际上应该将注意力放在预期的增长上。 预计微软今年的EPS将增长19.7%,打破行业平均水平,而受公共卫生事件影响,行业要求EPS增长为-2%。

现金流增长

现金流是任何公司以及业务的命脉,但现金流的增长高于平均水平对成长型公司而言比成熟公司更为有益和重要。 究其原因是高现金流积累能够使这些公司能够能够在进行新项目研发时,无需筹集相对成本高昂的外部资金。

目前,微软的现金流量同比增长为19.7%,高于许多同行。 而事实上,行业该比率为8.8%。

尽管投资者实际上应该考虑当前的现金流增长,但也有必要考虑历史汇率,以便将当前的数据纳入正确的角度。 在过去的3-5年中,公司的年度现金流量增长率一直为12%,而行业平均水平为8.7%。

预计收益修正

事实上持续关注关注预计收益的变化情况,可以进一步验证公司股票在以上两项指标中的优势,而预期收益的修正趋势往往和近期股价走势呈现出极强的关联性。微软本年度的预期收益一直在作向上修正,据相关研究机构称,微软的收益率目前已预计增加2.4%。

综上,Microsoft为投资者提供了两全其美的优势:未来的价值和增长,以及潜在的优势,而缺点却微乎其微,对于投资者而言,微软的股票毫无疑问值得长期持有。

扫码下载智通APP

扫码下载智通APP