光伏上网电价将断崖式下跌? 协合新能源(00182)或遭遇成长的烦恼

在弃光限电严重、补贴欠发(三年缺口将达600亿元)、用地问题突显的情况之下,近日,2017年光伏上网电价将酝酿下调近三成,新“四座大山”将蚕食新能源企业的利润。

在香港上市的协合新能源(00182)却在不利情况下逆势扩张,营收从2011年的9.6亿港元增长到2015年的43.2亿港元,5年复合增长率为35%,净利润也从2011年的3.72亿港元增长至2015年的5.08亿港元。但在重压之下,协合新能源近年来高速的扩张之路面临着被终结的危险。

上网电价酝酿下调近三成

从2012年开始,新能源行业借政策的东风快速复苏,但随着新补贴政策即将出台,如今将再次面临“断奶”的困境。

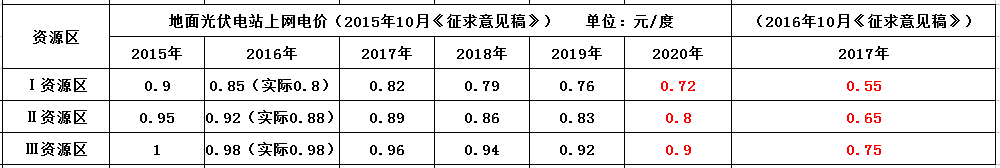

早在9月29日,发改委出台了《关于调整新能源标杆上网电价的通知(征求意见稿)》,其中,地面式光伏电站三类资源区上网电价拟调整分别为0.55元、0.65元、0.75元/千瓦时,相比现行0.8元、0.88元、0.98元/千瓦时的电价标准分别降低了0.25元(31.2%)、0.23元(26.1%)和0.23元(23.5%)。

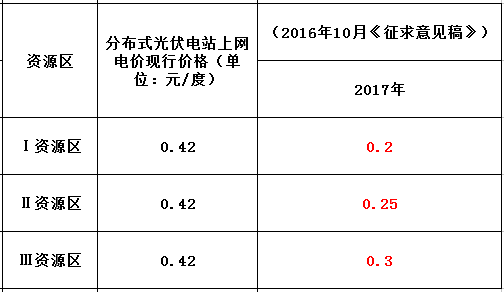

对于分布式光伏,“自发自用、余电上网”模式实行按照全电量补贴的模式,补贴标准分别为:一类资源区0.2元/千瓦时、二类资源区0.25元/千瓦时、三类资源区0.3元/千瓦时,而目前的补贴标准是0.42元/千瓦时。新政策执行时间将是2017年1月1日。

光伏调价可谓一步到位,远远超过原规划到2020年的价格水平,对光伏产业来说压力重大。

按照往常惯例,《征求意见稿》发布后,需经多方博弈后才会形成终稿,但跟实际通知相差不会太大。例如,2015年10月份的出台的《征求意见稿》指出,光伏三类资源区的上网电价分别为0.85、0.92、0.98元/千瓦时,但随后发改委于2015年12月24日发布通知指出,2016年光伏上网的电价为0.8元、0.88元、0.98元/千瓦时,下降的幅度要比2015年10月份的《征求意见稿》还大。

而风电上网电价2017年维持不变,据2015年12月24日发布的通知指出,陆上风电上网电价四类区域电价分别为0.47元、0.5元、0.54元、0.6元/千瓦时,到2018年四类区域上网电价分别为0.44元、0.47元、0.51元、0.58元/千瓦时。从2017年拟将下调的光伏上网电价的幅度来看,预计2018年的风电上网电价也将大幅下调。

如果2017年的光伏上网电价按2016年9月底的《征求意见稿》执行,新能源行业将受到巨大的冲击,抢装潮结束后又将“一地鸡毛”。

调价举措实属迫不得已

智通财经发现,此轮大幅调价主要原因有三,一是再生能源产业快速增长,国家可再生能源基金严重不足;二是领跑者基地招标中出现超低投标电价;三是因为光伏组件价格下降。

再生能源产业近年来快速增长,但国家可再生能源基金严重不足。据业内人士表示,截至到2016年上半年,补贴缺口已累计达550亿元,今年年底将达600亿元。随着装机量近年来快速的增加,补贴缺口压力越来越大,且补贴资金迟迟不到位。直到今年8月24日国家财政部、发改委、能源局才联合公布了第六批可再生能源电价附加资金补助目录。补贴的项目的时间为2013年到2015年4月之中,拖欠长达三年之久。

据了解,新能源补贴资金来自可再生能源发展基金,包括专项资金和依法征收的可再生能源电价附加资金。虽然发改委曾5次提高可再生能源电价附加资金,但是由于发展压力加大,加价和实体经济形成尖锐矛盾。此外,征收的情况也非常不理想。

大幅调价另一个原因是领跑者基地招标中出现超低投标电价,在很大程度上支撑了此次标杆上网电价调整的下调幅度。此前一段时间,先是在8月山西阳泉项目(三类资源区)招标上,协鑫新能源(00451)报出了0.61元/千瓦时的投标电价,后在内蒙古包头(一类资源区)也出现了多家0.52及0.53元/千瓦时的超低投标电价。而在近日乌海领跑者项目的招标中,英利更是报出了0.45元/千瓦时的超低价。

与此同时,随着2016年上半年太阳能光伏系统大规模抢装潮结束,由于2016年第三季度的上网电价降低,国内需求骤降,光伏组件价格一度从年初的4元/瓦跌至平均3元/瓦。而组件的价格在光伏电站的建设成本中占据了较大的比例,所以直接推动了电站成本的下降。

高歌猛进债务埋下隐患

补贴资金迟迟不到位,新能源行业却迎来了爆发式增长。

从营收来看,协合新能源5年来复合增长率高达35%,但从2007年上市到今年上半年,9年间,该公司仅分红3次,每股总分红共3港仙。其净资产4年仅增长了11.1亿港元。可见给股东的回报以及净资产并没有随着营收的快速增长而增长。

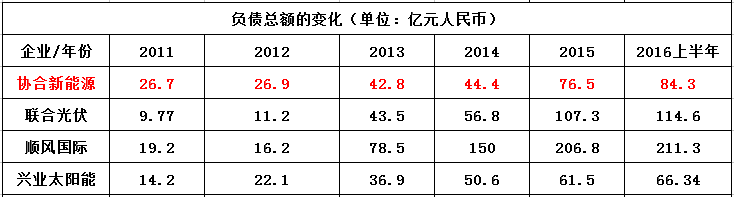

与此同时,光伏企业的融资成本也水涨船高。协合新能源负债总额从2011年的30.2亿港元飙升至2016年上半年的95.4亿港元,和同业对手一样,背负了沉重的负债。如下图所示:

同时,协合新能源2015年有资本承担27.89亿港元并未计入财务报表,该笔资本承担为附属公司未出资的资本金部分7.57亿港元,以及附属公司已签订了设备采购合同未付款20.31亿港元。

其实,新能源行业是当仁不让的重资产行业:投资电站对资金的要求非常高,一般企业会将已建成的电站抵押给金融机构进行再贷款,滚动开发后期项目。所以随着业务的增长,债务会同时快速的增长。

智通财经还了解到,上半年,协合新能源的EPC(工程总承包)业务盈利大跳水,同比大跌84.15%。因为公司将电站建设业务模式由EPC模式(业主融资)转变为BT模式(公司融资),融资压力大大增加,且BT建设周期长,进一步加重了公司的负债。

如果2017年光伏上网电价大幅下调后,公司的光伏发电业务难免会受到影响。而2018年,随着风电上网电价的下调,风力发电方面也将受阻,扩张之路或步履蹒跚。前几年行业政策偏护下可以举债扩张,一旦新政实施,整个行业都将进入“冰河期”,部分企业面对高负债,定会苦不堪言。

高居不下的发电成本

除了高额债务,协合新能源也面临着高居不下的发电成本。2016年上半年,协合新能源风电加权平均上网电价0.5638元人民币╱千瓦时,(2015年同期:0.5586元人民币╱千瓦时);太阳能发电加权平均上网电价为0.98元人民币╱千瓦时(2015年同期:1.054元人民币╱千瓦时)。公司2015年年度平均1.016元/千瓦时的太阳能上网电价和2015年全国平均上网电价1.056元/千瓦时相差无几,并无多大的竞争优势。

按这个较慢的下降速度,到2017年,协合新能源的太阳能发电成本仍将远远比2017年拟实行的0.55元、0.65元、0.75元/千瓦时高。由于公司并无产业链上游的发电核心技术,发电成本高居不下。

政策寒冬下继续扩张

今年下半年,在政策存在巨大不确定性之际,协合新能源动作频频,仍有加快扩张之势。7月26日以人民币1.95亿元采购风力发电设施;8月2日,与金风科技订立人民币2.05亿元采购合同;8月23日,斥资人民币2亿元采购风力发电设备;9月22日,以人民币4.28亿元向金风科技采购风电设备;9月30日,与供应商订立人民币2亿元采购合同;10月14日,与供应商签订人民币2.03亿元以采购风力发电设备……

2016年目前为止,公司公告显示,共购买11项电力设备,其中1项为、光伏发电设备,10项为风电设备,但是截至2015年底,协合新能源高达60%的风电项目在限电严重地区,包括位于甘肃的瓜州协合风力发电有限公司、位于新疆的哈密风电厂等。通常情况下,新能源企业在西部弃光限电严重地区的电站都处于严重亏损状态,需要其他盈利的电站弥补。

对于协合新能源来说,救命稻草便是政策规定的光伏电站项目有原则上20年的补贴年限,已经建成的将按当时补贴价格进行补贴。而对于风电来说,中国可再生能源学会副理事长孟宪淦曾表示,国家能源局已经提出来一个目标,也就是到2020年风力发电实现平价上网,不再给予补贴。协合新能源今年绝大部分资源布局在风电上,且目前其风电发电成本并不具优势,而如果到2020年国家逐步取消补贴政策,将何去何从?

欧盟企业成前车之鉴

面对即将断崖式下跌的光伏上网电价,协合新能源前几年通过大额举债高速的发展将面临重大考验,而前车之鉴便是欧盟的企业。

在欧盟国家,早有大幅削减补贴的先例。2014年4月,欧盟委员会发布新规,宣布逐步取消对太阳能、风能、生物能等可再生能源产业补贴。且从2017年起,所有的欧盟成员国都将被禁止对可再生能源产业进行补贴,即从2017年起将通过竞拍的方式议价上网。在欧盟发布新规后,先有德国、意大利和西班牙大幅削减新能源电价补贴,随后英国也于今年提出削减太阳能上网电价补贴65%。中国和欧盟相比,即使风电和光电在2020年平价上网,但仍比欧盟在2017年就实现平价上网落后3年之久。故从这个角度来看,2017年光伏降低补贴也是为了减少和发达国家的差距。

以德国为例,德国高补贴问题的争议,早在2010年前就非常激烈,德国从2010到2012三年间,光伏装机量高歌猛进。随着补贴的下降,一些盲目扩张的企业纷纷退出光伏业务或破产。曾是欧洲最大太阳能集团的德国Conergy集团,市值跌到几年前的1/44,在2013年7月不得不启动破产程序。当中国的补贴要大幅削减的时候,很多再生能源企业将面临类似困境。

数据显示,2015年,我国光伏新增装机容量1513万千瓦,占全球新增装机的四分之一以上,累计装机4318万千瓦,光伏发电装机容量全球第一。而2015年风电新增装机容量3297万千瓦,新增装机容量再创历史新高,累计并网装机容量达到1.29亿千瓦,这一数值也占到全球风电装机容量的四分之一。这些靓丽数据的背后,是在近年来政策支持下,各大新能源企业大幅举债换来的,在弃光限电严重、补贴迟迟不到位等严峻情况之下,目前光伏补贴又将面临断崖式下跌,各大再生能源企业,特别是没有核心竞争力和成本优势的企业明年将面临“断奶”困境。

扫码下载智通APP

扫码下载智通APP