美联储工具箱使用情况如何?

本文源自微信公众号“熊园观察”。

事件:北京时间6月11日凌晨2点,美联储公布6月FOMC会议决议,并更新了利率点阵图和经济预测。

核心结论:

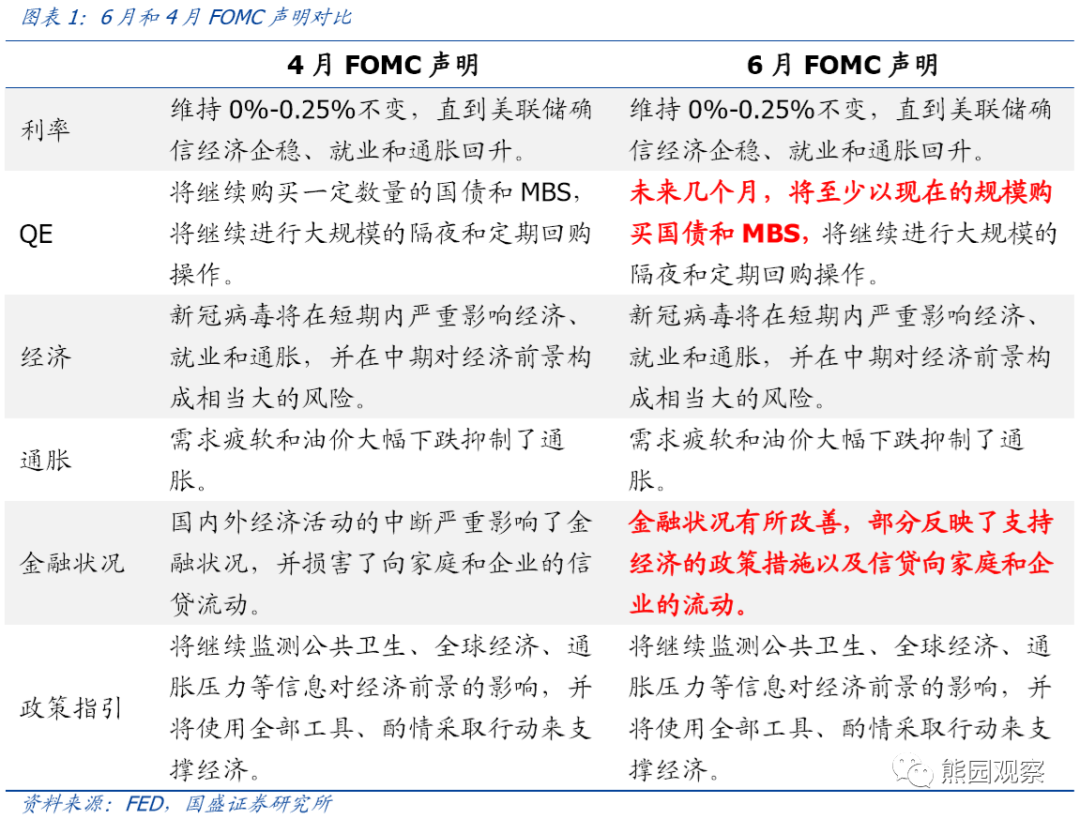

1、美联储如期按兵不动,政策信号偏鸽。6月FOMC会议美联储维持利率0%-0.25%不变,会议声明中,对于QE的表述修改为“未来几个月,将至少以现在的规模购买国债和MBS”,对于金融状况的表述修改为“金融状况有所改善,部分反映了支持经济的政策措施以及信贷向家庭和企业的流动”。鲍威尔在新闻发布会上表示,不确定劳动力市场是否在5月份触底;经济可能在下半年迎来复苏,但仍存在高度不确定性;没有考虑加息,是否使用收益率曲线控制仍是一个未知数。本次会议声明整体偏鸽,我们认为美联储已经进入到了一种“相机抉择”的模式,当前美联储对于未来经济路径也没有准确判断,一旦经济表现不及预期,美联储将采取进一步宽松的措施。

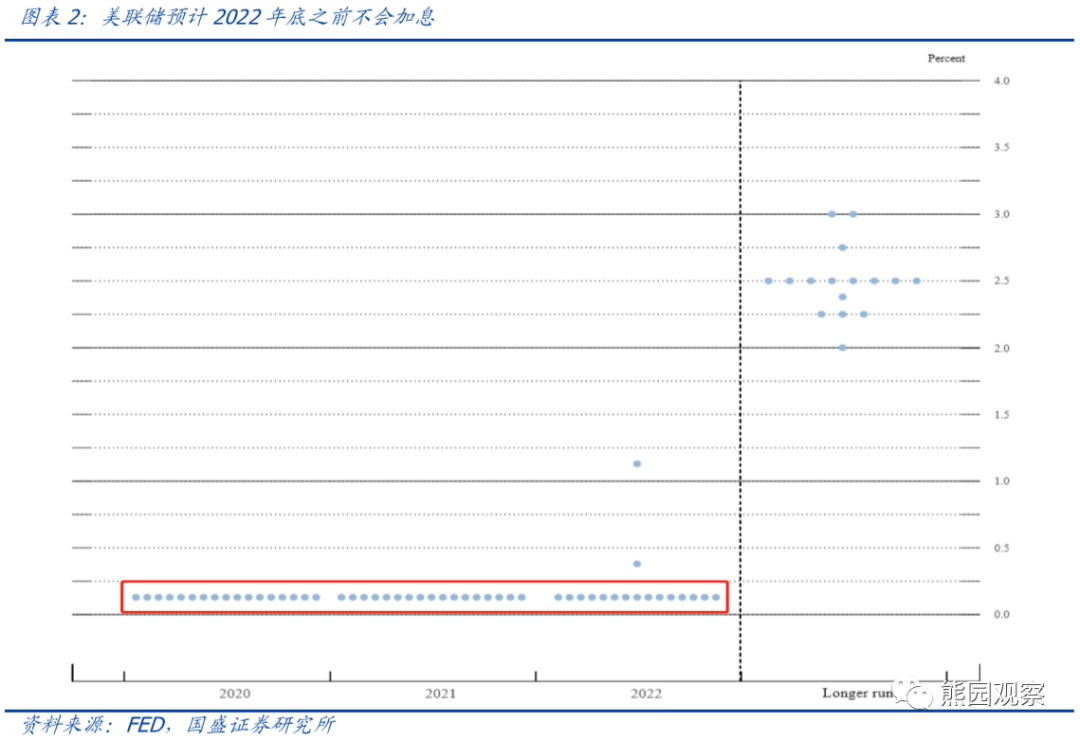

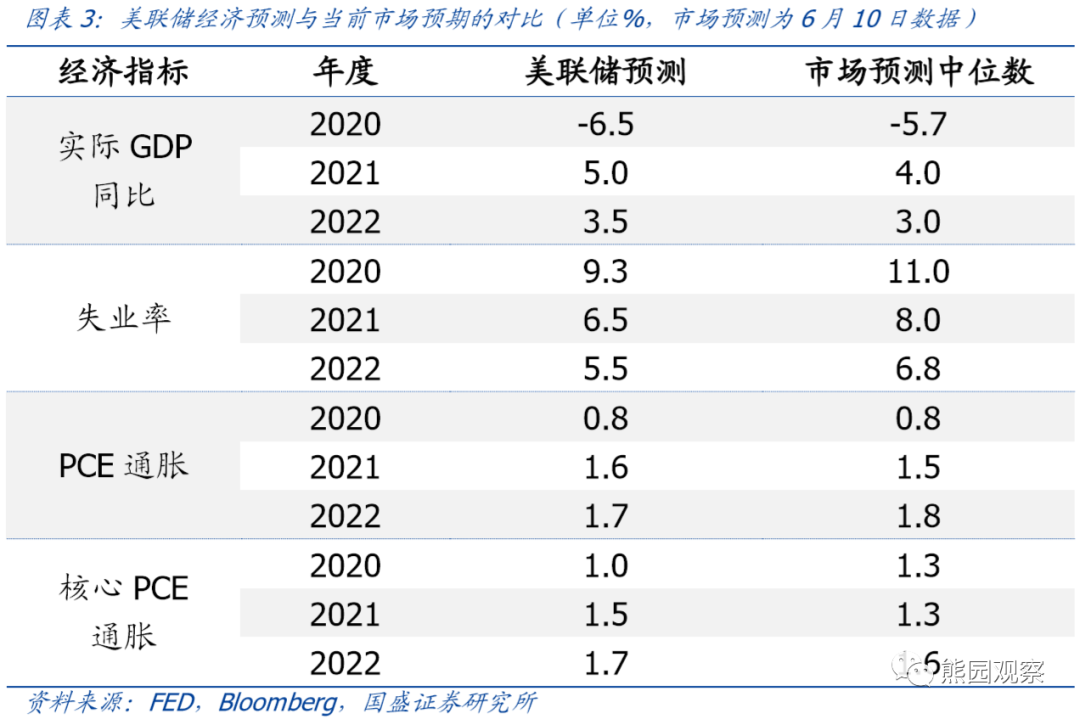

2、美联储更新点阵图和经济预测,加息遥遥无期。本次公布的点阵图显示,美联储官员预计至少到2022年底都不会加息,并且在2022年主张加息的官员仅有两名,因此当前的零利率水平可能会持续相当长的时间。美联储对2020年美国GDP增速预测为-6.5%,低于当前市场一致预期-5.7%,但未来两年的GDP增速预测高于市场预期;对2020年美国失业率预测为9.3%,低于当前市场一致预期11%,且未来两年的失业率预测也均低于市场预期;对近三年的PCE通胀的预测与市场预期接近,对2020年核心PCE通胀的预测低于市场预期,但对未来两年的核心PCE通胀预测高于市场预期。

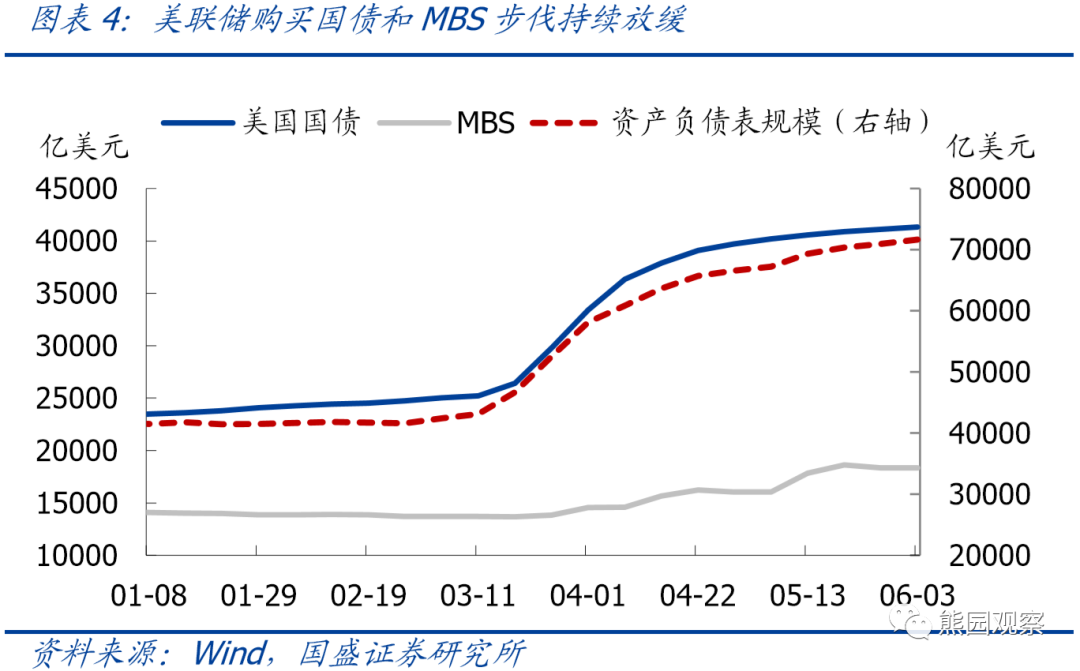

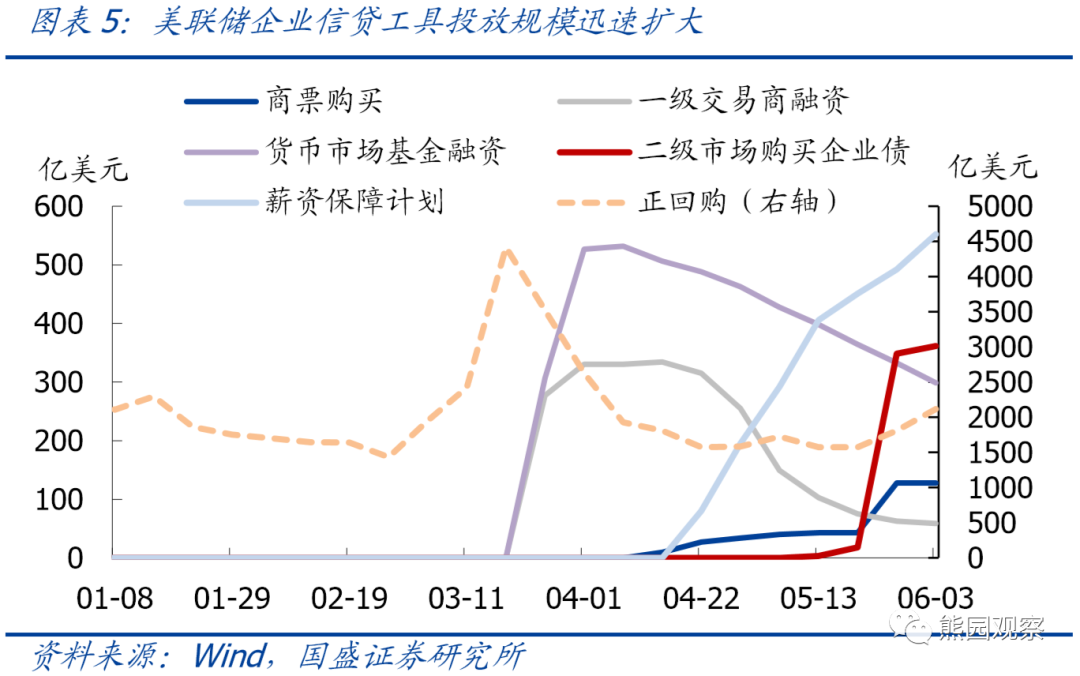

3、近期美联储扩表速度明显放缓,结构上已转向企业信贷工具为主。3月以来,美联储已累计扩表3万亿美元,但近期扩表速度明显放缓,主要原因是购买国债和MBS的规模大幅下调。金融市场流动性工具方面,正回购、一级交易商融资工具(PDCF)、货币市场基金流动性工具(MMLF)均已越过峰值开始持续下降;企业信贷工具方面,商票购买(CPFF)、二级市场企业债购买(SMCCF)、薪资保障计划(PPPLF)实施较晚,但规模迅速扩大,截至6月3日分别为128亿、362亿、552亿;当前美联储尚未实施的工具包括一级市场企业债购买(PMCCF)、定期资产支持证券贷款(TALF)、主体街贷款计划(6月8日刚敲定)。

4、往后看,我们认为美联储扩表仍将延续,扩表速度依然会维持较低水平,结构上仍将侧重企业信贷工具,但同时可能适当增加国债和MBS的购买,不排除年内推出收益率曲线控制政策。具体理由如下:

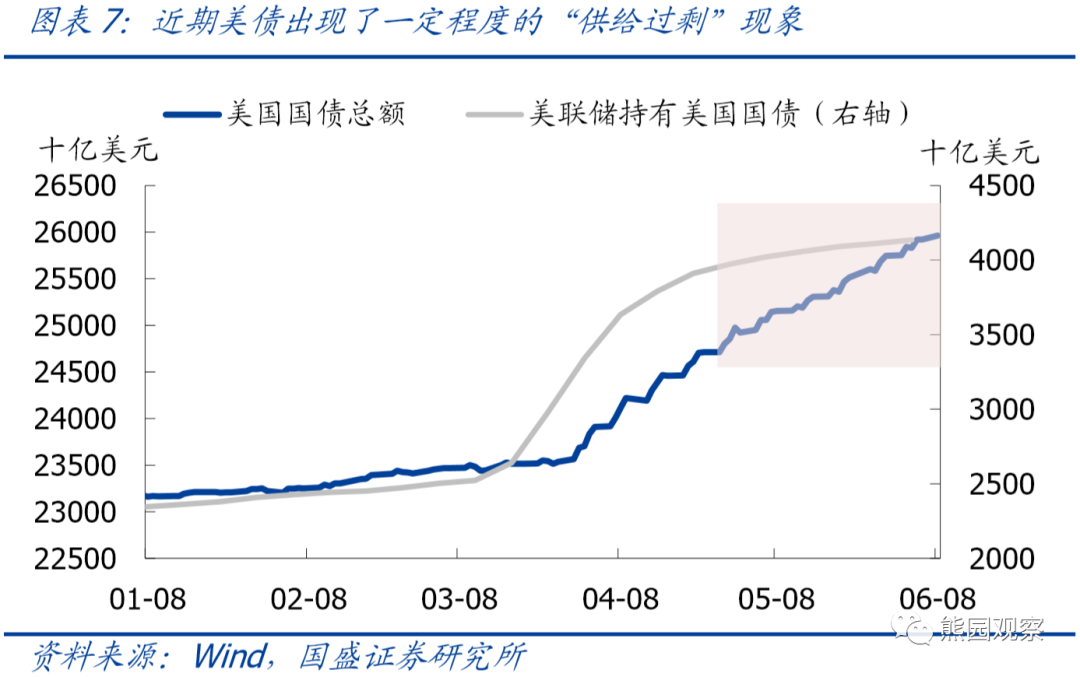

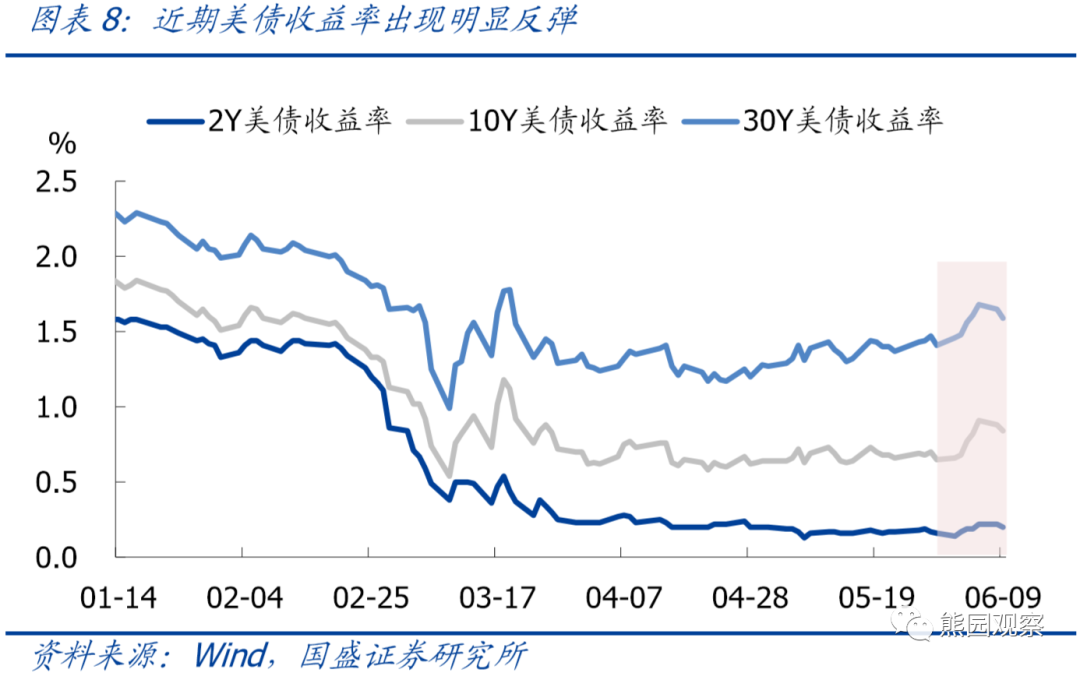

1)美债收益率存在上行压力:近期美债出现了一定程度的“供给过剩”现象,同时叠加经济重启的乐观情绪和通胀预期回升,美债收益率出现明显反弹。为降低融资成本、配合财政扩张、促进经济复苏,美联储有必要采取措施压低美债收益率。

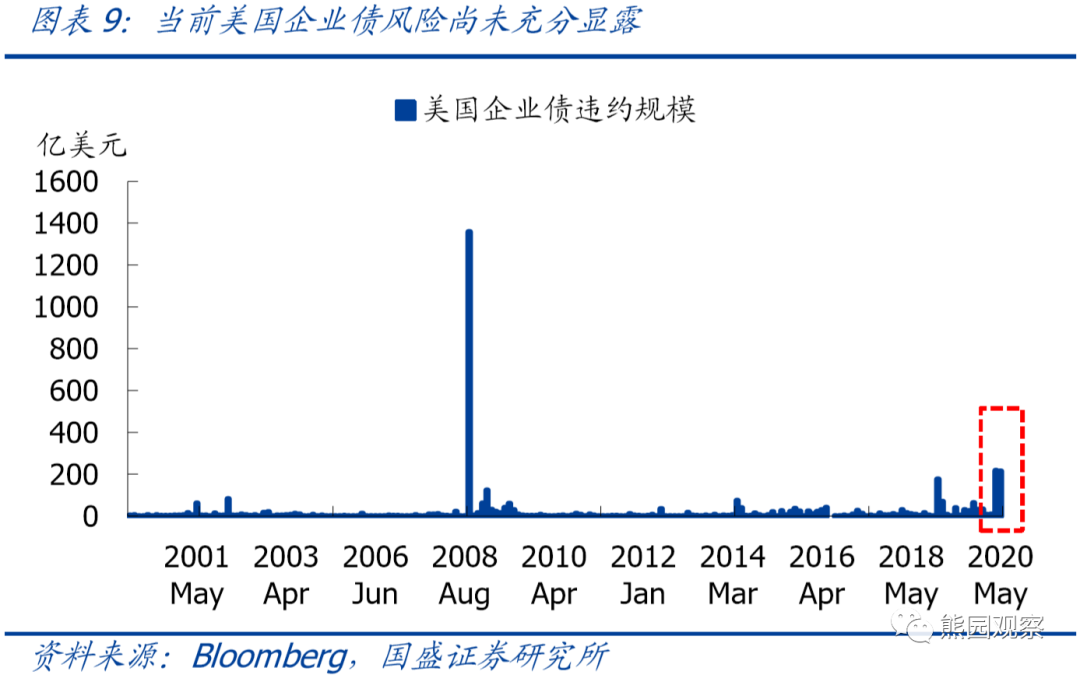

2)企业债风险依然偏高:我们在前期报告中曾指出,当前美国企业债风险尚未充分显露,且卫生事件期间美国企业债务进一步攀升,后续可能成为新的风险点。鉴于此,美联储仍有必要继续对企业提供流动性支持。

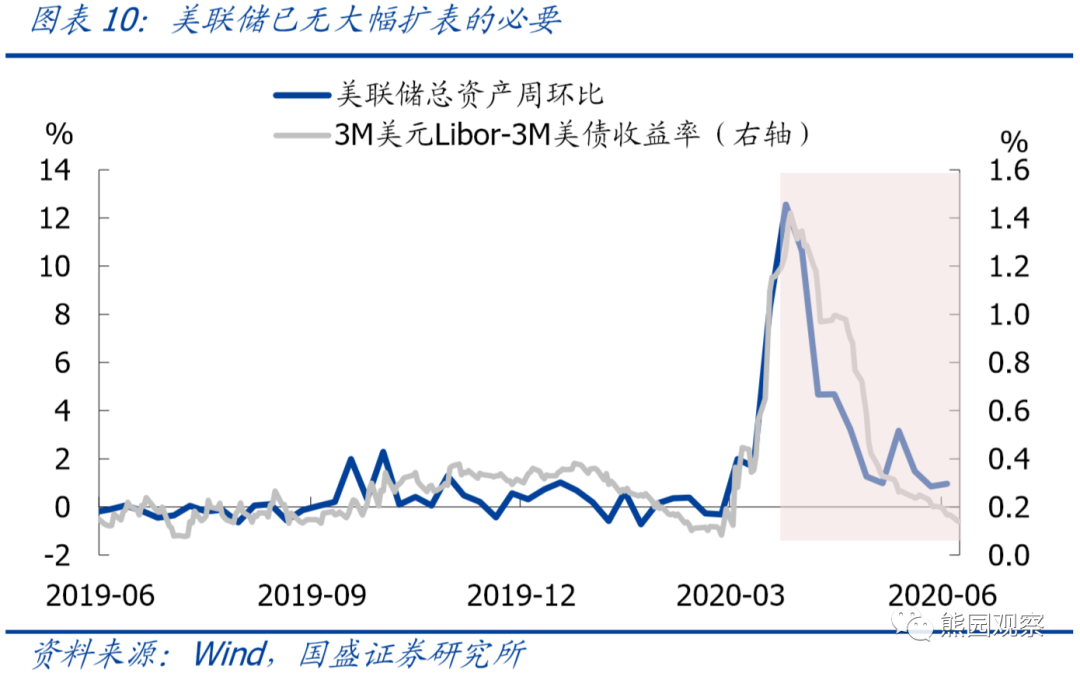

3)流动性状况已显著改善:当前TED利差已回落至流动性危机前的水平,表明流动性状况已经显著改善,从而美联储已无大幅扩表的必要。

风险提示:美国经济表现超预期;美国卫生事件超预期演化。

正文如下:

一、美联储6月FOMC按兵不动,会议声明偏鸽

美联储6月FOMC如期按兵不动,QE相关表述更加鸽派。6月的FOMC会议美联储决定维持联邦基金目标利率区间在0%-0.25%不变,会议声明中,对于QE的表述修改为“未来几个月,将至少以现在的规模购买国债和MBS”,对于金融状况的表述修改为“金融状况有所改善,部分反映了支持经济的政策措施以及信贷向家庭和企业的流动”,其他内容与4月会议声明一致。鲍威尔在新闻发布会上表示,美国劳工部可能低估了失业率,不确定劳动力市场是否在5月份触底,未来就业机会将显著增加,但仍可能会有数百万人永久失去工作;美联储承诺将使用所有工具,是否使用收益率曲线控制仍是一个未知数,未来将继续就收益率曲线控制进行讨论;现在没有考虑加息,已经准备好根据需要调整债券购买;委员们普遍预计经济将在今年下半年复苏,但仍存在高度不确定性;目前处在主体街贷款计划启动的最后阶段,未来仍可能对该计划作出调整并延长贷款期限;美联储绝不会因为资产价格过高而停止对经济的支持。

整体来看,本次FOMC会议信号略微偏鸽,鲍威尔虽然释放了一些对于经济复苏乐观的预期,但在发布会中多次强调“不确定性”,并表示将在获得更多信息后更新货币政策立场。我们认为美联储已经进入到了一种“相机抉择”的模式,当前美联储对于未来经济路径也没有准确判断,一旦经济表现不及预期,美联储将采取进一步宽松的措施。

二、美联储更新点阵图和经济预测,加息遥遥无期

本次公布的点阵图显示,美联储官员预计至少到2022年底都不会加息,并且在2022年主张加息的官员仅有两名,因此当前的零利率水平可能会持续相当长的时间。美联储官员预计长期均衡利率水平为2.5%,与去年12月的预期一致。

经济预测方面,美联储预测2020年美国实际GDP同比为-6.5%,低于当前市场一致预期-5.7%,但美联储对未来两年GDP增速的预测高于市场预期;美联储对近三年失业率的预测均低于市场预期;对近三年的PCE通胀的预测与市场预期接近,对2020年核心PCE通胀的预测低于市场预期,但对未来两年的核心PCE通胀预测高于市场预期。

三、美联储各项工具实施情况及后续展望

该行认为,美联储仍有扩表空间,但后续扩表重心将从国债和MBS转向企业信贷工具,近期美联储政策操作情况与我们的判断一致。具体来看:

扩表情况:3月以来已累计扩表3万亿美元,近期扩表速度明显放缓;

国债购买:步伐持续放缓,已由最初的每天购买750亿降至每天购买40亿;

MBS购买:步伐持续放缓,已由最初的每天购买500亿降至每天购买45亿;

金融市场流动性工具:正回购在3月中旬达到峰值,目前已回落至流动性危机前的水平;一级交易商融资工具(PDCF)和货币市场基金流动性工具(MMLF)在4月中旬达到峰值,随后持续下降;

企业信贷工具:商票购买(CPFF)、二级市场企业债购买(SMCCF)、薪资保障计划(PPPLF)实施较晚,但规模迅速扩大,截至6月3日分别为128亿、362亿、552亿。目前美联储购买企业债ETF主要以投资级、中短期为主;

尚未实施的工具:一级市场企业债购买(PMCCF)、定期资产支持证券贷款(TALF)、主体街贷款计划(6月8日刚敲定)。

往后看,我们认为美联储扩表仍将延续,扩表速度依然会维持较低水平,结构上仍将侧重企业信贷工具,但同时可能适当增加国债和MBS的购买。若美债收益率上行压力较大,不排除会在年内推出收益率曲线控制政策。具体理由如下:

1)美债收益率存在上行压力:3月以来,美国国债总额增加了2.4万亿,但美联储持有美债规模仅增加了1.66万亿,特别是近期美联储放慢购债之后,美债出现了一定程度的“供给过剩”现象;同时叠加经济重启的乐观情绪和通胀预期回升,美债收益率出现明显反弹。为降低融资成本、配合财政扩张、促进经济复苏,美联储有必要采取措施压低美债收益率。

2)企业债风险依然偏高:在前期报告《后卫生事件时代,怎么看美国经济和美股?》中我们指出,受益于巨额的财政和货币宽松,当前美国企业债风险尚未充分显露,且卫生事件期间美国企业债务进一步攀升,后续可能成为美国经济新的风险点。鉴于此,美联储仍有必要继续对企业提供流动性支持,6月8日敲定的主体街贷款计划将成为投放流动性的重要工具,据美联储披露,该工具将向中小企业提供最多6000亿美元的信贷规模。

3)流动性状况已显著改善:当前TED利差已回落至流动性危机前的水平,表明流动性状况已经显著改善,从而美联储已无大幅扩表的必要。

风险提示:美国经济表现超预期;美国卫生事件超预期演化。

(编辑:宇硕)

扫码下载智通APP

扫码下载智通APP