美联储6月议息会议点评:联储淡化经济前景冲击风险偏好

本文来自平安证券。

事件

北京时间6月11日凌晨2点,美联储公布6月会议声明,维持联邦基金利率目标区间在0-0.25%不变,同时将超额准备金利率维持在0.1%不变。

平安观点

1) 美联储维持基准利率不变符合此前市场的普遍预期,同时维持超额准备金利率在0.1%不变。

2) 美联储声明,经济前景仍有相当大的风险,不再继续削减每周的QE规模,可能维持当前的零利率政策至2022年底。

3) 美联储发布了公共卫生事件爆发后的首次经济预测数据,整体对未来保持谨慎乐观,但是美联储内部仍存明显分歧。

4) 鲍威尔表态主要有三点:一是经济复苏路径尚未明确,公共卫生事件可能会继续威胁经济;二是劳动力市场不确定性仍大,明确趋势还需更多月份的就业数据验证;三是“收益率曲线控制”政策仍在考虑中,目前在没有更多线索的情况下不准备采取行动。

5)美联储会议声明与会后鲍威尔讲话冲击了市场此前持续回升多日的风险偏好。考虑到美国部分州出现公共卫生事件二次抬头迹象,市场此前对经济复苏的预期可能过于强烈,未来可能遭遇调整,这将导致全球股市承压、债市整体上行的格局。随着市场风险偏好的回落,未来一段时间美股市场结构可能有所转变,价值股的相对配置价值将逐渐体现。

正文

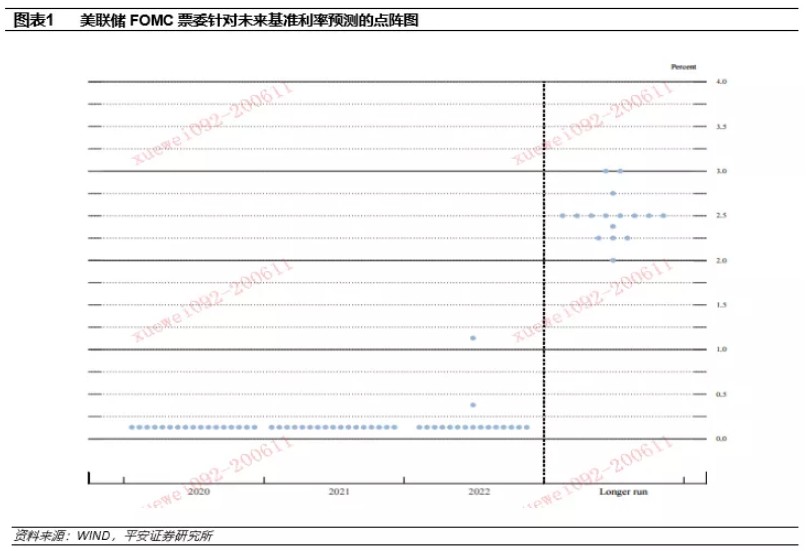

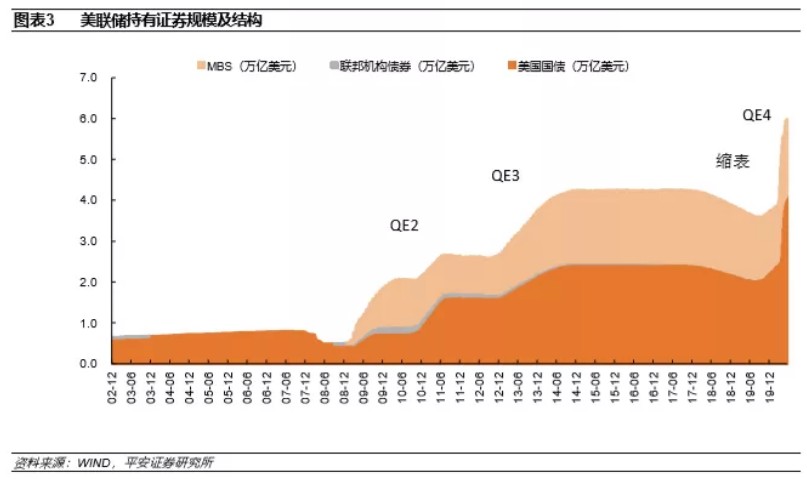

美联储按兵不动,零利率政策持续时间超预期美联储维持基准利率不变符合此前市场的普遍预期,但点阵图显示美联储可能维持当前的零利率政策直至2022年底,超出了此前市场预期的2021年上半年,主要原因在于美联储对经济复苏的前景判断不及市场乐观。另外,美联储声明主要内容如下:第一、公共卫生事件仍将在短期内严重影响经济活动,就业和通货膨胀,并对经济前景构成相当大的风险。第二、不再继续削减每周的QE规模,维持近期购买国债和抵押证券的步伐,剔除到期续作外,每月还将购买至少800亿美元的美国国债和400亿美元的抵押证券。第三、参加会议的17名票委一致认为零利率政策将维持至2021年底,其中15名票委认为零利率政策将维持至2022年底,长期看将逐渐回到2.5%的水平。

乐观预期中存在明显分歧,美联储对经济复苏谨慎乐观

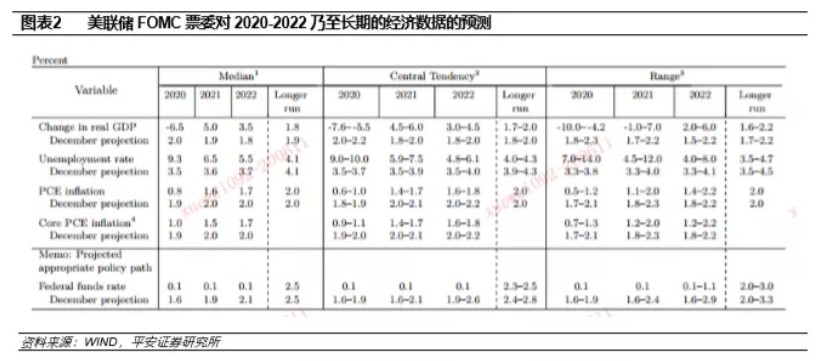

美联储发布了公共卫生事件爆发后的首次经济预测数据,整体对未来保持乐观,其中:GDP增速预测从2020年底的-6.5%上升到2021年的5.0%,2022年底则升至3.5%,失业率预期从2020年底的9.3%下降到2021年底的6.4%等。但是在上述乐观预期中FOMC各票委之间存在明显分歧,对于2020年底的各项经济数据预测的范围较大,其中:2020年底的GDP增速预测在-10至-4.2%之间,失业率预测在7%至14%之间。

鲍威尔表态:经济复苏路径尚未明确,就业市场仍有较大不确定性

鲍威尔在新闻发布会上的表态要点如下:第一,经济复苏路径尚未明确。鲍威尔认为,经济从公共卫生事件冲击之下恢复的路径尚不明确,公共卫生事件可能会继续威胁经济。第二,劳动力市场不确定性仍大。鲍威尔表示5月就业报告虽然积极,但明确的趋势还需要更多月份的就业数据来验证,目前仍然有很多不确定性。第三,“收益率曲线控制”政策仍在考虑中。鲍威尔表示美联储正在考虑使用“收益率曲线控制“政策,但目前在没有更多线索的情况下不准备采取行动。

股市承压复苏不确定性,债市受无风险利率下行提振

美联储维持零利率至少至2022年超出了此前市场的普遍预期,同时也释放了经济复苏难以呈现“V型”态势,且复苏路径仍有较大不确定性。这显著冲击了市场此前持续回升多日的风险偏好,也使得此前“股涨债跌”的风险偏好回升组合有所逆转,会后美股出现回调,而美债伴随着收益率下行而有所上行;黄金价格在宽松周期超预期的背景下强势上涨。当前,美国部分州伴随着经济活动恢复与游行人群集聚,公共卫生事件二次爆发的迹象显现,德州的新增病例也创出新高,美国传染病学专家福西表示公共卫生事件远未结束。加上拉美、中东、南亚、非洲公共卫生事件仍然严峻,市场此前对经济复苏的预期可能过于强烈,未来可能遭遇调整,这将导致全球股市承压、债市整体上行的格局。就美股自身结构看,当前成长股相对价值股的表现可能过多计入了成长股的溢价。随着市场风险偏好的回落,未来一段时间市场结构可能有所转变,价值股的配置相对价值将逐渐体现。

扫码下载智通APP

扫码下载智通APP