2021-23年双积分考核趋严,托底电动车长期高增长

本文来自微信公众号“新兴产业汇”,作者:曾朵红团队。

投资要点

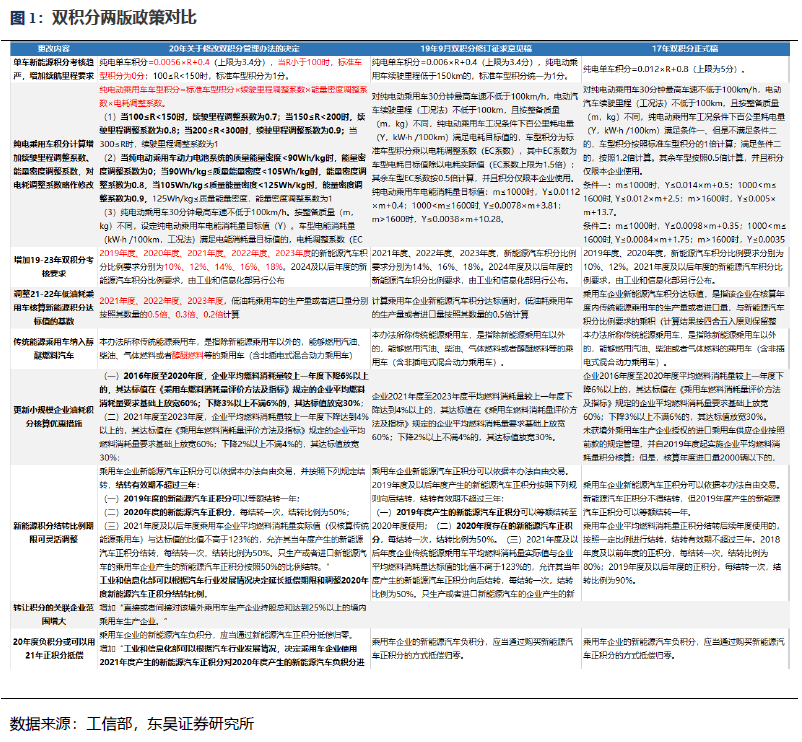

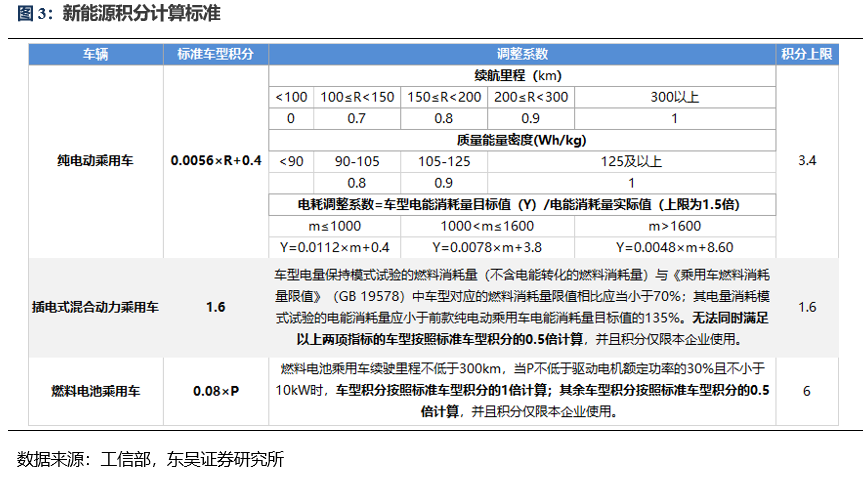

单车积分计算方法改变,考核更加严格。新版纯电单车积分考核严格,并增加续航、能量密度、电耗技术指标。新版纯电单车积分=0.0056×续航里程+0.4(上限为3.4分),续航里程需达到536公里才达到积分上限(18-20年续航350km可达上限5分),且续航100KM以下的单车积分降为0分。此外积分计算增加调整系数,纯电动乘用车车型积分=标准车型积分×续驶里程调整系数×能量密度调整系数×电耗调整系数,对续航里程、质量能量密度及电能消耗量均有要求,但标准低于补贴目录要求,目前绝大部分在售车型可轻松达到要求。我们测算,按照新版标准,按照(30%插电+20%续航250km+40%续航400km+10%续航500km)的结构,平均单车约为2.4分,而18-20年平均单车积分超过4分。

公布2021-2023年新能源积分考核比例,要求逐年提升。2021年度、2022年度、2023年度,新能源汽车积分比例要求分别为14%、16%、18%,与19年版本征求意见稿一致。按照传统车每年5%增长,所需新能源积分每年增长22.5%、20%、18%。2024及以后年度的新能源汽车积分比例要求,由工业和信息化部另行公布。

引导燃油车车节能减排,但短期内更倾向电动车。对于生产低油耗车企在计算新能源积分时,给予优惠,优惠力度逐年加大。2021年度、2022年度、2023年度,低油耗乘用车的生产量或者进口量分别按照其数量的0.5倍、0.3倍、0.2倍计算。新能源积分达标值=企业在核算年度传统能源汽车的生产量或者进口量*新能源汽车积分比例,21年低能耗车按0.5倍计算,较19年7月征求意见稿中的0.2倍更加严格,和19年9月征求意见稿中0.5倍比例持平,短期内更倾向于电动车。随后2021-2023年逐步加大对低能耗车优惠力度,从0.5倍过渡到0.2倍。

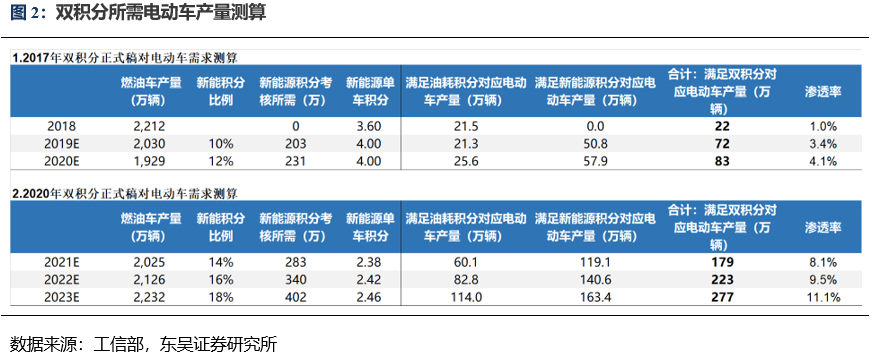

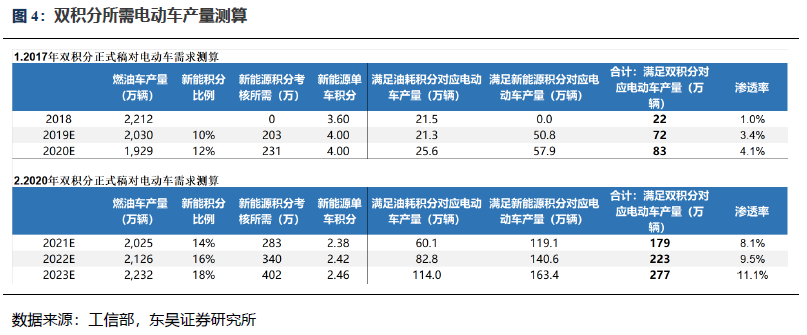

满足新能源积分所需电动车测算。2019年传统乘用车生产2030万辆,按照20-23年增速分别为-5%、5%、5%、5%,传统车产量分别为1929万、2025万、2126万、2232万,对应新能源积分分别为231万、283万、340万、402万,按照20-23年单车积分4、2.38、2.42、2.46测算,满足新能源积分所需电动车为58万、119万、140万、163万辆。此外油耗指标逐年趋严,我们测算同时为满足油耗积分及新能源积分21-23需要生产180、220、280万辆电动车乘用车。

双积分政策趋严,倒逼车企继续加速推进电动车生产。1)特别对于合资车企而言,包括大众、通用、丰田、雷诺、本田等车企新能源积分缺口最大,倒逼合资车企加速推出新车型,预计2020年开始具备品牌及性能优势的电动车陆续推出,拉动需求。2)新能源积分更值钱,增厚新能源车企利润,预计21年后新能源积分供给过剩局面将改变,积分价值将提高。

投资建议:双积分落地,长期托底电动行业发展。产业链摸底7月国内电池龙头排产环比40%以上,叠加海外恢复,中游材料排产环比50%,由于去年7月基数低,同比增速更高,往后随着新车型交付及tob端恢复,行业需求逐月向上,龙头q3业绩有望恢复高增,拐点确立!欧洲政策持续超预期,5月销量明显恢复,6月同比有望恢复50%+增长,7月恢复至100%+,21年国内外均为销量大年。强烈推荐特斯拉和欧洲供应链龙头,推荐宁德、璞泰来、科达利、新宙邦、恩捷、当升,关注亿纬、比亚迪(01211)、天奈、天赐、星源等;核心零部件宏发、汇川、三花;上游资源华友、天齐,关注赣锋(01772)。

风险提示:政策支持及销量不及预期

1. 新能源积分要求趋严,倒逼车企加速电动化

1)单车积分计算方法改变,考核更加严格

新版纯电单车积分考核严格,并增加续航、能量密度、电耗技术指标。新版纯电单车积分=0.0056×续航里程+0.4(上限为3.4分),续航里程需达到536公里才达到积分上限(18-20年续航350km可达上限5分),且续航100KM以下的单车积分降为0分。此外积分计算增加调整系数,纯电动乘用车车型积分=标准车型积分×续驶里程调整系数×能量密度调整系数×电耗调整系数,对续航里程、质量能量密度及电能消耗量均有要求,但标准低于补贴目录要求,目前绝大部分在售车型可轻松达到要求。

我们测算,按照新版标准,按照(30%插电+20%续航250km+40%续航400km+10%续航500km)的结构,平均单车约为2.4分,而18-20年平均单车积分超过4分。

2)公布2021-2023年新能源积分考核比例,要求逐年提升

2021年度、2022年度、2023年度,新能源汽车积分比例要求分别为14%、16%、18%,与19年版本征求意见稿一致。按照传统车每年5%增长,所需新能源积分每年增长22.5%、20%、18%。2024及以后年度的新能源汽车积分比例要求,由工业和信息化部另行公布。

3)引导燃油车车节能减排,但短期内更倾向电动车

对于生产低油耗车企在计算新能源积分时,给予优惠,优惠力度逐年加大。2021年度、2022年度、2023年度,低油耗乘用车的生产量或者进口量分别按照其数量的0.5倍、0.3倍、0.2倍计算。新能源积分达标值=企业在核算年度传统能源汽车的生产量或者进口量*新能源汽车积分比例,21年低能耗车按0.5倍计算,较19年7月征求意见稿中的0.2倍更加严格,和19年9月征求意见稿中0.5倍比例持平,短期内更倾向于电动车。随后2021-2023年逐步加大对低能耗车优惠力度,从0.5倍过渡到0.2倍。

4)满足新能源积分所需电动车测算

2019年传统乘用车生产2030万辆,按照20-23年增速分别为-5%、5%、5%、5%,传统车产量分别为1929万、2025万、2126万、2232万,对应新能源积分分别为231万、283万、340万、402万,按照20-23年单车积分4、2.38、2.42、2.46测算,满足新能源积分所需电动车为58万、119万、140万、163万辆。此外油耗指标逐年趋严,我们测算同时为满足油耗积分及新能源积分21-23需要生产180、220、280万辆电动车乘用车。

2. 延长新能源积分结转期限,结转更为灵活

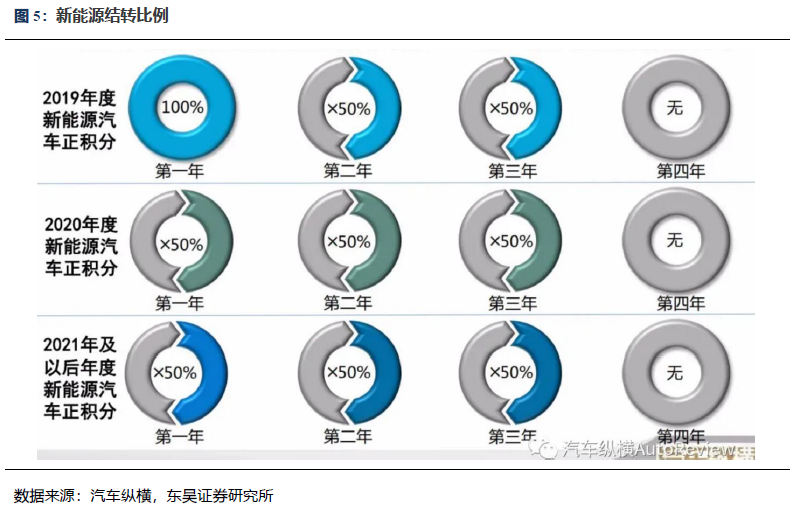

17年版本规定新能源汽车正积分不得结转,但2019年度产生的新能源汽车正积分可以等额结转一年。

但新版本,乘用车企业新能源汽车正积分可以依据本办法自由交易,并按照下列规定结转,结转有效期不超过三年:

(一)2019年度的新能源汽车正积分可以等额结转一年;

(二)2020年度的新能源汽车正积分,每结转一次,结转比例为50%;

(三)2021年度及以后年度乘用车企业平均燃料消耗量实际值(仅核算传统能源乘用车)与达标值的比值不高于123%的,允许其当年度产生的新能源汽车正积分结转,每结转一次,结转比例为50%。只生产或者进口新能源汽车的乘用车企业产生的新能源汽车正积分按照50%的比例结转。

并且工业和信息化部可以根据汽车行业发展情况决定延长抵偿期限和调整2020年度新能源汽车正积分结转比例,结转要求更为灵活。此外,乘用车车企可使用21年的新能源正积分对20年的负积分进行抵扣。

3.投资建议

双积分政策趋严,倒逼车企继续加速推进电动车生产。1)特别对于合资车企而言,包括大众、通用、丰田、雷诺、本田等车企新能源积分缺口最大,倒逼合资车企加速推出新车型,预计2020年开始具备品牌及性能优势的电动车陆续推出,拉动需求。2)新能源积分更值钱,增厚新能源车企利润,预计21年后新能源积分供给过剩局面将改变,积分价值将提高。

投资建议:双积分落地,长期托底电动行业发展。产业链摸底7月国内电池龙头排产环比40%以上,叠加海外恢复,中游材料排产环比50%,由于去年7月基数低,同比增速更高,往后随着新车型交付及tob端恢复,行业需求逐月向上,龙头q3业绩有望恢复高增,拐点确立!欧洲政策持续超预期,5月销量明显恢复,6月同比有望恢复50%+增长,7月恢复至100%+,21年国内外均为销量大年。强烈推荐特斯拉和欧洲供应链龙头,推荐宁德、璞泰来、科达利、新宙邦、恩捷、当升,关注亿纬、比亚迪、天奈、天赐、星源、中科电气等;核心零部件宏发、汇川、三花;上游资源华友、天齐,关注赣锋。

风险提示:政策支持及销量不及预期

(编辑:玉景)

扫码下载智通APP

扫码下载智通APP