重新认识黄金:50年内的三次牛市,近20年收益完胜美股!

本文来自微信公众号“美股基金策略”。

本周(6.22-6.26),美国股市继续呈现一种市场担忧中出现震荡,但是还不足以让市场出现方向性变化的纠结局面,但是周三、周五两次大幅下挫还是体现了投资者对市场的担忧。对于投资者来说,美国公共卫生事件在复工后已经不是简单的反弹,而是创出单日确诊新高,甚至有一不小心就恶化的风险,一些州也已经暂停了进一步的复工计划。

事实上,尽管美股股市近期反弹强势,但是一方面科技股是其中的主要动力,另一方面其实真正推动股市上涨的资金量并没那么想象中的那么多,大量资金依然呈现谨慎状态。

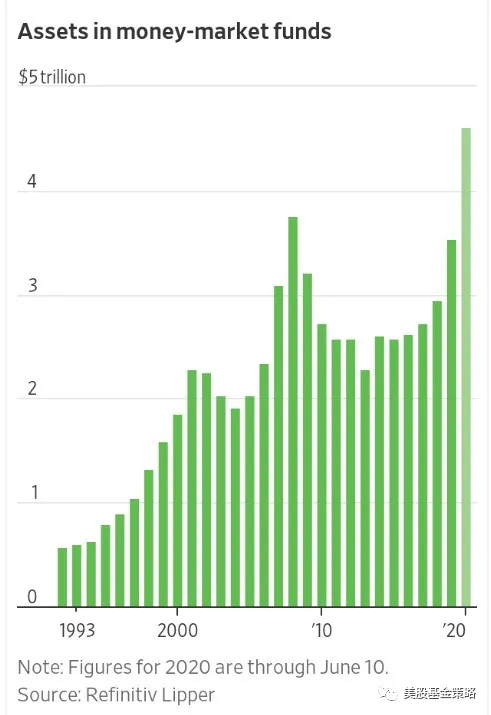

自卫生事件以来,大量资金涌入货币基金,整体规模已达4.6万亿美元,达到了1992年数据统计以来的史上最高水平。在我每周总结的ETF周流入记录中,今年的情况和2018年很像的一点就是短债和超短债ETF资金大部分时候呈现流入状态,它们其实也是现金等价物的体现,你想想啊,就这低息环境,大家还猛买短债ETF,也是实在不敢买入大类资产,买入这类低收益但是相对稳健的产品就当“空仓”了。

今年更火的投资产品还是黄金,黄金常常被人们定位为避险品种,所以它与全球经济基本面和地缘政治关系很大。但是,我们也常常对黄金产生误解,比如误以为“避险”是不亏,其实黄金的“避险”严格来说就是在一些情况下与股票等大类资产呈现负相关,其实波动也很大,在美国本轮大牛市的大部分时间段更是非常被动。

从2009年3月9日美股大牛市开启到2017年年底(2018年后,美股牛市其实就进入了高波动性的后期),我们用挂钩美元金价的ETF基金GLD与标普500指数比较,会发现其表现远远被股市抛开。

但是,如果我们观察GLD挂牌交易后的2005年1月到今年,可能你会大吃一惊,黄金的累积收益竟然大大高于标普500指数,甚至在2011年一度与标普500指数形成数倍的累积收益差距。其实自从2000年互联网泡沫破灭,直到美国次贷危机,美国股市是偶有行情或者有限牛市,但是大机会不多,甚至2009年后牛市开启,也有2011年美国经济二次触底的波折。

2018年开始美股牛市进入震荡向上的后期,而黄金的机会却渐渐体现,进入了一波牛市,从当前的卫生事件和对经济的影响来看,黄金甚至有机会冲击2011年的高位。

在一些机构眼中,近期的黄金牛市实际上已经是1970年代后的第三次,而且起点应该是2015年,已经持续55个月,涨幅已达63%,通胀调整后的涨幅也有50%。

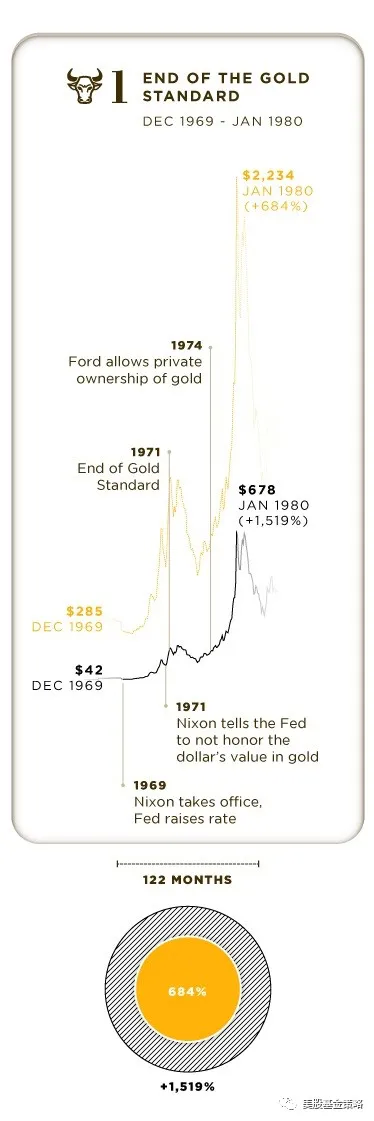

1969年12月底,1970年代的第一次黄金牛市开启,持续到了1980年,持续122个月,涨幅高达1519%,通胀调整后涨幅684%。

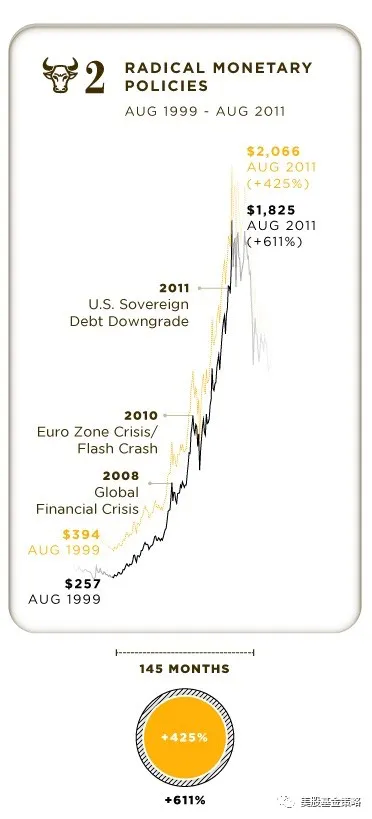

1999年8月,黄金第二次牛市起步,一直持续到2011年8月,持续时间达145个月,涨幅611%,通胀调整后为425%。

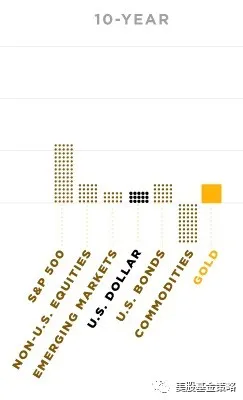

从近10年的年化收益率角度比较黄金和其它资产,由于整体正值美国大牛市,所以黄金的年化收益率显然不如标普500指数,但是与非美市场的股票,特别新兴市场股市相比依然领先。

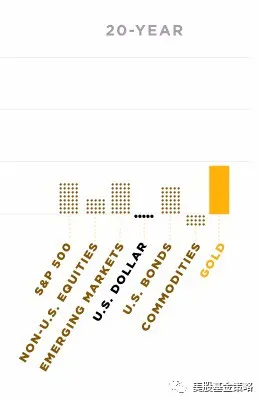

如果从近20年的年化收益率来看,正如本文开头我通过GLD体现的,黄金的年化收益率在主要资产中最高,看来黄金不光可以用来“避险”,整体上甚至可以给投资者带来相较于股票等资产的超额收益。

所以,我们可能需要重新认识黄金,包括我也一样,从去年开始,在跟很多朋友的交流中我就建议可以配置黄金,因为市场的波动性已经增加,贸易问题体现出的国际性政治经贸风险也在升温,黄金的相对负相关性特征正能派上用场。当然,全球性的卫生事件更是让黄金成为市场的娇子,进一步推动黄金价格向上,这个阶段也我一直建议可以继续配置。但是请注意,是“配置”,即你要正视黄金也是有投资风险的资产,不要误解“避险”的内涵,更不能盲目的“炒金。

与此同时,我近期也进一步认识到,黄金的工业价值确实已经降低,其基于全球漫长历史文化形成共识的价值特征让它更主要体现出金融价值。尽管黄金不像上市公司一样理论上具有不断产生价值的生产特性,但是金融价值也是价值,基于漫长历史沉淀下来的共识在一定的政治和经济环境下就能形成让它的价值进一步增长的机制,而且可能伴随通常延续时间较长的经济周期让它的牛熊周期也会相对更长,并可能积累可观的投资价值。

黄金,并不如我们想象的那样“稳定”,也不如我们以为的那样“保守”,从投资价值角度,我或许需要对它有更深的认识。

(编辑:程翼兴)

扫码下载智通APP

扫码下载智通APP