广发海外:港股短期不确定性增加,若出现调整是重要Beta机遇

本文转自微信公号“广发港股策略” 文:广发海外策略廖凌、朱国源

● 港股策略周论:端午假期间,海外市场发生了什么?

我们对端午假期间海外公共卫生事件二次暴发、美欧经济数据、美股走势、部分重点事件等话题进行剖析。

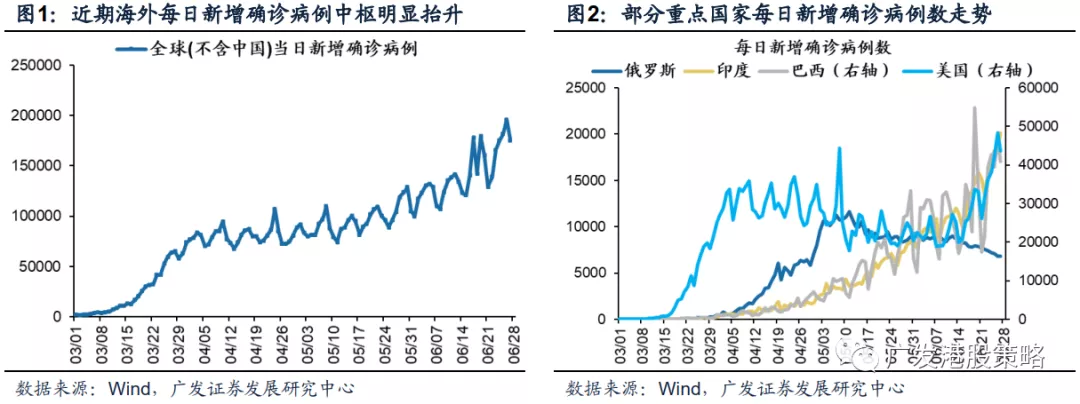

全球公共卫生事件从“平台期”进入新一轮“扩散期”。海外国家每日新增确诊人数4月进入“平台期”,5月下旬以来出现进一步上行趋势;从6月15日起,美国日新增病例数从2万人左右上升至3-4万人,6月26日达到4.84万例,创公共卫生事件暴发以来单日新高。

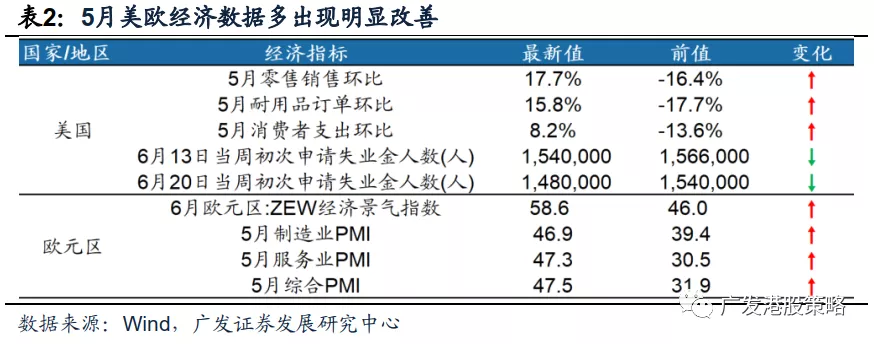

欧美5月经济数据超预期,但未来复苏持续性受公共卫生事件制约。5月美国消费、耐用品订单、欧元区PMI等经济数据显著改善并超市场预期,但数据更多反映前期经济重新开放的成果。在目前公共卫生事件面临二次暴发风险的背景下,更需要关注经济修复的持续性如何。结合IMF最新预测与近期微观层面企业行为,我们判断基本面“V”型反转可能性不大。

美股进入“超跌”到“超涨”后的“宽松幻觉证伪期”。公共卫生事件二次暴发对经济活动开始逐步产生影响,基本面“V”型反转预期正逐渐被证伪,叠加本身位于历史高位的估值,美股出现波动在所难免。

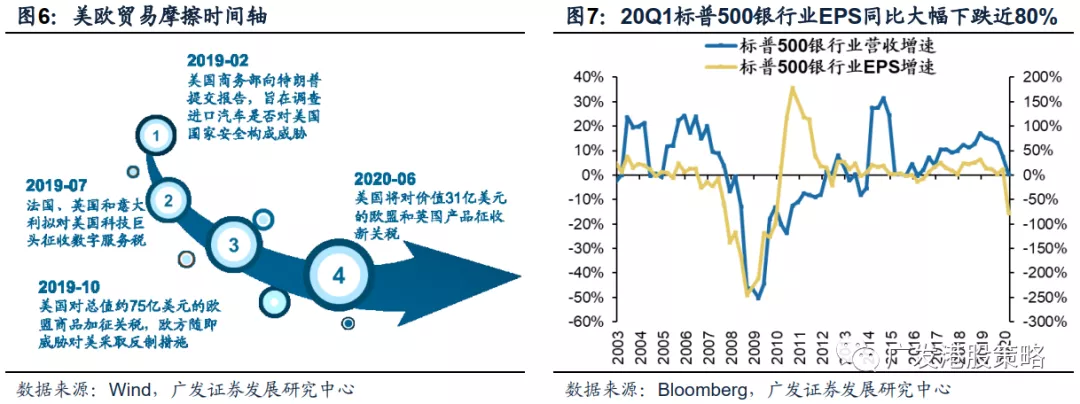

公共卫生事件以外,本周影响市场风险偏好的重点事件还包括美欧贸易关系再生变数,以及美国监管机构修改沃尔克规则,放松对银行业监管等。

投资策略:波动增加不改中期趋势,若回调后关注新一轮Beta机遇。“美元弱、港元强、人民币反弹”的汇率条件,叠加EPS预期趋稳,使得港股下行空间有限。行业配置关注:(1)公共卫生事件“低敏感”板块,如必需消费、医药可能重获资金青睐,同时继续配置互联网软件;(2)长期资金关注高股息、低估值的顺周期品种(如银行、地产、基建)。

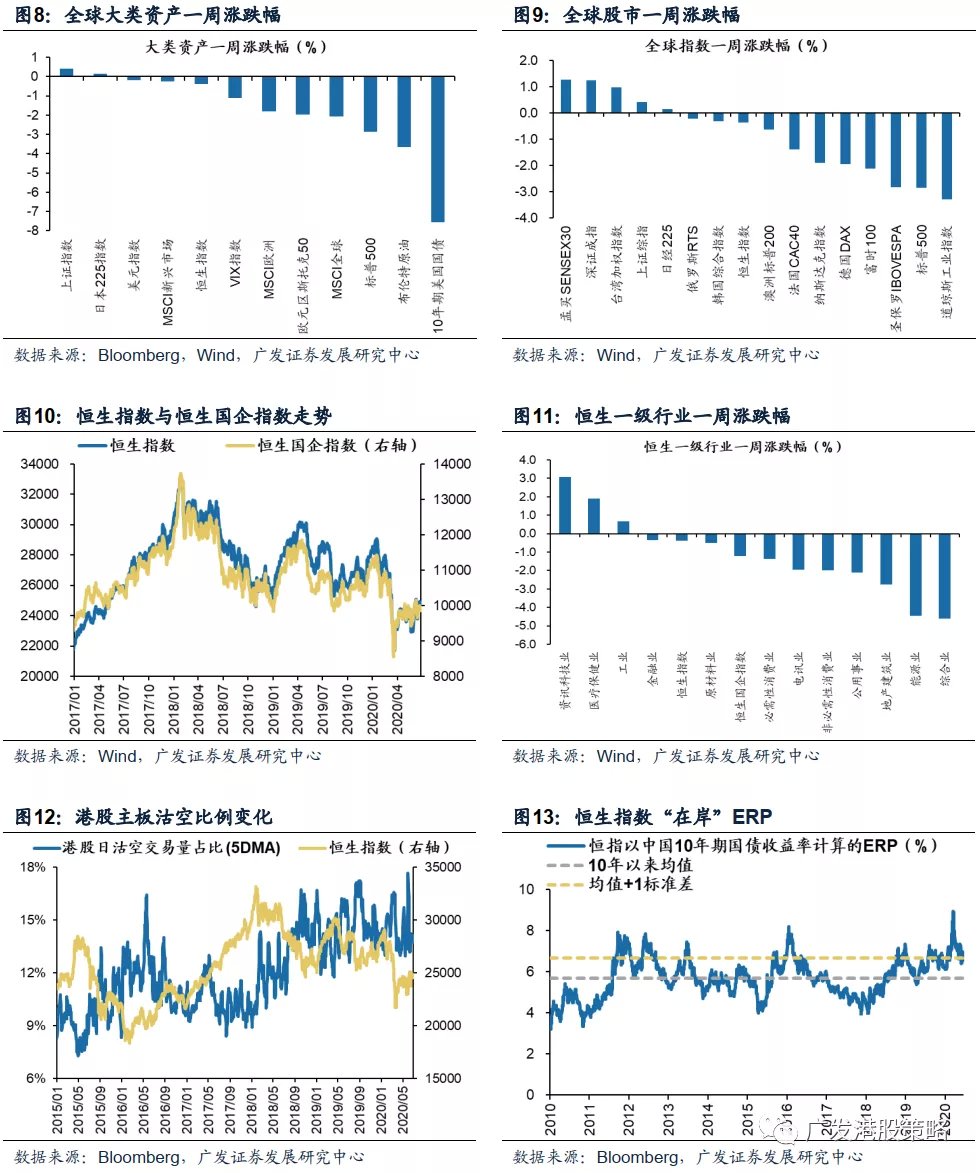

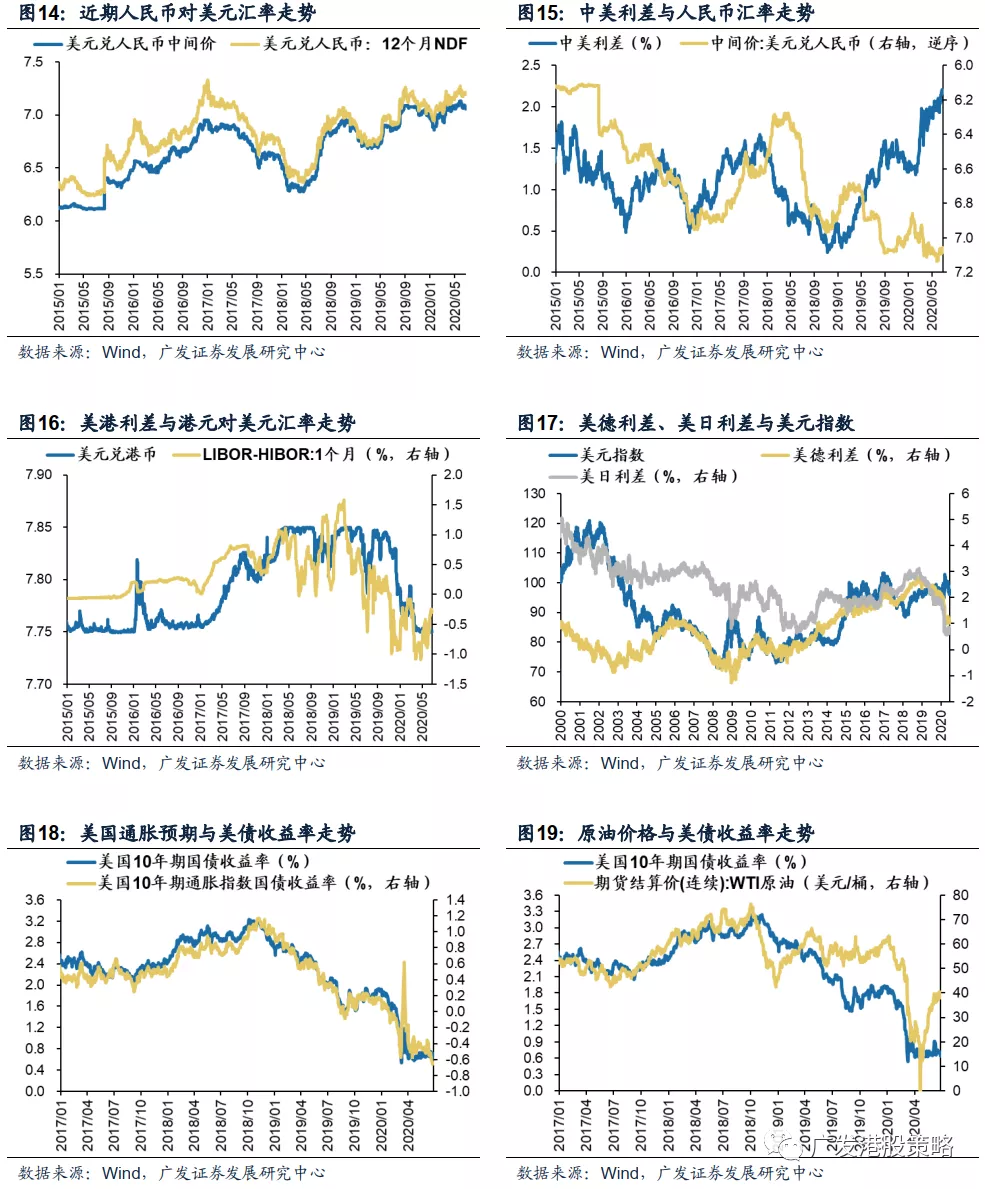

● 市场概览与情绪跟踪本周(6.22-6.26)恒生指数下跌0.38%,板块方面,恒生一级行业跌多涨少,资讯科技业领涨,综合业跌幅最大。HVIX指数、港股看跌看涨期权比例、主板沽空比例均小幅上行。

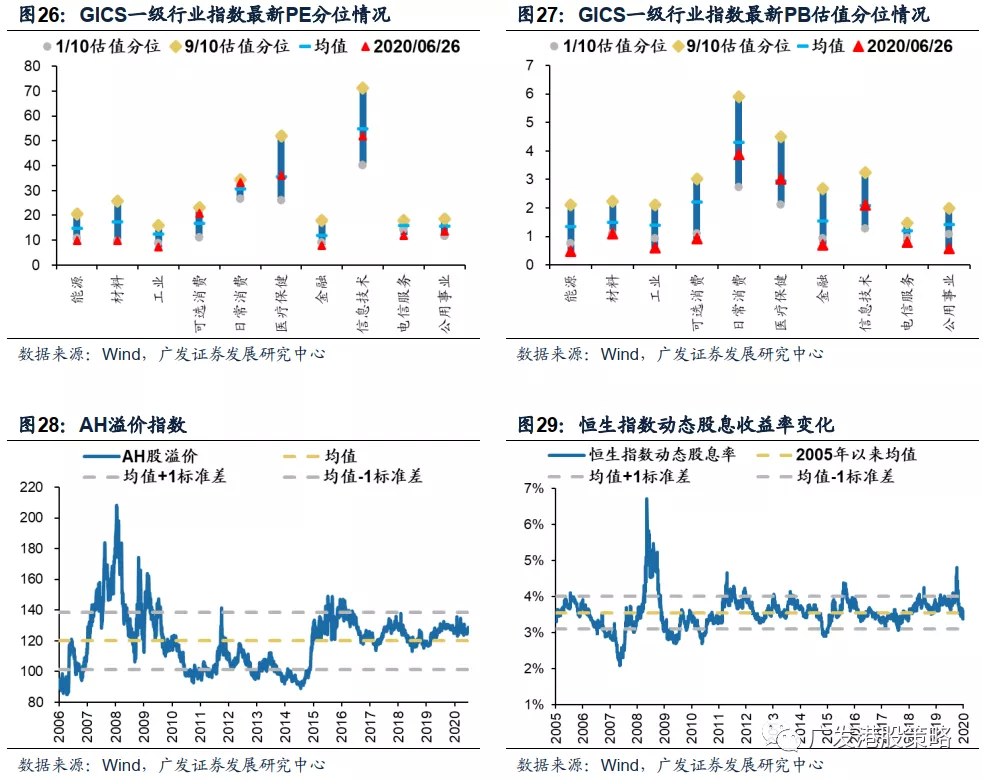

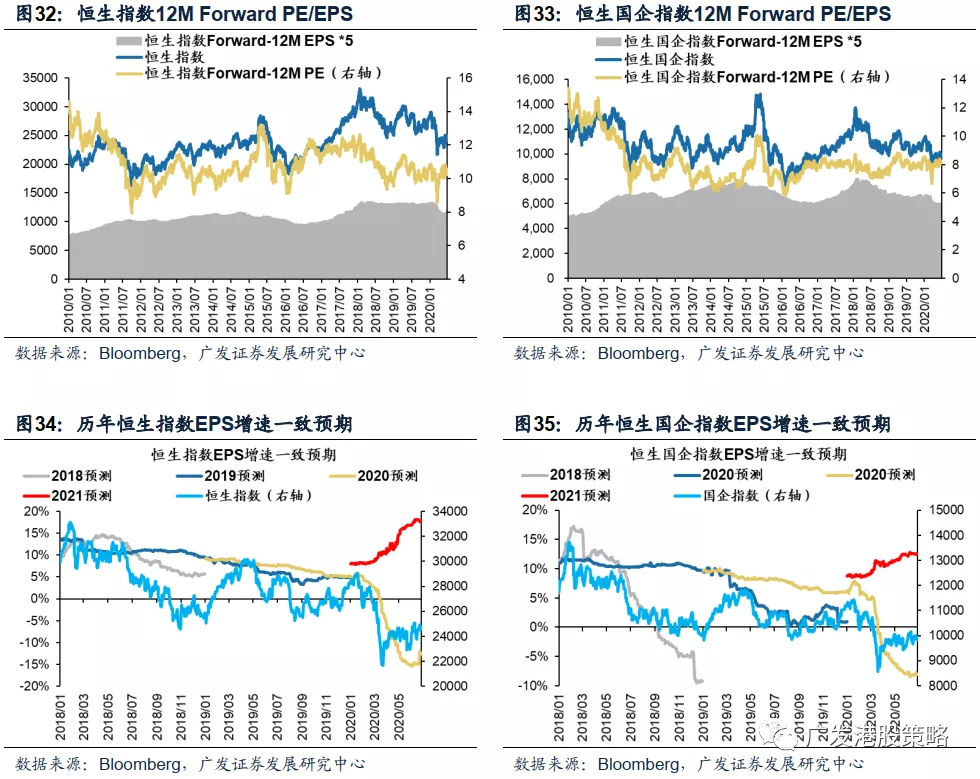

● 宏观流动性与估值跟踪本周(6.22-6.26)人民币兑美元汇率小幅升值,10年期美债利率下降至0.64%,中美利差217BP。WTI原油价格上涨至38.5美元/桶。恒生指数PE 10.09倍,低于历史均值水平。

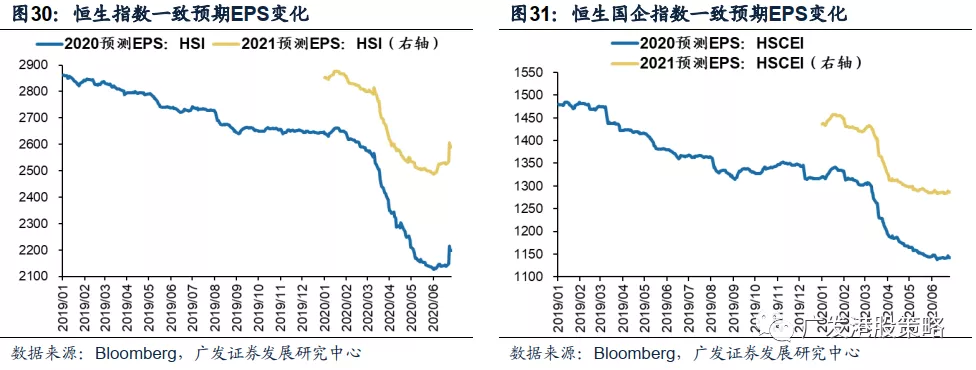

● 一致预期EPS跟踪本周(6.22-6.26)彭博对于恒生指数和国企指数20年EPS一致预期增速上调。

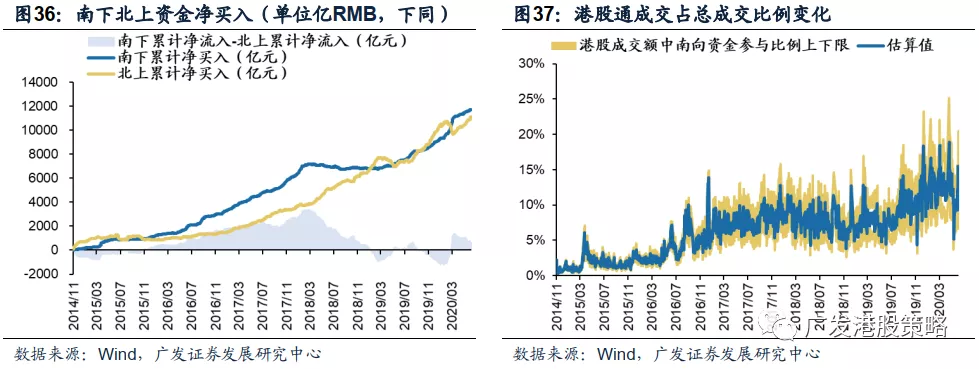

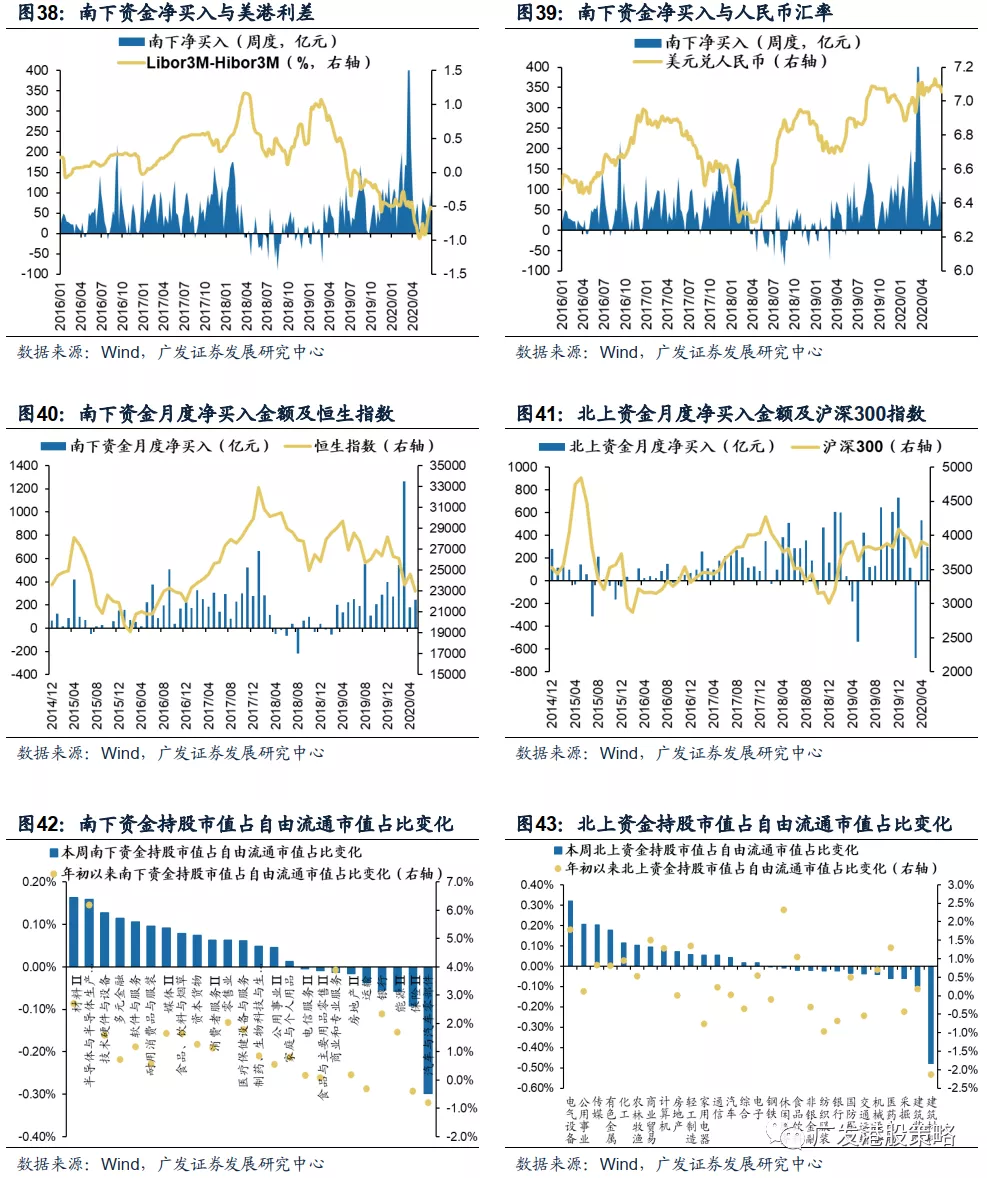

● 南下北上资金跟踪本周(6.22-6.26)北上资金净流入47.9亿元,南下资金净流入7.1亿元,港股成交额中南下资金参与占比上升。

● 核心假设风险美元、美债利率上行;国内信用收紧;盈利不达预期。

报告正文

一、港股周论:端午假期间,海外市场发生了什么?

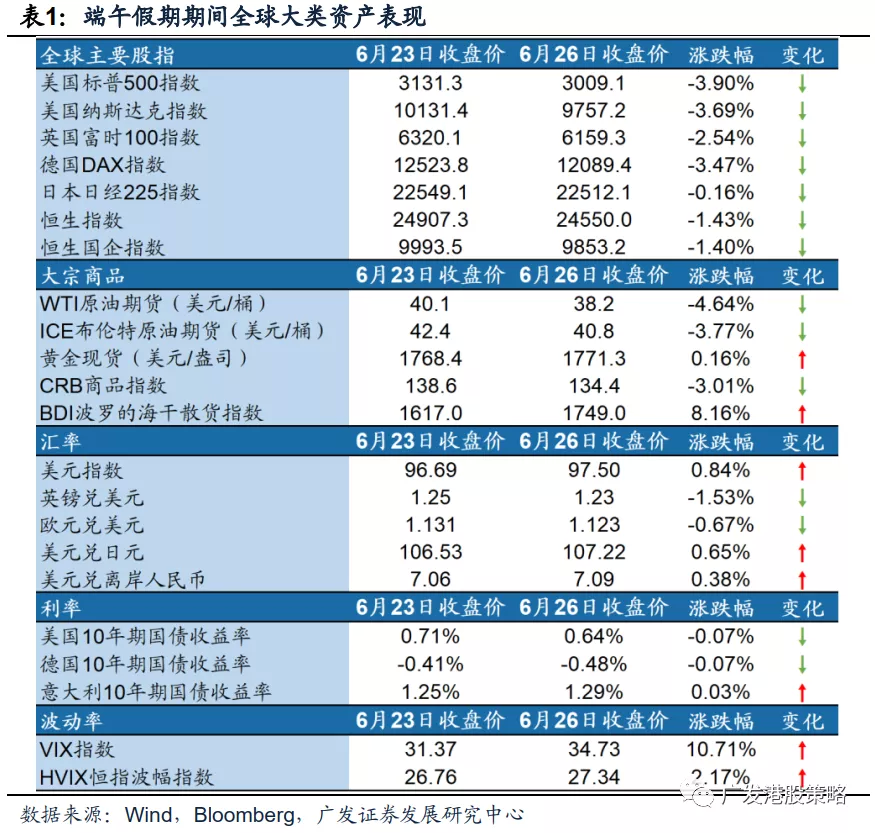

端午假期期间,对全球公共卫生事件二次暴发的担忧成为影响大类资产走势的主要因素。受此影响,6月24-26日三个交易日内,全球股市普跌,美股标普500指数下跌近4%,同时市场避险情绪推升债券需求,10年期美债利率回落至0.64%。港股本周共有4个交易日,恒生指数、恒生国企指数分别下跌0.38%、1.22%。板块方面,恒生一级行业涨跌互现,资讯科技业领涨,综合业跌幅最大。

全球范围内,近期公共卫生事件演变有何特征?若公共卫生事件二次暴发,将对海外市场产生哪些潜在影响?除公共卫生事件外,端午期间海外市场还有哪些事件值得关注?本期策论我们就以上话题进行剖析。

1. 全球公共卫生事件从“平台期”进入新一轮“扩散期”。截至6月28日,全球公共卫生事件累计确诊病例已超过1000万例,从每日新增确诊病例走势看,4月初开始,海外国家每日新增确诊人数进入“平台期”;但5月下旬以来,每日新增确诊病例数出现进一步上行趋势,其中6月26日全球(不含中国)单日确诊19.4万例,创公共卫生事件暴发以来新高。

每日新增确诊病例中枢抬升与不同国家公共卫生事件发展阶段不同有一定关系,目前公共卫生事件“重灾区”集中分布在美国、巴西、印度等国家。但与巴西、印度仍处于第一阶段“扩散期”不同,公共卫生事件在美国出现二次暴发风险。从6月15日起,美国公共卫生事件持续反弹,日新增病例数从2万人左右上升至3万人以上。而6月25-27日,美国单日新增确诊人数连续三日超过4万例,6月26日达到4.84万例,创公共卫生事件暴发以来新高。

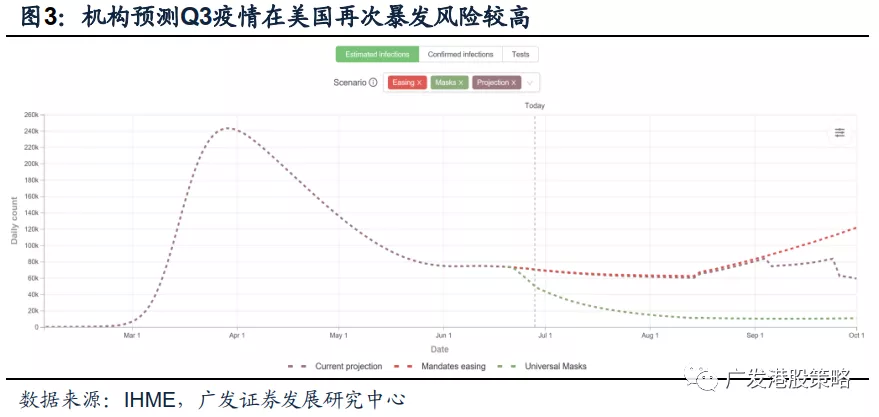

另外,根据机构IHME(Institute for Health Metrics and Evaluation)预测,若防控措施持续相对宽松,从第三季度开始,美国将面临更大公共卫生事件反弹风险。

2. 欧美5月经济数据超预期,但未来复苏持续性受公共卫生事件制约。海外每日新增确诊病例屡创新高的同时,近期公布的经济数据却持续超预期。具体来看,美国5月零售销售环比上涨17.7%,创历史最大单月涨幅记录,耐用品订单数据环比同样显著改善。欧元区方面,6月制造业PMI、服务业PMI、ZEW经济景气指数等数据较前一期均明显回升。

我们认为,5月经济数据更多反映前期经济重新开放的成果。特朗普4月16日公布《重新开放美国指引》后,美国50个州先后宣布解禁,欧洲主要国家也于5月开始陆续复工。因此欧美5月经济数据明显改善并不让人意外。

在目前全球公共卫生事件面临二次暴发风险的背景下,更需要关注的问题或许是,未来经济修复的持续性如何?结合IMF最新报告与近期微观层面的企业行为,我们认为基本面“V”型反转的可能性不大:(1)IMF在本周发布的《世界经济展望报告》中再次下调经济增长预测,IMF预计2020年全球GDP增速将下滑4.9%(前值-3%),而美国经济将萎缩8%;(2)微观企业层面,公共卫生事件在美国二次暴发已对经济重启进度造成干扰,如德克萨斯州取消部分重新开放措施,苹果6月25日宣布在佛罗里达州重新关闭14家门店,迪士尼6月24日宣布加利福尼亚主题公园开放时间无限期延长等。

3. 美股进入“超跌”到“超涨”后的“宽松幻觉证伪期”,叠加市场对经济复苏的担忧,美股出现回调。6月24-26日三个交易日内,美股标普500指数、纳斯达克指数分别下跌近3.9%、3.69%,VIX指数上行超10%。

我们在《迎接市场生态大变迁——2020年港股中期策略,2020-06-21》中指出,3月以来美股反弹的背后,映射的是“宽松依赖症”幻觉。然而货币政策边际变化、基本面“V”型反转预期的修正、财政刺激的阶段性退出都可能带来市场的波动。

目前来看,由于公共卫生事件二次暴发对经济活动开始逐步产生影响,基本面“V”型反转预期正逐渐被证伪,叠加本身位于历史高位的估值,美股出现波动也在所难免。

那么就美股而言,3月份史诗级的“超高”波动是否会重现?我们认为,发生这种情形的可能性偏低:其一,不同于流动性危机产生的“暴风雪”模式,因基本面和流动性边际变化产生的估值扰动表现得更为温和,体现为“绵绵细雨”;其二,随着大选临近,特朗普维有更强诉求维稳股市。

4. 其它值得关注的事件:美欧贸易摩擦、沃尔克规则修改。公共卫生事件以外,本周影响市场风险偏好的重点事件还包括美欧贸易关系再升变数,以及美国监管机构修改沃尔克规则,放松对银行业监管等。

美欧贸易摩擦:本周美国宣布准备对欧洲商品征收31亿美元的关税,包括飞机、奶酪、火腿等,而在这之前,欧盟要求WTO批准对112亿美元的美国商品加征关税。为何美国反映如此迅速激烈?最重要的原因在于本次112亿美元美国商品集中在农业、渔业等行业。一旦WTO批准欧盟要求,作为特朗普“票仓”的农业州将受到显著影响,特朗普连任前景将更加破朔迷离。

沃尔克规则修改:本周美国监管机构批准了对沃尔克规则的修改,允许银行增加对风险投资基金的投资,同时取消银行在与其关联机构交易衍生品时必须持有保证金的要求。总结而言,新规降低了对银行业的监管力度,在Q1银行股业绩遭遇重挫的背景下,有利于稳定并提升银行盈利能力,新规宣布当天,美股银行股明显上涨。但值得注意的是,放松对银行业的监管也意味着未来可能出现更多未知风险。

5. 投资策略:伴随美股波动,港股短期不确定性可能增加,但若出现一波显著调整,则港股可能迎来自3月23日以来的年内第二波重要Beta机遇。美股走势的波动或压制港股投资者情绪,但目前“美元弱、港元强、人民币反弹”利于资金流入、盈利预期上修,建议对港股市场无需悲观。中长线来看,港股中资股盈利低预期、极低估值的优势,加上对债务风险的“免疫性”,使得未来市场即使出现波动,港股也存在一定独立性。

行业配置层面,国内公共卫生事件的反复可能使得EPS低波动的消费+医药“抱团效应”重现,我们建议关注以下方向:(1)公共卫生事件“低敏感”板块,如必需消费(食品)、医药可能重获资金青睐,中概股回归受益的港股互联网软件仍是重点配置方向;(2)对于长期资金而言,若后续出现估值回撤,港股高股息、低估值的顺周期品种仍建议逢低配置(如银行、地产、基建)。

市场概览与情绪跟踪:本周(6.22-6.26)恒生指数下跌0.38%,板块方面,恒生一级行业跌多涨少,资讯科技业领涨,综合业跌幅最大。HVIX指数、港股看跌看涨期权比例、主板沽空比例均小幅上行。

宏观流动性与估值跟踪:本周(6.22-6.26)人民币兑美元汇率小幅升值,10年期美债利率下降至0.64%,中美利差217BP。WTI原油价格上涨至38.5美元/桶。恒生指数PE 10.09倍,低于历史均值水平。

一致预期EPS跟踪:本周(6.22-6.26)彭博对于恒生指数和国企指数20年EPS一致预期增速上调。

南下北上资金跟踪:本周(6.22-6.26)北上资金净流入47.9亿元,南下资金净流入7.1亿元,港股成交额中南下资金参与占比上升。

二、一周港股流动性、盈利预期与估值

2.1 市场概览与情绪跟踪

2.2 宏观流动性与估值跟踪

2.3 一致预期EPS跟踪

2.4 南下北上资金跟踪

扫码下载智通APP

扫码下载智通APP