想来想去,黄金的利空只有一个

本文来自微信公众号“喵哥交易解惑”。

7月第一周的重头戏自然是非农。不过由于独立日休市,美国劳工部会提前一天在本周四晚发布美国6月非农就业报告。大家注意不要搞错时间,注意控制风险。

之前做过4月和5月非农就业报告的对比,发现尽管5月有多达251万新增就业,但主要是因公共卫生事件居家隔离暂时停工的岗位出现超预期的复工。

3月开始美国就业市场受到公共卫生事件影响。3月修正后的就业减少87万,4月就业减少2050万,总计有2137万人失业。暂时停职的失业人数为1810万,其中有1620万是受公共卫生事件影响。这些岗位大多是服务性岗位,一部分是“刚需”,在公共卫生事件消退后理论上应该会尽快复工。可以将其理解为“存量”。

对这部分存量,有两个关注点。

一是公共卫生事件过后,实际可以复工的存量岗位有多少。一部分岗位之所以还存在,是因为政府有较高补助。多数政府补助在6月底结束,失去补助后,企业是否裁员,主要取决于经济和财务状态。就目前美国的现状而言,如果没有政府的补贴续命,必定会有存量岗位流失。我们重点关切的是这个比例有多少。

第二个关注点是存量岗位复工在时间轴上的分布。5月非农有270万存量岗位复工这是一件好事,因为存量岗位越早复工,其继续存在的可能性越高。理论上6月非农的存量岗位复工人数应该在5月的基础上成倍增长,比如达到600万,甚至更高。只有成倍增长,才能证明这些存量岗位仍然“健在”,才能证明就业市场对劳动力仍有需求,才能证明美国经济有强劲复苏动力。

但是,市场预期6月非农新增就业307.4万。对比历史,这将是一个爆表的数据,懂王大概率会再开一场新发吹嘘功绩。但是,别忘了3月和4月挖了2137万的坑,5月填了251万,6月填上307万,这才恢复26%。你本来就是班级第一,为了获得最佳进步奖,先考个倒数第一,然后再考进前十。这不是自己哄弄自己嘛。

我个人觉得区区300万的新增就业预期实在是太悲观了。如果实际数据仅仅是兑现预期,意味着5月报告的1530万存量岗位大部分已经名存实亡,政府补贴结束之后,会有大量裁员和企业倒闭,暂时停职的就业人口将会转为永久性失业。

尤其是不能忽视6月的两个背景,一是懂王不惜一切恢复生产,二是由此造成的日新增确诊不断上升。你说美国本土的第二季会不会来呢?我觉得不可避免。

如果存量不能提供足够推动恢复经济的就业岗位,那就需要增量来推动。我觉得还是不要做这个梦了。谁会在这时候开公司,尤其是集中开办大型公司,能给社会提供2000万就业机会的那种?除非美联储和财政部送钱给资本家。

就业是一切经济恢复的基础。没有足够就业,就不可能创造足够的GDP,社会整体就没有足够的薪酬用于支付,购买力不足,就不会有积极的消费,也不能推动通胀上行。

更不要忘了,每个月还有至少10万+的新增就业需求,这些人找不到工作也会逐步被计入失业中。

如果简化一下逻辑,6月非农就是要看会不会出现超预期上百万的就业。如果没有,那就比较糟糕,而且未来几个月可能会更加糟糕。

有小伙伴周初问我,非农预期300多万,会不会利空黄金?

我记得之前应该写过,非农和黄金之间隐藏着一个美联储。

影响黄金价格的是美元实际利率。决定美元实际利率的是美联储。而美联储的利率决策基础是美国的就业和通胀水平。

美元现在的基准利率是0-0.25%,10年期国债收益率约为0.65%,核心通胀是1.2%。不管怎么算,实际利率都是负的。这是黄金上涨最核心的基础。持有美元跑不赢通胀,持有其它货币又不具备美元一样的保值能力,人民币利率相对比较高,但不能自由兑换。除了黄金别无选择。

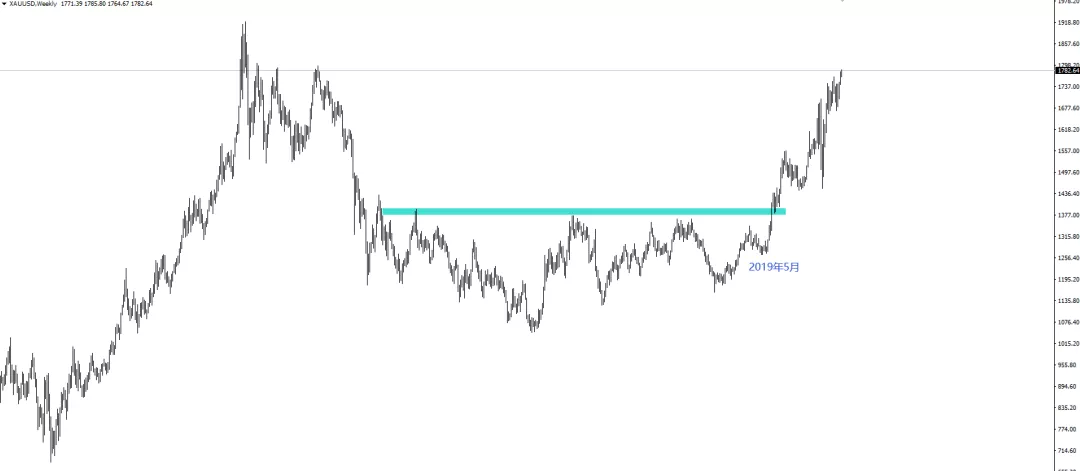

黄金本轮的起涨点是2019年5月。在此之前美联储经过一轮加息,将利率从0上调至2.5%,并且从2018年持续了2年多的缩表。加息和缩表都是美联储的货币紧缩工具。

转折点出现在2019年3月。美联储宣布将从5月开始减少缩表规模,并在9月停止缩表。

实际情况是美联储宣布在7月提前终止缩表,并于7月、9月、10月连续(8月没有货币政策会议)3次降息25个基点。而发生在2020的事情就太魔幻了,大家直接看图吧。

先看美联储的资产负债表:

再看基准利率变化:

扩表和降息都是美联储的货币宽松工具。美联储在执行宽松货币政策上,无论是力度还是幅度都远超紧缩的力度。

最后同黄金价格做对照分析。

为什么压制黄金数年的1400美元阻力,终于被2019年5月开启的升势给突破了呢?因为美联储从5月开始放松了货币收紧政策,并在7月叫停收紧,转为宽松。

宽松货币政策压低美元实际利率,为黄金上涨提供动力。

这里有个误区,有人认为黄金和美元互为对手,黄金上涨的前提是美元下跌。一般情况下是这样。但是不能忽略美元作为避险货币的属性和需求。黄金的存量有限,美元在一定意义上不可替代。所以,真正决定黄金价格的不是美元,而是美元的实际利率。要理解在宽松和避险的特殊环境下,美元和黄金可以同时处于高位。

压低美元实际利率的是宽松的货币政策。那么问题来了,美联储会不会收紧宽松的货币政策?

这相当于问大夫一个病的坐不起来的人是否需要吃药打针?当然药不能停啊。

有小伙伴说资产负债表已经7万亿了,利率已经撸到底了。不要担心,美联储还有特效药。

第一个是收益率曲线控制。这个词关注基本面的小伙伴应该听说过,日本央行正在玩的套路。简单来说,就是控制长期国债的收益率与短期利率的息差稳定。只要央行不加息,短期利率就翘不起来。通过息差控制,长期收益率也就被持续压制在低位。

控制的手段就是不限量购买长期国债。但实际上可能不会真的大量购买,因为美联储的承诺会让市场行为自觉压低长期国债收益率。

尽管这个事情还在讨论中,但效果已经很明显了:

只要长期国债收益率被压制在低位,美元实际利率为负,对黄金就是长期利好。

美联储的第二个手段是前瞻指引。你不是担心我加息缩表搞货币紧缩吗?我都说了我爱宽松,你还不信,那我就给你写个保证书。保证将货币政策与经济数据挂钩。前瞻指引就是保证书。有2个经济数据是必然在列的,一个是失业率,一个是通胀。

虽然现在这个事情也还在酝酿期,但是通胀的目标2%是没有疑问的,失业率的挂钩目标也极大可能是公共卫生事件前的水平4%之内。这意味着2000万失业的坑要完全填满,美联储才会收紧货币政策。而美联储自己的预期是年底失业率能降至8%就不错了。

就业和通胀目标本来就是美联储的工作职责,不管美联储是否站出来发誓,预期目标达到前宽松的货币政策都不会有变化。只不过是为了让市场更放心,把心里话写成保证书而已。

这两个特效药在年底前至少会有一个被开成药方,也有可能双管齐下。这些政策都能切实保证美元的实际利率处于负值或极低的水平。所以我实在想不出能够对黄金构成实质性利空的因素到底还有啥?

退一步说,就算6月非农超预期,也不会令美联储改变当前的货币政策。因为即使到年底时2000万的公共卫生事件失业坑填满,还是会有每月10万+的新增就业需要抬高失业率。美联储必须不停的向市场放水为企业提供资金,才能创造新增就业岗位。而且,3月永久失业54.4万,4月永久失业29.5万。美联储需要为它们提供资金创造数百万的新工作岗位。

那么通缩呢?

通缩确实会打击黄金的上涨动力。但还是要看美元的实际利率变化。现在还是低通胀而非通缩,且通胀远高于长期国债收益率,美联储若实行收益率曲线控制,更会压低长期收益率。

若未来出现通缩,那么首要担心的也不是利空黄金,而是美联储终于名正言顺的找到了实行负利率的理由。负利率自然会继续压低美元的实际利率,极大可能在通缩环境下继续为黄金提供支撑。

我能想到的唯一一个对黄金的利空还是恐慌情绪导致的流动性危机。只有这一种情况会导致市场参与者不计成本、不计价值的抛售一切资产。但是这种失智的行为只能是短期的。类似于3月份发生过的情况。

出现这种局面可能需要有第二次公共卫生事件爆发做背景,或者是美国巨头企业破产倒闭引发的连锁反应。若果真如此,更是逢低介入的机会。因为美联储更加没可能收紧货币政策。

对了,还有一种情况就是经济超预期的快速恢复。目前看这种可能极低,但假如发生了,那就好好享受全球央行数万亿资金放水推动的资产泡沫吧。毕竟黄金也是资产。

所以,我对黄金的策略从去年就一直是逢低做多。

最近在星球日志里的说法是:逢低做多,不追涨,不做空。

(编辑:郭璇)

扫码下载智通APP

扫码下载智通APP