年内涨幅近100% 欲回港二次上市的再鼎医药(ZLAB.US)魅力几何?

6月下旬,23家新股公司递表,预示着港股市场即将再度开启“打新狂欢潮”。这一热闹场景自然让远在大洋彼岸的中概股们羡慕不已,以至于近期中概股“回A回港”消息再起,再鼎医药也被曝回港在即。

智通财经APP了解到,现于美国纳斯达克上市的再鼎医药(ZLAB.US)正筹备回港第二上市,由摩根大通及花旗负责此次项目。如果一切顺利,再鼎医药预计最快今年第四季度挂牌,成为港市首家第二上市的生物科技股。

即便目前再鼎医药回港仅是“传说”,但也能让港股投资者“日思夜想”。

因为根据港交所相关规定,第二上市中概股至少需要100亿港元市值及10亿港元最近财年收益,或者公司上市市值达到400亿港元。再鼎医药原本均不符合上述两项要求,但公司本年度股价暴涨,股价拉升97.5%,市值已达60.8亿美元(约474.2亿港元),已符合港交所第二上市的标准。

在知名生物创新公司众多的纳斯达克,再鼎医药能让市场打破对中概股的偏见,客观反映市值,已足以说明其较大的投资价值潜力。

重磅产品进入收获期 医药器械两手抓

与众多产品尚未上市的生物医药公司不同,再鼎医药的核心产品已开始上市销售,并产生了可观的收益。

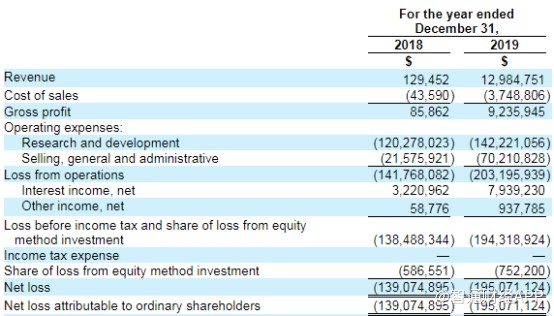

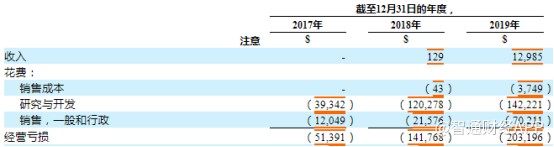

智通财经APP了解到,3月19日,再鼎医药公布了其2019年财报,全年营收1300万美元,较2018年同期增加129倍。

其收入主要来两款核心产品,即则乐(甲苯磺酸尼拉帕利胶囊,ZL-2306)和爱普盾(肿瘤电场治疗,TTFields)。其中则乐®在中国香港和澳门的销售收入660万美元,而爱普盾®在香港的销售收入640万美元。

值得注意的是,再鼎医药贡献收入的两款核心产品,则乐和爱普盾分别是属于生物医药和医疗器械。目前港股市场缺乏此类同时运营生物医药及抗癌类医疗器械的公司,再鼎医药的稀缺性可见一斑。

以其上市的医药产品则乐为例,则乐(尼拉帕利)是TESARO研发的一款需每日口服一次的高效、选择性聚(ADP-核糖)PARP 1/2抑制剂,于2017年3月和11月先后在美国和欧洲获批,用于对含铂化疗完全或部分缓解的复发性上皮卵巢癌、输卵管癌或原发性腹膜癌患者的维持治疗。

尼拉帕利是全球首个获批的,适用于铂敏感复发卵巢癌患者群体,而无论BRCA是否突变的PARP抑制剂。

尼拉帕尼并非再鼎医药自主研发,而是公司通过“License in(许可引进)”的方式引进的产品。2016年,再鼎医药于与TESARO达成战略合作协议,获得尼拉帕利在中国市场的独家研发和销售权。

IQVIA的数据显示,则乐是目前香港市场市占率最高的PARP抑制剂,去年3季度,其市场份额达到77%。

去年12月,则乐在国内被批准用于对含铂化疗完全或部分缓解的复发性上皮性卵巢癌、输卵管癌或原发性腹膜癌成人患者维持治疗;今年则乐用于卵巢癌一线维持治疗的补充新药申请已被药监局受理。

与则乐类似,再鼎医药的另一重磅产品爱普盾也是License in模式下的产物。

智通财经APP了解到,2018年9月,再鼎医药从Novocure公司获得肿瘤电场治疗在大中华区的独家授权许可,并于2018年底在中国香港成功上市该肿瘤电场治疗,用于复发和新诊断胶质母细胞瘤患者的治疗。

5月13日,国家药监局批准爱普盾的上市申请,用于与替莫唑胺联用治疗新诊断的胶质母细胞瘤患者的治疗,以及作为单一疗法用于复发胶质母细胞瘤患者的治疗。并且爱普盾还是15年来中国大陆首个获批用于胶质母细胞瘤的疗法。

实际上,让投资者看重的还是再鼎医药的商业化能力。从业绩上看,则乐在香港上市仅8个月就迅速获得较高市占率,成为香港市场份额最高的 PARP 抑制剂;而爱普盾的营收也已大幅超过投资人的预期。

这说明公司商业化能力值得肯定,也让投资者对这两款产品未来在大陆市场表现充满期待。

产品陆续引进 公司现金流可堪其重?

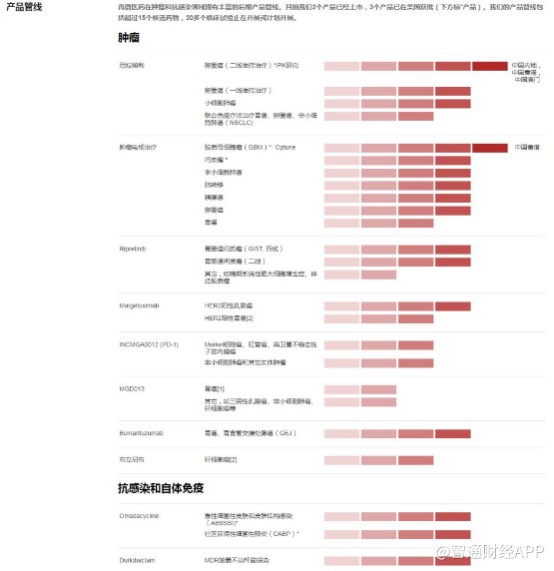

除了以上2款获批产品外,再鼎医药还有较大市场潜力的无风险协同肿瘤产品线。

智通财经APP了解到,再鼎医药的临床管线包括 10 种产品,除了则乐和爱普盾外,还有3个产品已在美国获批(尼拉帕利、肿瘤电场治疗和Omadacycline)。产品管线包括超过15个候选药物,20多个临床试验正在开展或计划开展。

在这些产品管线中,再鼎医药有5款药物在今年获得国内的临床试验默示许可,包括:PD-1单抗INCMGA00012注射液、HER2单抗margetuximab注射液、PD-1/ LAG-3双特异性抗体MGD013注射液、PARP抑制剂尼拉帕利胶囊以及激酶抑制剂丙氨酸布立尼布片,这些药物涉及非小细胞肺癌(NSCLC)、胃癌、晚期肝癌、乳腺癌等多种适应症。

但值得一提的是,这5款产品均是再鼎医药从其它公司引进。也就是说License in模式是再鼎医药当前的核心商业模式之一。

这一模式的优势明显。能通过引进国外先进企业的研究成果来丰富自身的产品管线,对自身研发能力的要求大幅降低,不会受限于现有团队的能力;

也可以做到与国外先进产品几乎同步的产品周期,能够第一时间进入市场,建立先发优势;

还能获得新产品在中国的全部知识产权,提高产品门槛并享受政策红利,再通过对引进技术和know-how的消化吸收,快速增强自有团队的技术实力。

但这一模式的劣势同样明显,公司现金流面临较大压力。License in模式意味着公司需要向其他公司购买产品权益。这种商业模式反映在其投资活动现金流方面,2017-2019年,公司投资活动净现金流分别为-1043.42万美元、-2.13亿美元以及-1489.2万美元。

其中所占比重较大的是购买财产和设备一项,从2017年的支出910.2万美元增至2018年的1001.50万美元,增幅近5倍;2019年这项开支仍有603.5万美元。

此外,除了License in授权产品引进,再鼎医药同样在做In-House自主研发项目。财报显示,2019年公司研发费用达到1.42亿美元,叠加当期公司的营销费用,当期公司费用端超过2亿美元,这也是导致公司大幅亏损的重要原因之一。

截至2019年年末,公司手头现金及现金等价物7644.2万美元。但随着当前多项 III 期试验的进行,以及即将进行的多项关键研究,再鼎医药无疑会拥有更大的现金需求,如若不能及时进行资金补充,公司面临的资金缺口或持续扩大。

目前港股市场对未盈利的生物医药公司已经有了较为成熟的估值体系,而再鼎医药凭借其亮眼的产品管线,在传出在港二次上市时,便已吸引了众多投资者的目光。但综上所述,投资者在对其产品管线投以赞许目光的同时,仍需对其财务状况保持谨慎态度。

扫码下载智通APP

扫码下载智通APP