新股前瞻|国内小家电风口来袭 Vesync却借道亚马逊“出走海外”

在传统印象中,欧美日系的小家电在全球市场一直处在不可撼动的地位,然而互联网时代下,该行业板块早已发生巨变。目前国内的小家电品牌正逐渐破圈,占据小家电市场的主导地位。此次在港股递表的Vesync公司便是如此。

智通财经APP了解到,近日,来自深圳的Vesync公司向港交所递交了招股书,申请主板上市。

实际上提起知名的线上小家电品牌,投资者多数会想到A股上市公司小熊电器。这家公司在国内家电行业红海一片的大背景下,一头扎进了小家电这一细分市场,并凭借创意产品与线上渠道,打破传统家电品牌的垄断。

实际上Vesync在国内面临的市场环境与小熊电器类似,但Vesync选择的目标市场与小熊电器完全不同。这家公司主要专注于在线销售自主设计开发的小家电及智能家居设备,亚马逊为其主要在线销售平台。公司的产品主要销往美国、加拿大、欧洲及日本等海外市场。

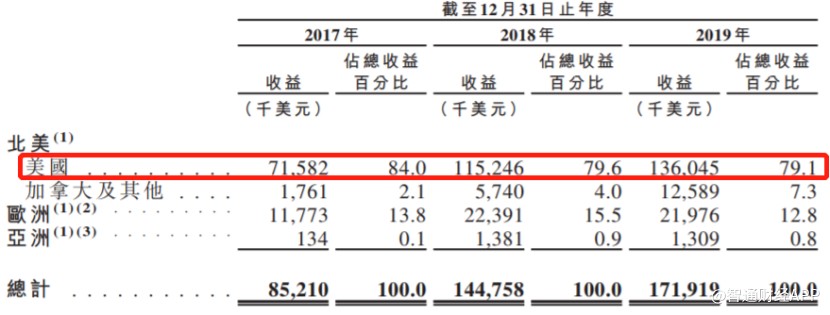

从业务划分来看,以美国为主的北美市场是Vesync的核心收入来源。2017-2019年,公司在美国的销售额占比分别达到了84.0%、79.6%及79.1%,虽然该比重逐年下降,但依然保持着8成左右的销售占比。

除此之外,公司还在开拓加拿大及其他的北美市场,报告期内,公司在加拿大等地的销售额从176.1万美元大幅增至1258.9万美元,复合增长率达到167.4%。

在北美市场的增长带动下,公司收入也在水涨船高。三年内,公司总营收从8521万美元增至1.7亿美元,复合增长率达到42.0%。

Vesync之所以能在北美打开市场,原因在于以美国为主的北美市场中,小家电的渗透度已经非常高。智通财经APP了解到,小家电在美国家庭大规模得到推广是在上世纪60年代左右。美国第二次女权主义浪潮始于20世纪60年代,止于80年代末,女性争取到在职场的更多权利和地位,从而压缩了做家务时间,促进咖啡机、吸尘器等小家电市场需求。

从小家电渗透率来看,与国内市场不同,在空气净化器、吸尘器及净水器等小家电方面,欧美市场发展已经步入成熟期,吸尘器等小家电渗透率更是高达100%。这无疑给Vesync打开美国市场提供了稳定的市场环境。

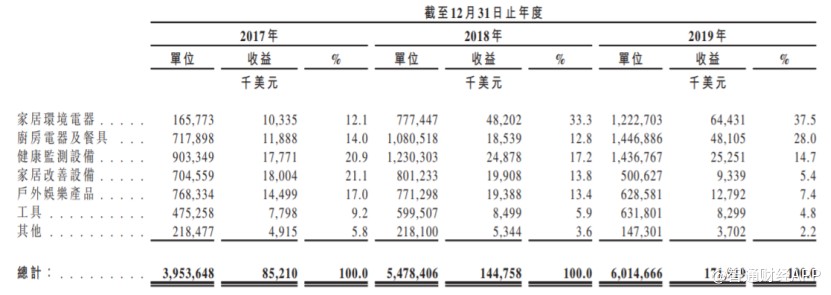

从Vesync的商品销售明细可以看出,公司并未在某个小家电品类中“深耕”,而是采取了多品类战略,这一战略的核心主要在于市场细分。目前公司总共销售6种小家电品类,涵盖了从家居清洁、厨房用具、户外等多个应用场景。

不过,产品的销量还是存在差异。在公司的产品中,家居环境电器和厨房电器的销售占比最大。其中以空气净化器、吸尘器等为主的家居环境电器销量从2017年的16.6万件大幅增至2019年的122.3万件。

统计数据显示,就平台零售额而言,Vesync2019年在亚马逊小家电销售商中排名第三;2019年在亚马逊上,Vesync的空气净化器排名品类中第一,空气炸锅排名品类中第二。

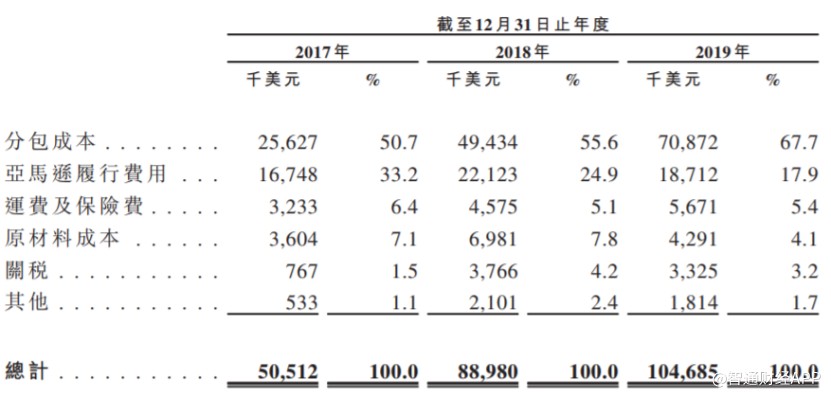

虽然收入增长喜人,但公司毛利增长却出现停滞。智通财经APP了解到,2017-2019年,Vesync的毛利率分别为40.7%、38.5%及39.1%。可以看到,近三年公司毛利率维持在40%附近,说明公司盈利状况稳定的同时,也透露出公司盈利增长出现停滞。

其问题主要出在成本端方面。公司的营收成本主要包括分包成本、履约成本、运费及原材料费用等,其中分包成本占比最重,从2017年的50.7%已升至2019年的67.7%。

之所以分包成本占比较大,原因在于,例如空气净化器、空气炸锅等产品,Vesync并不负责生产,而是仅负责设计和开发。分包成本源于公司向分包商采购产品成品的费用。随着近年来销售规模扩大、商品原材料及劳动成本上升等因素,分包成本不断上升,占公司营收成本规模也在不断增大。

值得一提的是,分包生产并不意味着Vesync完全就是“轻资产模式”。公司在东莞仍有生产基地,生产野营灯、智能插座等小家电,也由此产生了原材料成本等项目。

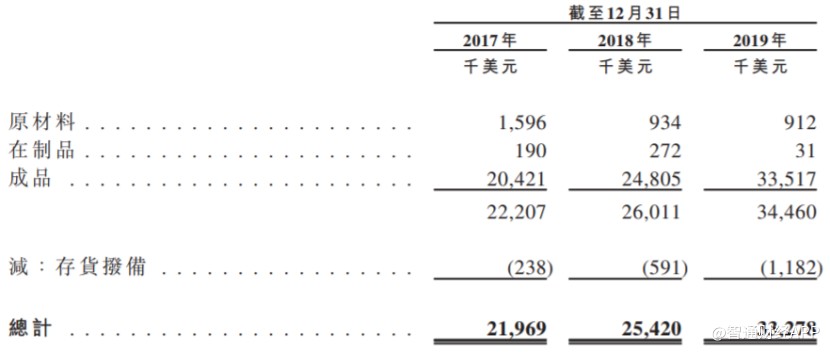

由于公司主要销售市场在美国,因此可能会受到国际贸易环境的影响。但从公司存货及其周转情况来看,2017-2019年公司存货货值整体从2196.9万美元增至3446.0万美元,但其中原材料和在制品货值整体呈下降趋势,成品货值增长。

此外,公司的存货周转天数从2017年的101天降至2018年的97天,再到2019年回到102天,整体周转情况稳定。这充分说明报告期内,公司主要市场的消费需求稳定增长,没有出现突然的订单取消现象导致原材料积压,商品销售仍处在正常开展中。

虽然Vesync商品销售正常运转,但由于其在亚马逊平台销售,需要配合亚马逊的货款安排,因此公司应收账款在持续增加,以至于影响了公司现金流状况。

招股书显示,报告期内,公司贸易应收款项从209.9万美元大幅增至1830.4万美元。这最终导致了公司2019年经营活动现金流净额为-126.0万美元,远低于公司当期净利润。

应收账款大幅增加的原因在于公司在2017年加入了亚马逊的“供应商计划”,公司产品被亚马逊纳入直营销售体系中,公司产品被亚马逊统一采购,并上架平台销售。与此同时,公司的收到来自亚马逊的回款也受平台方应付账款账期的直接影响。

2017-2019年,公司从亚马逊直营体系得到的收益占比从8.4%,提高到50.8%。这就导致公司应收账款金额持续增加。

亚马逊供货商计划,让Vesync的产品得以在平台畅销,但不能及时拿到货款还是在一定程度影响了公司日常的排产与经营,并让其承受了一定的债务压力。

招股书数据显示,截至今年4月末,Vesync的贸易应付款、其他应付款及银行借款总额达到4216.0万美元,但公司当期现金及现金等价物仅有291.8万美元,这说明公司或面临一定的偿债风险。实际上在报告期内,公司的资产负债率分别为214.1%、205.9%及162.6%。

可见,即便公司资产负债率持续降低,但公司当前的长期偿债压力依然较大。因此,从海外线上小家电发展前景的角度判断公司投资价值的同时,投资者还需要对公司财务状况留心关注。

扫码下载智通APP

扫码下载智通APP