广发证券:港股市场风格转换,关注低波动周期,互联网软件仍是重点方向

本文源自微信公众号“广发港股策略”。

港股策略周论:宏观Beta回归与价值股折价的收敛。

近期港股价值板块跑赢成长,本期策论我们借鉴AH与美股经验,就市场风格这一话题展开讨论。

上半年港股医药、科技、必需消费等板块显著跑赢。公共卫生事件不确定环境下,相对“免疫性”属性的行业获得第一重“确定性溢价”;另一方面,全球央行大宽松利于成长品种估值扩张,此为第二重“流动性溢价”。

为何市场风格出现转换?根据AH与美股经验,经济增长、货币政策、市场表现等因素对成长价值的相对表现会产生影响:(1)经济复苏预期下,价值股往往出现相对收益;(2)参考美股的经验,成长股跑输阶段均对应货币政策边际收紧时期,这一规律在AH市场部分适用;(3)在市场大幅回撤期间,价值股往往较成长股更加抗跌。

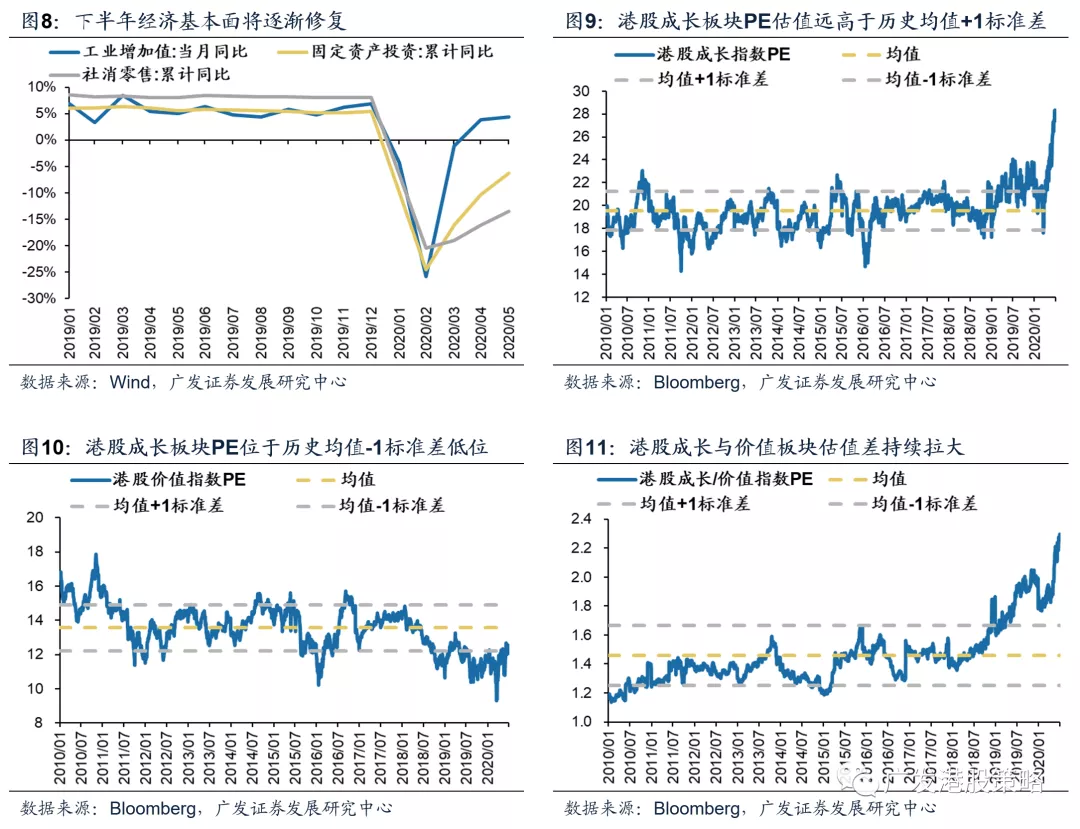

国内经济走向修复,低估值增加价值板块安全边际。从经济总量的趋势来看,下半年的主基调是“修复”,叠加货币政策最宽松的时期已经过去,未来成长股继续“干拔估值”的难度较大,宏观背景支撑价值股修复。此外,目前价值股估值位于历史低位,成长较价值估值溢价率位于2010年以来最高水位,价值股具有充分的低估值安全边际。

投资策略:市场风格转换,关注低波动周期(地产、基建产业链)。中国与海外经济数据持续超预期,叠加“美元弱、港元强、人民币反弹”的汇率条件利于资金流入与盈利预期上修,市场风险偏好回升。行业配置关注:(1)经济复苏叠加板块低估值,配置低波动周期(地产、基建产业链);(2)中概股回归受益的互联网软件仍是重点方向;(3)公共卫生事件“低敏感”的板块必需消费、医药仍享有“确定性溢价”。

市场概览与情绪跟踪

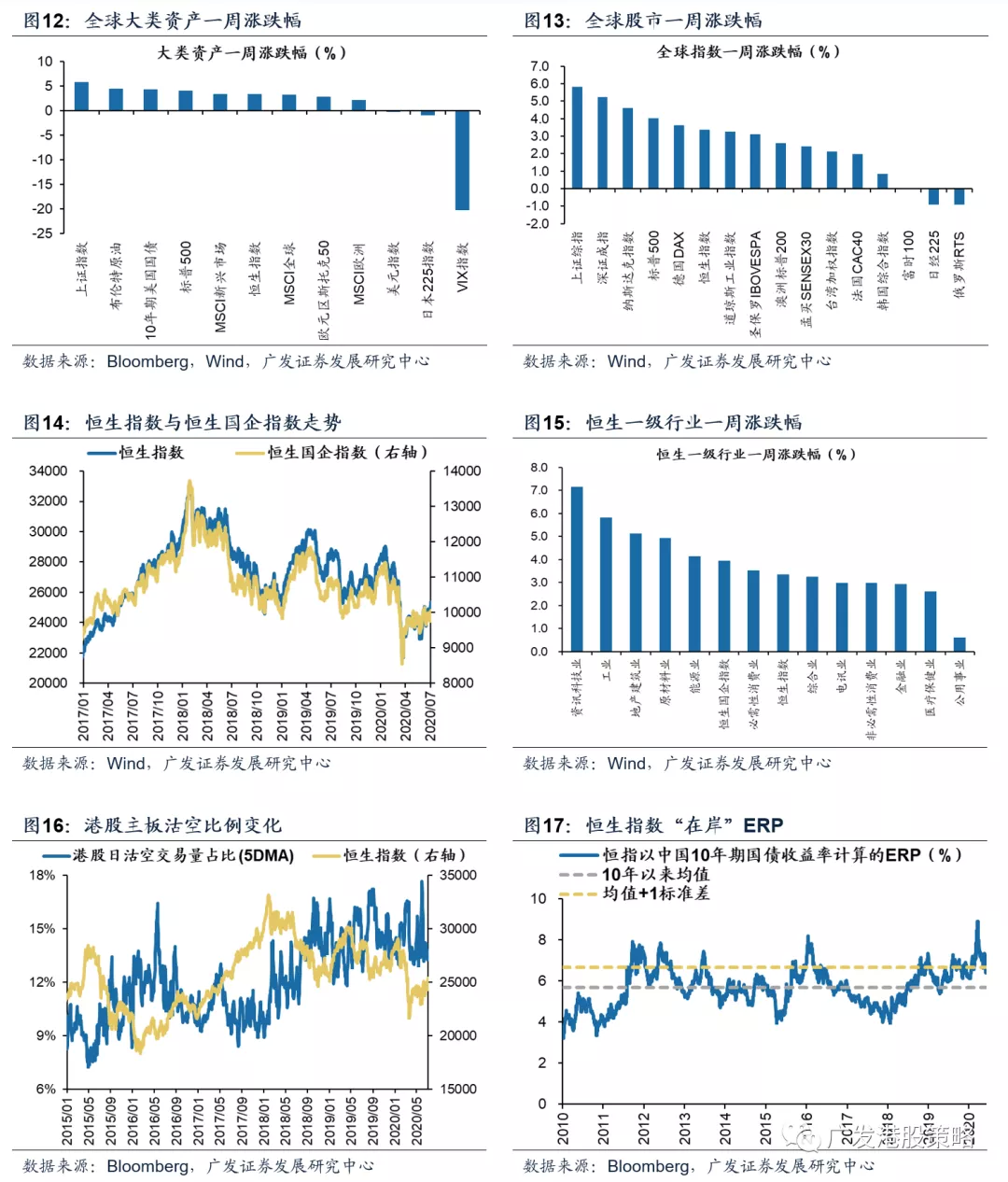

本周(6.29-7.3)恒生指数上涨3.35%,板块方面,恒生一级行业全部上涨,资讯科技业领涨,公用事业表现相对较弱。HVIX指数、港股看跌看涨期权比例、主板沽空比例均小幅下降。

宏观流动性与估值跟踪

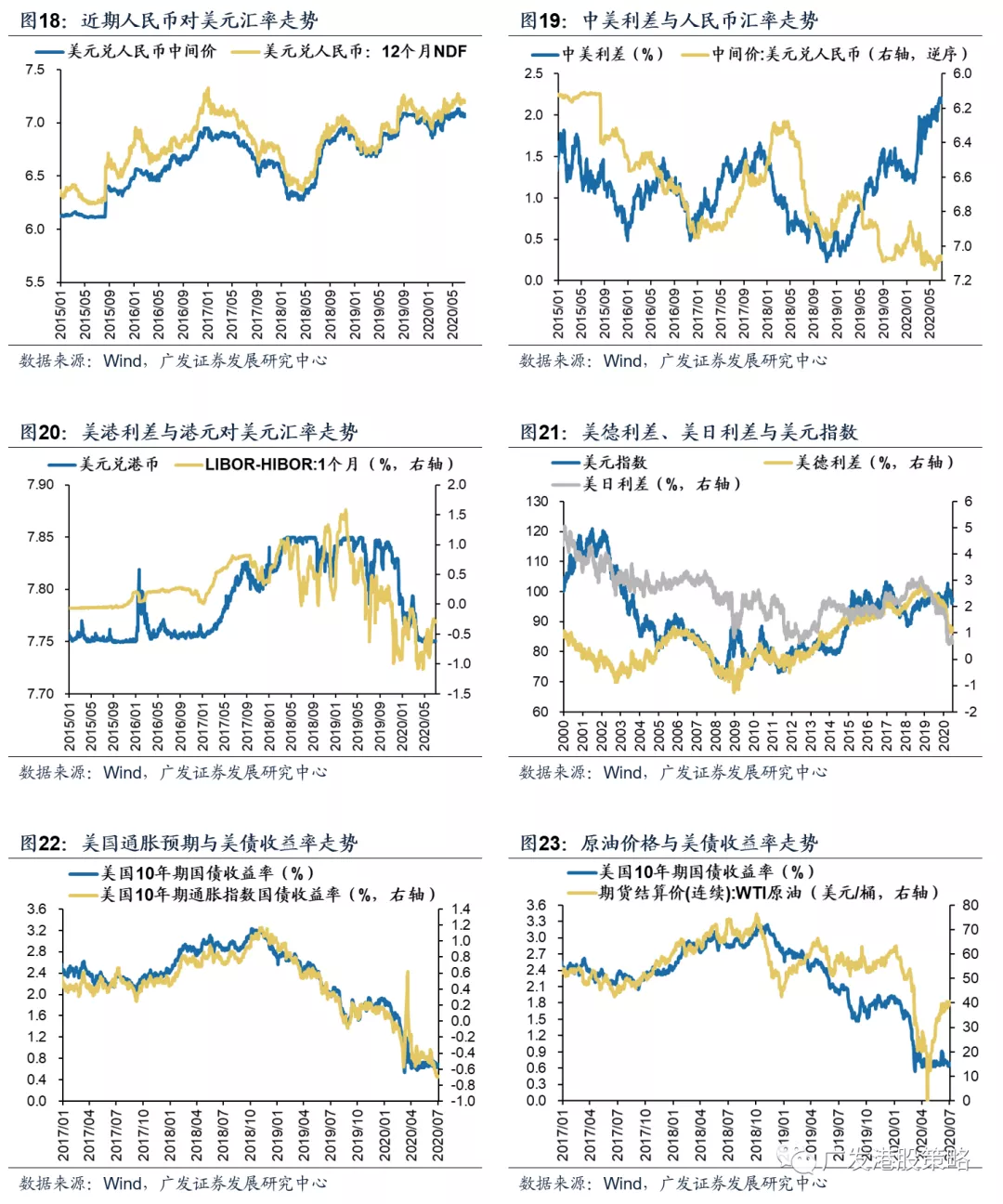

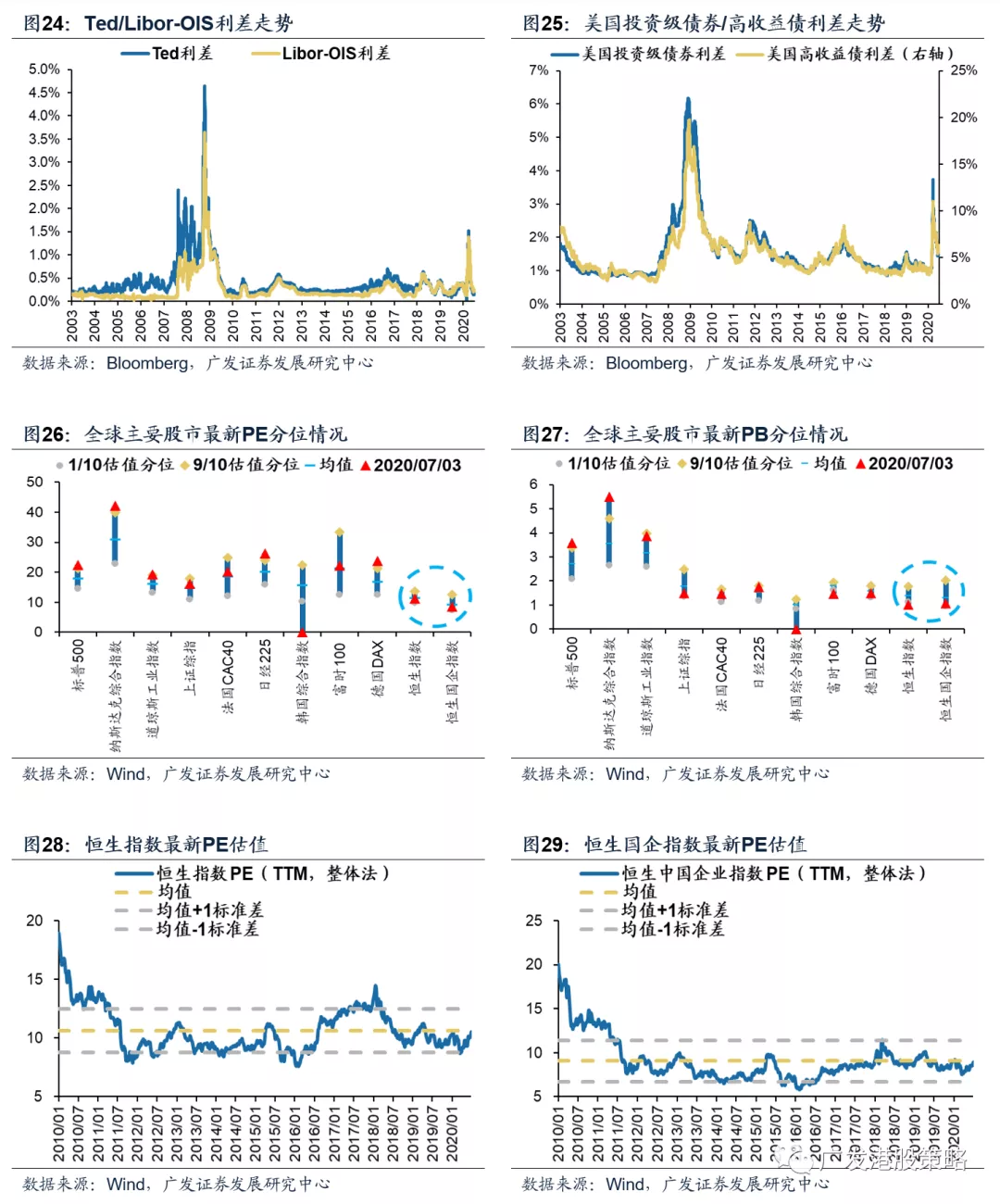

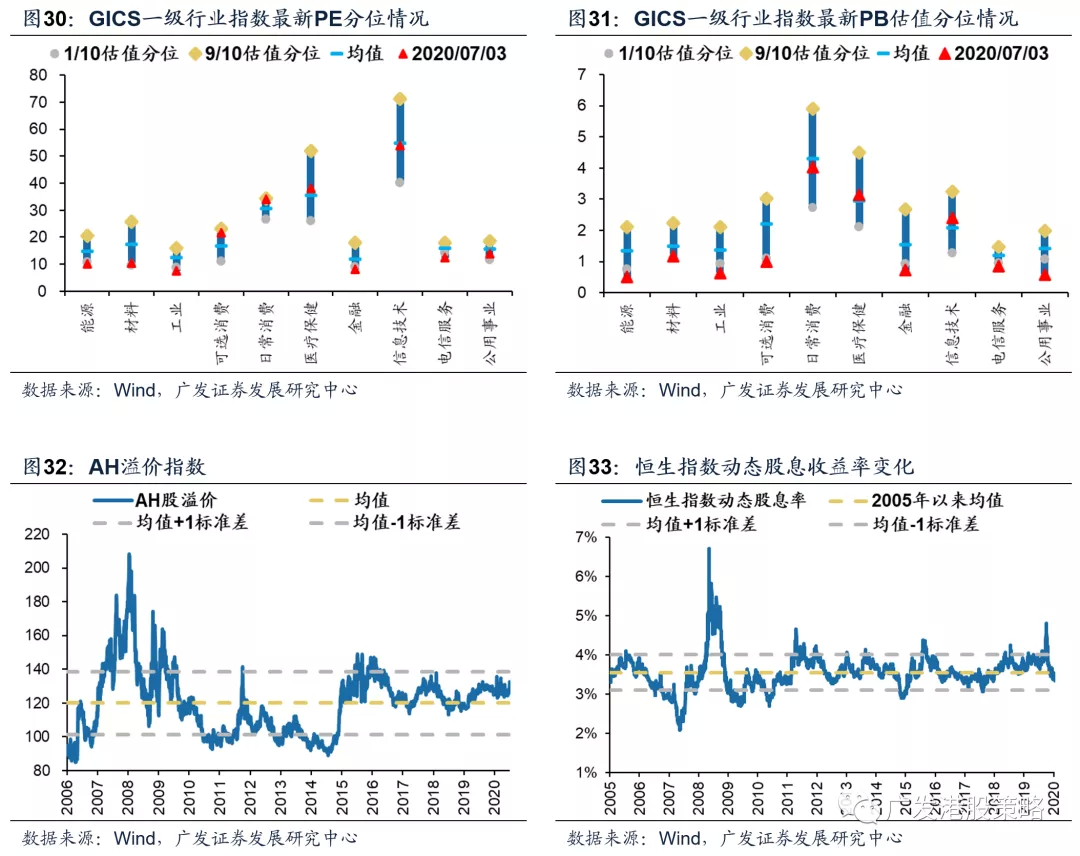

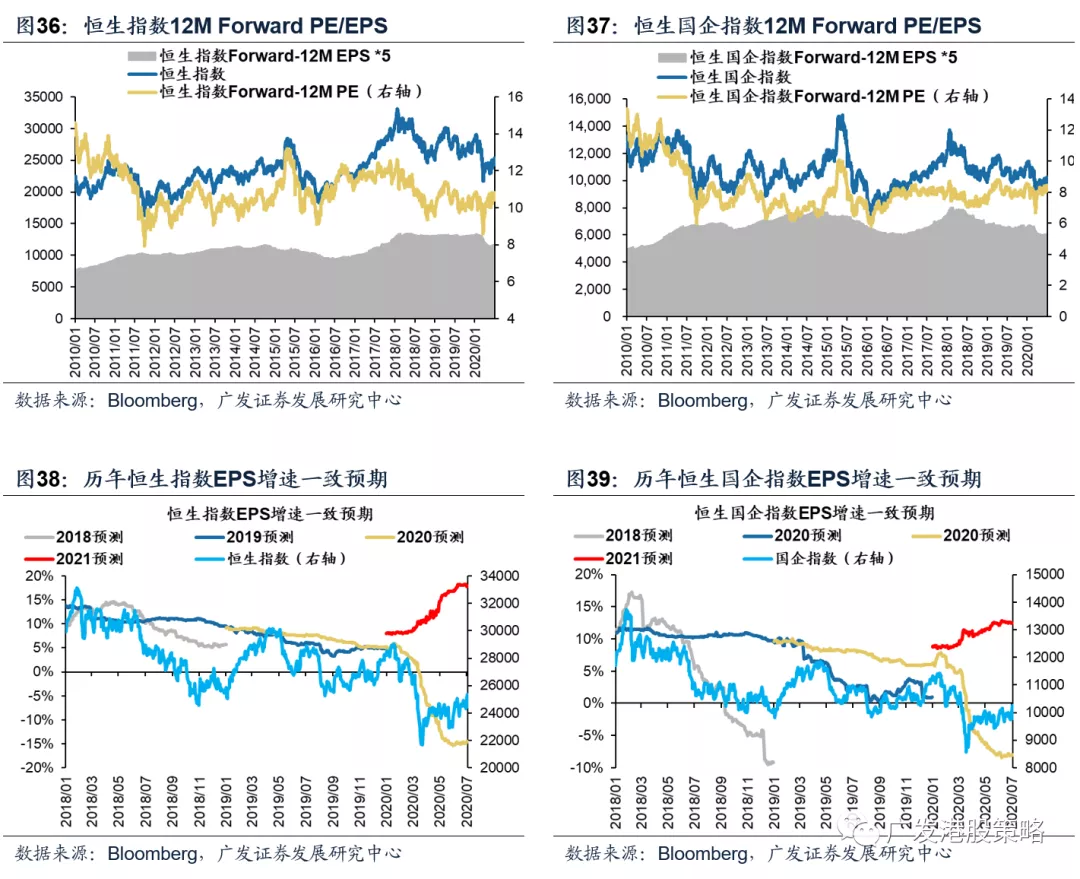

本周(6.29-7.3)人民币汇率波动较小,10年期美债利率上涨至0.68%。WTI原油价格上涨至40.2美元/桶。恒生指数PE 10.51倍,位于历史均值水平。

一致预期EPS跟踪

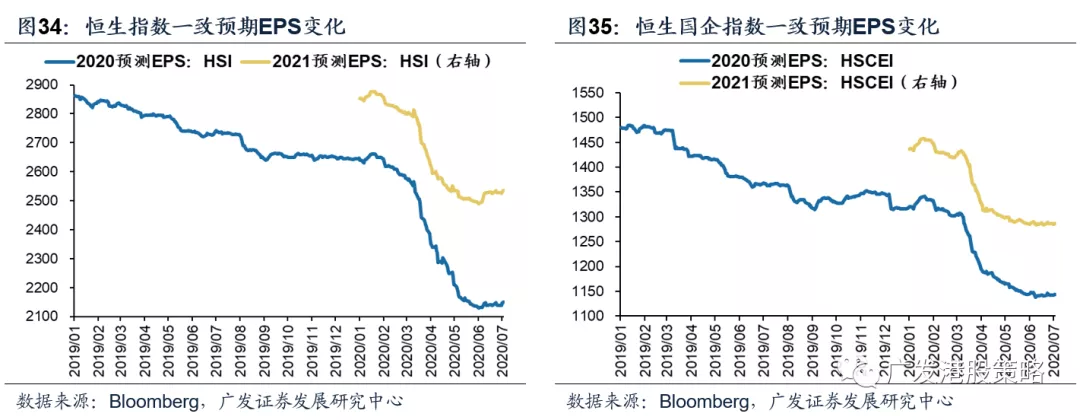

本周(6.29-7.3)彭博对于恒生指数、恒生国企指数20年EPS一致预期增速小幅上调。

南下北上资金跟踪

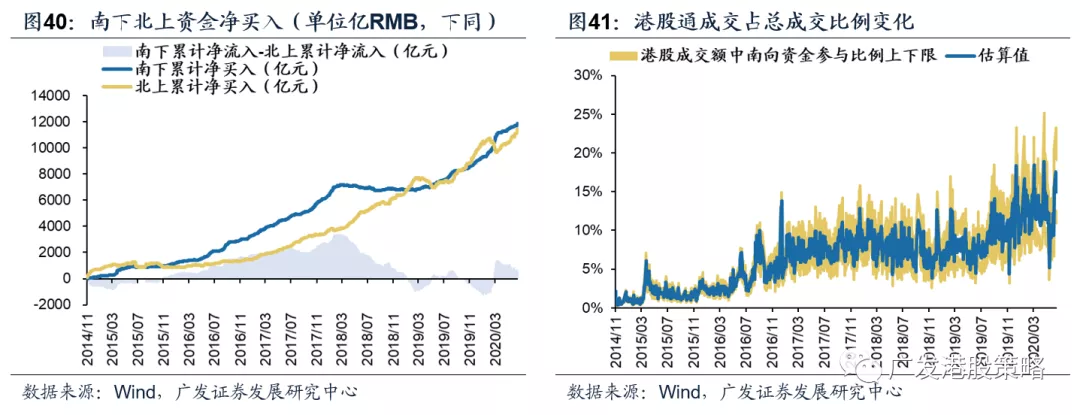

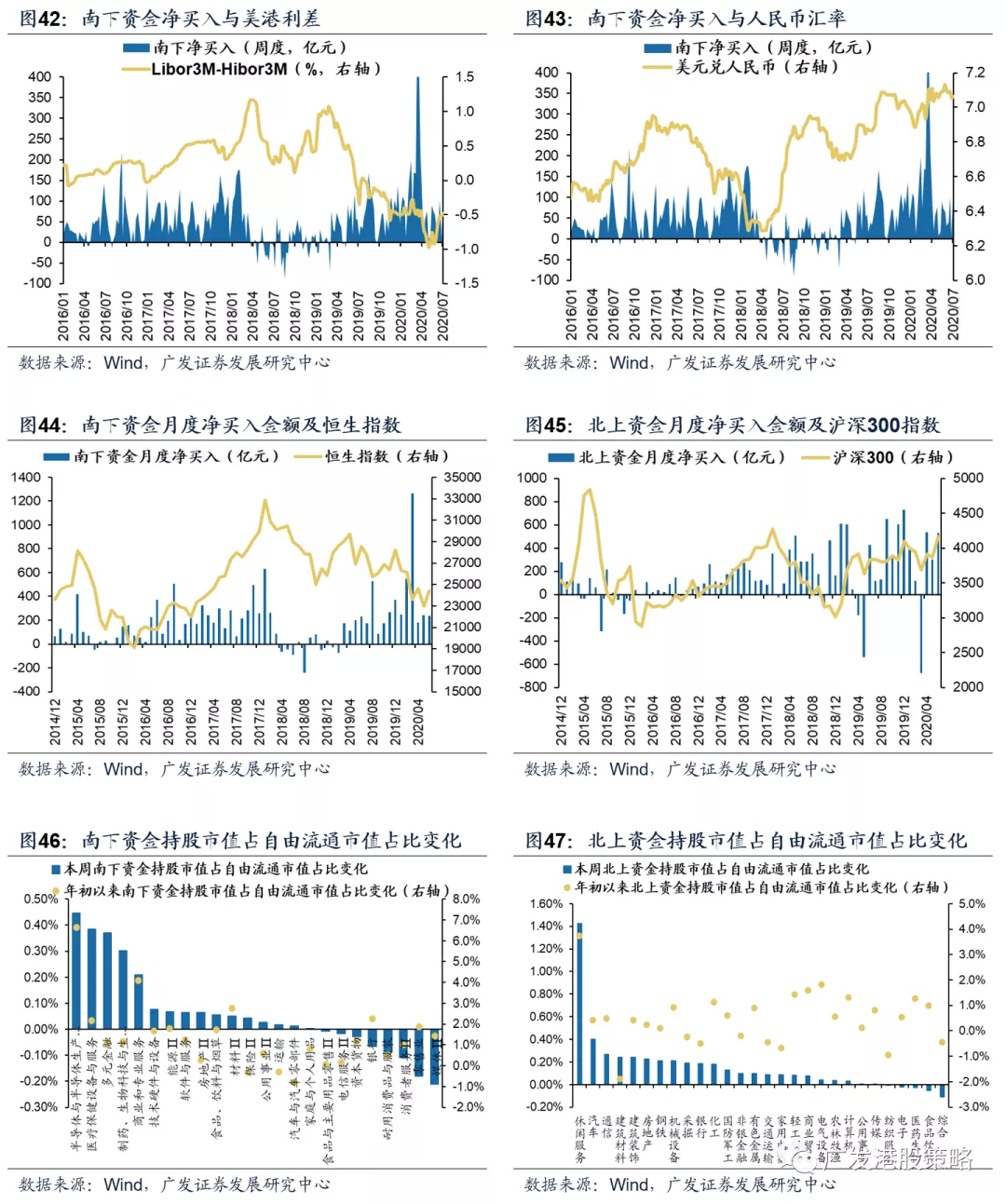

本周(6.29-7.3)北上资金净流入288.6亿元,南下资金净流入130.4亿元,港股成交额中南下资金参与占比上升。

核心假设风险

美元、美债利率上行;国内信用收紧;盈利不达预期、国际贸易格局恶化。

一、港股周论:宏观Beta回归与价值股折价的收敛

本周全球股市普涨,港股恒生指数、恒生国企指数分别上涨3.35%、3.96%。板块方面,恒生一级行业全部上涨,资讯科技业、工业领涨,公用事业、医疗保健业涨幅相对较小。

近期AH市场延续前期反弹势头,但市场风格开始转向,本周A股金融地产等前期表现较弱的板块显著反弹,港股工业、地产、材料等低估值板块涨幅居前。近期港股价值板块跑赢的逻辑是什么,往后看,价值股修复是否具有持续性?本期策论我们借鉴AH与美股经验,从经济基本面、货币政策、股市表现、估值水位等维度入手,对历史上市场风格由成长向价值转化时期的规律进行归纳总结。

1.1 “EPS-PE”四象限图回顾上半年极致风格演绎

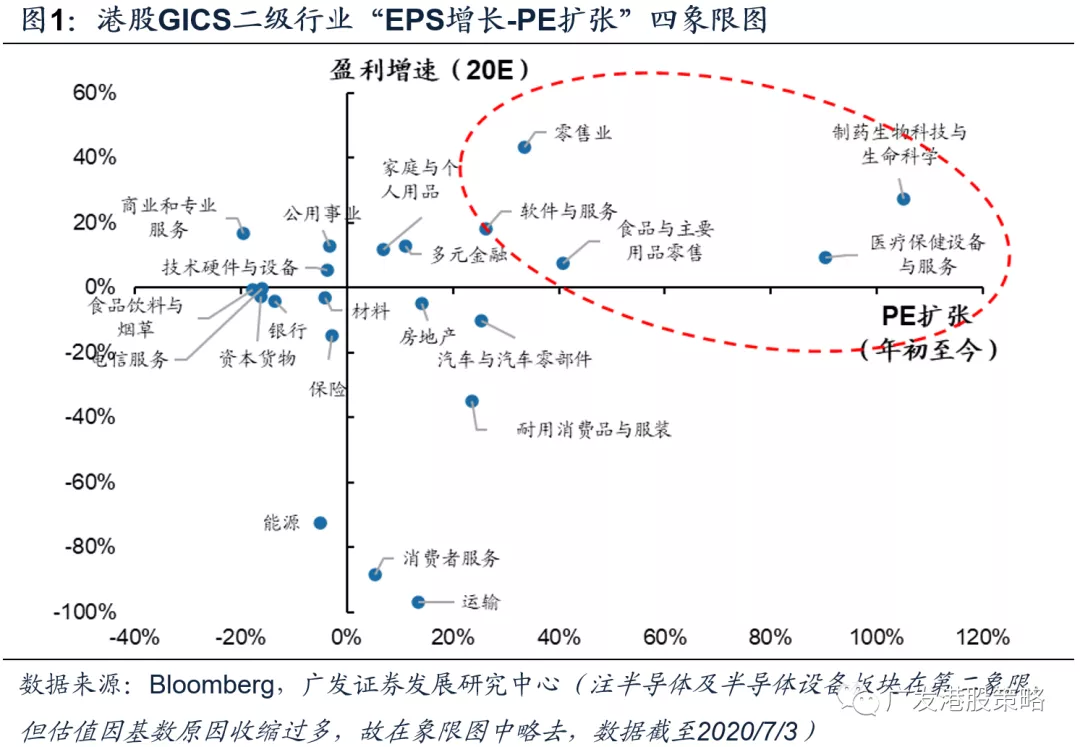

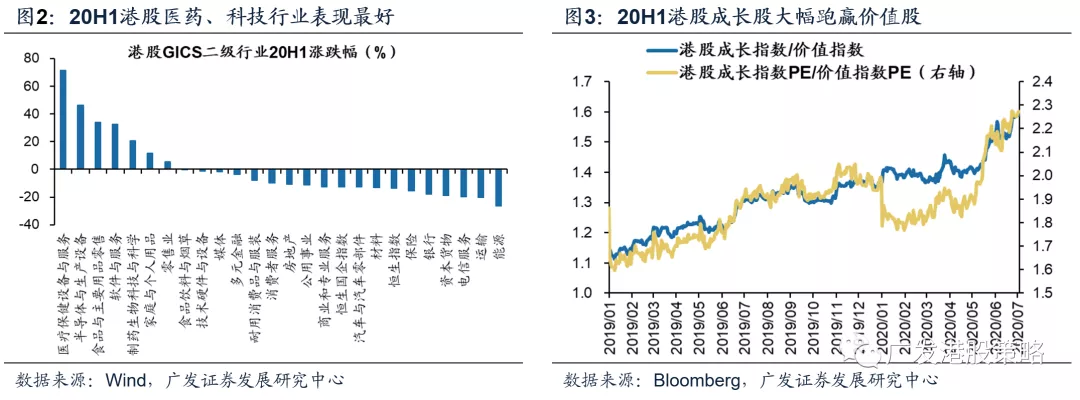

回顾今年上半年,港股行业表现出现极致分化,医药、科技等成长板块正收益超过30%,而能源、运输等行业显著下跌。为更加直观地总结上半年各行业估值与盈利的变化情况,我们构建了港股GICS二级行业的“EPS增长-PE扩张”四象限图,如第一象限代表上半年EPS和PE同时扩张,即盈利和估值“戴维斯双击”的板块。

从“EPS增长-PE扩张”四象限图可以看出,上半年估值、盈利同时扩张的板块主要集中在科技、医药与必需消费行业。而能源、保险、材料、资本货物等板块上半年则遭遇EPS和PE的“戴维斯双杀”。

为何上半年港股行业出现极致分化?以“EPS-PE”四象限图中的第一象限行业为例,公共卫生事件不确定环境下,成长是第一要义,因此具有相对“免疫性”属性的科技、医药、必需消费等行业获得了第一重“确定性溢价”;与此同时,在全球央行大宽松背景下,“政策松、利率降”的宏观组合同样利于成长品种估值扩张,此为第二重“流动性溢价”。

1.2 历史上价值股什么时候跑赢成长?——基于AH与美股的复盘

本周市场风格出现转换后,市场对其背后的逻辑较为关注。我们统计了2010年以来AH与美股三地市场价值跑赢成长板块的时间段,并从经济基本面、货币政策、市场表现等维度入手,对各市场风格转换的原因进行总结归纳。

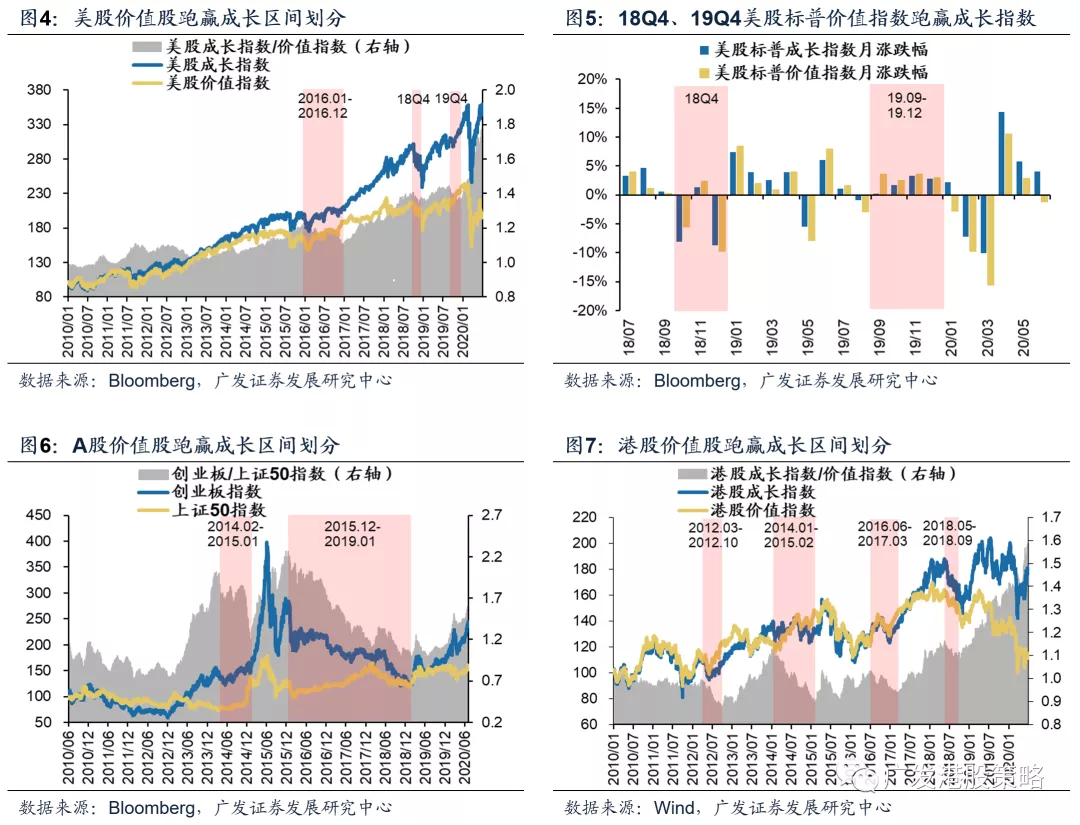

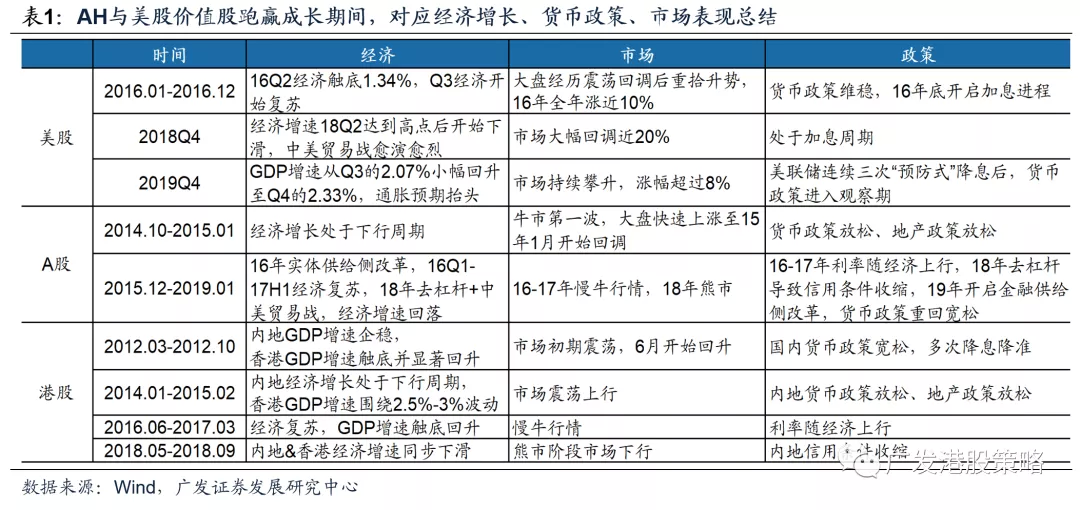

美股价值跑赢成长时间段:2016年、18Q4、19Q4。经济增长层面,2016年美国经济逐渐确认复苏;18Q4美国经济基本面不差,但开始边际走弱;19Q4美国经济衰退风险下降,同时通胀预期抬头。货币政策方面,16、18年处于美联储加息周期中,而在19Q4,美联储在7-10月连续三次“预防式降息”后,货币政策进入观察期。市场表现上,18Q4美股大幅回撤,成长股跌幅更大。

A股价值跑赢成长时间段:2014、2016-18年。经济增长层面,2014年国内经济增速回落,货币政策开启宽松周期,同时地产政策有所松动。16-17年国内经济复苏,价值股跑赢;18年受去杠杆、国际贸易等因素影响,经济增速下行,股市大幅回撤,但价值股更加抗跌。

港股价值跑赢成长时间段:2012、2014、16Q3-17Q1、18Q2-18Q3。2012年内地经济增长企稳,香港GDP增速反弹,这一时期港股价值股跑赢或更多受益于香港经济复苏。随着2014年AH市场互联互通开通,港股与A股的联动效应增强,2014、2016-17港股价值股跑赢时期与A股均有所重合;18Q2-Q3,港股大幅下跌,期间成长股跌幅大于价值股。

根据以上AH与美股历史复盘,经济增长、货币政策、市场表现等变量在一定程度上对成长价值的相对表现均会产生影响:(1)经济企稳或复苏预期下,价值股往往开始出现相对收益,如16年与19Q4的美股,以及16-17年的AH市场;(2)参考美股的经验,成长股跑输阶段均对应货币政策边际收紧时期,这一规律在AH市场也部分适用;(3)在市场大幅回撤期间,价值股往往较成长股更加抗跌,典型的案例如18年AH市场、18Q4的美股。

1.3 下半年国内经济走向修复,价值板块低估值增加安全边际

站在当前时间点上,港股价值股修复是否存在宏观经济层面的支撑?首先,从经济总量的趋势来看,下半年的主基调是“修复”,自Q1砸出“公共卫生事件坑”之后,国内经济开始进入修复期,3-5月份工业增加值、固定资产投资、消费数据全面改善;货币政策层面,目前货币政策最宽松的时期已经过去,未来成长股继续依靠无风险收益率下行“干拔估值”的难度较大。

宏观之外,如果把估值纳入分析框架,价值板块修复的持续性或许可以更长。从绝对估值看,目前成长股估值远高于历史均值+1标准差,价值股估值位于历史均值-1标准差低位;相对估值方面,成长较价值估值溢价率位于2010年以来最高水位。价值股具有充分的低估值安全边际。

1.4 投资策略:市场风格转换,关注低波动周期(地产、基建产业链)

近期港股价值板块跑赢成长,我们借鉴AH与美股经验,从经济基本面、货币政策、股市表现、估值水位等维度入手,对历史上市场风格由成长向价值转化时期的规律进行归纳总结。

上半年港股医药、科技、必需消费等板块显著跑赢。公共卫生事件不确定环境下,成长是第一要义,具有相对“免疫性”属性的行业获得第一重“确定性溢价”;另一方面,全球央行大宽松利于成长品种估值扩张,此为第二重“流动性溢价”。

为何市场风格出现转换?我们统计了2010年以来AH与美股三地市场价值跑赢成长板块的时间段,对各市场风格转换的原因进行总结归纳,经济增长、货币政策、市场表现等变量在一定程度上对成长价值的相对表现均会产生影响:(1)经济企稳或复苏预期下,价值股往往开始出现相对收益;(2)参考美股的经验,成长股跑输阶段均对应货币政策边际收紧时期,这一规律在AH市场也部分适用;(3)在市场大幅回撤期间,价值股往往较成长股更加抗跌。

下半年国内经济走向修复,低估值增加价值板块安全边际。从经济总量的趋势来看,下半年的主基调是“修复”,叠加货币政策最宽松的时期已经过去,未来成长股继续“干拔估值”的难度较大,宏观背景支撑价值股修复。此外,目前价值股估值位于历史低位,成长较价值估值溢价率位于2010年以来最高水位,价值股具有充分的低估值安全边际。

投资策略:市场风格转换,关注低波动周期(地产、基建产业链)。中国与海外经济数据持续超预期,叠加目前“美元弱、港元强、人民币反弹”的汇率环境,利于市场风险偏好的提升与资金流入港股市场。中长线来看,港股中资股盈利低预期、极低估值的优势,加上对债务风险的“免疫性”,使得未来海外市场即使出现波动,港股也存在一定独立性。

行业配置层面,短期关注以下方向:(1)经济复苏叠加板块低估值,配置低波动周期(地产、基建产业链);(2)中概股回归受益的港股互联网软件仍是重点配置方向;(3)公共卫生事件“低敏感”板块,如必需消费(食品)、医药仍享有“确定性溢价”,建议精选个股,“淡化短期,布局长期”。

市场概览与情绪跟踪:本周(6.29-7.3)恒生指数上涨3.35%,板块方面,恒生一级行业全部上涨,资讯科技业领涨,公用事业表现相对较弱。HVIX指数、港股看跌看涨期权比例、主板沽空比例均小幅下降。

宏观流动性与估值跟踪:本周(6.29-7.3)人民币汇率波动较小,10年期美债利率上涨至0.68%。WTI原油价格上涨至40.2美元/桶。恒生指数PE 10.51倍,位于历史均值水平。

一致预期EPS跟踪:本周(6.29-7.3)彭博对于恒生指数、恒生国企指数20年EPS一致预期增速小幅上调。南下北上资金跟踪:本周(6.29-7.3)北上资金净流入288.6亿元,南下资金净流入130.4亿元,港股成交额中南下资金参与占比上升。

二、一周港股流动性、盈利预期与估值

2.1 市场概览与情绪跟踪

2.2 宏观流动性与估值跟踪

2.3 一致预期EPS跟踪

2.4 南下北上资金跟踪

风险提示

美元指数、美债收益率大幅上行的风险

国内信用政策持续收紧的风险

经济和上市公司盈利不达预期的风险

国际贸易格局继续恶化的风险

扫码下载智通APP

扫码下载智通APP