三种催化剂或将助推黄金价格继续上涨

智通财经APP获悉,Mercury Research表示,由于市场低估了货币和财政刺激的规模和范围,以及低估了法定货币的相关贬损,因此预计黄金价格将上涨。

三种未纳入黄金估值的上涨催化剂

Mercury Research表示,不是所有促使黄金价格上涨的催化剂都体现在黄金价格里,但重要的是,促使黄金价格上涨的催化剂是否已经被完全消化,并且还有哪些因素可以维持黄金的上升趋势。以下是解释了三种尚未纳入黄金估值的积极催化剂来说明黄金价格上涨的可能性。

催化剂1:新兴经济体也在采用量化宽松(QE)的政策

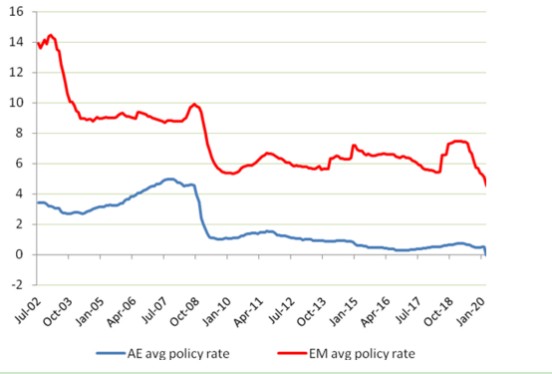

虽然量化宽松和相关的货币供应扩张在发达经济体已经是常态化操作,但新兴市场经济体也开始发行新债券,并让它们的央行在市场上购买这些债券来避免公共卫生事件所引发的金融危机。全球范围内越来越多的经济体开始降息,并将目光投向零利率边界的底部。下表显示了发达经济体与新兴经济体的利率水平,这表明了利率下降的结构性趋势。此外,与2008/09年大萧条相比,2020年公共卫生事件危机所导致的利率下降更低。

由于发达经济体的储备货币地位和强大的主权风险状况,量化宽松过去被认为只有发达经济体才有可能实施,这使得它们能够在资本外逃风险微乎其微的情况下印制货币。然而,随着利率下降,零利率和负利率的前景笼罩着所有经济体,而不管其风险状况如何,新兴市场也纷纷加入量化宽松的行列。从智利到印尼,新兴市场央行目前正在试行量化宽松政策。从长远来看,这种创新性量化宽松政策的使用对新兴经济体是否成立还有待观察。货币政策对量化宽松的依赖性空前扩大,即便是对新兴经济体而言,也增加了黄金相对于法定货币在全球范围内的吸引力。因此,对主权风险日益恶化的看法已蔓延至全球。但只不过是将主权风险状况和政府信誉置于一线,并对金价构成支撑,金价从根本上不会受到特殊政府和政治风险的影响。

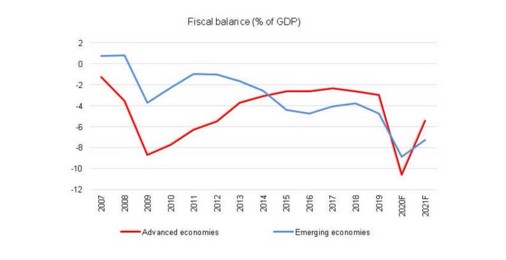

催化剂2:2020年财政刺激规模空前

不仅宽松的货币政策以前所未有的力度实施,今天的财政扩张也远远超过2008/2009年大萧条时期的水平。下表显示,与2008/2009年相比,发达经济体和新兴经济体的财政赤字占GDP的比例预计将更大,而新兴市场经济体的财政赤字将增加一倍以上。

这是一个令人担忧的问题,特别是在发行债券以应对公共卫生事件时,需要由同一个政府发行和购买债券。此外,认为财政刺激主要用于应对经济困难而不是建设未来的想法会降低政府支出的有效性和预期回报。如今,刺激计划似乎侧重于直接现金转移,并迫使银行获得流动性——在这种紧急情况下可能会有所帮助,但令人遗憾的是,基础设施和教育等经济上可行的项目(例如美国的学生债务)却被搁置一旁。正如我们今天所看到的,当危机确实发生时,政府支出基本上是作为权宜之计而颁布的。因此,这降低了政府发行的债务和货币的债务可持续性和相关的可信度,支持了市场对黄金的相对偏好。

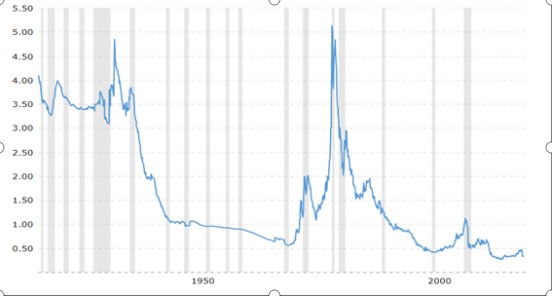

催化剂3:货币供应量的扩张远远超过黄金价格

从以下两张关于货币基础和美联储(FED)资产负债表扩张的图表可以推断出,当前黄金价格太低,并且可能继续上涨至超过历史最高水平。从相对的角度来看,法定货币供应量继续以前所未有的趋势扩大,使得黄金比法定货币供应量更有价值。除了美国以外,G3其他国家继续将货币供应量扩大到创纪录的水平,并继续以远高于美国的水平印制钞票。截至2020年6月,美联储(FED)的资产负债表仅占GDP的32%,而欧洲央行(ECD)和日本央行(Bank of Japan)分别为52%和117%。

此外,下一张图表显示,在2020年,金价的变化没有跟上美联储(FED)大幅提高资产负债表扩张的步伐。如2004-2019年的图表所示,金价变动与美联储资产负债表规模变动之间存在大致的对应关系。随着时间的推移,从逻辑上讲,预计金价最终将进一步上涨,至少更能反映美联储(FED)资产负债表扩张以及其他主要发达经济体央行资产负债表的普遍扩张。

Mercury Research指出,以上黄金的三大催化剂尚未被金融市场定价和充分考虑:(i)除了发达经济体之外,新兴经济体也在加入量化宽松的行列,这在全球范围内侵蚀了法定货币的价值;(ii)支持2020年危机的财政刺激措施远大于解决2007/08年大衰退的刺激措施;(iii)货币供应量和相关量化宽松政策的增长率远远大于黄金价格的增长率,历史关联表明,黄金价格应该赶上全球货币供应量的增长。投资者应留意目前支撑黄金的顺风,逢低买入,因为升势可能会长期持续。

扫码下载智通APP

扫码下载智通APP