中金2020下半年机械展望:布局纯内需、进口替代、low β三条主线

本文源自微信公众号“中金点睛”。

中金认为2H20我国制造业子行业盈利分化、各行业集中度提升的趋势仍将持续,中金建议投资者从“纯内需、进口替代、low β”三条主线出发进行投资布局,优选工程机械、通用装备、光伏设备、高空作业平台、第三方检测等细分赛道的龙头公司。

A/H股机械子行业表现持续分化,板块估值合理偏低。

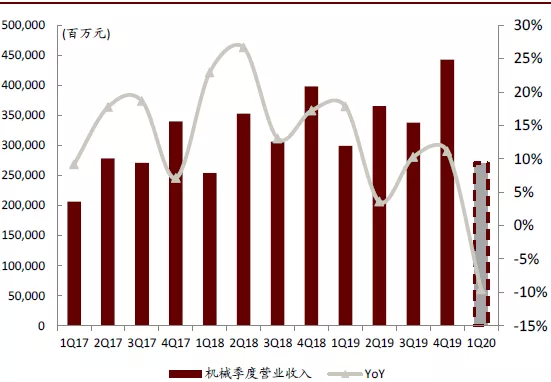

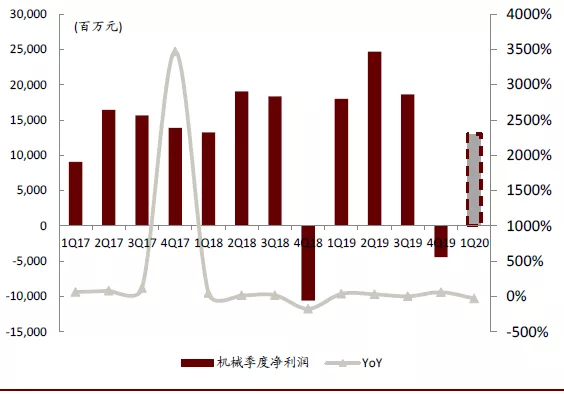

1Q20受公共卫生事件影响,机械行业盈利同比下滑27.8%,我们预计,2Q20降幅显著收窄,但子行业分化趋势延续;其中,工程机械2Q复苏趋势明显,而重型机械、冶金化工设备等仍将面临增长压力。1H20机械行业A/H股指数分别上涨5.0%/下跌13.7%,分别较大盘跑赢3.4ppt/跑输1.1ppt。截至6月末,A/H股机械行业P/E分别为29.3x/12.5x,A股处于过去十年中枢水平,而H股接近历史底部水平。展望2H20,我们判断,行业景气上行的板块估值有望进一步提升,而优质龙头可能存在持续的估值扩张趋势。

图表: 1Q20机械行业收入与盈利有所恶化

资料来源:万得资讯,中金公司研究部

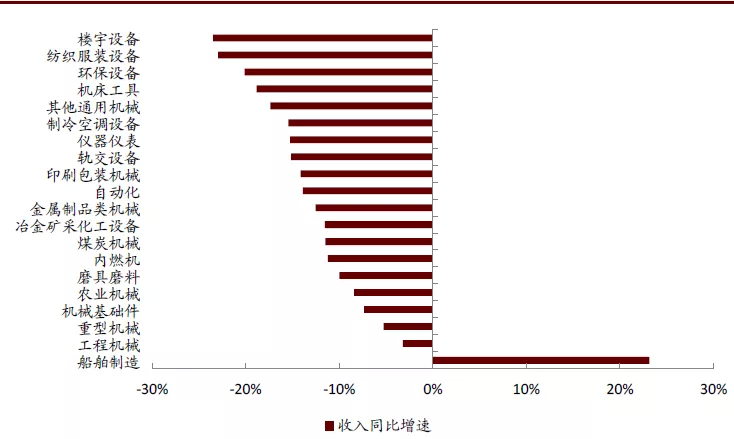

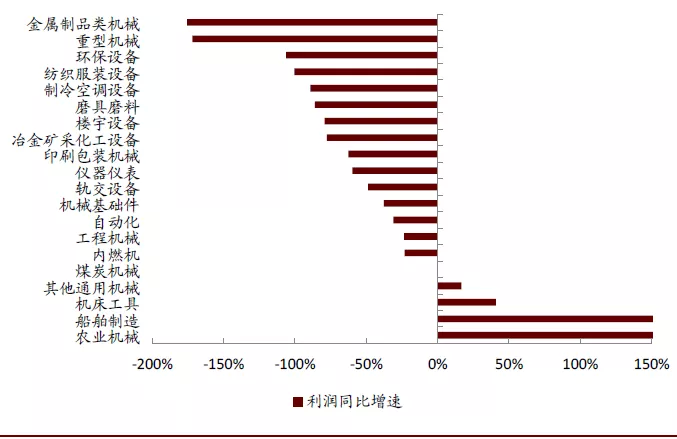

图表: 1Q20机械行业分板块表现分化

资料来源:万得资讯,中金公司研究部

“纯内需”:优选工程机械、轨交装备龙头标的。

我们认为,在“六保六稳”的宏观政策基调下,基建固定资产投资与房地产开发固定资产投资同比增速有望逐季改善。展望2H20,我们预计工程机械行业高景气延续,行业集中度进一步提升,龙头企业盈利能力增长;而城轨地铁建设加速将驱动轨交装备需求平稳增长。我们看好2H20基建装备的投资机会。具体来看:

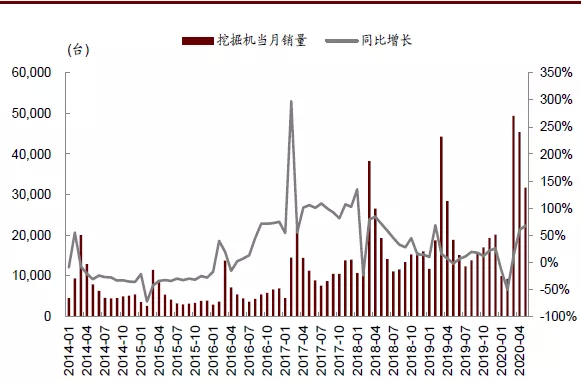

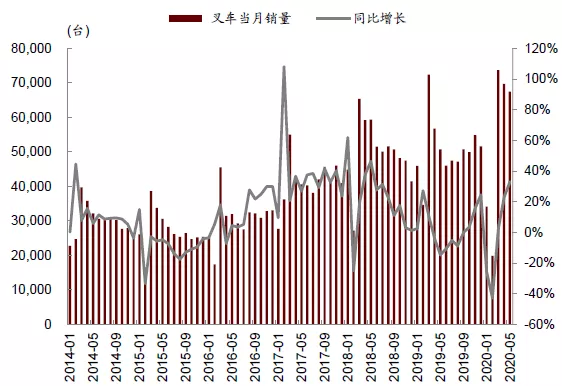

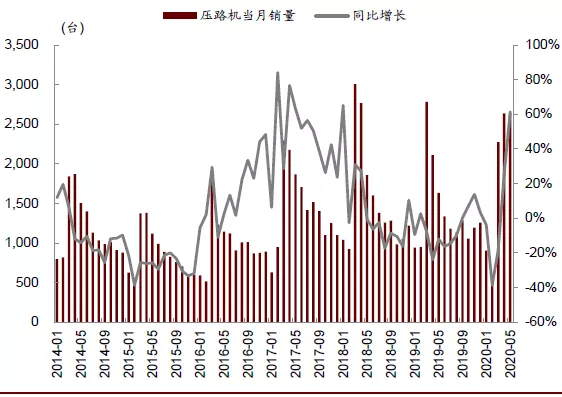

工程机械:增长动能延续,继续持有龙头。5月份纳入行业协会统计的25家主机制造企业共计销售各类挖掘机械产品3.2万台,同比增长68%。我们估计6月挖机销量同比增速保持在60%以上的高位,7月挖机增长动能仍然将会延续。当前时点,我们认为主机厂存在盈利上调与估值修复空间,安全边际明显。

图表: 1H20工程机械大类产品销量持续超预期

资料来源:工程机械工业协会,中金公司研究部

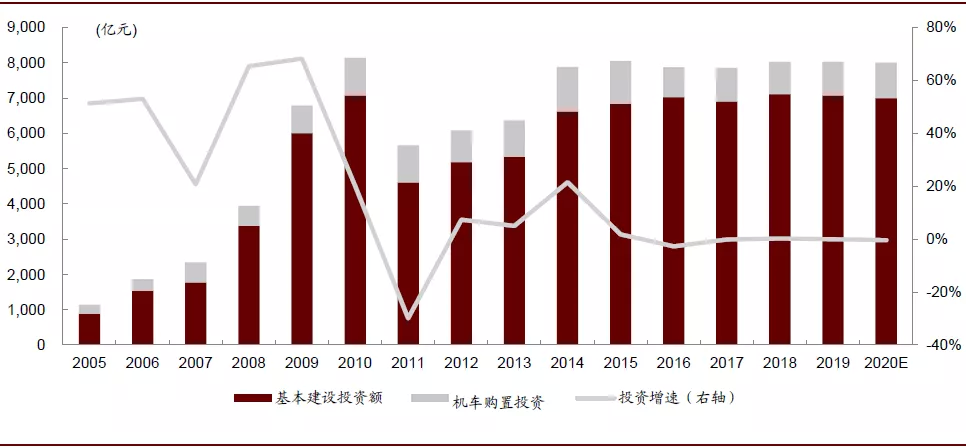

轨交装备:铁路固定资产投资加速,期待估值修复。上半年,全国铁路固定资产投资完成3,258亿元,同比增长1.2%;其中国家铁路基建投资完成2,451亿元,同比增长3.7%;单月来看,2020年6月铁路投资同比增长6.9%,呈现快速恢复态势。我们维持2020年全年国家铁路固定资产投资总额8,000亿元以上、其中设备采购1,000亿元以上的判断不变。城轨地铁作为“新基建”板块之一、是国内基建短板部分,成长性突出。

图表: 预计国家铁路总投资有望维持年均8,000亿元高位

资料来源:国家铁路局,中金公司研究部

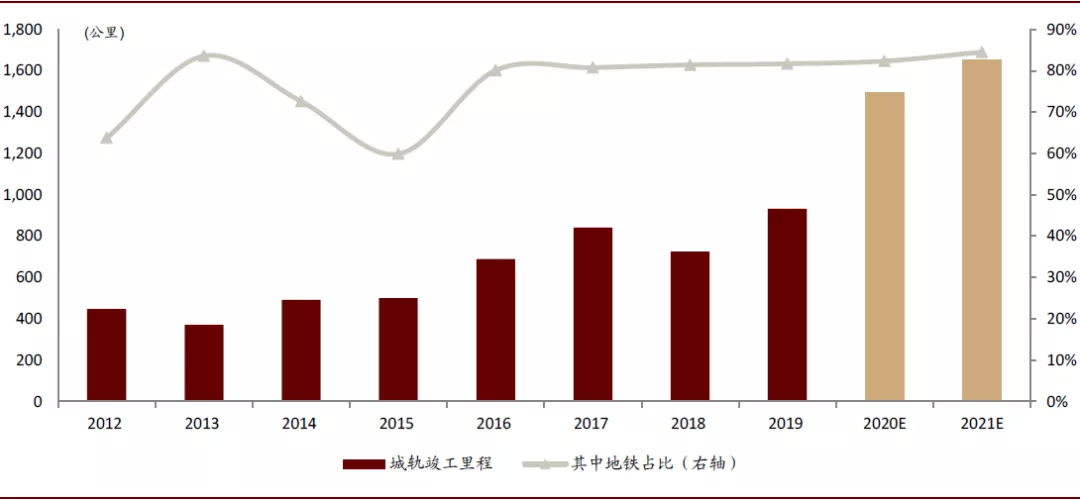

图表: 城轨2020-2021年新竣工里程有望维持高位

资料来源:发改委,城市轨道交通协会,中金公司研究部 注:新建和新增运营里程由于有试运营,所以并不完全一一对应

“进口替代”:机械行业的长期趋势,关注通用设备、半导体设备投资机会。

随着中国制造企业技术提升、产业配套能力增强,我国在通用设备、专用设备、工业基础件领域已产生持续的“进口替代”趋势。特别的,短期来看,随着下游复工复产推进,2Q20高端制造业固定资产投资加速,我们预计2H20通用设备、半导体设备景气将继续上行,我们看好上述板块景气持续性。具体来看:

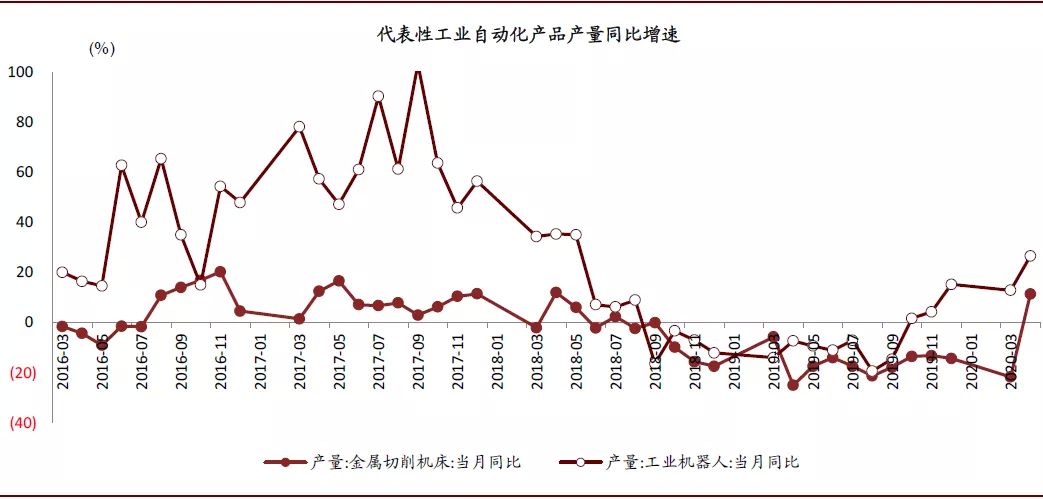

通用设备:二季度行业真实需求好于预期。尽管2季度工业自动化需求复苏,但市场较为担忧下游真实需求的持续性。但我们认为随着复工复产稳步推进,工业自动化需求在补库存开启+先进制造率先回暖的背景下,有望逐步走出低谷,如代表先进制造需求的国内工业机器人3-5月出货量分别同比增长13/27/17%。此外,行业龙头公司新签订单均保持良好态势,以埃斯顿为例,我们估算公司2Q20新签订单同比增速超过30%。往前看,我们看好行业需求在锂电、光伏、3C等高端制造业投资带动下进一步复苏。

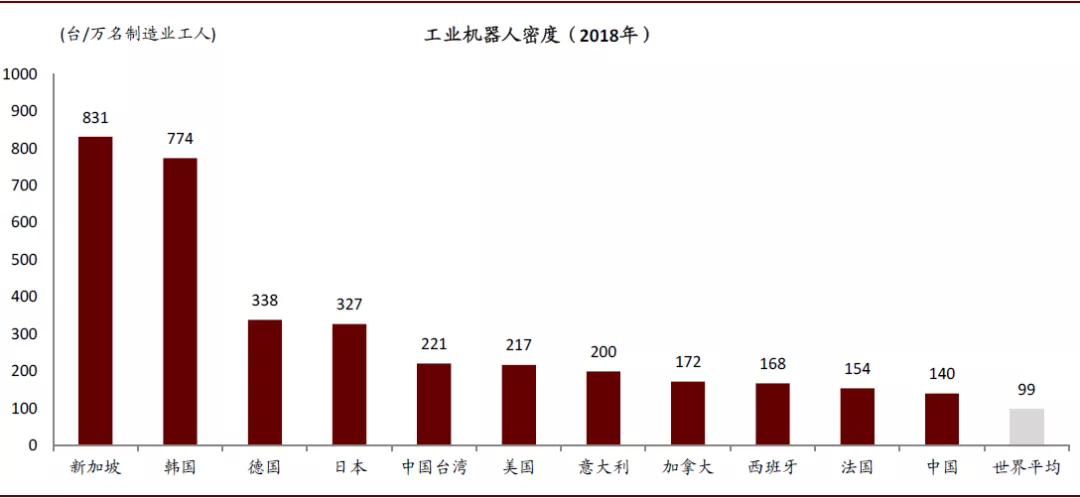

2季度工业自动化需求在补库存开启+先进制造率先回暖的背景下,逐步走出低谷,国内工业机器人3-5月出货量分别同比增长13%/27%/17%。中长期看,国内自动化渗透率仍然较低,机器换人、制造业产业升级趋势明确,且国产化率提升空间仍大。我们建议投资者优先关注下游需求旺盛的先进制造领域,优选具备核心竞争力的龙头公司。

图表:工业自动化代表性产品(月度)

资料来源:国家统计局,中金公司研究部

图表: 中国工业机器人密度仍低于全球其他主要发达工业国家/地区

资料来源:IFR,中金公司研究部

半导体设备:我国半导体装备科技创新刻不容缓。根据我们自下而上统计,2019年国内有12家晶圆厂投产,14家晶圆厂还在产能爬坡阶段,在建和规划晶圆厂22座,为未来设备需求提供支撑。我们估计当前半导体国产化率约为8%,进口替代空间可观。

“low β”:看好内生成长性突出的光伏设备、锂电设备、高空作业平台及第三方检测行业。

光伏装备:平价发电是光伏企业的核心诉求,技术进步是设备投资的长期逻辑。设备巨头垂直整合,利好国内光伏电池设备厂商。2020年6月19日,瑞士光伏设备制造商梅耶博格公告称,将募资1.65亿瑞士法郎设立电池和组件生产基地,转型太阳能电池和组件制造商;同时,公司表示生产的HJT/SmartWire设备将仅作为内部供应而不再对外销售。我们认为梅耶博格退出异质结设备的市场化竞争将利好国产设备厂商。此外,今年以来已有多家企业公布HJT产线投资计划,设备市场空间即将打开。

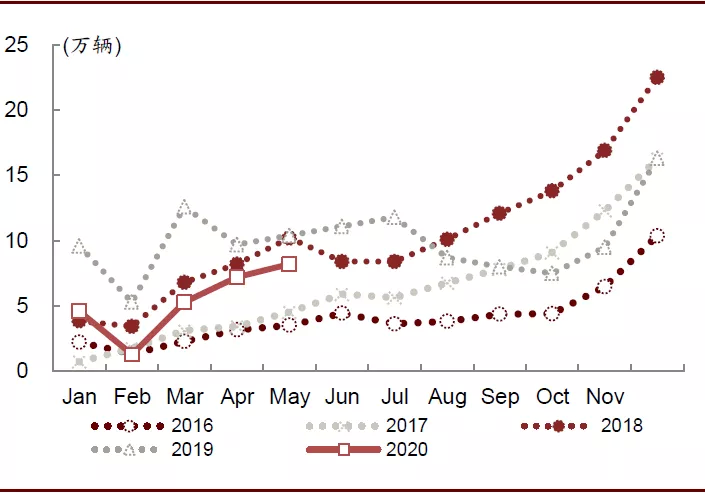

锂电设备:公共卫生事件不改长期电动化趋势。公共卫生事件影响下,今年1-5月新能源汽车产销分别完成29.5万辆和28.9万辆,同比分别下降39.7%和38.7%。从锂电装机量来看,根据GGII数据,2020年5月动力电池装机量约3.5GWh,同比下降38%,环比下降3%。但长期看,乘用车电动化趋势确定,我们看好与CATL、LG化学等龙头企业合作密切的厂商。

图表: 国内新能源汽车月度销量

资料来源:乘联会,中金公司研究部

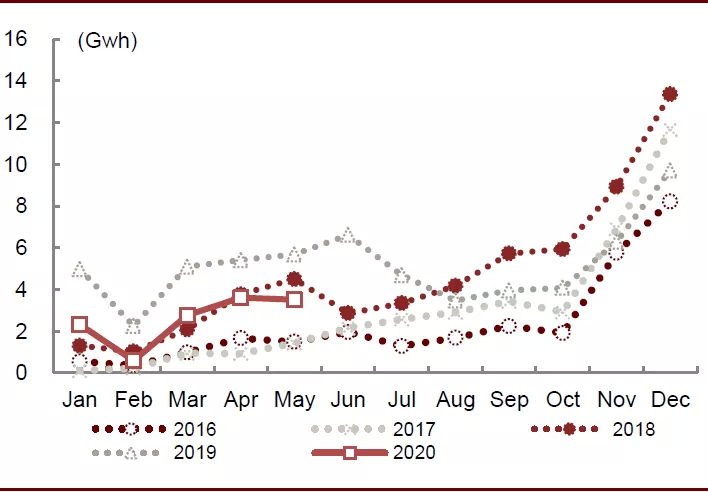

图表: 锂电池月度装机量(合格证产量口径)

资料来源:GGII,中金公司研究部

具备独立成长逻辑的子板块。

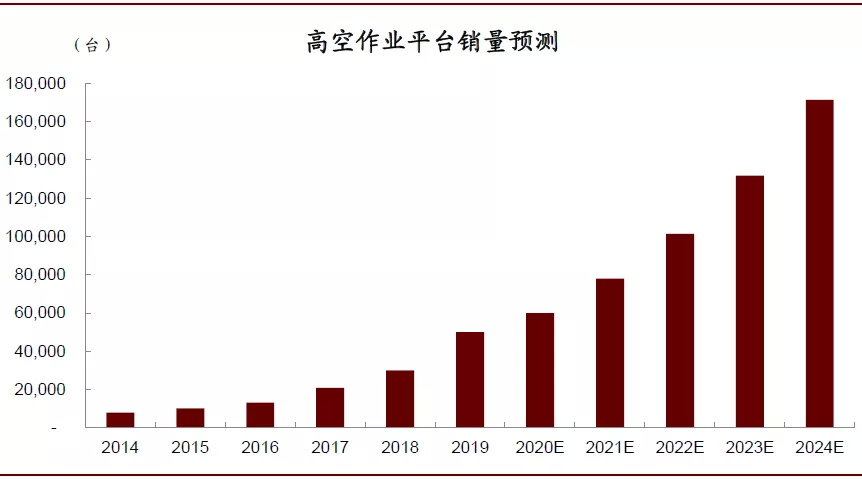

1)高空作业平台:3月中旬以来租赁商加快产能扩张,我们估计二季度国内设备销售将快速增长;

图表: 高空作业平台销量预测

资料来源:IPAF,公司公告,中金公司研究部

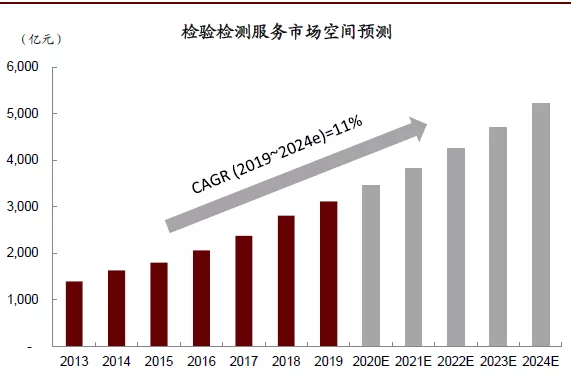

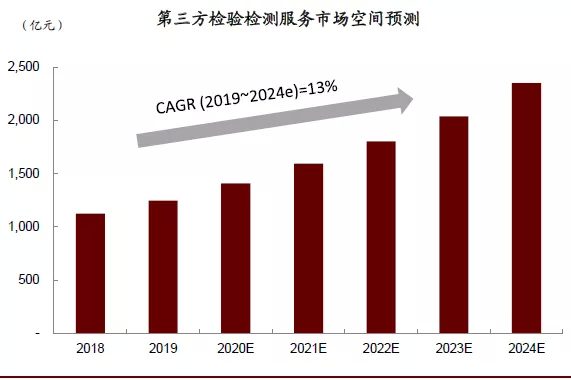

2)第三方检测:2013~2018年,我国检验检测服务营业收入的年均复合增速为15%,我们维持预测2019~2024年我国第三方检测行业市场CAGR为13%。行业集中度正在提升,龙头企业先发优势突出;

图表: 第三方检测行业空间大,参与者众多

资料来源:认监委,中金公司研究部

3)口腔设备:口腔CBCT在中国市场的起步较晚,但是目前发展较快,根据我们测算,口腔CBCT长期稳态的年均市场空间有望达到49亿元;往前看,用于正畸、补牙等日常护理的口扫及椅旁修复系统有望替代现在的物理取模方式,成长空间较大。

风险

下游需求不及预期,新产品拓展不及预期,海外市场波动风险。

扫码下载智通APP

扫码下载智通APP