美联储结构性缩表会否持续?有何影响?

本文来自微信公众号“ 静观金融”,作者:张静静。

报告摘要

美联储连续4周结构性缩表。

6月17日当周到7月8日当周美联储资产负债表总规模由72,176.11亿美元降至69,693.71亿美元。其中,正回购、贷款和央行流动性互换三项收缩,但美联储所持有的美债和MBS仍在减速攀升、美联储通过SPV购买的企业债规模也还在扩张。

结构性缩表表明临时性“救急”需求显著减少。

金融危机后扩表相当于“救穷”,本次扩表相当于“救急”。金融危机后美联储的三轮扩表均为长期定量宽松,目的是帮助美国居民部门修复资产负债表(为主)、同时降低美国政府债务成本(为辅)。相比之下,本轮扩表伊始美联储已经对企业债购买等计划提供了明确的退出机制说明本次扩表存在部分临时性因素,扩表以来美联储每周正回购、美债购买及企业债购买规模都在变化亦表明本次扩表极为灵活。

金融条件决定美联储短期操作;卫生事件与财政政策决定中长期操作。本次扩表美联储有两种操作:用短期操作降低金融市场压力;用中长期操作配合财政政策。近期美联储资产负债表中资产项收缩的项目均对应短期操作,结构性缩表体现为金融条件改善推动短期操作退出的速度快于配合财政进行的中长期操作项目的扩张速度。

金融条件改善是当前结构性缩表的主因。正回购、贷款以及央行流动性互换三个资产端分项的收缩可分别理解为市场流动性改善、金融市场及实体端信用改善以及美元指数流动性改善的结果。上述临时性政策的退出及由此带来的结构性缩表是因为金融市场条件转好,经济数据改善,美联储临时性“救急”需求暂时告一段落。

卫生事件与财政政策决定中长期操作,美债、企业债持有规模仍处扩张阶段。美联储的短期操作多半是针对金融市场;但针对实体端的操作则为中期甚至中长期操作。第一,通过SPV购买的企业债规模将扩张至9月底,且假若届时市场条件不允许美联储也不会抛售相关资产而是采取到期不再续作的方式逐渐减持;第二,工资保障计划流动性贷款(PPPLF)后续变动取决于参议院能否推动第二轮援助法案;第三,美债购买计划大概率将持续1-2年,但美联储将成为市场的对手方不断调节美债购买规模以达到YCC政策效果。

结构性缩表会否持续?有何影响?

关于美联储结构性缩表的四种可能情形:情形一:7月参议院无法推动第二轮纾困法案落地,则Q3美联储将延续结构性缩表;情形二:7月第二轮纾困法案落地,则8-9月美联储资产负债表规模或将重新扩张;情形三:卫生事件影响超预期的同时,美国金融市场条件再度大幅收紧,令美联储重启短期扩表操作;情形四:前三种情形均为短期情形。再往后看,在绝大多数短期操作均已退出,而美联储仍在持续增持美债的阶段,美联储资产负债也将重新扩张。

假若结构性缩表持续将有怎样的影响?以2000年初缩表影响为例。大萧条以来美联储实施过8次阶段性缩表。当前的结构性缩表与2000年初的缩表情况类似。2000年初美联储缩表期间各类资产涨多跌少,并未引发市场大幅波动,且纳斯达克指数表现十分强劲,与过去一个月如出一辙。然而值得注意的是,2000年2月美联储缩表结束后,纳斯达克也同步见顶。与当下类似,历史上美联储部分短期操作亦与金融市场条件有关。就2000年初的缩表而言,假若纳斯达克尚未见顶则缩表过程或将延续;极有可能是股市见顶信号导致美联储结束缩表。但也可以理解为美联储缩表引发的货币条件收紧是纳斯达克泡沫破灭的催化剂。

警惕11月美国大选的或有影响。审视当下,除了结构性缩表外,美股估值水平、纳斯达克与道琼斯比值反映的美股板块分化特征亦与1999-2000年初相似。我们担心美联储结构性缩表也将成为市场出现调整风险的催化剂。从时间点看,我们认为7月与11月极为关键。假若7月美国政府未能落地新一轮援助法案,则传统行业或受打击。参考《酝酿中的变化——海外宏观经济2020年中期展望》结论,假若拜登在11月3日美国大选中胜出,美股将迎来长周期风格切换,并有望以科技牛终结为美股风格切换的起点。

正文

一、美联储连续4周结构性缩表

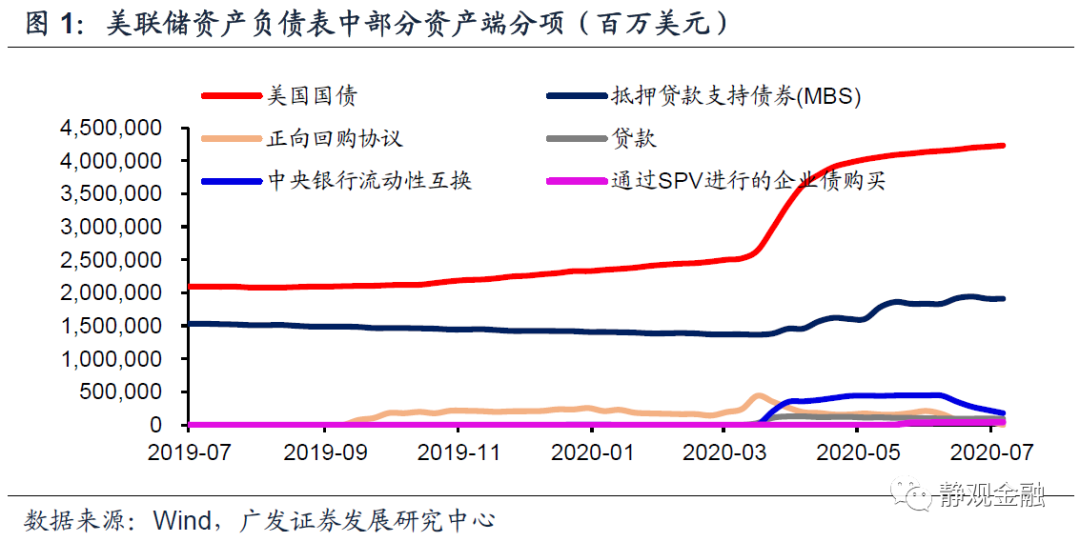

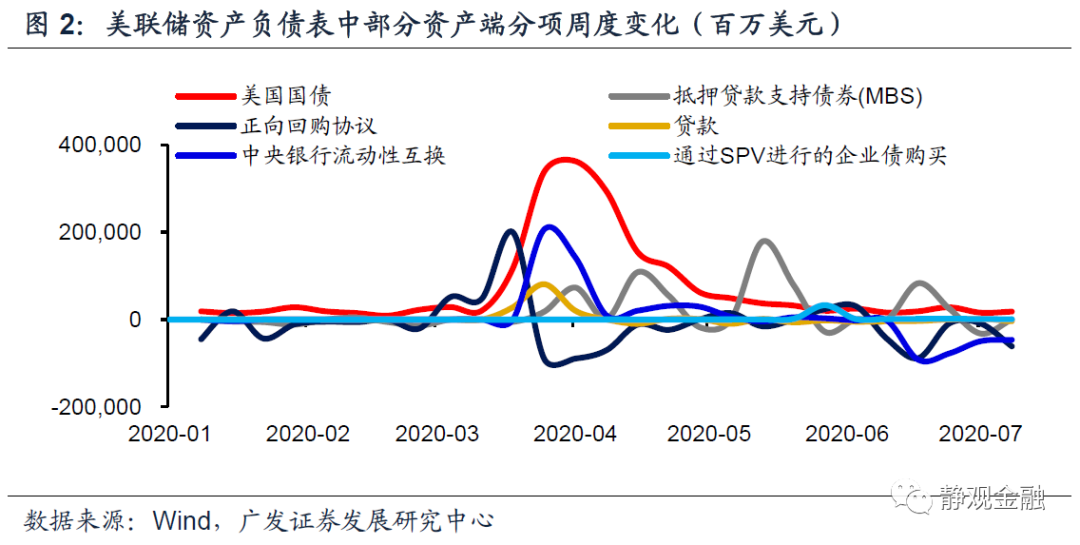

过去4周(6月17日当周到7月8日当周)美联储资产负债表总规模由72,176.11亿美元降至69,693.71亿美元,引发市场关注。结合图1-2可知,过去四周美联储资产负债表中并非所有资产分项都在收缩,而是呈现结构性缩表特征。正回购、贷款和央行流动性互换三项收缩。其中,正回购已经持续回落5周,并已由3月18日的峰值4,419.45亿美元降至0(7月8日当周);央行流动性互换连续6周收缩,已由5月27日峰值4,489.46亿美元降至1,790.95亿美元(7月8日当周);贷款项亦由4月8日的峰值1,296.37亿美元,降至933.55亿美元(7月8日当周)。

但美联储所持有的美债和MBS仍在减速攀升、美联储通过SPV购买的企业债规模也还在扩张。其中,美联储持有美债规模为42,313.55亿美元,较2月底增加17,572.95亿美元;美联储持有的MBS规模为19,114.01亿美元,较2月底增加5,395.58亿美元;通过SPV购买的企业债规模为426.44亿美元,为美联储5月实施该操作以来的最高水平。

二、结构性缩表表明临时性“救急”需求显著减少

(一)金融危机后扩表相当于“救穷”,本次扩表相当于“救急”

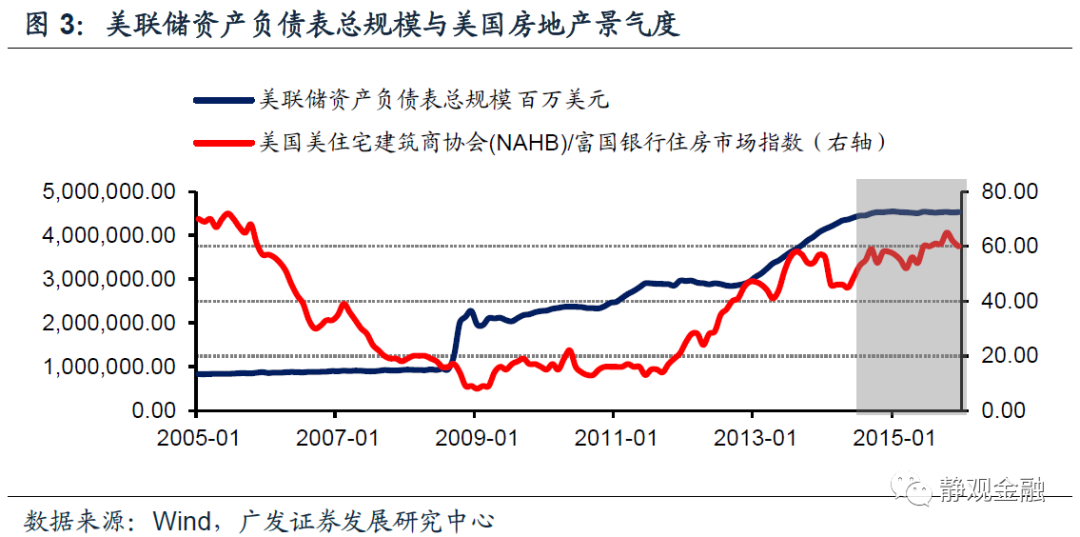

正如我们在6月10日报告《会有再通胀,难有高通胀:美国通胀前景分析》中所指出的,美联储本次扩表与金融危机后的三轮扩表存在本质差异。金融危机后美联储的三轮扩表均为长期定量宽松,目的是帮助美国居民部门修复资产负债表(为主)、同时降低美国政府债务成本(为辅)。如图3-4所示,在美国地产景气度稳定在荣枯线上方后美联储才结束扩表,居民住房抵押贷款规模确定进入回升趋势后美联储才启动加息。

相比之下,乍看本轮扩表数字确实有点“大水漫灌”的感觉,但扩表伊始美联储已经对企业债购买等计划提供了明确的退出机制说明本次扩表存在部分临时性因素。此外,扩表以来美联储每周正回购、美债购买及企业债购买规模都在变化亦表明本次扩表极为灵活,美联储将依据市场波动变相调整,随时可进亦随时可退。简单地说,金融危机后的三轮扩表是长期定量宽松,相当于“救穷”;而本轮扩表则是阶段性变量宽松,更像是“救急”。

(二)金融条件决定美联储短期操作;卫生事件与财政政策决定中长期操作

本次扩表美联储有两种操作:用短期操作降低金融市场压力;用中长期操作配合财政政策。近期美联储资产负债表中资产项收缩的项目均对应短期操作,而中长期操作所对应的项目仍处扩张态势。当前美联储的结构性缩表体现为金融条件改善推动短期操作退出的速度快于配合财政进行的中长期操作项目的扩张速度。

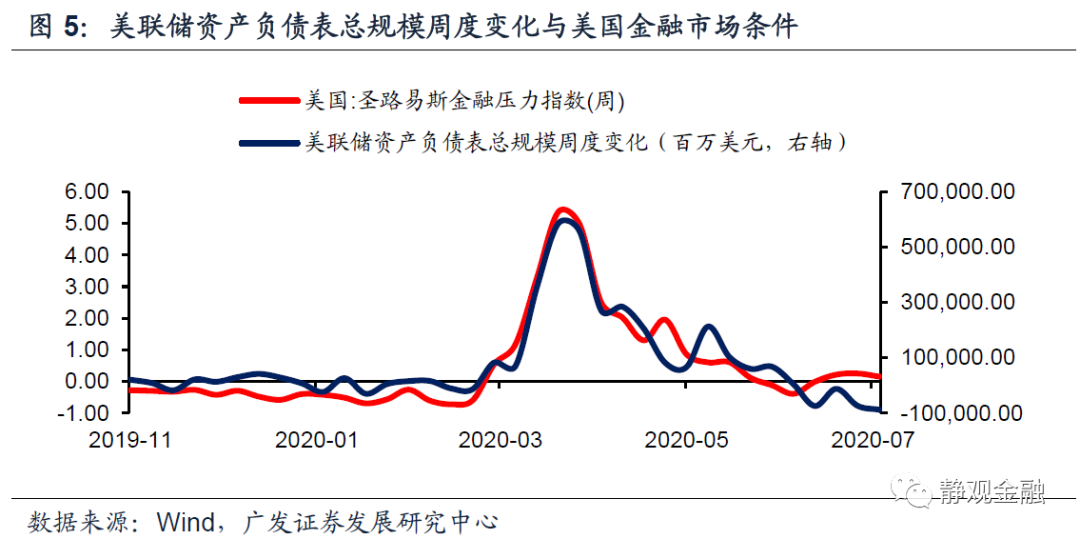

1. 金融条件改善是当前结构性缩表的主因

如图5所示,美联储资产负债表总规模周变化与美国金融市场条件指数(圣路易斯联储金融压力指数)高度正相关。也就是说,美联储扩表速率放缓甚至结构性缩表的同时,美国金融市场条件在不断改善。我们认为金融条件改善刚好就是美联储结构性缩表的原因。

我们认为正回购、贷款以及央行流动性互换三个资产端分项的收缩可分别理解为市场流动性改善、金融市场及实体端信用改善以及美元指数流动性改善的结果。

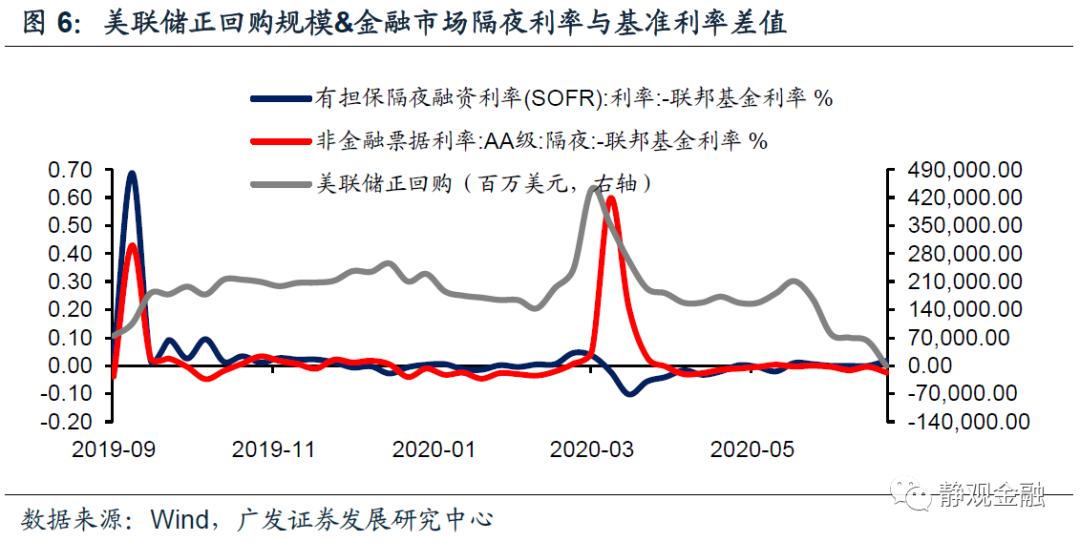

第一,正回购主要为了解决金融市场隔夜资金紧张的问题。2019年9月17日美联储重启正回购的目的也是为了应对当时隔夜融资压力。2009年1月底到2019年9月初美联储之所以鲜少进行正回购也是因为期间隔夜流动性并不紧张。如图6所示,近期美国金融市场隔夜资金压力明显缓解,正回购也顺势退出。

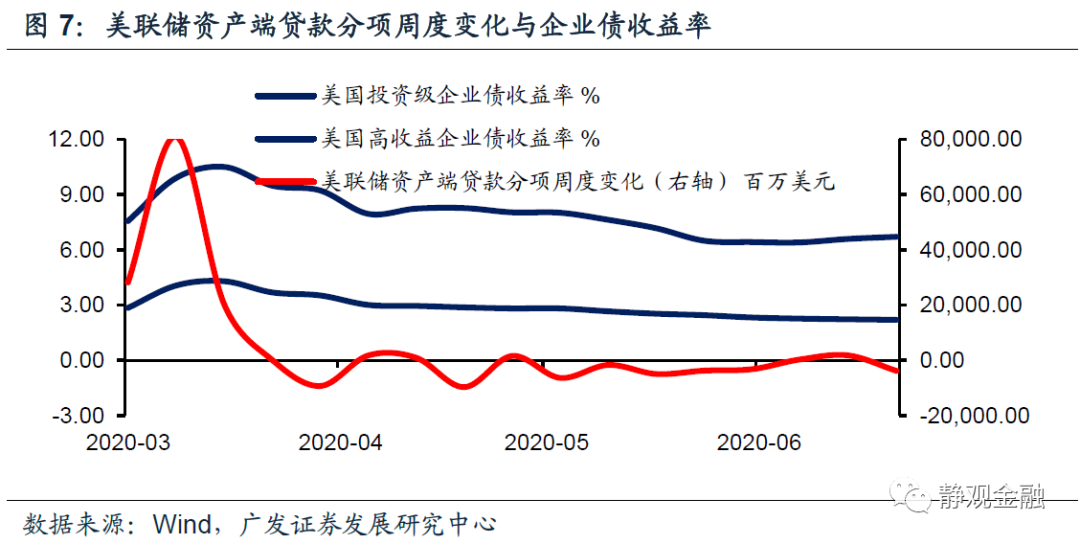

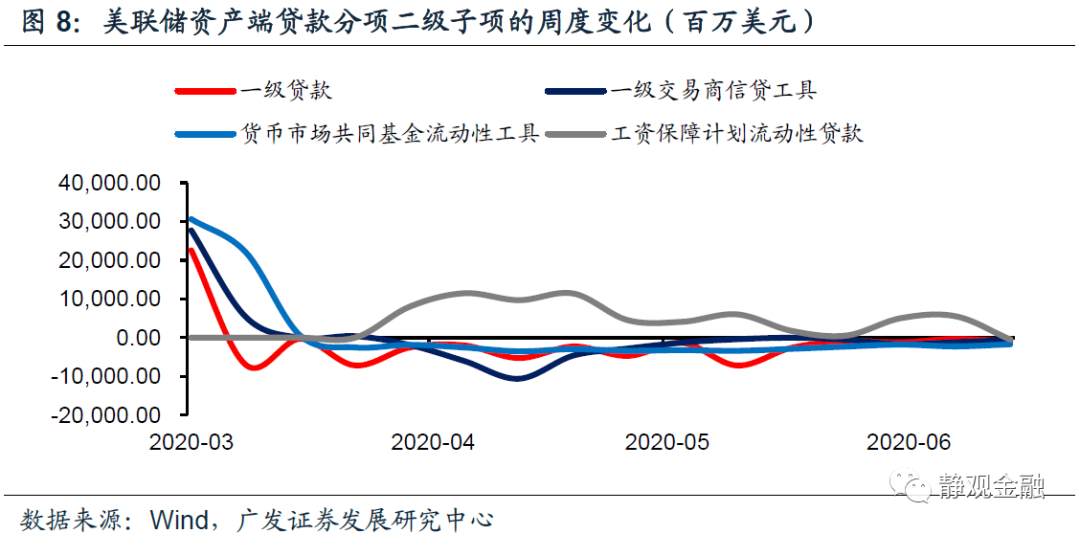

第二,贷款分项是为了改善企业融资条件。该分项包括为一级交易商及货币基金市场提供的临时性贷款融资、配合财政薪资保障计划(PPP)的工资保障计划流动性贷款(PPPLF)等二级分项。如图7所示,美联储资产负债表中贷款分项环比收缩与企业债收益率回落同步,可以理解为随着实体融资条件改善,临时信贷项目正在退出。但如图8所示,并非贷款中所有二级子项都在收缩,PPPLF看似仍处于扩张态势(下文进一步解读)。

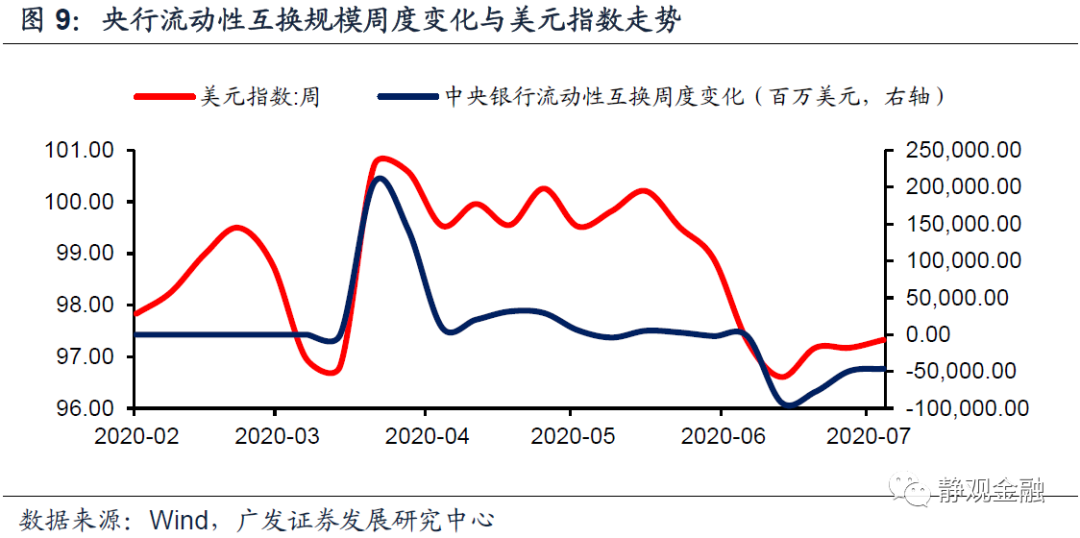

第三,央行流动性互换实则是降低海外美元流动性压力。美联储并不经常动用央行流动性互换操作,而3月底实施该操作刚好是美元指数有效破100的时点,可见其意图是缓解离岸美元流动性压力。但如图9所示,随着境外美元流动性压力缓解、美元指数高位回落,央行流动性互换这一临时性政策也就可以暂时功成身退了。

由此可见,与其说4月以来美联储在通过其政策操作引导市场行为,不如说美联储在接收市场信号,并不断进行政策微调。也就是说,上述临时性政策的退出及由此带来的结构性缩表是因为金融市场条件转好,经济数据改善,美联储临时性“救急”需求暂时告一段落。

2. 卫生事件与财政政策决定中长期操作,美债、企业债持有规模仍处扩张阶段

与上述短期操作退出相反,美联储持有的美债、MBS和通过SPV购买的企业债规模仍然扩张,甚至美联储资产负债表中处于收缩状态的一级分项贷款下面的二级子项工资保障计划流动性贷款(PPPLF)也仍未持续收缩。由此可见,美联储的短期操作多半是针对金融市场;但针对实体端的操作则为中期甚至中长期操作。

第一,通过SPV购买的企业债规模将扩张至9月底。根据美联储4月9日公布的一揽子宽松政策,企业债购买将于9月底到期。也就是说通过SPV实施的企业债购买至少要持续到9月底,且假若届时市场条件不允许美联储也不会抛售相关资产而是采取到期不再续作的方式逐渐减持。

第二,工资保障计划流动性贷款(PPPLF)后续变动取决于参议院能否推动第二轮援助法案。PPPLF的实施目的是为了给参与薪资保障计划(PPP)的金融机构提供流动性,本质上是为了支持财政的PPP计划。只要是符合小企业管理部(Small Business Administration,SBA)资格的PPP贷方(存托机构和非存托机构),完成了主动注册流程都可以申请参与PPPLF计划。PPPLF和PPP贷款存续的期限也一致,为2年或者是5年,因此可以理解为PPPLF的触发条件主要基于PPP的放贷情况。目前PPP项目的申请期限截止到8月8日,假若7月参议院可以落地第二轮纾困法案,则美联储的PPPLF或仍有进一步上升空间,否则8月8日后该项目大概率也将持续收缩。

第三,美债购买计划大概率将持续1-2年,但美联储将成为市场的对手方不断调节美债购买规模以达到YCC政策效果。我们在报告中指出,卫生事件冲击下今明两年美国政府部门杠杆率将大幅攀升,这将导致美国国债供给陡增。另一方面,为了降低美国财政债务支出压力,美联储需要压低长端美债收益率,这也是3月以来美联储实践收益率曲线管理(Yield Curve Control,YCC)的关键诉求。由于卫生事件尚存不确定性,美国政府部门从加杠杆到降杠杆亦需要时间,因此预计美联储的美债购买计划或将持续1-2年。但美联储大概率仍将成为市场的对手方,不断调节美债购买规模以达到YCC政策效果。

三、结构性缩表会否持续?有何影响?

(一)关于美联储结构性缩表的四种可能情形

情形一:7月参议院无法推动第二轮纾困法案落地,则Q3美联储将延续结构性缩表。理论上,目前美联储推动的工资保障计划流动性贷款(PPPLF)政策以及美债购买计划均依赖财政政策。由于美国国会将在8月休会,假若7月无法落地第二轮援助法案,就意味着Q3没有更多财政刺激,8月8日美国财政的PPP项目结束后美联储的PPPLF项目也将逐步收缩。同时,没有额外的财政刺激也意味着美债发行速度将放缓,美联储持有的美债规模也难以放量。再加上其他短期操作进一步收缩,则Q3期间美联储的结构性缩表或将持续。

情形二:7月第二轮纾困法案落地,则8-9月美联储资产负债表规模或将重新扩张。根据情形一,假若7月美国政府落地第二轮纾困法案,则8月8日到期的PPP项目存在续作的可能性,且8-9月美债发行量也将攀升,进而美联储结构性缩表或暂时中止。但9月底美联储通过SPV购买企业债计划到期后,不排除再次出现结构性缩表的可能性。

情形三:卫生事件影响超预期的同时,美国金融市场条件再度大幅收紧,令美联储重启短期扩表操作。基于前文,卫生事件持续时间决定美联储长期操作行为,金融市场条件决定美联储短期动作。假若Q3美国金融市场条件再度明显收紧,美联储势必重新启动正回购等操作缓解市场流动性压力,届时美联储资产负债表将再度快速扩张。

情形四:情形一、二、三均为短期情形。再往后看,在绝大多数短期操作均已退出,而美联储仍在持续增持美债的阶段,美联储资产负债表也将重新扩张。

(二)假若结构性缩表持续将有怎样的影响

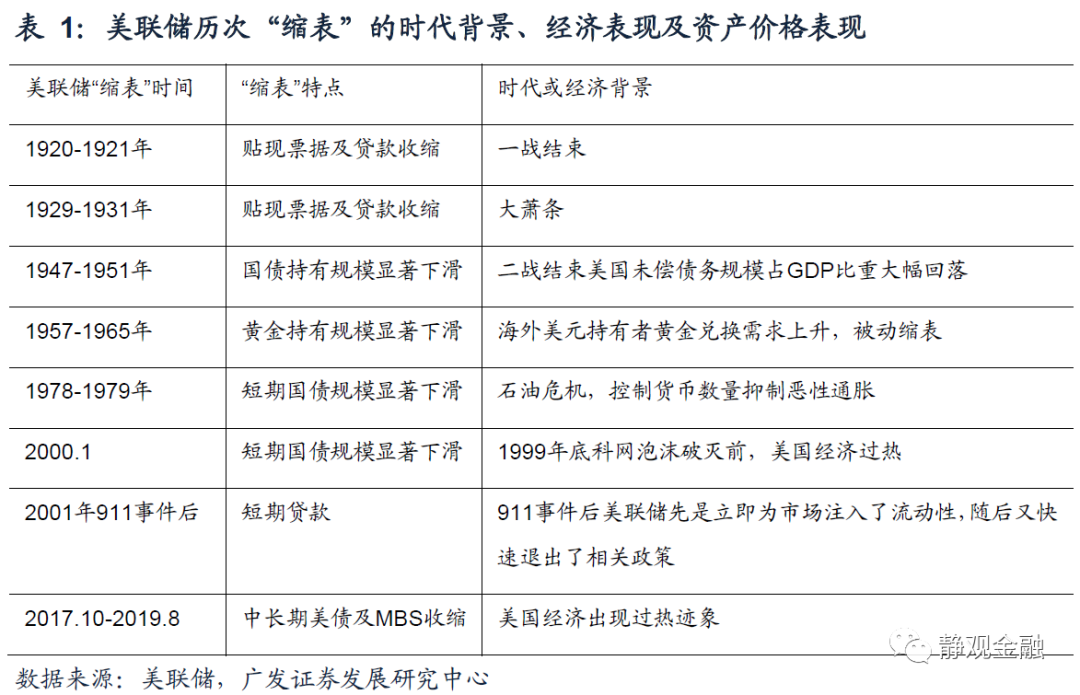

首先,结构性缩表并非美联储宽松政策的全面退出,且过去一个月的结构性缩表似乎并未对市场产生约束。但是需要讨论的是假若当前的结构性缩表持续是否会对资产价格产生影响?结合2017年3月26日的报告《是时候聊聊美联储缩表了》以及2019年10月13日报告《美联储有机扩表与QE有何差异?》可知大萧条以来美联储资产负债表发生过8次阶段性收缩,如表1。

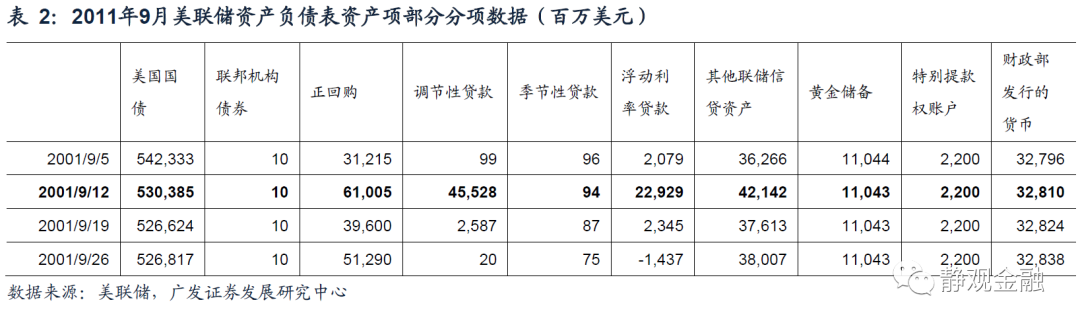

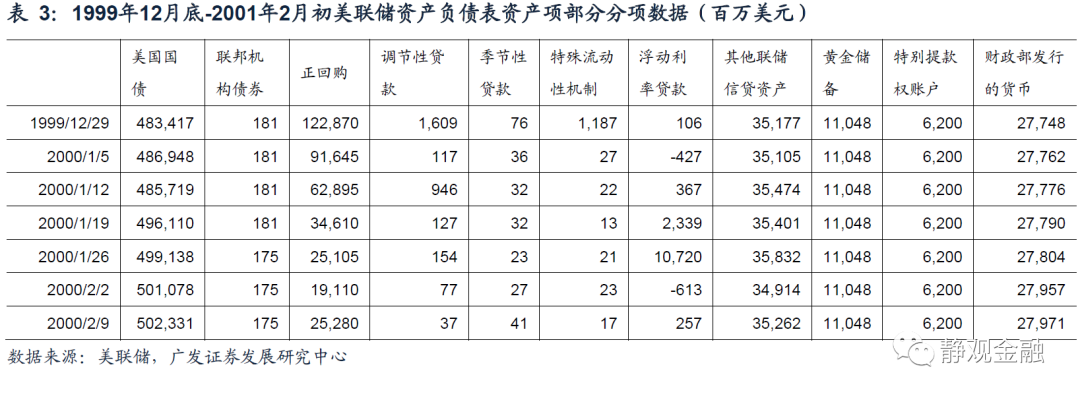

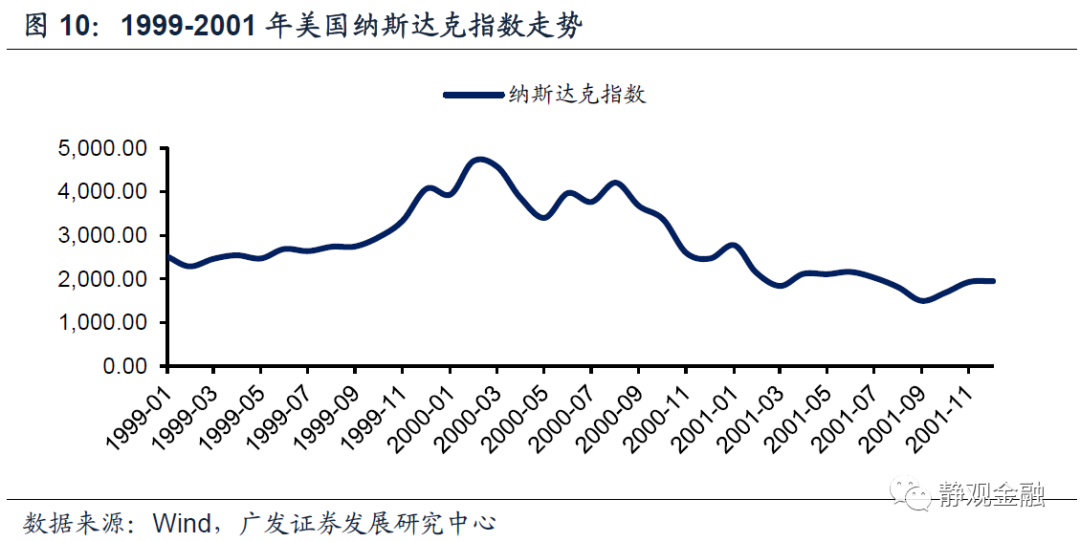

由于当前的结构性缩表属于短期政策退出,与2000-2001年两次缩表有相似之处。但“9.11”事件后美联储扩表操作只实施了1周便退出了短期操作,对当前的启发也比较有限。因此,有相对参考意义的或许是2000年初的缩表,由2000第一周持续到2000年2月9日当周。如表5所示,2000年初美联储缩表期间各类资产涨多跌少,并未引发市场大幅波动,且纳斯达克指数表现十分强劲,与过去一段时间如出一辙。然而值得注意的是,2000年2月美联储缩表结束后,纳斯达克也同步见顶。

我们认为,与当下类似,历史上美联储部分短期操作亦与金融市场条件有关。就2000年初的缩表而言,假若纳斯达克尚未见顶则缩表过程或将延续;极有可能是股市见顶信号导致美联储结束缩表。但也可以理解为美联储缩表引发的货币条件收紧是纳斯达克泡沫破灭的催化剂。审视当下,除了结构性缩表外,美股估值水平、纳斯达克与道琼斯比值反映的美股板块分化特征亦与1999-2000年初相似。我们担心美联储结构性缩表也将成为市场出现调整风险的催化剂。从时间点看,我们认为7月与11月极为关键。假若7月美国政府未能落地新一轮援助法案,则传统行业或受打击。参考《酝酿中的变化——海外宏观经济2020年中期展望》结论,假若拜登在11月3日美国大选中胜出,美股将迎来长周期风格切换,并有望以科技牛终结为美股风格切换的起点。

风险提示

(一)美联储货币政策超预期

(二)美国财政政策超预期

(三)美国大选结果超预期

(编辑:玉景)

扫码下载智通APP

扫码下载智通APP