美股节节攀升,估值高出天际,如何高位预警?

本文来自微信公众号:新全球资产配置,作者:庆炜。

最近市场如何,有什么方法能保护你的投资组合?本篇文章我们从四个方面,以数据为基础,给大家简单分享与总结最近我们观察到市场的一些动向。

01 全球股票市场的绝对估值

02 市场与美联储之间的博弈

03 美联储疯狂扩表后美元指数下挫

04 简单运用市场分化度指标

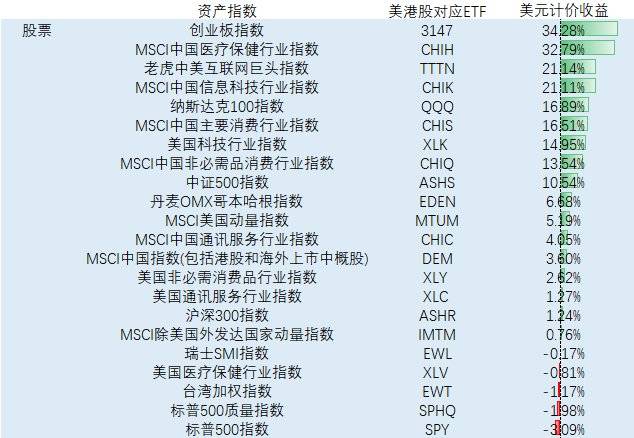

我们先来看一看今年上半年各大类资产的表现:

数据时间段:2020/01-2020/06,数据来源:Bloomberg

如上图所示,全球股指中名列前茅的,都是与中国相关的指数以及美国的科技股。债券资产中,美国国债独占鳌头。大宗商品中,除了带有货币和避险属性的黄金之外,金属类大宗商品表现尚可,但其余大宗商品均由于卫生事件造成的全球贸易与供应链停顿,表现惨淡。

那么最近全球股票市场的估值如何呢?

一、全球股票市场的绝对估值

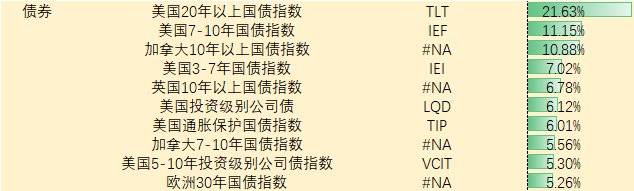

1. 各大市场股指预期P/E(EPS根据股指盈利一致预期得出)

数据时间段:2005/8/31- 2020/7/9,数据来源:Bloomberg

数据时间段:2005/08/31- 2020/07/09,数据来源:Bloomberg

截至7月9日,全球股票市场估值都已偏高,美国、发达国家和新兴市场估值都处于15年最高点。A股也不再便宜了,只有恒生指数还处在15年估值的平均水平。

2. 股债之间相对估值

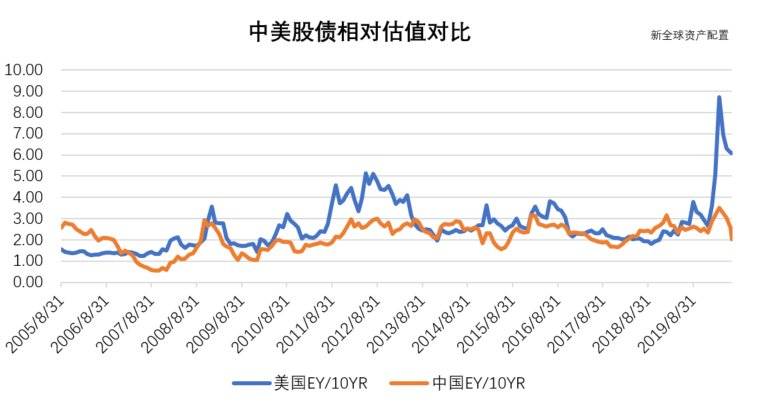

股票收益率与十年国债收益率的比值(EY/10YR),EY为预期每股盈利/股价,即预期P/E的倒数,10YR为10年国债利率。两者比值越大,说明股票相对收益比利率债收益高出越多,则股票的相对估值越诱人。

股票收益率与BBB级公司债收益率之间的比值(EY/BBB),两者比值越大,说明股票相对收益比投资级公司债收益高出越多,股票的相对估值越诱人。

数据时间段:2005/08/31- 2020/07/09,数据来源:Bloomberg

就美国股债相对估值而言,由于美国10年国债利率今年三月后大幅下挫至1%以下,美国股票相对美国利率债估值优势突然变得非常明显,推动了资金流入股市。而美国投资级公司债的利率在三月的危机中飙升后,距离卫生事件前的低点还有一段距离,因此相对于投资级公司债,美股并没有估值优势。

数据时间段:2005/08/31- 2020/07/09,数据来源:Bloomberg

再看美国和中国股票相对于各自10年国债的估值比较,中国国债利率已从卫生事件中的低点涨回不少,同时中国股票也在七月初启动了一波行情,显示了中国经济从卫生事件中恢复的速度,比起美国要快了许多。因此,美股相对美国国债估值优势爆表,但A股相对中国国债的估值仍大致在平均值上。随着A股行情进一步发酵提升估值,同时市场风险偏好进一步提升,中国国债在大概1-2个月后会有更明显的估值优势。

二、市场与美联储之间的博弈

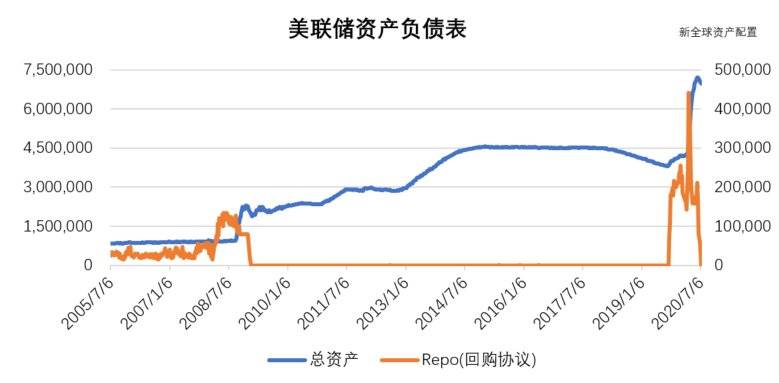

美联储自3月起重新开启扩表,总资产增加了超过70%,为市场提供了充足的流动性。然而,随着美股的节节攀升,市场的流动性问题已解决,美联储自六月初起连续四周缩减资产负债表的规模,其中缩减得最快的一项是Repo(回购协议),已从今年3月18日的峰值4,400多亿降为0。

数据时间段:2005/07/06-2020/07/09,数据来源:Bloomberg

货币市场是美国金融机构与资管公司通过短期融资获得流动性最主要的场所,而Repo则是美联储对货币市场提供流动性的主要方式。一般来说,Repo协议期限很短,大多数是隔夜,只有少数能达到一年。需要获得短期流动性的金融机构在货币市场卖出回购协议,获得现金,同时以美国国债作为抵押物,第二天(隔夜)后会从流动性提供方买回回购协议,同时支付利息。

买卖Repo存在一个问题,即抵押物美国国债是可以重复使用的,这就好比银行将准备金放在央行,就可以获得货币乘数,对外发放比准备金高出接近10倍的贷款。因此一旦卖出Repo方违约,就会产生多米诺骨牌效应,导致金融系统内流动性紧缺。

08年雷曼兄弟倒闭时就发生过这种情况,结果美联储买入了1,200亿美元以上的Repo后才稳定住了整个金融体系。去年9月,这种情况再次发生,美联储再次果断出手将危机消除于无形之中。

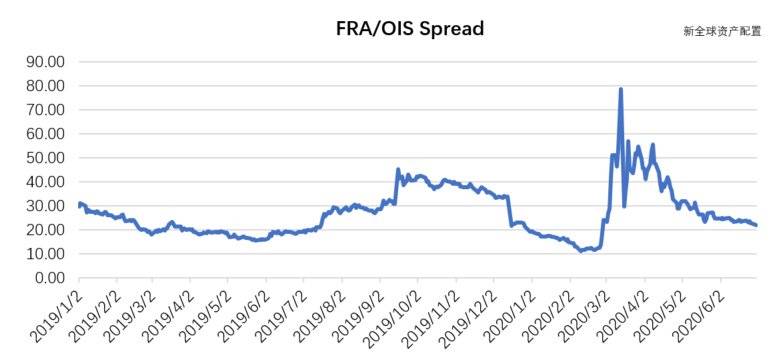

但在今年1月底开始至2月底,美联储的Repo持有量逐步缩减,美股大盘也在2月20日开始冲高回落,随后遇上了卫生事件的全球蔓延,在3月出现了断崖式下跌。美联储为了稳定货币市场,不得不重新购买Repo,持仓量最大时接近08年的4倍。以下为衡量美国银行间美元融资压力的重要指标FRA/OIS Spread(数值越高,流动性短缺问题越严重)

数据时间段:2019/01-2020/06,数据来源:Bloomberg

因此,美联储在市场流动性无忧时缩减Repo持仓,以便在危机出现时重启购买,成了一种新常态。在美联储逐步收回流动性时取利,成了市场上的”聪明钱“与美联储之间博弈的最佳选择,毕竟在美国经济状况与基本面严重脱离的当下,“聪明钱”和美联储都希望抬轿子的是对方。

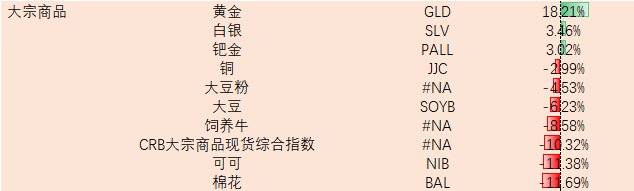

三、美联储疯狂扩表后,美元指数下挫

1. 美元不堪重负

自从美联储3月开始印钱救市后,美股的确受益于印钱,但美元却并没有像之前我们想象的一样,作为全球储备货币继续坚挺。

美元指数在3月全球市场大崩盘的危机中短暂冲高后,距离3月份的高点已经回落了6.3%。新兴市场股票出乎意料地成为了今年第二季度表现最好的股票市场,尽管新兴市场理论上对卫生事件是最没有抵抗力。

数据时间段:2020年第二季度,数据来源:Bloomberg

美元贬值说明了资金流出成熟的美国市场,流向潜在收益更高的新兴市场,比如最近北上资金汹涌杀入A股。新兴市场的历史表现也与美元指数回报长期呈负相关。

数据时间段:1994-2020,数据来源:Bloomberg

美元的贬值,加上最近黄金价格突破$1,800,显示了市场对货币超发之下通胀终将抬头的预期。尽管从目前美国CPI和PPI数据上,这一点还看不出来。

2. 人民币的国际影响力在变大

数据时间段:2013/07-2020/07,数据来源:Bloomberg

美元指数中欧元的权重系数为57.6%,而人民币与欧元的相关性自2013年以来逐年上升,尤其是最近三年。自今年三月美联储与美国财政部配合、开始直升飞机撒钱起,人民币兑美元也出现了明显的升值。

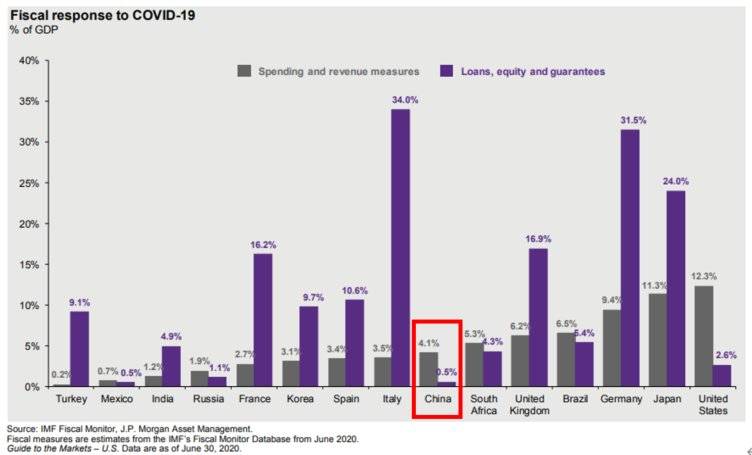

根据JP Morgan Asset Management的报告,中国应对卫生事件时,财政与货币政策一直保持克制,同时也是最快将卫生事件控制住的国家,人民币与人民币资产将受到更多的国际资本的青睐。

资料来源:《Guide To The Market-2020Q2》,JP Morgan Asset Management

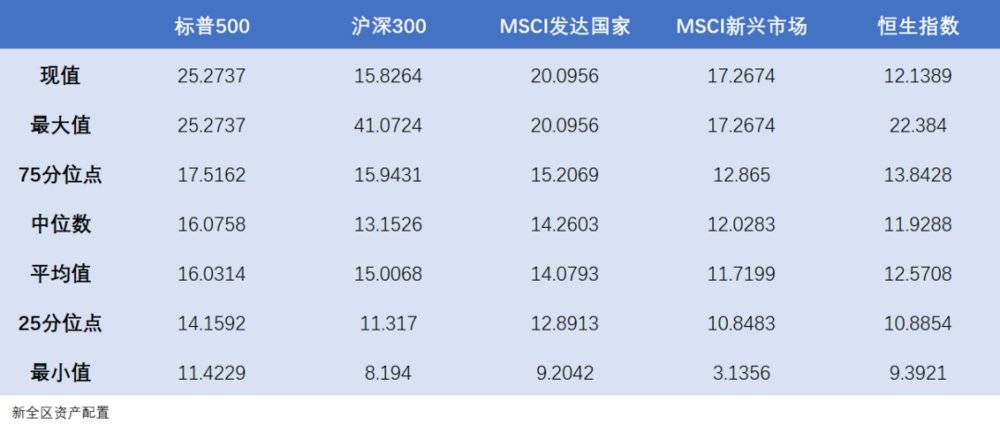

四、简单运用市场分化度指标

由于马太效应的存在,导致了各行业的巨头企业“强者恒强”的格局,各大型企业对人才、资源的聚集效应愈发明显。但是,所谓“大家好才是真的好”。一个良性健康发展的资本市场,不能仅仅依赖几家巨头企业,需要“先富带后富”,大家一起茁壮成长。

根据这个理念,我们构建了“市场分化度(贫富差距)”指标。具体而言,就是计算标普50指数(由标普500指数中市值最大的50只股票按市值加权组成),对标普500指数的溢价来反映。用公式表示如下:

市场分化度 = 标普50收益 - 标普500收益

如果一个市场中,只有大型巨头在涨,而中小型公司都在下跌,那么这个指标将会变大。当股票指数屡创新高时,如果市场分化度指标又不断扩大走出了极端值,我们认为此时市场整体的风险聚集度增加,后市需警惕下跌的风险。根据这个理念,我们按照以下的逻辑制定了这个从左侧发出的风控信号:

每日市场分化度信号= 标普50连续5日总收益 - 标普500连续5日总收益

当每日市场分化度信号大于过去两年中的99%分位点,同时标普50仍然在涨,则风控信号发出

我们统计了发出信号后5个交易日内标普500总收益,统计结果如下所示。

回测时间段:2005/08-2020/07,数据来源:Bloomberg

可以看出,该指标在过去10多年的时间里,一共发出33次,后续下跌的次数达到23次,预测成功率约70%。在发出信号后,标普500指数在后续5个交易日平均跌幅高达2.87%,最大的跌幅更是达到了15.10%。

我们提取了2020年的风控信号的具体日期,如下所示:

可以看出,该信号很好地捕捉了今年3月的崩盘,可以帮助投资者完美躲过这次大回撤。但是,这个风控指标在市场暴跌后的反弹中需谨慎使用。例如2020年3月19日,该指标再次触发,但是标普500在继续下探至3月23日时便出现了一波9%的反弹,彻底见底。

综合而言,市场分化度指标作为单信号的左侧风控指标,具有一定的理论依据,也有着不错的回测表现。在实际投资中,市场分化度指标可以作为一个风险预警的信号,在市场发生大回撤之前提前保护好投资组合。

写在最后

在以美联储为首的全球央行的巨额信贷创造之下,全球股市在全球经济几乎停摆的大环境下,在过去三个多月中硬生生地走出了一波令人叹为观止的大牛市。

在本次市场观察中,我们从估值、美联储报表、货币和市场贫富差距风控指标这几个角度分析,可以看出尽管美股仍在节节攀升,但绝对估值高出天际,美联储短期缩表以及美元不堪重负等因素,预示着美股与美元资产的风险正在增加。

(编辑:玉景)

扫码下载智通APP

扫码下载智通APP