盈利下滑用“核酸试剂”护盘,医思医疗(02138)如何破浪?

股价要涨,总有千万个理由。

做检测试剂的上市不在少数,且今年股价都表现得十分亮眼,如A股的三诺生物(300298),迈克生物(300463)、明德生物(002932)等,这些股票年初至今股价累计涨幅均在150%,可谓是一骑绝尘了。

然这些做检测试剂的生物类公司,多数本身就是从事检测业务,因此股价累计大幅上涨也是在情理中,而美容医院做检测试剂的公司则少之又少,香港医思医疗集团(02138)就是集医学美容及核酸测试的企业。

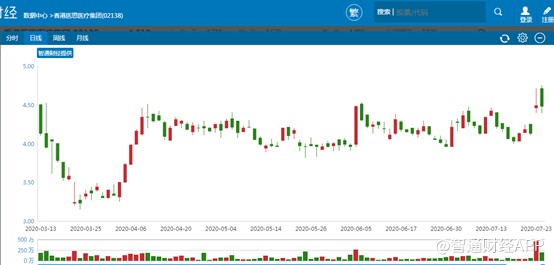

在大盘大幅下跌的情况下,香港医思医疗集团股价表现坚挺,近两日公司股价录得逾8%的涨幅,而同期恒生指数累计下跌近1.5%。股价强势的背后或是因为香港医思医疗集团7月23日发布的两则公告,一是2019财年年报,二是公司推出核酸测试。

行情来源:智通财经

多重因素打击,公司积极开展其他业务对冲

智通财经APP观察到,香港医思医疗集团是香港最大的医学美容服务提供商,主营业务包括五大板块:医疗、准医疗、健康管理、传统美容服务和保健美容产品销售,共经营56家诊所及服务中心,所占楼面面积合共约30.1万平方呎,在香港、中国内地及澳门共有96名全职专属注册医生。

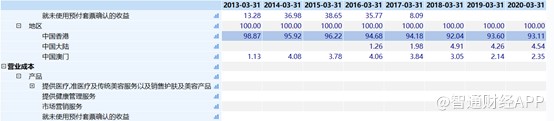

即使受到香港问题、公共卫生事件双重影响,公司营收规模依然录得小幅增长。数据显示,从业务占比来看,2013年至今,公司93%以上的业务营收来自中国香港,中国大陆的营收占比甚微,而2019年,由于香港大部分时间受社会动荡的影响,导致公司新增客户数下降。

截至2020年3月21日,公司的个人客户数为85783人,较去年同期下降13.8%。其中新客户数下降明显,由2019年3月31日的57516人下降至45011人,同比下降21.7%;原有客户数目由42008人下降至2020年3月31日的40772,同比下降2.9%,客户留存率为80%。

除了香港外围因素外,2020年公共卫生事件,也是导致公司客户数减少的原因之一。正所谓屋漏偏逢连夜雨,但公司凭借着自己的服务品质以及服务态度,公司原有的客户数并没有明显下滑,且个人客户平均消费增加7.8%至1.99万港元,这也是公司在如此多的负面因素下,营收仍能正增长的主要因素之一。

除了个人客户消费数额增加外,公司还积极开展医疗服务种类,包括儿科及心脏科,报告期内,该业务增长强劲。2019财年医疗服务贡献收入6.23亿港元,较去年增加19.2%。

美学医疗服务是公司最主要的业务,占公司营收的40%以上,2019财年公司的自美学医疗服务的收入占总收入的40.1%。2019财年,该业务营收为7.81亿港元,由2018财年的8.35亿港元轻微减少6.5%,主要由于报告期间接受医美服务的客户数目减少。

另外,美容及养生服务是公司的第二大业务,2019财年占公司总营收比例的21.5%。从营收来看,2019年该业务营收4.19亿港元,较2018财年增长4.9%,略微增长。

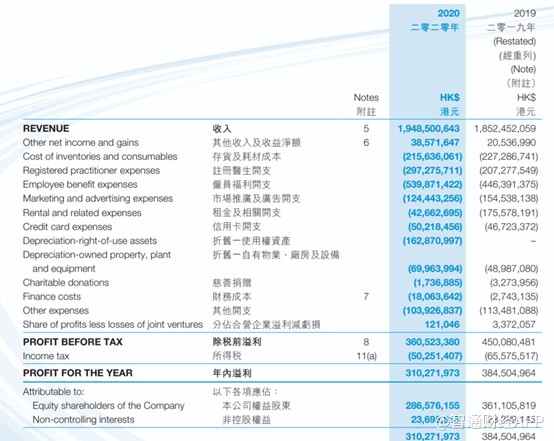

而传导至利润端,因受费用率拖累利润还是出现小幅下滑。数据显示,2019财年公司营业收入19.48亿港币,同比增长5.2%,收入增长主要是由于活跃客户数量及其消费增加,导致提供医疗服务所产生的收入大幅增加。

净利润(含少数股东权益)3.1亿港元,同比下降19.3%,导致公司净利润下降的主要原因为职工薪酬增加,2019财年公司职工薪酬合计5.4亿港元,同比增长21.07%,主要为公司职工人数增加,截至2020年3月31日,公司总人数为1617人(不包括注册医生)。

除此之外,2019财年公司的使用权资产折旧增加1.63亿港元,而2018财年没有使用权资产折旧;商誉减值损失727.9万港元,主要是美学医疗、美容及养生以及销售护肤、保健及美容产品分布的业务有关,由此导致公司净利润下降。

在外部不利因素的多重影响下,公司积极开展医疗服务种类业务,对冲一部分不利的外部因素的影响;此外由于公司诊所及服务中心的客户到诊人数减少,为了进一步加强招揽客户的能力,公司在报告期内收购一家绩效营销公司。

此次核算测试的推行,在某种程度上来说,不仅能增加客户的到诊人数,还能增加公司的业务收入,对冲公共卫生事件的影响,可谓是一箭双雕之计。

由于公司多数业务来自中国香港,因此这也是限制公司业务的因素之一,公司管理层也看到这个弊端,因此公司欲趁医美行业散乱之际,逆势扩张。

抓机遇,逆势扩张

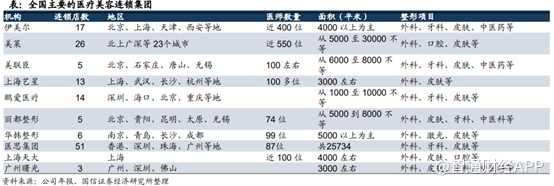

受到公共卫生事件影响,不少行业都出现了小企业倒闭,大企业扩张,行业集中度提升的逻辑,医疗行业也一样。

医美行业盈利能力、周转速度、扩张潜力均较突出,但由于门槛较低和监管缺失,大量无证从业者充斥市场,具有法定资质的医生仅提供约12.5%的服务量,医美行业仍处于“漫天繁星”的混沌期。

同时,由于医美行业进入门槛较低,所以大多数医美机构都是私立机构,强势品牌缺失导。这也导致医美行业营销成本高(30%~50%),线上百度和线下广告为主要营销渠道,同时也孕育了如新氧、更美等“互联网+医美”软件作为流量入口。

从医思医疗的年报中观察到,公司市场推广及广告费支出仅1.24亿元,占营业收入的6.43%,这也意味着医思医疗的品牌影响力相对较大。

在此基础上,公司在年报中表示,未来将正积极探索在香港的合作伙伴关系,以形成策略联盟,扩大医疗保健及养生服务的广度及深度。公司将透过物色潜在的收购目标或透过在大湾区有机扩张来扩大市场份额,现时计划于未来三至五年内开设30至50间门店,重点发展消费医疗及养生服务,包括但不限于美学医疗、脊椎治疗,牙科及儿科服务。

总的来看,虽然多重外部不利因素影响公司业绩,但公司积极发展多项业务,有力对冲了这些不利因素的影响,同时公司也看到自己的不足之处,未来三至五年内在大湾区开设30至50间门店,较当前门店数同比增长54%~89%,届时公司在大陆的营收将得到大幅提升,未来业绩可期。

扫码下载智通APP

扫码下载智通APP