黄金为什么这么牛?

本文源自微信公众号“宏观亮语”。

核心观点

今年公共卫生事件爆发至今,黄金开启了一轮波澜壮阔的上升行情,5月底以来的这波加速上升尤其引人注目,直接推动黄金价格冲破1940美元/盎司,创下历史新高。我们从去年下半年起持续看好黄金,今年公共卫生事件发生后,进一步研判提出黄金价格将冲向历史新高,如今已得验证。

5月底以来这波行情的核心逻辑是——美元贬值驱动金价上涨,黄金发挥了对冲美元贬值的重要作用。美元贬值的基础从3月底美联储大放水时已经具备:第一,美欧基准利率差缩小,美联储的QE最为激进,海量的美元供给将推动美元走弱;第二,避险属性消退,3月流动性危机已经解除,各项经济数据已有所反弹;第三,美国巨大的财政赤字和贸易赤字可能会增加持有美元风险,导致美元吸引力下降。以下因素出现后,触发了美元贬值和金价上涨。

一是美国经济重启以来,通胀预期不断上升。自4月下旬美国强行开启经济重启以来,美国通胀预期呈逐步走高态势。分析通胀指数国债(TIPS)可知,4月下旬TIPS隐含的通胀预期不到1%,到7月下旬已上升到1.5%左右。这背后的逻辑在于,美国经济复苏的特征是生产弱于需求,这跟中国的生产强于需求恰好相反。例如,6月美国零售同比增速已经转正(2.3%),而同期美国消费品产出同比增速仍为负增长(-6.9%)。消费品短缺本身就会造成通胀上升压力,再考虑到美国的消费品缺口一般需要通过进口来解决,这又会形成输入性通胀压力。

二是美国公共卫生事件二次爆发,经济复苏欧强美弱的局面基本已经确定。今年在公共卫生事件的控制上,欧洲做得远远比美国要好,欧洲实现了有序复工而没有出现公共卫生事件大面积反弹。反观美国,自6月中旬起公共卫生事件出现二次反弹,6月19日新增确诊病例重上3万例,目前已超7万例。本轮美元快速贬值和美国新增确诊快速爬升恰好形成一枚硬币的两面。根据谷歌公司的经济活动指数,欧洲经济复苏情况明显好于美国。长期以来美国经济表现略好于欧洲,过去24年里有17年美国GDP增速高于欧元区GDP增速,但未来一到两年,欧元区经济增长将超过美国,IMF预测2021年欧元区GDP增长6%,高于美国1.5个百分点。

三是美联储释放基准利率长期不变信号,美国实际利率确定性下降。在美国公共卫生事件二次爆发、美国经济复苏缓慢的背景下,6月中旬以来美国10年期国债收益率重新进入下行通道,截至7月24日已降至0.59%,处于年内低位。剔除通胀影响后的实际收益率,更是进一步下降,截至7月24日为-0.92%。美联储6月议息会议上,预计失业率下行是一个缓慢的过程,2020年底失业率为9.3%。基于失业率难以在2023年前达到自然失业率,美联储预计2023年前不会加息。这意味着短期内看不到实际利率反转的信号。

只要这些因素继续存在,就持续对黄金构成利好,我们预计黄金价格短期内将继续上涨。后续需要关注的变数在于,美国生产弱于需求何时缓解、公共卫生事件何时触顶、美联储最新表态等。

以下为我们2月底报告原文,在这篇报告里,我们预判了黄金价格冲向历史新高。

黄金牛:从公共卫生事件对全球经济的影响谈起-摘要

公共卫生事件全球扩散:公共卫生事件较严重国家数量在上升。海外市场对公共卫生事件判断从国际间有限传播转变到全球蔓延,主要受意大利和韩国近日来新增病例不断上升影响。意大利和韩国已经效仿中国实施“封城隔离”。日本和美国的卫生安全戒备也在逐渐上升。美欧日的内在经济问题在公共卫生事件面前暴露,导致主要央行的宽松预期不断升温。

中期来看:美国公共卫生事件后经济仍可能走弱。美国企业盈利增长停滞已经持续三年,越来越难以满足劳动者的薪资增长需求。消费者过于乐观,与投资者过于悲观,两者形成鲜明对照。劳动力市场真的那么乐观吗?其实不然。美联储前期加息过猛,后来降息慢了半拍,导致经济下行压力仍未解除。

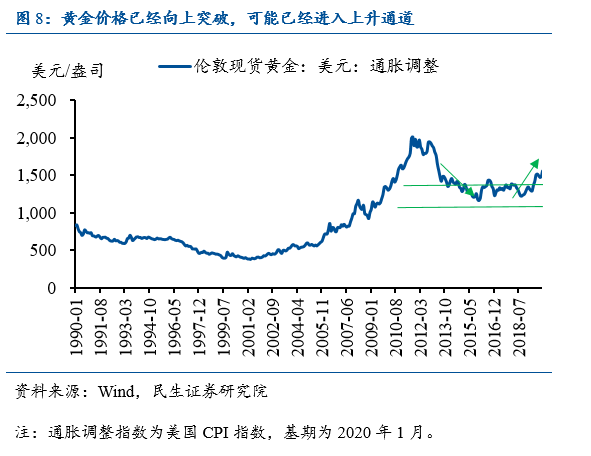

未来展望:黄金的中期配置价值凸显。除了避险情绪和地缘政治风险外,美联储对低通胀的不满进一步加强了宽松预期。从1月FOMC会议纪要来看,美联储的货币政策态度使得实际利率只有下降一条道路。在经历两次冲击失败和多年平静之后,黄金价格已经突破前期阻力点,打开了上升通道。

风险提示:主要央行宽松不及预期、全球经济反弹超预期等。

公共卫生事件对全球经济产生冲击

1.1 公共卫生事件开始有全球蔓延趋势

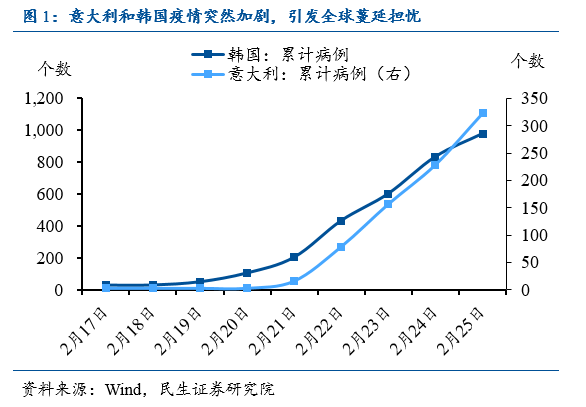

意大利和韩国公共卫生事件形势严峻,日本形势扑朔迷离。截至2月25日,全球累计确诊病例达到两位数的国家共有15个,包含美国、法国和德国等发达国家和伊朗、泰国和马来西亚等发展中国家。本月初,约98%的确诊病例集中在中国,当时海外投资者大多认为公共卫生事件不会蔓延到全球。近日,意大利和韩国的确诊病例出现爆发式增长。仅5天,意大利和韩国的累计确诊病例分别从3例和106例增加至231例和977例(图1)。另外,两国的新增确诊病例集中在各自国内的两大城市,所以可能存在社区传染。值得注意的是,意大利国内气温不低,公共卫生事件传播却仍在继续。至于日本,许多公共卫生专家一直担忧日本会成为“公共卫生事件温床”。目前,日本的主要确诊病例来自“钻石公主”号邮轮,岛内累计确诊病例共有162例,仅占确诊病例的19%。但日本目前检测人口较少,日本病例有低估可能。

意大利和韩国政府面临中国式抉择,防控升级争取短期内控制公共卫生事件。“封城隔离”必然会对经济造成伤害,但是两国政府在公共卫生事件面前毅然决定实施最大人流限制,并且进行地毯式排查潜在感染人群。对于公共卫生事件防控时间,韩国总统文在寅表示,有关部门争取在一周之内出现拐点;意大利总理孔特认为,抑制公共卫生事件的措施将在未来两周内起效。因而,韩国和意大利的区域性经济停摆可能维持至少一到两周。意大利的伦巴第大区和威尼托大区是其国内的重要经济区域,仅仅伦巴第大区就占全国GDP的22%,经济影响可见一斑。日本政府的“保守”应对已经被海外媒体诟病。日本政府的难处在于日本正在筹办奥运会,今年东京奥运会能否如期举办,目前仍然成谜。

1.2 美欧日经济内在问题在公共卫生事件面前暴露

美国经济增长预期下调,日本衰退担忧加剧。当武汉政府于1月22日晚宣布封城消息时,美国市场普遍比较乐观。参考SARS经验,美国地理位置离公共卫生事件中心较远,传播难度较高,而且美国是最早一批对我国实施旅游限令的国家。因而,公共卫生事件初期的预测是美国经济增速将被拖累0.1个百分点。2月iMarkit两大PMI超预期大幅下降,隐含的一季度GDP增速从1月的2.0%下降至0.6%。其中,服务业中的旅游、餐饮和航空显得尤为悲观。日本的情况更为糟糕,消费税提升导致去年四季度GDP环比年化增速为-6.4%。目前来看,日本的贸易出口大概率将受到冲击,而且还需要担忧自己国内的潜在公共卫生事件爆发,连续两个季度GDP负增长就意味着经济衰退。

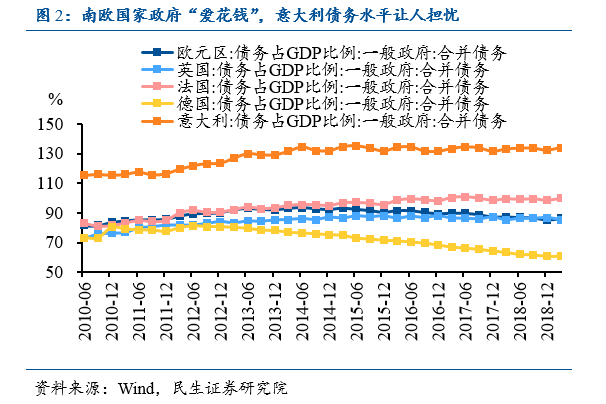

意大利财政刺激有难度,欧盟内忧外患需团结。公共卫生事件爆发给了意大利实施积极财政政策的机会,但是意大利赤字率已经游走在《稳定与增长公约》规定的3%红线。2010年以来,欧洲南部的英国、法国和意大利的总体政府负债水平均逐年提高,尤其是意大利,其政府负债率甚至超过了130%,是《稳定与增长公约》规定的两倍还多(图2)。目前,欧盟对2020年预算争吵不休,根本问题是欧洲南北差异较大和财政政策由各个国家独立主导。英国脱欧成功后,计划推出财政刺激政策,预计在3月11日公布的英国政府预算中投资支出将大幅增加。由于老年化加剧和储蓄需求上升,欧洲北部国家对欧央行的负利率政策越发不满。另外,欧盟需要同时面对与美国及英国的两大贸易谈判。

1.3 宽松预期和避险情绪升温

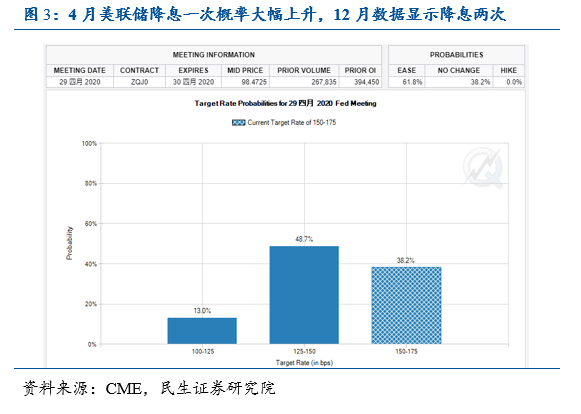

美联储降息概率上升,公共卫生事件全球蔓延的担忧将避险资产推至新高。近期,三大央行行长均表示会密切关注公共卫生事件变化。目前来看,美联储难以降息的理由有两点:一是公共卫生事件尚未在美国爆发;二是降息对供给端的作用有限,经济面临的是供给链断裂问题,而非需求不足的问题。但是,如果美股持续下跌和其他衰退信号出现,导致消费者信心受损和支出减少,美联储可能会有超预期宽松。截至2月26日,CME FedWatch显示,4月降息一次概率达到61.8%,全年降息两次,与我们早前的预计一致(图3)。投资者纷纷涌向避险资产:黄金价格连续多日收涨,美国10年和30年期国债收益率纷纷创下新低。即使公共卫生事件在一季度得到控制,未来经济恢复速度和全年经济增速下降程度等诸多不确定性将对避险资产有所支撑。

黄金的中期配置价值凸显

2.1 公共卫生事件影响可能不局限于短期,公共卫生事件后美国经济仍可能继续走弱

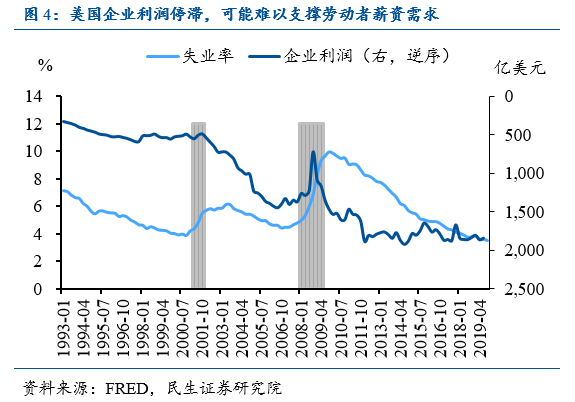

美国企业盈利停滞,经济增长全靠消费者支撑。美国政府债务问题一直令人担忧:2019年公共债务增量占GDP比值大概率高于名义GDP增速,说明美国经济增长对举债依赖很高。其实,美国企业盈利规模在2017年开始就已经停滞,长达三年的盈利停滞使得企业更加难以满足劳动者的薪资增长需求(图4)。在2018年一季度后,CEO展望指数就开始持续下滑,与消费者信心指数处于高位形成巨大差距,到底是消费者过于乐观还是投资者过于悲观呢?密歇根大学消费者调查最新数据显示,消费者现状指数与预期指数继续收敛,现状指数已经连续两个月下滑,可能消费者对就业市场的感受并非失业率显示的那么乐观。

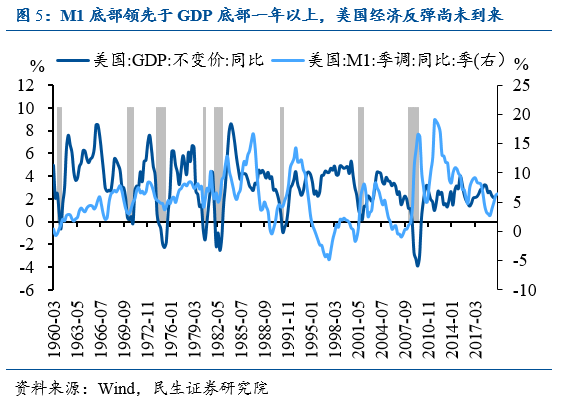

美联储降息节奏慢了半拍,扩表的本质是债务货币化。算上缩表规模,美联储在这一轮共加息500BP至600BP,为上世纪80年代以来的最高值,尤其是长期中性利率处于下行趋势。直到确认制造业PMI和私人投资“衰退式”下滑以及收益率曲线倒挂以后,美联储于去年三季度开始连续三次降息。因而,美国M1增速才在同期触底反弹。参考前三次衰退经验,M1增速底部与GDP增速底部存在一年以上的滞后,说明经济下行压力并未解除(图5)。另外,2019年9月隔夜利率大幅跳升,导致有效联邦基准利率跑出目标区间上限。背后的核心问题是银行系统现金储备水平处于低位,难以对国债交易进行结算:当需求远低于供给时,成交价格就可能会飙升。在银行监管体系难以调整的大选年里,美联储不得不加大国债持有量,通过扩表来吸收财政部的国债发行和资金需求。

2.2 美国实际利率走低,利好黄金

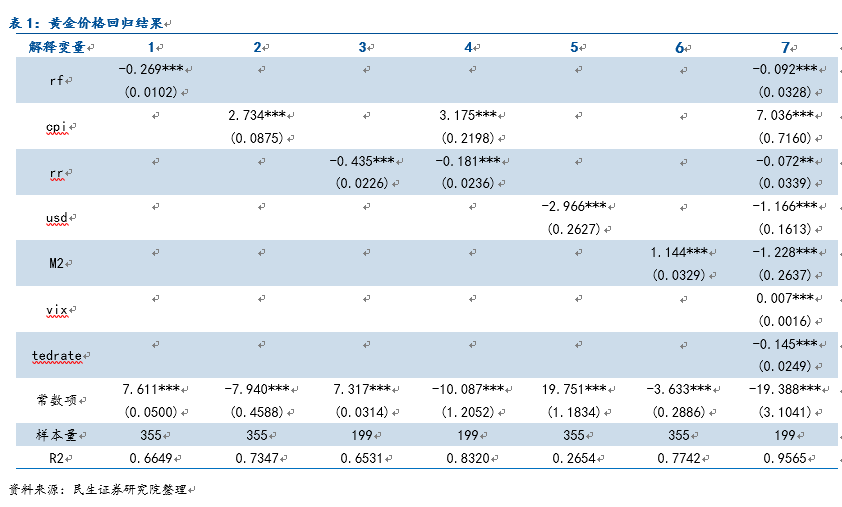

避险情绪短期波动大,实际利率才是长期主导因素。实证分析结果表明,黄金价格与美债收益率负相关,与美国通胀率正相关,与美国实际利率预期负相关,与美元指数负相关,与美国广义货币存量正相关,与美股系统性风险正相关,与国际金融市场风险偏好负相关(表1)。以VIX为代表的风险指数短期波动较大,往往存在过涨过跌的多空博弈现象。另外,黄金大多以美元标价,因而美元购买力的强弱也会影响黄金价格。但是,根据历史走势来看,黄金的长期属性仍是避通胀,美联储利率决策和通胀率联合决定的实际利率才是关键。

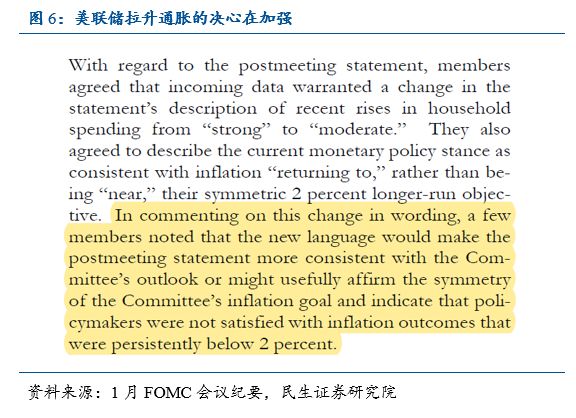

低通胀威胁美联储公信度,宽松预期加强利好黄金。实际利率是名义利率和通胀预期的差值。虽然通胀预期疲软而且存在通缩风险,但是只要名义利率下降更快,实际利率仍会走低。由于PCE长期低于美联储的2%目标,美联储对通胀率提升的乏力将会影响其货币政策的可信度。最新的FOMC纪要进一步突显美联储对低通胀的不满,拉升通胀势在必行,市场普遍认为降息门槛更低了(图6)。向后看,如果PCE和通胀预期回升不及预期,美联储可能会降息;如果PCE和通胀预期回升较快,美联储对高通胀的容忍程度较高,加息可能性非常低。总而言之,美联储的货币政策态度近乎于确定了实际利率只有走低一条道路,对黄金价格构成显著利好。

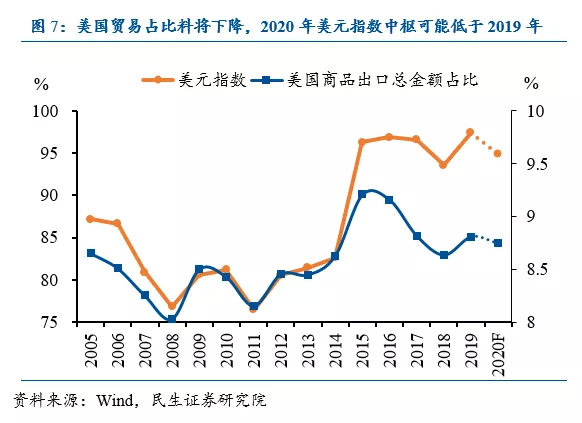

美元指数长期仍可能是贬值趋势。近期,美元与黄金共同上涨,与长期两者负相关违背,主要仍是因为避险需求过于强劲。在2019年美国联邦政府赤字突破一万亿美元后,国会预算局(CBO)预计2020年至2022年的赤字金额都在一万亿美元以上。国债发行压力上升,可能迫使美联储在扩表和政策利率决定上做出让步,进一步引导美元走弱。从历史数据来看,美元指数与美国商品出口金额在全球商品出口金额的比重呈现高度正相关(图7)。根据IMF预测,2020年美国和全球商品出口额增速分别为3.17%和3.97%。因而,2020年的美国指数应该是要低于2019年。美元贬值也是利好黄金。

2.3 支撑黄金的不仅是避险情绪

地缘政治风险仍存在,黄金向上通道已经打开。如果公共卫生事件在美国爆发,避险信号大概率向经济衰退信号转换,美联储QE强度可能会超过预期。参考上轮黄金周期,PCE会先降后升,黄金价格在2011年9月达到峰值,整体呈现上升趋势。除了公共卫生事件以外,我们需要注意到其他不确定性并未消散:伊朗问题会否引发中东危机,美国大选期间两党如何对待中国,桑德斯“社会主义”政策能否为其赢得初选和最终总统大选,中美贸易第一阶段实施受公共卫生事件影响多大,华为限令怎么办,英国的贸易谈判如何发展等等。2020年开局已经不平静,后面或许会更加“热闹”。在经历2012年至2013年熊市后,黄金价格曾经两次试图突破阻力位置,终于在2019年实现突破,我们预计黄金可能已经走在追逐上一轮峰值的道路上(图8)。

风险提示:主要央行宽松不及预期、全球经济反弹超预期等。

(编辑:宇硕)

扫码下载智通APP

扫码下载智通APP