欧债市场流动性堪忧 欧洲央行或借入更多债券

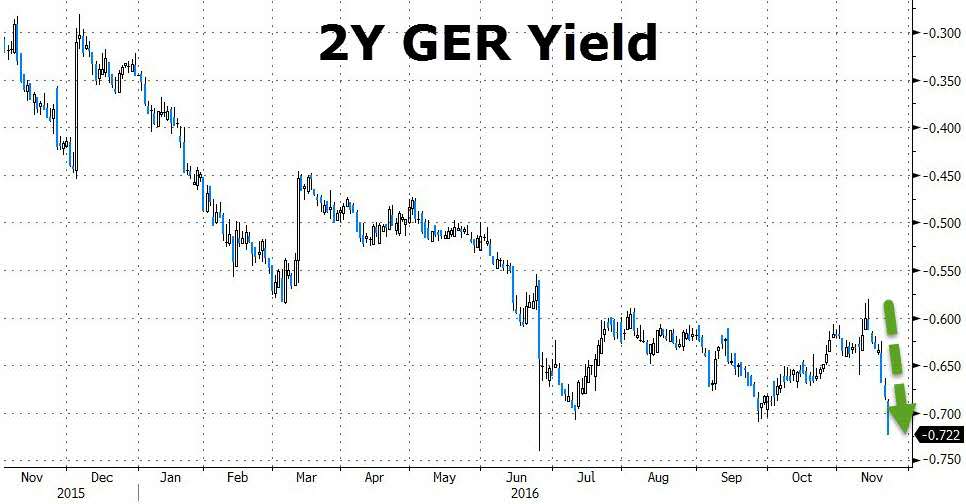

目前,随着在特朗普当选之后通货膨胀和市场恐惧程度都有所增加,欧洲债券市场正在遭受“特朗普通胀”的影响,然而德国短期国债收益率却是意外跌至纪录低点。

这是由于年终的抵押品大约在一个月前就已出现短缺,因此德国抵押品需求飙升,这主要反映在回购资金水平上,Icap的数据显示,目前德国10年期国债的回购利率已高达1.5%,远高于一年前的0.40%。

欧洲央行目前正在寻找出售大量巨额政府债务的方式,以避免5.5万亿欧元债券回购市场的冻结,短期债券市场交易的激增也反映了这一点。

虽然欧洲央行已经购买了超过一万亿欧元(1.06万亿美元)的欧元区政府债券,以支撑欧元区的经济增长和通货膨胀,但这样做夺走了附买回市场的关键要素。通过回购协议,金融机构利用抵押品彼此借贷,抵押品通常是高评级的政府国债,比如德国国债。

多年来,回购交易一直是债务资本市场的核心润滑剂,并被投资基金用于融资交易,欧洲央行也视之为货币刺激政策传导至经济的关键。冻结回购交易将会破坏欧洲央行的一些刺激措施,阻碍金融公司之间的拆借,使债券市场更容易遭受严重抛售。

为了避免这种情况,欧洲央行希望使银行能够更容易地借入各国央行已购买的债券进行融资,以便它们可以用作回购贷款的抵押品。央行可能作出的调整包括降低金融机构未能如期归还所借债券时的收费、接受新的抵押品类型以及延长贷款期限等。

如果流动性枯竭,就会有更多银行不能及时偿还借入的债券,银行在做市时也将更为谨慎,因此欧洲央行将在12月8日的会议上对此进行讨论,决定是否要在明年3月以后继续购买债券,并确保仍然有足够的债券可以购买。

欧洲央行主导债券回购市场,无独有偶,美联储也悄然成为了美国债券回购市场上最大的参与者,不过这个问题似乎在德国最为严重。

Icap的数据显示,随着欧洲央行继续缓慢地将欧洲债务国有化,它现在已经拥有了超过四分之一的德国国债,德国10年期国债回购利率高达1.5%,一年前只有大约0.40%。

这其实对投资者造成了更大的压力,因新规管要求,他们必须更加频繁地配置现金或流动资产来作为他们衍生品头寸的抵押物。

国际资本市场协会分析师GodfriedDeVidts表示:“如果养老基金无法及时借入债券,可能必须出售自己的现金债券,放弃未来的潜在回报来偿付短期债务,所以养老基金将变得越来越穷,养老金领取者也同样如此。”

但欧洲央行对于补救“回购市场冻结”的任何决定都将会遇到更多的障碍,因为这必须由各国央行实施,它们拥有欧洲央行购买的大部分国债,并承担着各自债券拆借计划的风险。

虽然欧洲央行将要采取的实际补救措施尚未确定,但很有可能会造成焦虑情绪在债券市场上迅速蔓延,导致德国两年期国债收益率上升。目前两年期的德国国债收益率已跌至-0.7%,创下了历史新低,而欧元区其他国债收益率则扭转了早前的跌势有所回升。

首先提出抵押品短缺这一问题的德国商业银行利率策略师施耐茨(David Schnautz)指出,目前的债券回购市场存在问题,一旦欧洲央行开始讨论并解决这一问题,市场将马上有所反应。

现在,尽管收益率有小幅回升,但市场确信抵押品短缺的问题将得到解决,尽管有可能导致另一项重大资产的重新定价,特别是在欧洲和日本央行有可能将提供“跨界”直升机撒钱政策来支持特朗普的刺激计划的时候。(信息支持:比特港)

扫码下载智通APP

扫码下载智通APP