广发证券:若美联储财政刺激落地,海外市场或再现Risk-on

本文来自微信公众号“静观金融”,作者:张静静。

报告摘要

议息会议整体鸽派,只要新一轮财政刺激落地美联储仍将持续扩表。美联储发布7月议息会议声明,宣布维持联邦基金目标利率0%-0.25%不变,表示仍按当前速度购买美国国债、机构住房抵押贷款支持证券(MBS)以及商业抵押贷款(CMBS)。此外,我们认为美联储以当前的速度购买美债包含了三点信息:假若暂无新一轮财政刺激,美联储持有美债比重或暂时稳定在16%水平;假若第二轮纾困法案落地,美联储持有美债占比或将再上一个台阶;视实践收益率曲线管理(Yield Curve Control,YCC)政策的需求而微调购债速度。

美联储主席鲍威尔讲话中的四点信号。首先,就业数据表明公共卫生事件公共卫生事件掣肘了经济复苏进程且在企业违约率攀升过程中企业资本开支意愿不佳。第二,通胀因素存在结构分化,但整体偏弱。我们在报告《会有再通胀,难有高通胀:美国通胀前景分析》中也曾指出,本轮扩表仅是“救急”过程。加上美联储将利用银行储备金余额作为蓄水池防止流动性的过度投放,因此年底前美国将迎来再通胀,但难有高通胀。第三,货币政策将视公共卫生事件形势进行两步走。公共卫生事件影响消失前,美联储会不惜一切地采取行动;但公共卫生事件影响彻底结束后美联储也将循序渐进地退出当前的超宽松政策。第四,财政政策可以解决美联储无法应对的问题并为美联储进一步实施货币放松提供必要的场景。

美元指数有可能会在年内逼近90。议息会议前夕美联储将其原定于9月30日过期的一系列贷款项目延长到12月31日。由此可见,只要财政方面可以在国会休会前落地第二轮纾困法案,未来1-2个季度内美联储将重新进入扩表状态。此外,议息会议期间美联储还宣布延长央行流动性互换操作至2021年3月底。我们认为延长该措施意味着美联储有意打压美元指数,不排除年内美元指数逼近90的可能性。尽管我们认为公共卫生事件过后全球进入新一轮强资本开支周期,美元指数也将进入贬值周期。但目前美元贬值的速度仍然明显超出预期。

超宽松货币政策或将助长金融资产高估值风险。在公共卫生事件的约束下,企业资本开支意愿极为有限,过剩的流动性极易涌入金融市场。假若国会休会前第二轮纾困法案落地,市场将再次处于Risk-on情绪中,黄金等资产的表现或将受到阶段性压制,情形类似Q2。但在美股屡创新高的同时风险也在不断积累,境外投资者大概率将不断调降组合内资产的相关性,继续上调黄金的配置比例。一旦Risk-on结束,黄金也有望再次迎来表现期。

正文

维持当前基准利率及扩表节奏。美联储发布7月议息会议声明,宣布维持联邦基金目标利率0%-0.25%不变,表示未来几个月至少按当前的速度来购买美国国债、机构住房抵押贷款支持证券(MBS)以及商业抵押贷款(CMBS)。

此外,我们认为美联储以当前的速度购买美债包含了三点信息:

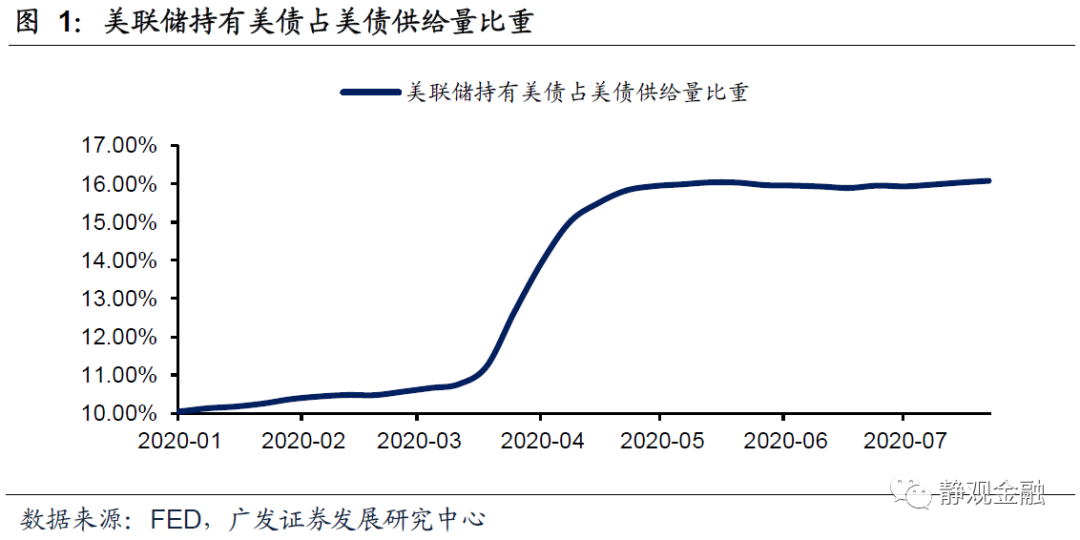

首先,假若暂无新一轮财政刺激,美联储持有美债比重或暂时稳定在16%水平。3月扩表前美联储持有美债占美债供给量比重不到11%,但4月以来稳定在16%左右。假若再无新一轮财政刺激的背景下,稳定的购债速度或意味着美联储持有美债占比仍在16%附近。

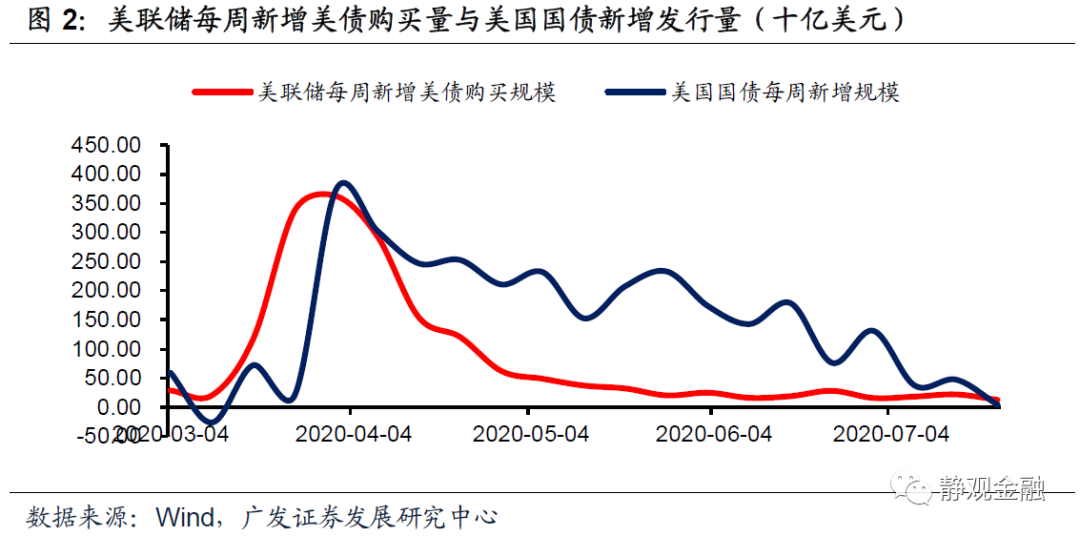

第二,美联储未来购债速度和持有美债占比将视财政政策而定。如图2所示,4月以来美联储增持美债速度与美国国债供给增量同步放缓。由此可见,若8月7日国会休会前美国可以落地第二轮纾困法案,加大财政刺激、增加美债供给,则美联储也将提速购买美国国债。值得注意的是,3-4月美联储持有美债比重大幅上升也是配合美国财政推动第一轮纾困法案的结果。由于目前美债收益率过低,金融机构配置美债的诉求下降,因此假若第二轮纾困法案落地,我们猜测美联储持有美债占比也将再上一个台阶。

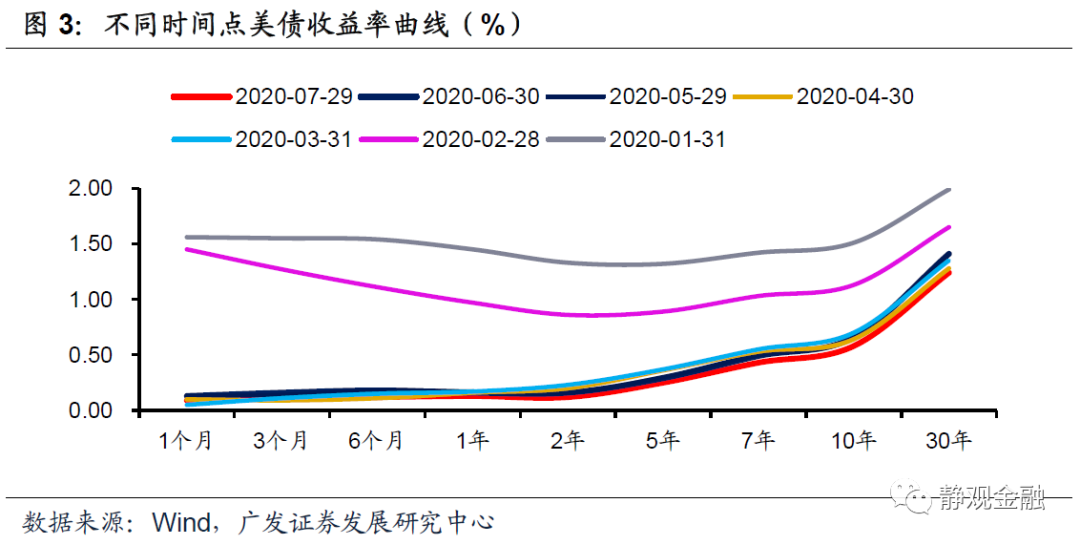

第三,视实践收益率曲线管理(Yield Curve Control,YCC)政策的需求而微调。我们在6月议息会议点评中就曾指出,尽管美联储尚未落地收益率曲线管理政策,但YCC已经处于实践期。实践该政策需要美联储与市场间的投资者形成“对手方”关系。如图3所示,3月扩表以来各个期限的美债收益率变化幅度极小,而“控制”美债收益率曲线也是美联储实施动态购债的另一背景。我们预计公共卫生事件影响彻底结束前,美联储均将为实践YCC政策而不断动态购买美债。

二、美联储主席鲍威尔讲话中的四点信号

在美联储主席鲍威尔讲话中提到高频数据显示6月以来公共卫生事件反弹令美国经济复苏进程放缓,这与我们在报告《海外资产或将由共振期转向分化期》中的结论相符。7月17日以来美国花旗经济意外指数高位回落;6月以来美国初请失业金人数反映的就业改善放缓,7月18日当周该指标甚至出现了4月以来的首次反弹等。

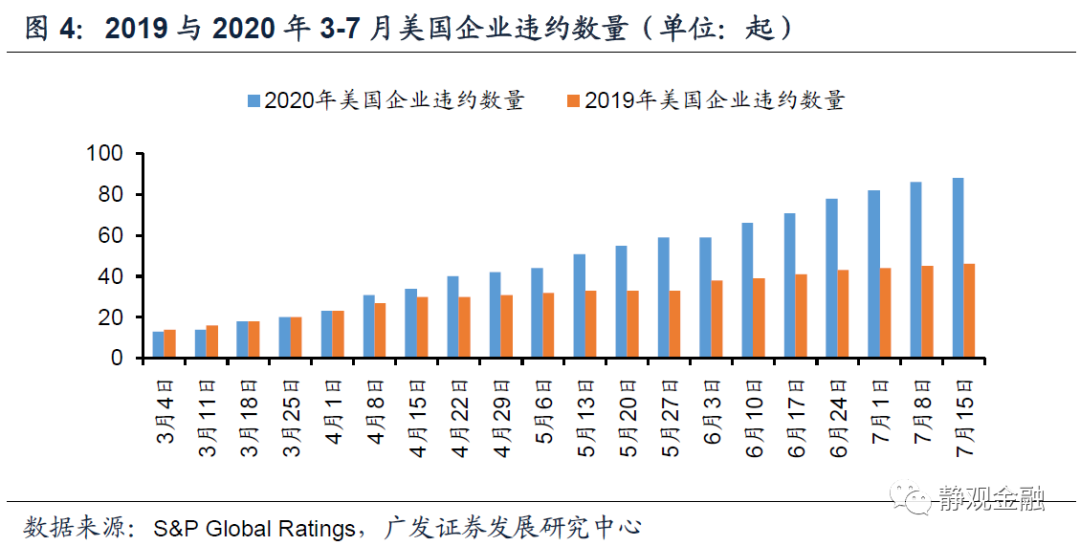

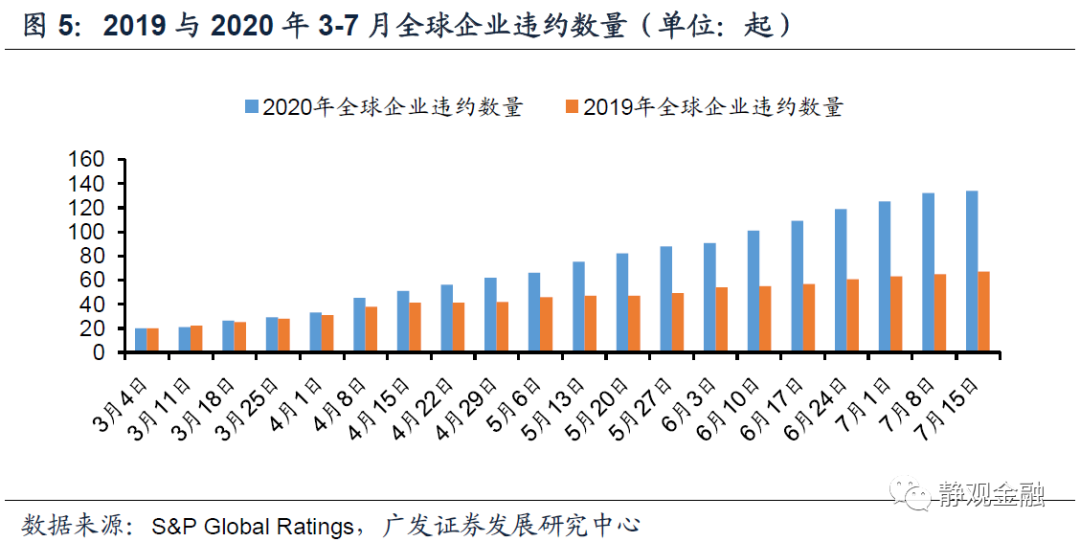

此外,鲍威尔指出企业资本开支意愿不佳。标普的数据显示公共卫生事件暴发以来,特别是5月以来美国乃至全球企业违约数量大幅攀升。其中,7月1日当周-15日当周(共3周)美国企业违约数为256起、去年同期135起;全球违约数为391起、去年同期195起。企业加速违约将约束企业资本开支和就业。历次经济衰退中,企业违约率与破产率飙升都发生在经济衰退后期到复苏初期,换言之Q3-Q4美国乃至全球企业违约率仍处上升期,并将约束企业资本开支、就业以及经济复苏的斜率。

鲍威尔进一步指出,公共卫生事件对美国部分工种就业可能存在长期负面影响。他提到3-4月就业人数急剧下降后,5-6月大幅攀升,截止到6月份发布的工资报告,约1/3就业已恢复。但公共卫生事件公共卫生事件前从事诸如娱乐休闲等部分行业的人员未来也无法重返岗位。

(二)通胀因素存在结构分化,但整体偏弱

公共卫生事件限制了包括食品在内的部分商品的供应进而导致其价格显著上涨,加重了部分居民负担。但是公共卫生事件实际上是一场反通胀冲击。从更广泛的角度来看,旅游等服务领域的需求减少抑制了美国的总体通胀水平。换言之,美国通胀因素存在结构分化,但整体仍然疲软。我们在报告《会有再通胀,难有高通胀:美国通胀前景分析》中也曾指出,尽管流动性极度宽松,但本轮扩表仅是“救急”过程。加上美联储将利用银行储备金余额作为蓄水池防止流动性的过度投放,因此年底前美国将迎来再通胀,但难有高通胀。

(三)货币政策将视公共卫生事件形势进行两步走

美联储的货币政策立场可以在必要时作出调整。只要有需要,美联储就会不惜一切地采取行动;但包括企业债购买、央行流动性互换等多项政策均有期限,表明只要公共卫生事件影响彻底结束,美联储就将循序渐进地退出当前的超宽松政策。此外,我们在报告《美债收益率为何保持低位?何时反弹?》中也指出,公共卫生事件影响彻底结束前,美国政府杠杆率大概率继续攀升,这将迫使美联储加大购买美债的力度压制10年期美债收益率。但2022年后美国政府杠杆率有望加速回落,届时美联储也有望逐步减少美债持有规模。

(四)货币政策对实体提振有限,财政刺激才是关键

在讲话中,美联储主席鲍威尔多次提及美国经济需要更多财政刺激支持,并认为财政政策可以解决美联储无法应对的问题并为美联储进一步实施货币放松提供必要的场景。

三、美元指数有可能会在年内逼近90

在议息会议之前,美联储在本周二还将其原定于9月30日过期的一系列贷款项目延长到12月31日,这包括最近的主街贷款项目,也包括一二级市场的公司债购买项目等。由此可见,只要财政方面可以在国会休会前落地第二轮纾困法案,未来1-2个季度内美联储将重新进入扩表状态。

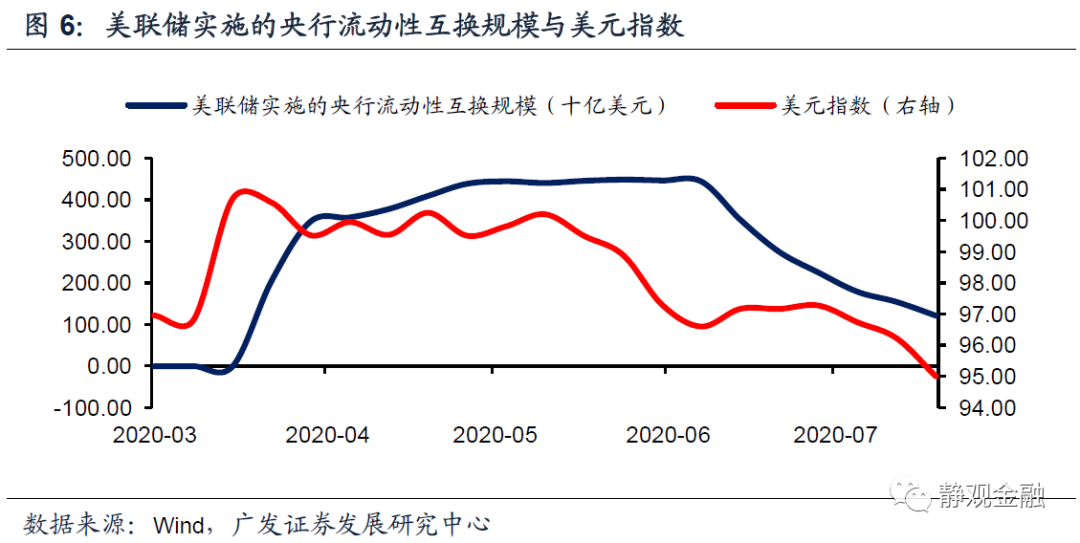

此外,议息会议期间美联储还宣布延长央行流动性互换操作至2021年3月底。我们认为延长该措施意味着美联储有意打压美元指数。事实上,3月美联储启动央行流动性互换的目的是担心离岸美元流动性枯竭导致美元指数飙升,且在美元指数高位回落后该操作规模在持续下滑。目前看,全球市场风险偏好已经比较积极,不太容易再度出现挤兑美元并加紧美元流动性紧张的情况发生。由此判断美联储该举动似乎有意打压美元指数,不排除年内美元指数逼近90的可能性。当然,基于报告《卫生事件过后全球或迎来一轮强资本开支周期》的观点,公共卫生事件过后全球进入新一轮强资本开支周期,美元指数也将进入贬值周期。但目前美元贬值的速度仍然明显超出预期。

四、超宽松货币政策或将助长金融资产高估值风险

在公共卫生事件的约束下,企业资本开支意愿极为有限,美联储超宽松货币政策只能稳定经济和市场信息、难以推动经济增长。在此背景下,过剩的流动性极易涌入金融市场。我们也多次强调,美联储实践收益率曲线管理政策将带来极大的货币政策外溢效应。假若国会休会前美国财政方面落地第二轮纾困法案亦将对美股等风险资产形成进一步提振。不排除美股仍处于表现期的可能性,该过程也将令市场仍处于Risk-on情绪中,黄金等资产的表现或将受到阶段性压制,情形类似Q2。

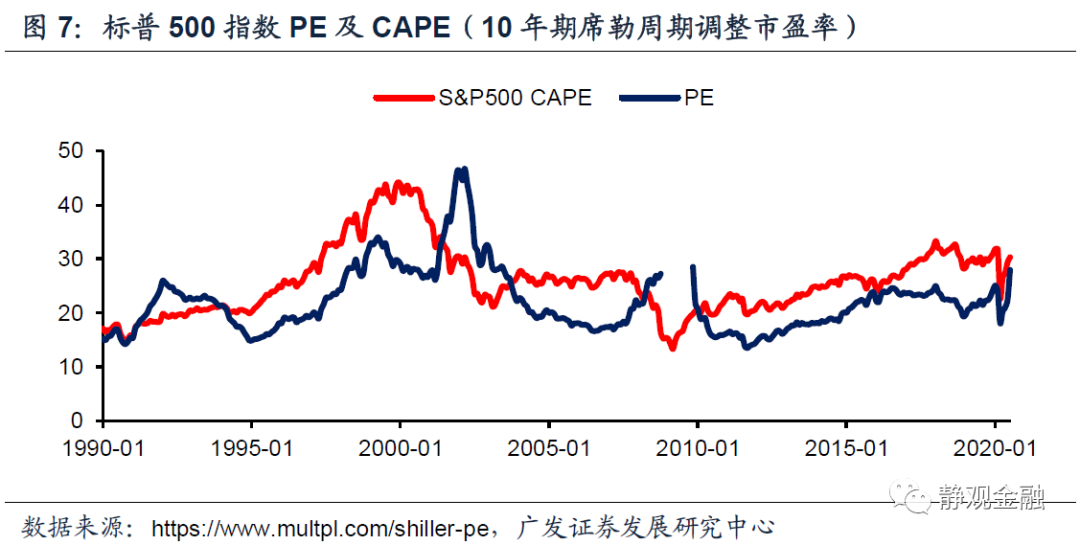

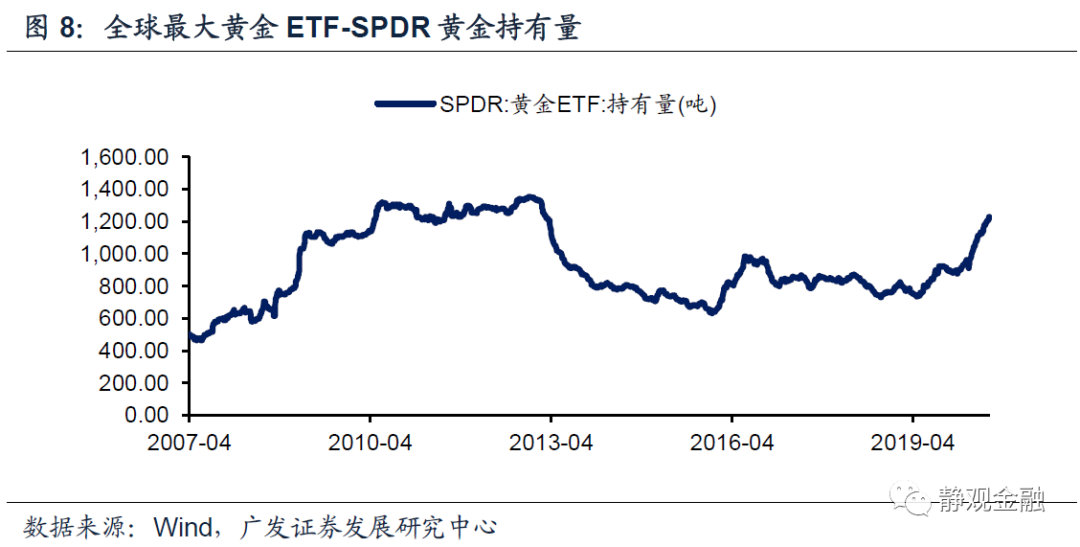

但截止7月28日收盘,标普500指数CAPE及PE分别为30.21倍及27.87倍,均接近历史最高水平。由于美债收益率处于历史最低水平,难以判断美股估值是否合理,只是风险肯定在不断积累。在美股屡创新高的同时境外投资者大概率将不断调降组合内资产的相关性,比如调降海外股票及大宗商品的持有权重,适当上调黄金的配置比例。截止7月28日,全球最大黄金ETF—SPDR黄金持有量已经攀升至1243.12吨,较6月底增加58.38吨、较3月底增加270.28吨。SPDR的增仓速率为美联储实施QE1以来最快,大概率是美联储货币政策溢出效应及分散风险诉求的结果。而一旦Risk-on结束,黄金也有望再次迎来表现期。

风险提示

(一)美联储货币政策超预期

(二)美国经济超预期

(三)美国公共卫生事件超预期

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP