徐高逆向思维看美元与黄金:美指接近底部 金价涨幅将收窄

本文转自微信公众号“首席经济学家论坛”,作者为徐高,其为中国首席经济学家论坛理事,中银国际证券总助、首席经济学家。

2020年7月,美元指数的显著下跌和黄金价格的显著上升引发了投资者的关注。但在分析当前美元和金价走势时,需要有逆向思维。

当前国际经济环境不支持美元持续走弱。而且,看空美元的交易已经相当拥挤,显示美元指数应该已接近底部。

金价相对工业原材料价格的超额涨幅已经上升至历史极值水平,进一步扩大的概率不大。美国经济景气的回升预示着金价涨幅将会收窄。

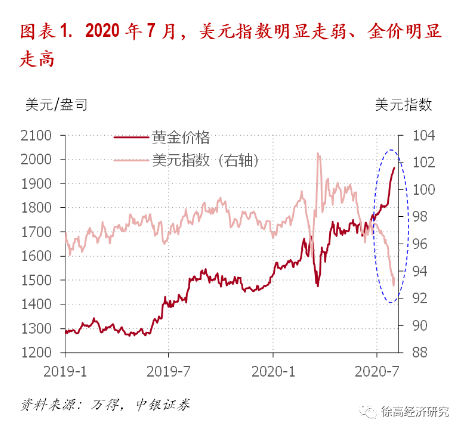

2020年7月,美元指数的显著下跌和黄金价格的显著上升引发了投资者关注。7月间,美元指数下跌4.0%,创下了2011年5月以来的9年最大单月跌幅。美元指数是美元对6种货币(欧元、日元、英镑、加元、瑞典克朗和瑞士法郎)的加权平均汇率指数,反映了美元汇率的整体强弱——美元指数走低表明美元正在贬值。也是在7月,以美元计价的伦敦黄金价格上涨11.1%,创下2009年12月以来的10年最大单月涨幅。(图表1)

美元走弱与黄金走强之间有一定关联性。投资者关注较多的金价指标是以美元计价的伦敦金价格。当美元走弱的时候,以美元计价的金价自然会上扬。事实上,2020年7月中,以欧元计价的黄金价格仅上涨6.0%,在2019年以来的19个月中,这个月环比涨幅只能排在第4名,涨幅远不如以美元计价的金价那么抢眼。既然美元对金价的影响不可忽视,分析美元计价的黄金价格走势时,就需要首先预判美元的走向。

看待当前美元和金价走势时,需要有逆向思维。无论是美元的走弱,还是金价的走强,都可以从当前经济运行中找出一定理由。美国对卫生事件的控制远远差于欧洲。近期欧盟准备设立7500亿欧元“复兴基金”的消息也提升了市场对欧洲经济前景的预期,推升了欧元兑美元汇率,压低了美元。

而在黄金方面,各国央行在卫生事件爆发之后的极度宽松货币政策,再加上卫生事件走向的不确定性,都为做多黄金提供了理由。不过,不宜仅仅因为这些零散理由就判断美元和黄金会延续当前走势。在当下的宏观大环境中,看美元和黄金更需要一些逆向思维。

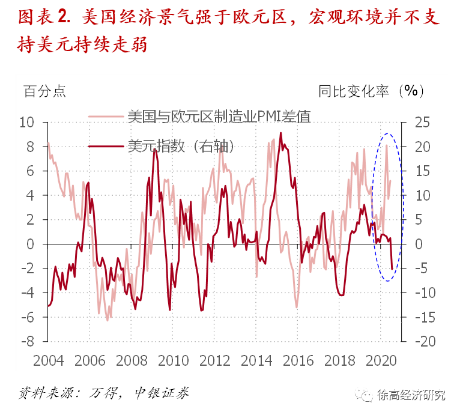

当前国际经济环境不支持美元持续走弱。在计算美元指数的一篮子货币中,欧元占据了接近60%的份额。这意味着美元指数的强弱基本上决定于美元兑欧元汇率的变动——美元对欧元贬值、美元指数就下降。而双边汇率则很大程度上决定于两国的经济差异。因此,从美欧经济状况的对比能推知美元兑欧元汇率的变化方向,从而把握美元指数的走势。

过去十多年的历史经验显示,美国经济景气度强于欧元区时(以制造业PMI衡量经济景气),美元指数往往上扬。这很符合直觉——美国经济越是比欧元区经济好,美元就越强。在今年卫生事件爆发之后,美国制造业PMI明显强于欧元区,且领先幅度明显拉大。在这样的经济背景下,美元没有持续贬值的经济基础。(图表2)

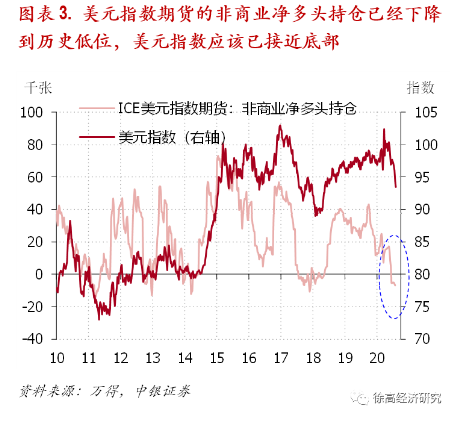

看空美元的交易已经相当拥挤,显示美元指数应该已经接近底部。美国洲际交易所(ICE)中有美元指数期货在交易。其中,非商业交易者多为投机者。用非商业交易者的多头仓单数减去其空头仓单数,可以得到“非商业净多头持仓”。这个净多头持仓数比较好的反映了市场中看多或看空美元的交易状况。

从历史经验来看,在看多或看空美元的交易非常拥挤的时候,往往就是美元指数见顶或是见底的时候——是的,“非商业净多头持仓”是美元指数的反向指标而非正向指标。目前,美元指数的非商业净多头持仓已经下滑到历史低位,表明看空美元的交易已经相当拥挤。此时,美元指数应该已经接近底部了。(图表3)

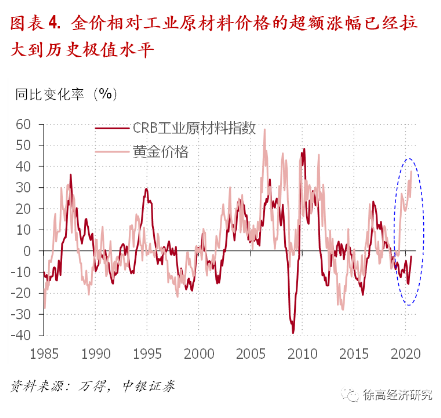

金价相对工业原材料价格的超额涨幅已经上升至历史极值水平。看完了美元,再来看黄金。一个长期基本事实是,黄金是一种有避险属性的大宗商品,其价格运动围绕大宗商品波动。换言之,金价涨幅相对大宗商品价格涨幅(以CRB工业原材料价格指数为代表)的偏离有向零回归的倾向,不会无限拉大。

目前,金价相对大宗商品价格的一年滚动超额涨幅已经上升至历史极值水平。这表明,黄金的避险属性已经在金价中得到了充分体现(所以金价能超涨大宗商品那么多)。但这也意味着金价想进一步拉大与大宗商品价格裂口的难度极大。(图表4)

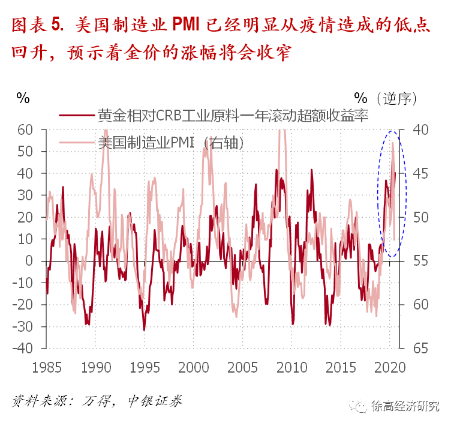

美国经济景气的回升预示着金价涨幅将会收窄。长周期规律显示,金价相对大宗商品价格的超额涨幅是逆周期的——经济越差,黄金越能跑赢大宗商品;经济越好,黄金越跑输大宗商品。以美国制造业PMI为经济景气的衡量指标,这种逆周期性在数据中体现得相当明显。目前,美国制造业PMI已经从几个月前卫生事件造成的深坑中明显回升。以这一指标与金价超额涨幅的相关性来看,金价涨幅将向大宗商品价格的涨幅回归。

换言之,金价未来的涨幅将会逐步收窄。如果投资者对单纯做空黄金心存疑虑的话,那么至少可以选择做多工业原材料、做空黄金这个对冲策略。(图表5)

(编辑:赵芝钰)

扫码下载智通APP

扫码下载智通APP