生物制药CDMO的繁荣和隐忧

本文来源于“医药魔方”。

在跑马圈地、群雄逐鹿的年代,有人功成名就,也有人黯然神伤,故事情节总是这样发生着,生物制药CDMO行业也不例外。

国内生物药CDMO的市场是绝对有钱赚的,但格局是多元发展,鱼龙混杂。除了药明生物一枝独秀而且似乎看不到天花板之外,其他同行也在纷纷加码,力争行业老二。

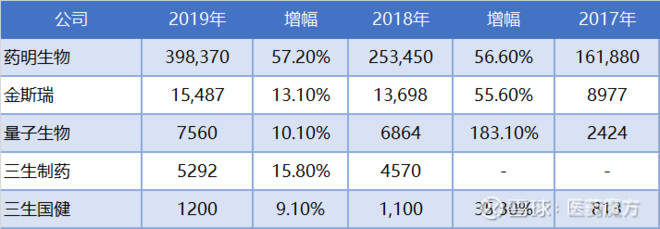

从公开披露的收入体量上看,很显然药明生物将国内其他对手远远甩在身后,而且完全不在一个数量级上。反观其他几家,增幅相似,且都低于CRO行业整体22.90%的增幅,比上一年度明显缩水。这表明,生物药CDMO行业除了老大继续高歌猛进之外,其他几家都处于调整期,且渐趋同化。

2017-2019年CDMO企业收入(万元)

说明:

1)药明生物业务范围包括抗体和融合蛋白等生物药发现到CMC开发和生产全产业链;

2)量子生物大分子CDMO包括CMC开发和生产,但不包括生物药发现板块;

3)金斯瑞生物制药开发服务(2020年7月全新品牌GenScript ProBio)包括抗体药物和基因细胞疗法工艺开发和生产;金斯瑞财务数据原为美元,此处汇率2017-2019年分别按6.7518,6.6174和6.8985折算为人民币;

4)三生制药包括集团内全部工厂相关技术服务,主要是张江工厂以及意大利工厂;

5)三生国健是指张江工厂的CDMO业务。

出现这样的情况,一方面在于药明生物的虹吸效应,已经将优质客户牢牢抓住;另一方面,其他企业在实力上难以企及行业老大,各家之间又没有明显差距,所以形成混战互博的场面,在收入上也没有明显拉开差距。

当然,勃林格殷格翰(BI)在中国显得曲高和寡。一来,国际一线CDMO的定价水平是大部分国内企业不太容易承受的;二来,产能设计相对于其一直追求的临床晚期及商业化阶段服务而言明显不足,两条2000L反应器生产线,基本上两个商业化阶段的客户就会档期不足;另外,德国企业一向精工细作,对于速度不太敏感,这样的风格是创新药企业在项目早期与同行抢占卡位厮杀中所不能容忍的。

01 入局:更多玩家进场抢蛋糕

尽管生物药CDMO市场只有第二的位置可以争夺,还是有人陆陆续续加入这场厮杀,毕竟看着这么大一块蛋糕,总是能吃到一些。2019年以来,又有以下公司注册成立角逐CDMO行业。

华放天实

华放天实成立于2019年1月,是北京天广实的全资子公司。依托母公司技术平台和研发团队,华放天实在北京市大兴生物医药基地建设覆盖单克隆抗体研发及产业化生产的全产业链平台。早在2018年,天广实战略入股多宁生物,将自己无血清培养基业务整合以增资的方式注入多宁生物,成为多宁生物的战略股东。这是又一个无血清培养基+CDMO业务模式。其他家还有刚刚完成了4.5亿元人民币的B轮融资的澳斯康,以及奥浦迈、臻格生物、康晟生物也是同样的业务。

此外不得不提一下,天广实特有的去岩藻糖技术已经有项目进入临床试验,该技术可以增强了抗体药物的ADCC抗肿瘤活性。

康日百奥

康日百奥成立于2019年4月,位于苏州工业园区。总经理邝志威博士是生物药行业资深人士了,多年前曾经也是武汉喜康的总经理,此番作为资深的专家,从头开始创立康日百奥,自然也是驾轻就熟。康日百奥在不到一年的时间里快速建立厂房并投入项目生产,如此快速的发展,让人对康日百奥的未来发展,有所期待。

健新原力

2019年10月,杭州湾生物科技谷正式开园,总投资20亿元的健新原力生物医药全产业链项目奠基。该项目由成功的连续创业者余国良领衔,重点打造创新生物药研发机构(冠科美博)和生物药生产平台(CDMO),形成生物医药关联企业孵化集群,整合生物医药创新基金。一期项目建设8条2000L生物反应器,具备商业化生产能力单克隆抗体生产线,及细胞和基因治疗商业化生产线。

百因诺

百因诺成立于2019年11月,同样也是以无血清培养基业务起家,并迅速扩展到CDMO领域,2020年3月宣布在太仓建设生产基地。

公司的创始团队可以说是豪华配置。其中,赵晓剑在培养基开发方面积累了丰富经验,曾在培养基的主流跨国企业中任职;而ScottM. Wheelwright同样也是一个中国通,在早期创立信达生物过程中也扮演重要角色;还有RolfG. Werner之前在CDMO国际巨头勃林格殷格翰的崛起过程中扮演者关键角色,甚至称得上是奠基人。

佑道生物

佑道生物成立于2019年12月,位于杭州,是养生堂集团全资子公司。公司法定代表人为梁其斌,之前在离开迈百瑞之后高调创立苏桥生物,并获得巨额融资。但是履职不到两年就黯然离开。此番又背靠大树,重整旗鼓,必定踌躇满志。

除此之外,还有如下企业是之前遗漏的,在此也一并介绍。

泰康生物

泰康生物创建于2008年7月,位于泰州的中国医药城,是迈威生物旗下子公司。除了自主研发之外,还与泰州国家医药高新区合作共建了生物医药专业CRO/CMO服务平台。2020年4月,迈威生物宣部完成高达19.7亿元A轮融资,公告显示首个品种预计于2020年上市,到2023年,上市产品数量将达到4个以上。预计未来,泰州工厂主要承担自主产品的生产任务。

碧博生物

碧博生物成立于2014年12月,核心团队成员来自国际巨头龙沙(Lonza),业务范围涵盖生物药从DNA到BLA的一站式CMC开发和生产服务。除了同行都在做的哺乳动物细胞培养平台之外,公司也可以构建微生物发酵体系,是继北亦蛋白和耀海生物之后涌现的微生物平台的新生力量。基于美国龙沙团队在国际微生物平台技术的口碑,碧博团队可能代表了微生物发酵领域的国际水平,其表现值得关注。不仅如此,公司还提供基因治疗项目的研发生产服务而且宣称已有为MNC做该领域研发服务的经验。应该说,碧博生物的生物制药CDMO业务看上去十分全面。

当然,公司最大的亮点可能就在于单罐两万升的大规模商业化生物反应器技术。之前提到过,会出现万升以上规模不锈钢生物反应器吗?为了确保全球供应能力和成本控制要求,国际主要生物制药公司和主流CDMO企业都会配备大规模不锈钢生物反应器,万升以上规模用于商业化生产成为国际主流趋势。未来,中国市场的持续增长以及中国公司参与国际竞争,加之风雨欲来的生物类似药集采趋势,采用和国际接轨的大规模生物反应器进行商业化生产是必然趋势。

白帆生物

白帆生物成立于2016年10月,是桂林三金药业的全资子公司。这是继2013年整体收购宝船生物后,桂林三金在进军生物药领域的重大举措,由此形成宝船侧重于项目立项和早期研究,白帆专注于工艺开发和生产运营的战略布局。

白帆生物作为生产基地,在满足自身产品的生产需求同时,富余产能承接CDMO业务。公司独特的NONCROSTM无交叉生产平台可满足多产品共线生产的合规要求,整体运行效率高,成本优势明显,2020年投产规模为6个2000L反应器。

军科华仞

军科华仞是军科正源的全资子公司,成立于2016年11月。自从体制改革以来,军事医学科学院原先与企业合作的业务纷纷剥离出来进行社会化运营。公司以中国军事医学科学院和蛋白质药物国家工程研究中心为底子,在国内新药研发业界属于一块金字招牌。军科正源在质量检验和蛋白质分析方面属于国际一流水平,具有强大的理化分析、结构确证和生物学活性分析技术能力。

联生药

核心团队来自宝岛台湾的联生药,源于母公司联亚生技的单株抗体药品事业在2013年切割成立,主要专注在创新性单株抗体药物开发与制造。2017年进入中国大陆,在扬州设立工艺研发以及制造生产平台。

这是继先前的喜康之后,又一家到大陆发展的台湾生物制药CDMO企业。台湾生物药行业的起步早于大陆,也培养了大量人才。随着近几年大陆的发展形势远优于台湾,大批生物制药人才以其过硬的技术实力、国际化的知识结构以及相近的文化认知,纷纷涌向大陆寻求发展机会。

智享生物

智享生物(苏州)有限公司成立于2018年4月,公司核心团队主要来自信达生物、罗氏等生物制药企业,团队拥有包括PD-1在内的多个新药产品和生物类似物产品从研发、PCPV到商业化的实际经验。公司拥有自主研发培养基能力、灌流技术平台以及ADC药物开发和生产平台。智享生物成立2年来累计订单超过4亿元,合作伙伴超过20家,已经成功完成中美澳IND申报项目4个,已在临床给药项目2个,客户再签率超九成。

公司拥有多条200 L、500 L和2000 L一次性原液生产线。目前在建的5万升大规模厂房,包括多条2000升和4000升生产线,将于2021年底投产,为更多生物制药企业提供商业化生产服务。

02 乱象:触碰行业底线之痛

粗略数来,从事抗体和融合蛋白药物的CDMO企业已经有40多家,业内有很多声音表示担心产能过剩了。但是,这不会让人望而却步,依然不断有新企业加入这场混战。与此同时,从需求端来看,资本市场将资金集中砸向头部创新药企业,而头部企业又喜欢将项目委托给头部CDMO企业。于是,就可能要出现“僧”越来越多,而“粥”似乎越来越少这样惨淡的局面。

于是,有些企业可能开始撑不下去了,尤其是之前大张旗鼓,声势浩大,盘子铺得太大,逐渐难以为继。此外,有些企业的某些做法触碰到行业底线,乱象丛生,让人不寒而栗。

喜康/鼎康:喜从何来?九鼎诚信乃立足之本

台湾JHL Biotech于2012年成立,并于2013年6月进入大陆在武汉成立喜康生物。公司主要有两块业务,分别是生物类似物和CDMO业务。

位于武汉光谷的生产基地于2014年11月开工,并于2016年2月落成,这是全球首个采用GE医疗模块化生物制药解决方案KUBio的生物制药工厂。以其与国际接轨的技术实力和运营水平,喜康生物一度被认为是业界的一颗冉冉升起的新星,不仅是百济神州的长期合作伙伴,并且还获得了赛诺菲的青睐。

2016年12月5日,赛诺菲和喜康生物宣布达成战略联盟伙伴关系。根据合作协议,赛诺菲将投资8000万美元,以每股90元台币的价格购买喜康生物12%股权。此外,赛诺菲还将支付2100万美元的预付款,获得利妥昔单抗生物类似药及喜康生物部分在研产品的独家权益。基于此次合作,喜康生物将获得最多高达2.36亿美金的里程碑付款。在此次合作中,喜康生物将主导药物的研发、注册及生产,赛诺菲将负责药物在华的商业化运作。

一直到2018年,一切似乎都顺风顺水,然而却有一丝隐忧让人感到些许不安。一方面,利妥昔单抗生物类似药在中国的III期临床试验启动,同时在欧洲处于III期临床研究过程中;另一方面,基因泰克4名前雇员被指控窃取技术机密并提供给喜康,而基因泰克正是利妥昔单抗的原研者。法院起诉书指出,2013年间嫌疑人当时作为基因泰克技术人员使用基因泰克发放的笔记本电脑在喜康工作了四周,随后继续收集技术机密,并提供给喜康。

2019年9月,喜康与基因泰克达成庭外和解,喜康将停止研发生产包括利妥昔单抗在内的基因泰克的拳头产品。城门失火,殃及池鱼。这就意味着,赛诺菲在喜康的前期投入全部化为乌有。

同时,对于喜康自身来说也面临窘境,不仅前期建立的产品线中涉及基因泰克的项目全部放弃,更要命的是委托方最为看重的知识产权保护(IP)上存在污点,使得CDMO业务难以为继。品牌形象重塑迫在眉睫,那便是将生物类似物业务与CDMO业务拆分:前者重建产品线,后者独立运营。

2020年1月,港股上市公司意大利控股有限公司公告以现金及承担债务方式合并支付总认购价1.25亿美元对喜康CDMO业务进行收购。随后公司更名为鼎康生物,并于2020年3月宣布独立运作,完成了公司的内部重组,专注于提供生物制药CDMO服务。

鼎康生物除了原有的4个2,000L和2个500L一次性生物反应器生产线,2020年4月在新冠病毒疫情控制开始向好的时刻,身处武汉的鼎康生物开始新的生产线建设。项目拟投资9亿美元,新征地约270亩,项目建设完成以后,鼎康生物将拥有总发酵规模超14万升,集众多2000升一次性生物反应系统与世界级单体发酵规模超10000升不锈钢反应系统于一体的大规模生物医药研发及商业化生产CDMO基地。

从喜康到鼎康,IP问题让这家原本处于领先地位的生物药工厂经历了一场漫长的阵痛。也让大家再度看明白,触碰行业底线是断不能容忍的。但愿此番更换投资商和更名能够让这家工厂与过往的污点一刀两断,获得新生,以优质的技术服务助推行业进步。

以上案例不是因为CDMO行业本身的兴衰缘故,而且也证明了行业良好的自净能力。总体来说,瑕不掩瑜,生物制药CDMO行业依然保持上升势头,各家只要踏踏实实干活,必然会有不错的回报。

03 生物药集采:危,还是机?

虽然发展势头良好,行业内依然需要保持警惕。7月的一条简短新闻可能隐藏着危机。国家医疗保障局宣布就生物药的集采工作开始听取专家意见和建议,生物药集采已经在路上。

对于化学药的集采,大家都已经有了刻骨铭心的经历。一方面,仿制药企业大幅降价换取广阔市场和稳定订单;另一方面,原研企业,通常是跨国企业,除了少数经过教育后也不得不降价获得市场之外,多数都选择放弃。同样的,进入集采名单的生物药(生物类似物)也必然如此。

Pfizer CentreOne:宇宙大药厂习惯性剥离吗?

2016年6月,辉瑞宣布在杭州下沙总投资3.5亿美元建设生物药工厂。和喜康生物一样,工厂运用GE医疗的KUBio模块化生物制药解决方案,可以大大缩短工期。工厂现有产能是4000L,可以扩展到8000L。辉瑞在中国的另一个生产基地位于无锡,用于生产细胞毒产品无菌注射剂。

工厂有两个职能:第一是从辉瑞全球引入生物类似药在该工厂落地,第二是作为辉瑞Pfizer CentreOne品牌的生产基地承接CDMO业务,这是又一家进入中国的生物制药CDMO外资品牌。

虽然顶着宇宙大药厂的光环,眼下却暗藏危机。首先,生物类似物在中国很快也会面临大幅降价的境地,跨国企业通常的做法是选择放弃。更何况辉瑞近几年的策略就是毫无犹豫斩断夕阳业务:将和海正的合资公司还给海正;将成熟产品重组装入普强,又紧接着与Mylan合并;将消费者保健品业务与GSK合并,自己占小部分股份。由此,自身将集中在创新药研发生产和营销。那么,同为非专利产品的生物类似物是不是也会剥离呢?

然后所说CDMO业务。目前在中国有设施的知名外资品牌还有勃林格殷格翰(BI)、龙沙(Lonza)、Celltrion(中国合资公司鼎赛)和德国默克(Merck)。从品牌知名度上来说,都不逊色于辉瑞,甚至在细分行业内强于辉瑞。这些外资品牌想要在中国做生意,难度是不小的。中国的创新药企业追求的是价格便宜、速度要快,对于质量的要求就是能够达到及格就行。而外资品牌的风格就是追求质量上乘,但是又贵又慢。

公开信息显示,BI的客户包括百济神州、再鼎和北海康成,这些客户的共同特点就是背后都有大资本助推。除了百济神州已经有产品成功上市,至少占据一半产能之外,也未见其他项目。毕竟能够用得起BI的高品质服务的国内创新药企业还是十分稀少的,何况还有好几家外资品牌瓜分,同时药明生物也虎视眈眈,甚至更有竞争力。

如此说来,既然生物类似物没法玩,而CDMO业务又不好玩,那辉瑞是不是习惯性地也将杭州的生物药工厂进行剥离呢?

04 争议:CDMO产能是否过剩?

近几年,大家看到的都是大兴土木,建厂买设备招人,行业一片繁荣,好不热闹。都不禁在问,产能是不是过剩了?这个问题回答起来似乎并不容易,所以就尝试探讨一下。

首先,大家都可以肯定的是全部40多家CDMO企业都可以承接IND申报项目,除开药明生物2019年报公布有121个IND项目之外,如果按其他每家平均每年可以承接4个项目的话,那么总体产能就是每年约300个IND项目。那实际情况如何呢?利用医药魔方PharmaGo检索2019年8月至今CDE承接的国产生物药IND申报约180个项目,里面还包括了申请人自有设施,以及疫苗产品。因此,可以说IND申报的产能是过剩的。

同样的,多数CDMO企业都有2000L反应器,鉴于创新药研发的淘汰和迟滞,进入II期临床试验明显缩水,因此这部分产能也是处于过剩状态的。然而,进入临床试验后期,以及准备商业化生产,尤其是上市后销售放量,就可能会出现不够用了。其实,2000L规模在国际上也就是中试水平而已。

此外,不仅是生物类似药面临降价压力,即使是创新药也是如此。我国的PD-1/PD-L1市场竞争从一开始就进入白热化,进口国产已经有8家上市,另外誉衡和嘉和也已经申请上市,明年10家竞争也是板上钉钉的事情了。从价格上来说,即使是进口产品在我国也都是处于洼地,未来也将要面临价格竞争。而使用2000L一次性反应器,从规模和成本上都会遇到降价瓶颈,反观进口产品依然保持很大的利润空间。所以说,我国的商业化生产规模是不足的,而这种不足不应该用更多2000L一次性反应器填补,而是应该选择万升以上不锈钢反应器。欣喜地看到,国内信达生物、鼎康生物以及碧博生物都在规划建设。

随着新一代中国生物制药产业逐渐开启商业化,套用一句苹果的广告词,让单位发酵规模bigger than big, 增加生产成本的国际竞争力,也许比一个又一个中试规模重复迭加实现的虚胖产能更加利国利民。

(编辑:文文)

扫码下载智通APP

扫码下载智通APP