银行利润去哪儿了?

本文源自微信公众号“大话金融”。

投资要点

如何正确理解银行利润?

①市场误认为银行利润落入银行私人口袋。实际上接近九成银行利润最终反哺了实体经济。

②市场误认为银行利润与实体经济利润此消彼长。实际上银行利润起到经济减震器和无风险利率稳定器功能,利润长期负增长有损实体经济。

最新银行利润增长如何?

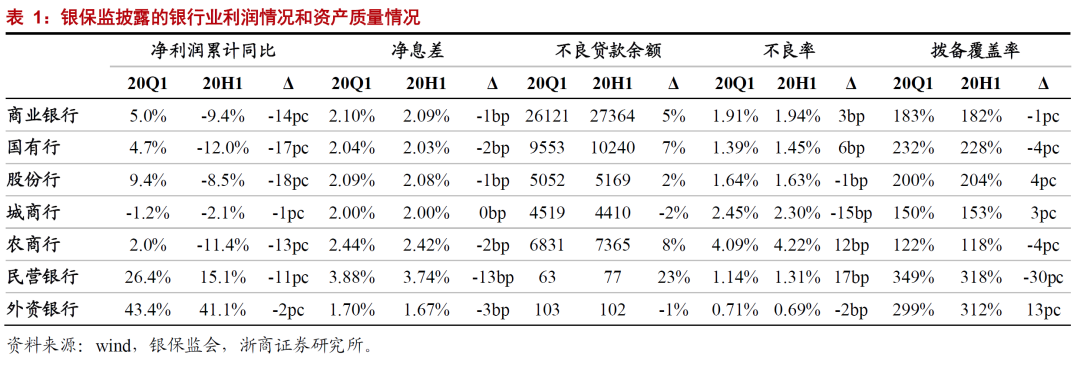

银保监会披露,20H1商业银行净利润增速-9.4%,增速较20Q1下降14pc,符合我们预期,但低于市场预期。推测上半年银行采取“加大认定+加大核销+加大计提”组合拳来主动挤出账面资产质量水分,造成的减值损失拖累利润增速。

银行利润最终去向哪里?

九成利润反哺实体。以2019年为例,上市银行共1.7万亿元净利润,87%(1.2万亿补充资本+2809亿财政分红)反哺实体。①分红:大头(2809亿元)分给国有股东,去向是财政,最终以财政支出作用于实体经济。小头(2069亿元)分给非国有股东,最终归属居民;②留存资本:通过杠杆再次向实体投放信贷和购买债券,间接支持实体。按照10.9%的核心一级资本充足率测算,1.2万亿资本可支持发放企业贷款10.9万亿。反之,如果银行利润负增长,将导致信贷投放难以满足经济发展需要。经测算,假设分红率不变,利润增速每下降10pc,银行内生资本可支撑的信贷规模和经济发展所需之间缺口将扩大约1.4万亿。

银行利润起到什么功能?

实体经济的减震器。银行在逆周期调节中,通过逆势增大信贷投放支持实体经济。经济下行时,银行需维持合理利润水平来补充资本,保证信贷投放力度及应对风险。而拨备机制帮助银行维持稳定的盈利水平,成为实体经济减震器。因此对于拨备充足、风险较低的银行,可以选择释放“家底”,利润未必需要负增长;对于拨备较低、风险较高的银行,为满足监管要求可能出现利润负增长。

无风险利率稳定器。银行稳定的盈利能力是储户的信心来源,有利于长期资金成本的稳定。美国储贷危机是一个较典型的案例。危机中,银行盈利能力下滑叠加实体经济受冲击导致大量储贷机构亏损甚至破产。根据美国国会测算,银行盈利能力下滑导致的危机使长期利率向上偏离超50bp,资金成本显著上升。

应当维持合理盈利。经测算,为保持对实体经济的支持力度,按中期(未来3-5年)名义GDP 8%和30%分红率计算,银行需要保持10%左右ROE。

投资建议:韬光养晦,以退为进

金融让利实体背景下,银行净利润增长不确定性加大,维持“韬光养晦、以退为进”投资策略。但“阳光总在风雨后,请相信有彩虹”,银行估值已进入中长期价值投资区间,做实报表屈于当下利在长远,密切关注未来银行股“否极泰来”的重大投资机会,重点推荐平安/兴业、光大、长沙、招商和南京银行。

风险提示

公共卫生事件影响超预期,不良大幅暴露。

报告正文

如何正确理解银行利润?

市场误区一:银行利润落入银行自身口袋。实际情况是:接近九成银行利润最终反哺了实体经济。

市场误区二:银行利润与实体经济利润此消彼长。实际情况是:银行利润起到经济减震器和无风险利率稳定器功能,利润长期负增长有损实体经济。

最新银行利润增长如何?

2020年7月11日,中国银保监会新闻发言人答记者问,提出以下要点:

※ 必须做好不良贷款可能大幅反弹的应对准备。一要进一步做实资产分类。二要继续加大处置力度。三要拓宽不良资产处置渠道。综合使用核销、清收、批量转让、债转股等手段,做到应核尽核,应处尽处。

※ 即便按照现阶段拨备覆盖率最低标准100%测算,银行机构仍有缺口合计超过3500亿元。若均摊到全年补足拨备缺口,这些机构利润增速将大幅降低,有的甚至为负。

※ 切实补充资本。适当降低分红,不增加奖金,把有限的利润更多用于资本补充,提高风险抵御能力。

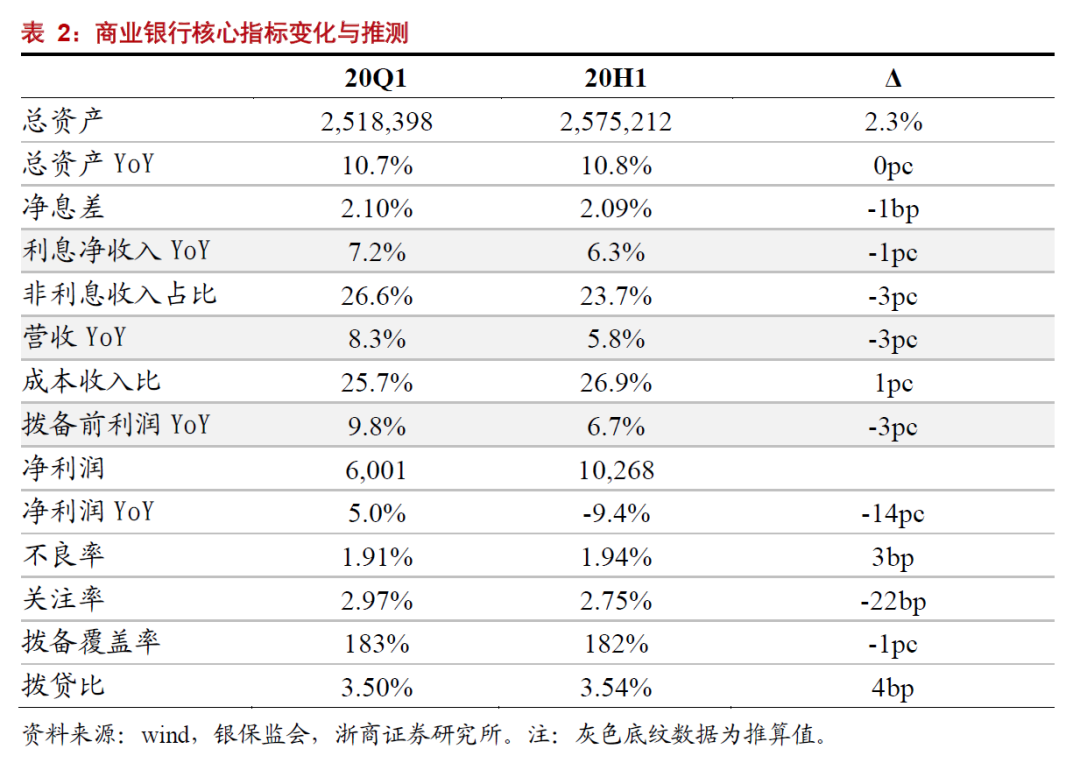

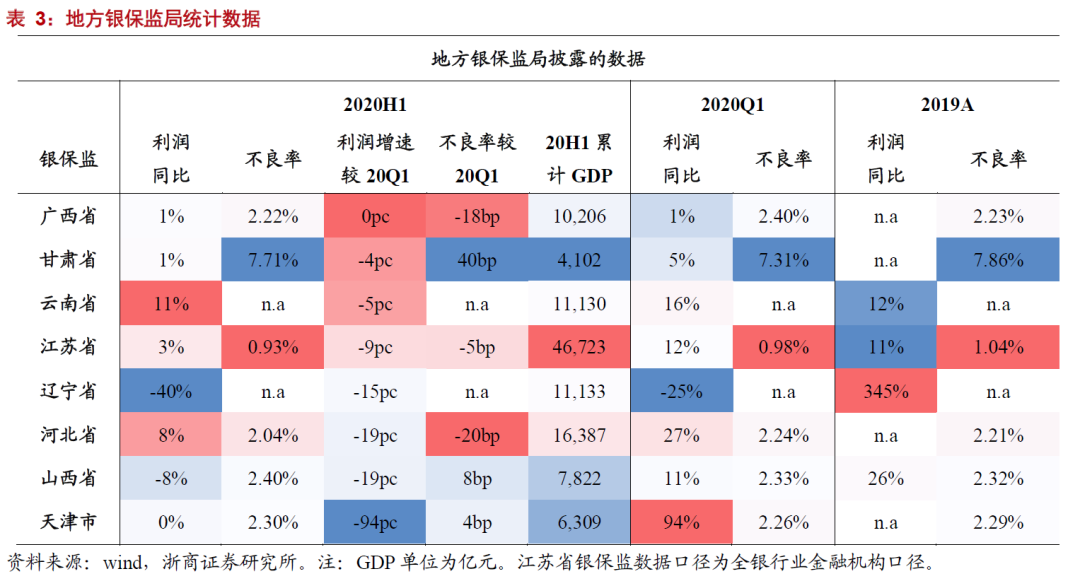

上半年商业银行净利润增速如期向下。根据银保监会披露,20H1商业银行净利润增速-9.4%,增速较20Q1下降14pc,降幅符合我们预期,但超出市场预期。其中:国有行、股份行、城商行、农商行20H1净利润增速分别为-12.0%、-8.5%、-2.1%和-11.4%,城商行利润负增长的幅度和相较一季度下降的幅度均为最优。

推测是减值损失拖累上半年净利润增速。20H1利润增速相较Q1下降幅度(-14pc)远高于拨备前利润(推测为-3pc)。考虑20H1不良率环比20Q1上升幅度较为温和(3bp),拨备覆盖率略降,拨贷比略升,推测银行采取了“加大认定+加大核销+加大计提”的组合拳,不排除部分银行还加大了非贷款减值损失的力度。

各类型银行的不良率表现显著分化。城商行和股份行不良率分别环比20Q1改善15bp和1bp,而国有行和农商行不良率分别环比上升6bp和12bp,推测国有行主要是不良做实,后续需关注农商行资产质量恶化的情况。观察20H1商业银行关注率环比大幅下降22bp,改善幅度明显大于不良率上升幅度,推测关注率下降部分归因于加大认定力度转为不良,而后加大不良核销;部分归因于经济企稳下的风险边际改善。

银行利润最终去向哪里?

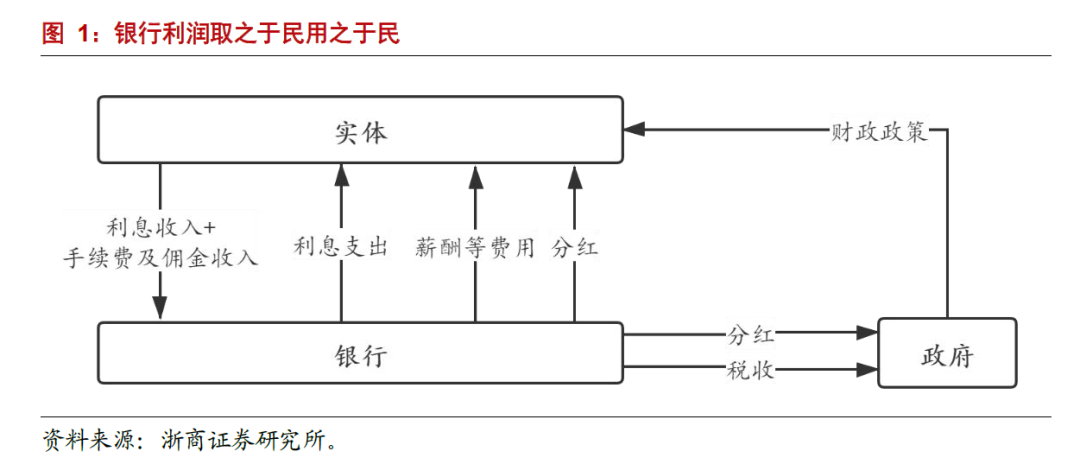

银行的利润本质上取之于民用之于民。①从银行利润来源来看:主要来自于实体的财务费用,即对应银行的利息收入和手续费及佣金收入。②从银行利润去向来看:部分通过分红的形式反哺实体,部分留存为资本金,以继续支持实体经济。自上市以来,A股上市银行归母净利润29%用于分红,71%用于补充核心一级资本,通过资本的杠杆作用为实体经济提供信贷和债券支持。

1、 利润分配:通过分红直接反哺实体经济

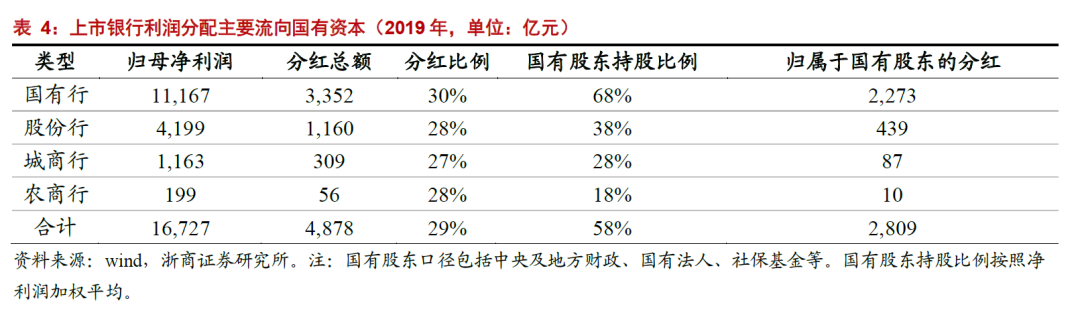

银行通过分红直接反哺实体经济。从上市银行2019年数据来看,共1.7万亿元净利润,4878亿元用于分红,本质上都用于反哺实体经济。其中:①大头(2809亿元)分给国有股东(含财政、社保、国企),主要是国有银行贡献上市银行净利润的67%,且国有股东持股比例更高。我们可以将此部分视为国有资本收益,去向是财政,而财政收入最终又以财政支出的形式用于实体经济。②小头(2069亿元)分给非国有股东,包括法人(企业、机构投资者等)和自然人,最终仍然会归属于居民。

2、 利润留存:作为资本间接支持实体经济

银行的未分配利润用于补充资本,间接支持实体经济。从上市银行2019年数据来看,共1.7万亿元净利润,约1.2万亿(占比71%)留存在自身以补充内生资本,留存资本通过杠杆再次向实体投放信贷和购买债券,相当于间接支持实体经济。按照商业银行10.88%的核心一级资本充足率,测算1.2万亿资本可支持发放普通企业贷款10.9万亿。

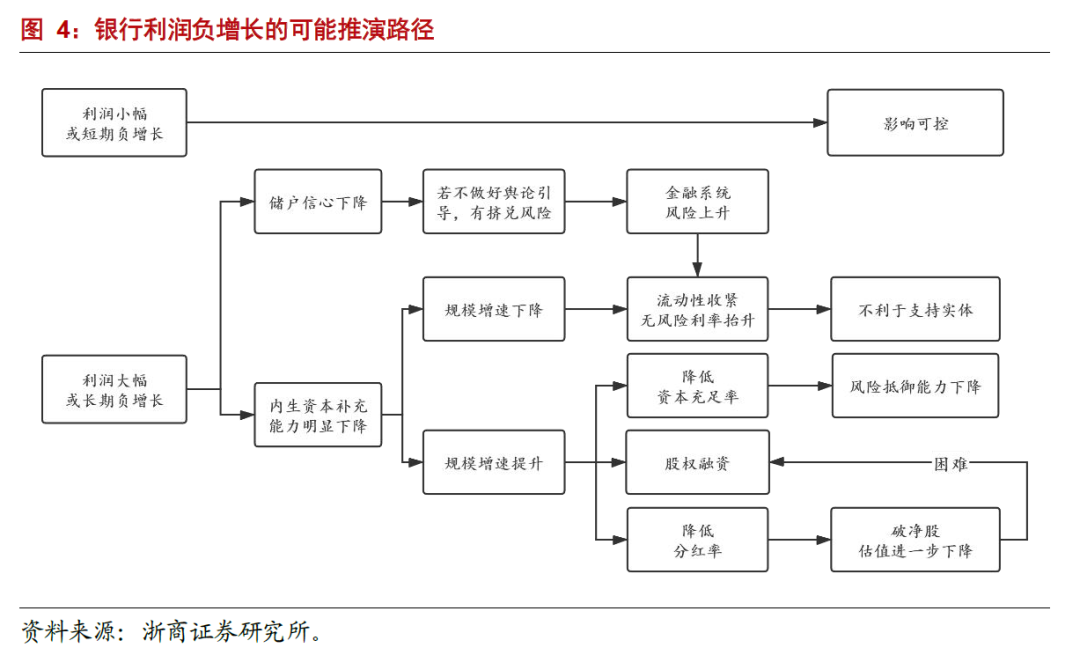

反过来说,银行盈利能力的下降将使其支持实体经济的能力下降。从信贷投放角度测算,若银行利润负增长,则难以满足经济增长所需的信贷投放力度。

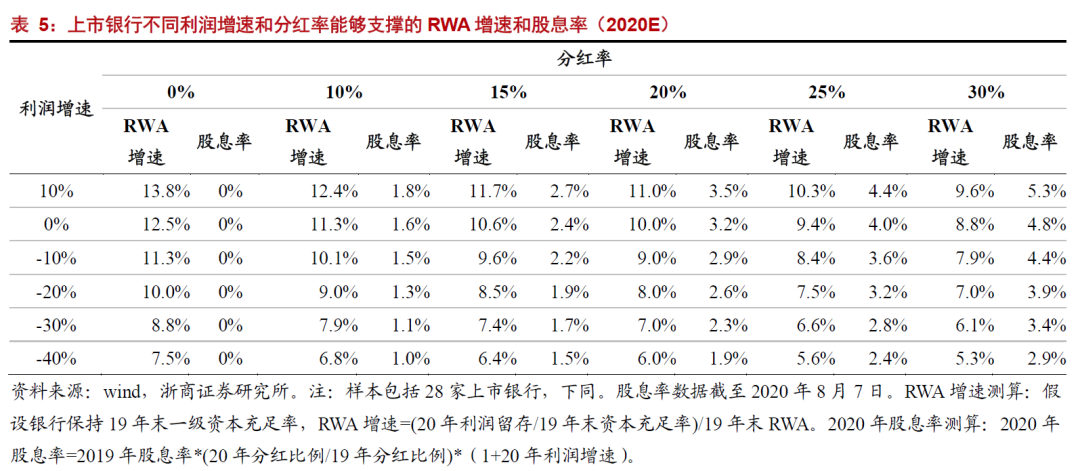

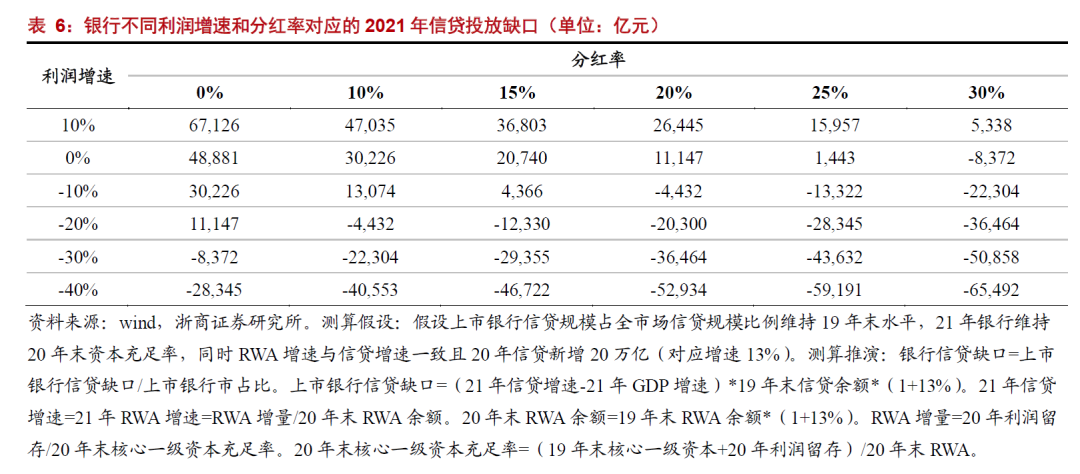

※ 2021年测算:据浙商宏观团队预测,2021年全国GDP同比增速约为8.5%,假设为支持实体,信贷增速需与GDP增速一致,为8.5%(参照往年经验,一般信贷增速显著高于GDP增速)。如银行利润负增长,则会影响银行内生资本可支撑的信贷规模,使其难以满足经济发展需要。经测算,假设分红率不变,银行利润增速每下降10pc,则2021年银行内生资本可支撑信贷投放和经济发展所需之间缺口将扩大约1.4万亿。

※ 若利润负增长,银行为支撑信贷规模增长,可能导致两种结果:降低资本充足率或降低分红率。①降低资本充足率:此举不可持续,监管对银行资本充足率水平有底线要求,若持续降低,终会碰到监管限制的壁垒。其次,资本充足率下降意味着杠杆水平提升,银行体系风险上升,并带动系统性金融风险上升。②降低分红率:将导致上市银行股息率下降。经测算,上市银行分红率每降低5pc,将带动股息率下降48-89bp。

银行利润起到什么功能?

在我国,银行利润起到经济减震器和无风险利率稳定器的功能,保持银行业合理盈利水平是有必要的。

1、 实体经济的减震器

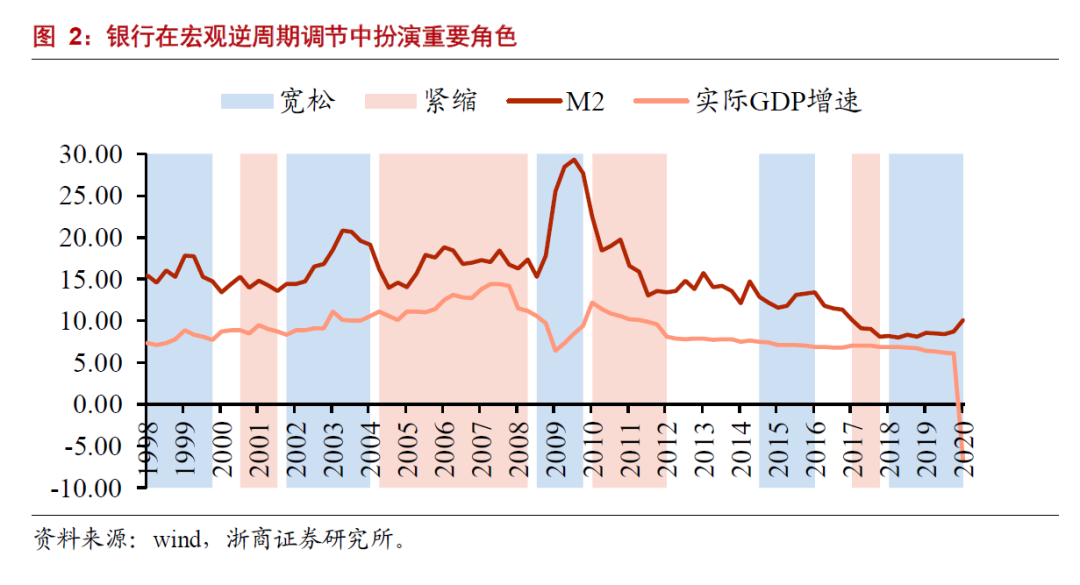

银行利润在逆周期调节中帮助稳定经济发展。银行是逆周期货币政策调控中的重要角色。宏观经济承压时,逆周期的调节政策下银行资产增速要逆势提升,为实体经济注入活水。但是这种行为需要消耗资本,同时在经济风险上升时期逆势扩张,透支银行未来风险。因此银行为支撑实体经济,在逆周期调控时需要保持一定的利润水平可以来补充资本保证信贷投放能力,同时维持充足资本水平来抵御风险。

银行的拨备机制是天然的稳定器。银行的拨备本身即是一个安全垫,天然地起到逆周期缓冲作用。在经济景气时期,银行实际经营情况好,多提拨备,账面利润增速低于实际情况;在经济承压阶段,银行实际经营情况差,少提拨备,账面利润增速高于实际情况。通过在不同经济周期维持稳定盈利能力,银行保持对实体经济稳定的支持能力,从而在实体经济承压的时期可以成为实体经济的减震器。

应发挥拨备的逆周期作用。经济下行和风险上升阶段,银行适度暴露风险是有必要的。①对于拨备覆盖率较高、风险水平较低的银行,可以选择释放经济繁荣期积攒的“家底”,此时不一定需要出现利润的大幅负增长;②对于拨备覆盖率较低、风险水平较高的银行,监管有拨备底线要求,资产风险较高的银行可能出现利润负增长。

若银行利润增速跟随实体大幅起落,最终可能不利于经济。可能的路径是“经济承压——银行利润负增长——资本补充不足——信贷投放乏力——经济继续承压”,或者“经济承压——银行利润负增长——信贷高速增长——资本严重不足——银行体系风险上升”。

2、 无风险利率稳定器

银行稳定的盈利能力也是储户信心的来源。若银行利润增速大幅负增长,不排除出现储户信心下降的可能性,尤其小型银行的客户更加敏感,近年来由于谣言等突发事件而发生小范围挤兑。

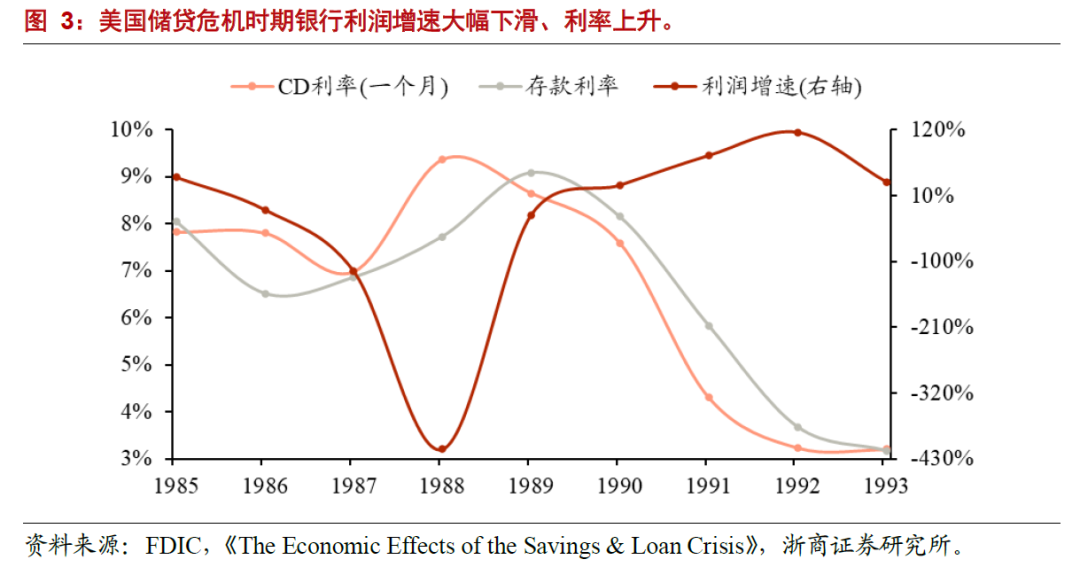

银行业稳定的盈利能力对长期资金成本起到稳定作用。美国储贷危机是一个较为典型的案例。危机中,银行盈利能力下滑导致美国长期利率向上显著偏离正常水平。

※ 事件背景:储贷机构盈利能力持续下滑叠加实体经济受冲击导致储贷危机爆发。1980年代初期,在高通胀和高利率环境下,美国储贷机构经营困难。1980年中叶,国际油价下跌叠加房地产行业景气度下行导致银行不良贷款大量上升。大量储贷机构亏损,甚至申请破产,储贷危机爆发。根据FDIC,1987-1989年,美国银行业每年利润同比增速分别为-116%、-414%、-23%,同期银行破产数目分别为217、232、513。

※ 事件影响:根据美国国会预算局研究,美国储贷危机导致长期利率升高。根据美国国会1992年发布的储贷危机经济影响报告中测算,银行盈利能力受冲击导致的储贷危机导致美国长期利率向上显著偏离正常水平。其中1980年-1990年,偏离度由不到10bp快速上升至超过50bp,1990年后随着救助政策出台,偏离幅度下降,但也无法回到储贷危机未发生时的水平。储贷危机导致市场资金成本明显上升。

※ 利率表现:市场利率表现也印证了研究观点。美国存款利率和同业拆借利率分别从1987年的6.5%、7.0%持续上升至1989年的9%、8.7%。

因此,银行适度让利有必要,但需维持合理盈利水平。①经济困难时期,银行适度的让利是必要的。银行帮扶实体经济,从而改善自身资产质量,实现金融与实体共荣共生;②但也需保持银行合理盈利水平,以保证资本内生,从而保持对实体经济的支持力度和自身的风险抵御能力。按照中期(未来3-5年)名义GDP 8%和银行维持30%分红率计算,银行保持10%左右的ROE是有必要的。

投资建议与风险提示

投资建议:金融让利实体背景下,银行净利润增长不确定性加大,维持“韬光养晦、以退为进”投资策略。但“阳光总在风雨后,请相信有彩虹”,银行估值已进入中长期价值投资区间,做实报表屈于当下利在长远,密切关注未来银行股“否极泰来”的重大投资机会,重点推荐平安/兴业、光大、长沙、招商和南京银行。

风险提示:公共卫生事件影响超预期,不良大幅暴露。

(编辑:宇硕)

扫码下载智通APP

扫码下载智通APP