西南证券:君实生物(01877)特瑞普利多个适应症有望集中上市,中长期打开公司成长空间

本文转自微信公众号“向阳论医谈药”

投资要点

国内PD-1/PDL-1市场空间广阔,特瑞普利单抗具有先发优势&多适应症优势。据国家癌症中心的数据,我国每年新增肿瘤患者超过400万人。由于多数肿瘤除了放化疗外无药可用,而免疫疗法对于肿瘤的治疗具有“广谱性”,因此PD-1/PDL-1在国内具有广阔的市场空间。预计2025年之前国内PD-1/PDL-1的市场规模将达到600亿元左右。PD-1具有先发优势,将有望获得大部分市场份额。国内PD-1赛道略显拥挤,已经上市6家,尚有15家处于临床阶段。西南证券认为具有先发优势和多适应症的PD-1有望获得更多份额。特瑞普利单抗于2018年12月上市,是国内首个获批上市的国产PD-1,其大部分主要适应症已经提交申报或是正在进行临床三期,在国内进度领先,因此特瑞普利单抗具有明显的先发优势。特瑞普利单抗合计进行16个临床项目,覆盖11个肿瘤类型,覆盖的适应症数量在竞品中处于前三位,多适应症有望帮助该产品获得更多市场份额。

特瑞普利单抗未来3年多个适应症获批&PCSK9抑制剂和阿达木单抗类似物上市,公司即将迎来业绩高速增长期。除了已经上市的黑色素瘤(二线)以外,特瑞普利单抗有2个适应症已申报上市,8个适应症处于临床三期,3个适应症即将进入三期,合计13个临床晚期适应症将有望在2023年前获批。PCSK9抑制剂有望在2022年获批,成为国内第一梯队获批的PCSK9抑制剂。TNF-α单抗有望于2020年获批。综上,2023年以前,公司PD-1的多个适应症和2个新品种大概率获批上市,将有望推动公司业绩迎来高速增长时期。

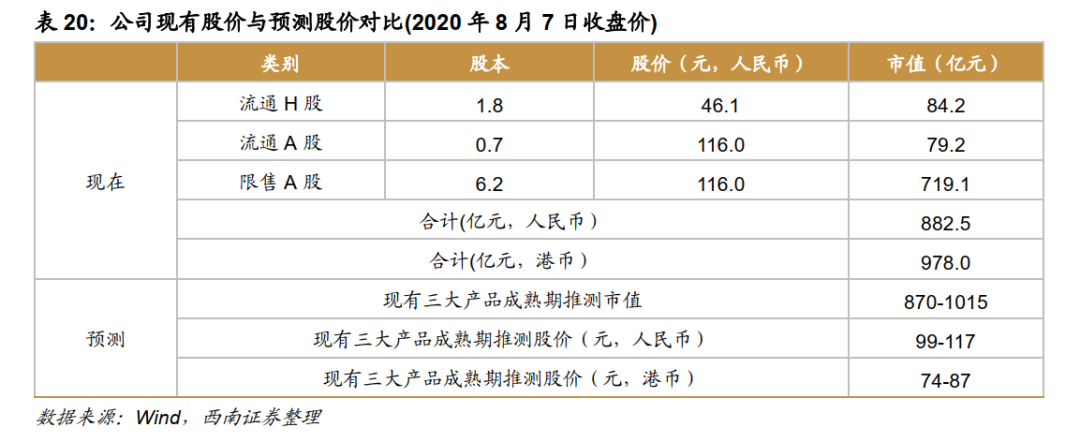

重磅品种促进公司获得可观估值空间。根据该报告里估算,特瑞普利单抗成熟期收入规模有望达到86亿元,PCSK9抑制剂有望达到20亿元,TNF-α单抗有望达到10亿元,合计共116亿元。给予其25%的净利率(参考恒瑞医药净利率在20%-25%之间),和30-35倍PE,公司空间有望看到870-1015亿元。再加上公司还有几个早期潜力品种,包括用于肿瘤免疫治疗的PD-L1单抗(JS003)和BTLA单抗(JS004),用于治疗关节炎的IL-17A单抗(JS005),以及用于治疗系统性红斑狼疮的BLyS单抗(UBP1213)。随着这些品种逐渐进展到临床晚期,将有望促进公司提升估值。

给予“买入”评级。预计公司2020-2022年归母净利润为-6.7、-4.6、-0.9亿元。首次覆盖,给予“买入”评级,目标价为62.08港元(对照可比公司PS估算)。此外基于以下理由,建议长期关注公司:1)公司在研管线丰富,即将迎来业绩释放期,市值具有可观的提升空间;2)根据报告正文论述,公司现有三大产品预计将有望在2027-2030年左右达到成熟期,成熟期的预测市值为870-1015元,对应港股股价为110-130元港币;3)公司在科创板上市提升了股票的流动性溢价,对港股的估值或有促进作用,目前公司估值港股对A股的折价率达到60%,是A/H两地上市的医药公司中折价率最高的标的。

风险提示:1)特瑞普利单抗在研适应症临床研究失败的风险,TNF-α单抗不能顺利获批的风险,PCSK9抑制剂研发进度不及预期或研发失败的风险;2)特瑞普利单抗产品降价幅度超预期;3)特瑞普利单抗以及未来上市产品不能进入医保的风险。

1公司概况:立足一体化研发,创新驱动成长

1.1公司概览及股权结构

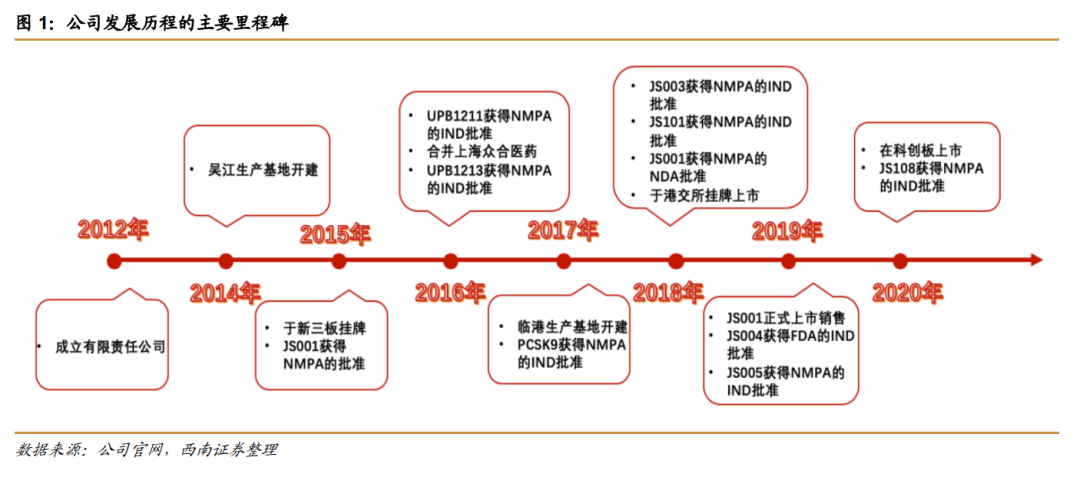

上海君实生物医药科技股份有限公司(01877)于2012年12月在上海成立,是一家创新驱动型生物制药公司,致力于创新药物的发现和开发,以及在全球范围内的临床研究和商业化。2015年8月,公司在新三板挂牌。2016年6月,公司完成与上海众合医药的吸收合并,有效地整合了研究资源。2018年12月,公司于港交所主板上市,成为“新三板+H”第一股。2020年7月,公司在科创板成功上市。

公司处于国内大分子药物研发的前沿。其核心产品特瑞普利单抗(JS001)已于2018年12年获得NMPA的批准上市,是国内首个获批上市的国产PD-1单抗,现已上市销售。此外,公司还拥有国内首个获批临床试验的国产PCSK9单抗(JS002)和BlyS单抗(UBP1213),以及全球首个获得FDA的IND批准的BTLA单抗(JS004)。公司旨在通过源头创新来开发first-in-class或best-in-class的药物,并成为转化医学领域的先锋。

在卫生事件全球肆虐的情况下,公司第一时间着手相关药物研发,中和性抗体JS016于2020年6月7日公布进入一期临床阶段,目前已完成一期临床入组,这是国内进度最快的病毒中和性抗体。

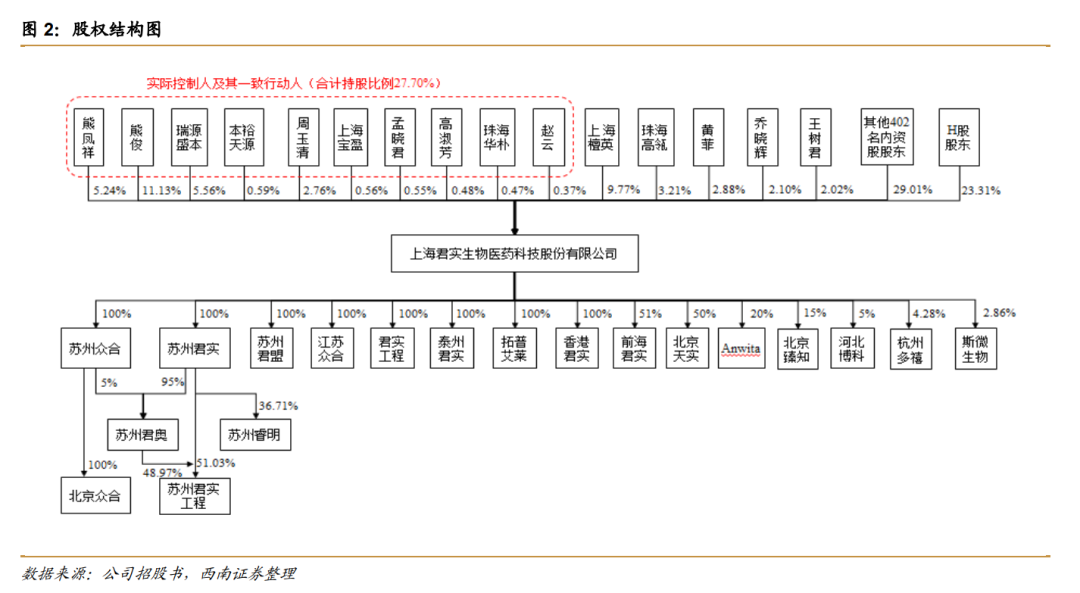

公司的实际控制人为熊凤祥、熊俊父子,控制权逐步提升,股权结构稳定。董事长熊俊先生为公司第一大股东,持股比例达11.13%。一致行动群组为公司最大股东群组,持股比例总计27.70%,其他一致行动人士包括苏州瑞源、深圳本裕、上海宝盈、孟晓君、高淑芳、珠海华朴、赵云和周玉清。

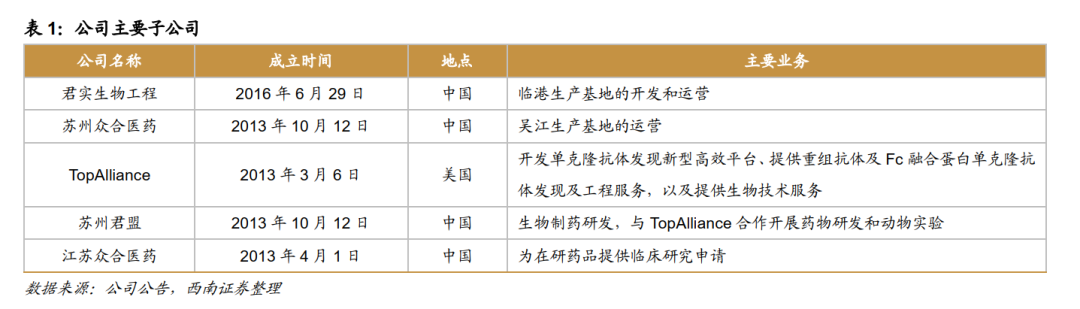

公司主要的全资附属公司包君实生物工程、苏州合众医药、TopAlliance、苏州君盟、江苏众和医药等10家。子公司之间分工明确,各自开展的业务包括生产基地的运营、技术平台的开发、药物的研发以及商业化等。

1.2优秀团队助力蓬勃发展

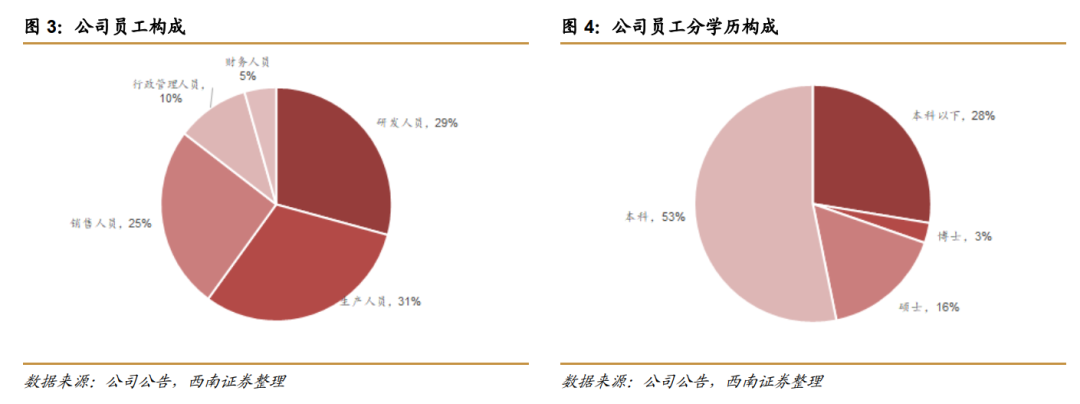

公司团队发展已初具规模,2019年员工共计1421人,研发团队和销售团队是公司重点建设团队。其中研发人员多达415人,所占比例仅次于生产人员(438人)。研发人员当中,博士学历和硕士学历占比逐年增长。特瑞普利单抗(商品名:拓益®)的上市代表公司进入了商业销售阶段,商业营销部的雇员大部分来自国内外知名药企肿瘤部。未来随着公司在研管线的推进以及商业化进程的加快,研发人员和销售人员的数量将进一步增加。

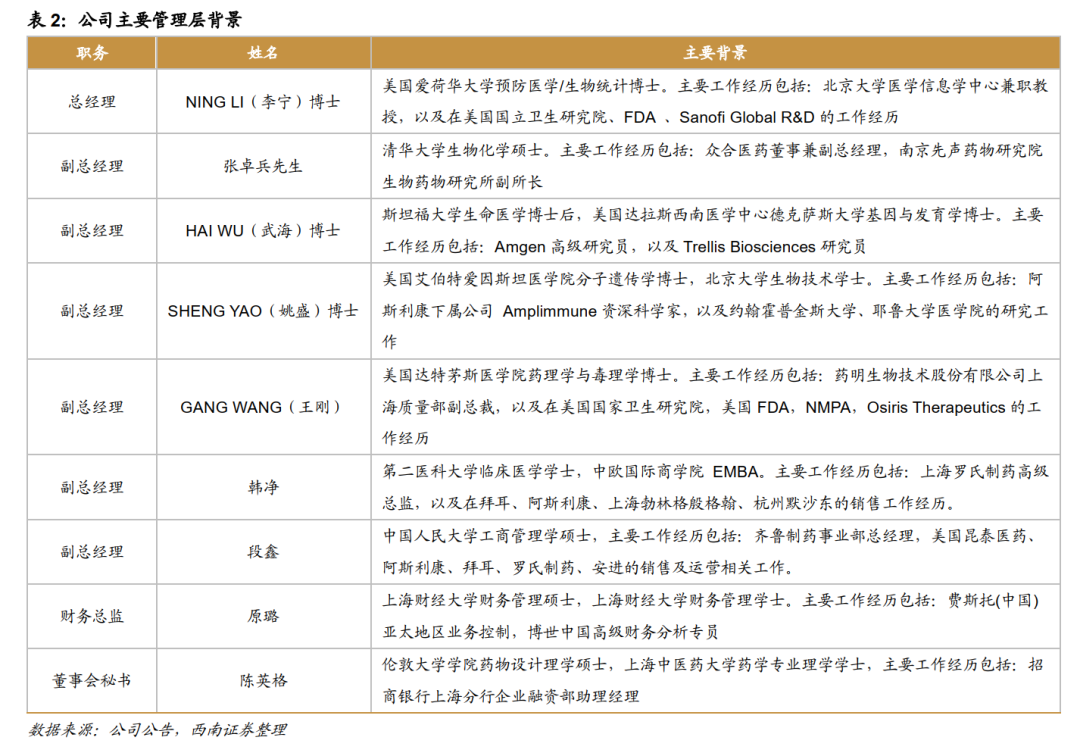

公司主要管理层毕业于国内外知名院校,具有丰富生物医药领域工作经验,多位管理层人员具有FDA、国外知名高校、一线医药公司工作背景,为公司运营及未来发展保驾护航。

1.3丰富在研管线,确保稳定竞争力

公司自主开发并建立了涵盖蛋白药物从早期研发到产业化的整个生命周期的完整技术体系,该体系包括七个技术平台。该技术平台即是公司过去研发的成果,也是支撑公司未来长期自主研发产出的重要依托。

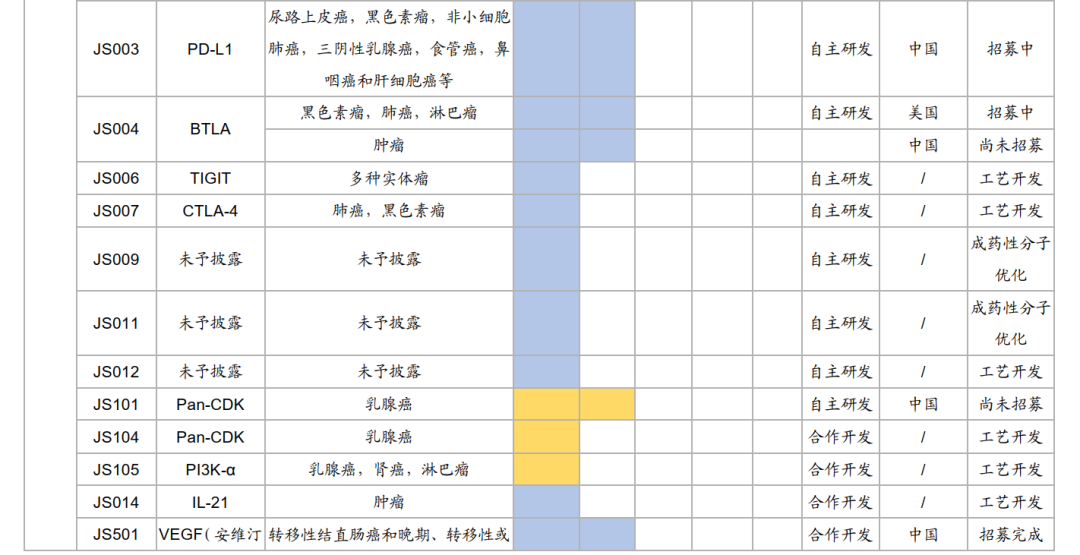

公司的在研产品管线涵盖热点疾病领域。公司共有21项在研产品,13项是由公司自主研发的原创新药,8 项与合作伙伴共同开发。包括9项肿瘤免疫疗法在研药品、2项代谢疾病在研药品、3项针对炎症或自身免疫性疾病药品、1项治疗神经性疾病药品,适用于具有大量未满足医疗需求的多种适应症。

特瑞普利单抗(JS001)是国内首个获批上市的国产PD-1单抗,用于既往接受全身系统治疗失败的不可切除或转移性黑色素瘤的二线治疗。作为公司的核心产品,JS001目前有多个临床试验在同时展开,适应症包括肺癌、鼻咽癌、消化道肿瘤、肝癌、尿路上皮癌、三阴乳腺癌等。公司也在积极地探索JS001与放化疗及其他药物的联用,与多家生物医药公司展开了合作。

公司其他已经进入到临床阶段的生物药包括用于肿瘤免疫治疗的PD-L1单抗(JS003)和BTLA单抗(JS004),用于治疗高血脂症的PCSK9单抗(JS002),用于治疗关节炎的阿达木单抗类似物(UBP1211)和IL-17A单抗(JS005),以及用于治疗系统性红斑狼疮的BlyS单抗(UBP1213)。其中JS004为全球首个进入临床阶段的BTLA抗体。

公司在研产品管线当中,除了自主研发的产品,还有多个与其他公司共同开发的产品,包括华奥泰生物的HOT-1010、美国Anwita的AWT008、以及苏州润佳的两款小分子药物。共同开发有助于丰富公司的研发管线,并为今后探索肿瘤免疫治疗联合用药创造有利条件,对公司发展产生积极影响。同时公司还有多个处于临床前阶段的产品管线,充足的后续储备能够维持公司在未来的竞争力。

2 公司重点产品分析:生物药市场增长稳定,国内潜力巨大

2.1生物药领域重磅品种迭出

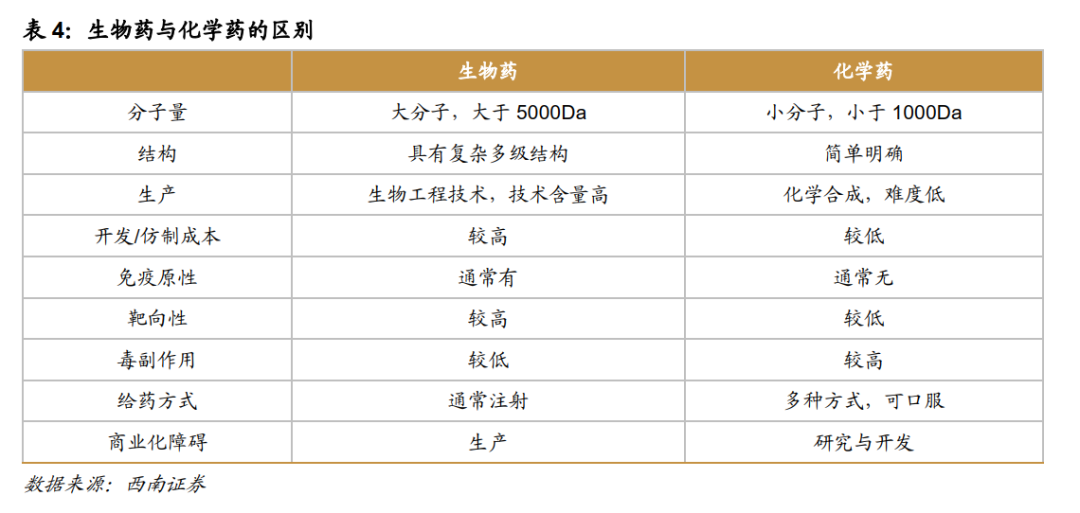

生物药是指从生物组织中制造、提取或半合成得到的药物产品,包括单克隆抗体、重组蛋白、疫苗及基因和细胞治疗药物等。生物药多为蛋白质,具有复杂的空间结构,分子量通常大于5000Da,而化学药多为小分子,分子量通常小于1000Da。生物药的优势在于靶向性好,具有更高的功效,同时副作用及毒性也较小,可用于治疗多种无其他可用疗法的医学病症。但是生物药的研发和生产难度均高于化学药,需要强大的研发实力以及巨额的资本投入。生物药的注册审批也更为复杂,包括对更全面临床数据的要求。总的来说,生物药市场的进入壁垒更高。

生物药凭借其独特的优势近年来发展迅速,是目前全球最畅销的医药产品。在2019年的全球十大畅销药中,生物药占了6个,其中4个为单抗,用于肿瘤免疫治疗和自身免疫性疾病的治疗。这6种生物药2018年的销售总额为597亿美元,占十大畅销药2019年总销售额的61.11%。然而,在中国医药市场占主导地位的仍然是低成本小分子药物,国内生物药的市场成长空间巨大。

2.2 JS001:国内第一梯队PD-1,多适应症抢占广阔市场

2.2.1国内PD-1市场正处于爆发初期

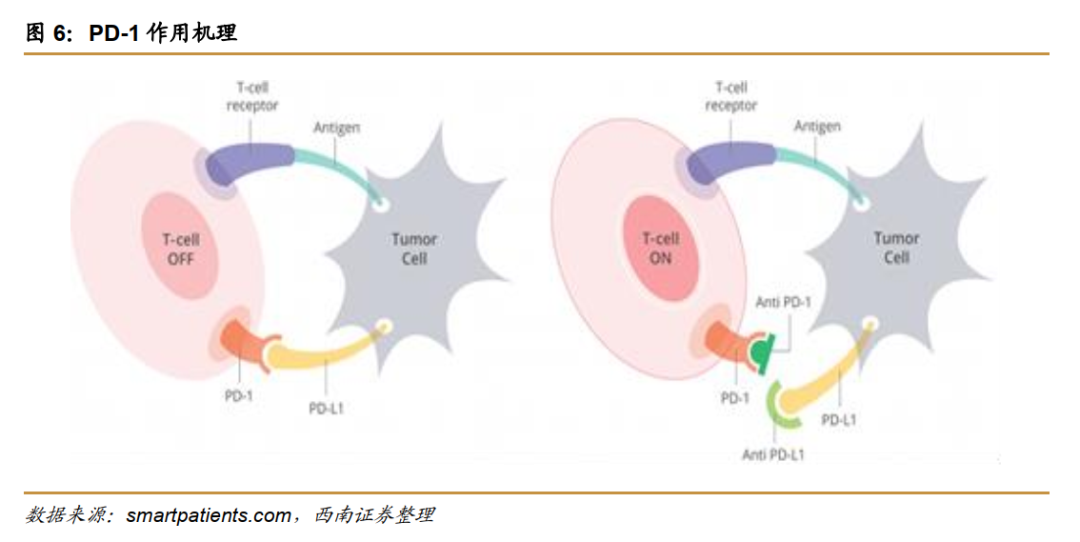

PD-1(Programmed cell death protein 1),即程序性细胞死亡受体1,是一种重要的免疫抑制分子,表达于活化的T细胞、B细胞、NK细胞、单核细胞以及部分肿瘤细胞的跨膜蛋白。PD-1有PD-L1与PD-L2两种特异性配体,不同于PD-L2,PD-L1在20%-50%的肿瘤细胞中高表达,PD-L1与淋巴细胞表面的PD-1结合形成通路后会导致淋巴细胞活性降低,自身免疫被抑制,无法攻击肿瘤细胞。因此通过抑制PD-1与PD-L1的结合过程,可以提高淋巴细胞活性,加强自身免疫,达到肿瘤免疫治疗效果。

治疗效果上看,截至目前临床数据表明单用PD-1单抗抑制剂进行肿瘤治疗的应答率在10~30%之间(除对典型霍奇金淋巴瘤的有效率在60%以上外)。虽然目前单用PD-1抑制剂的应答率偏低,但其相对于传统放化疗和靶向治疗仍具有广谱性、持久性和低毒性等优势,并且可以通过精准医疗以及联合治疗来提升有效率,PD-1/PD-L1单抗已成为提升晚期肿瘤生存率的明星药物。

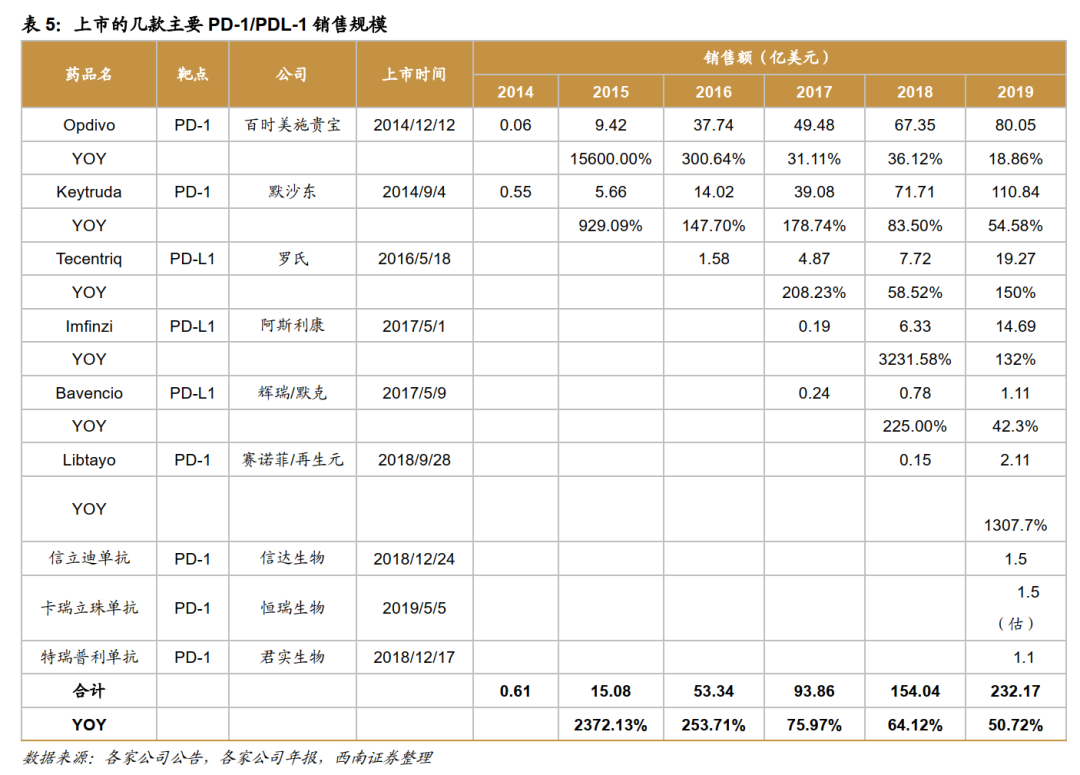

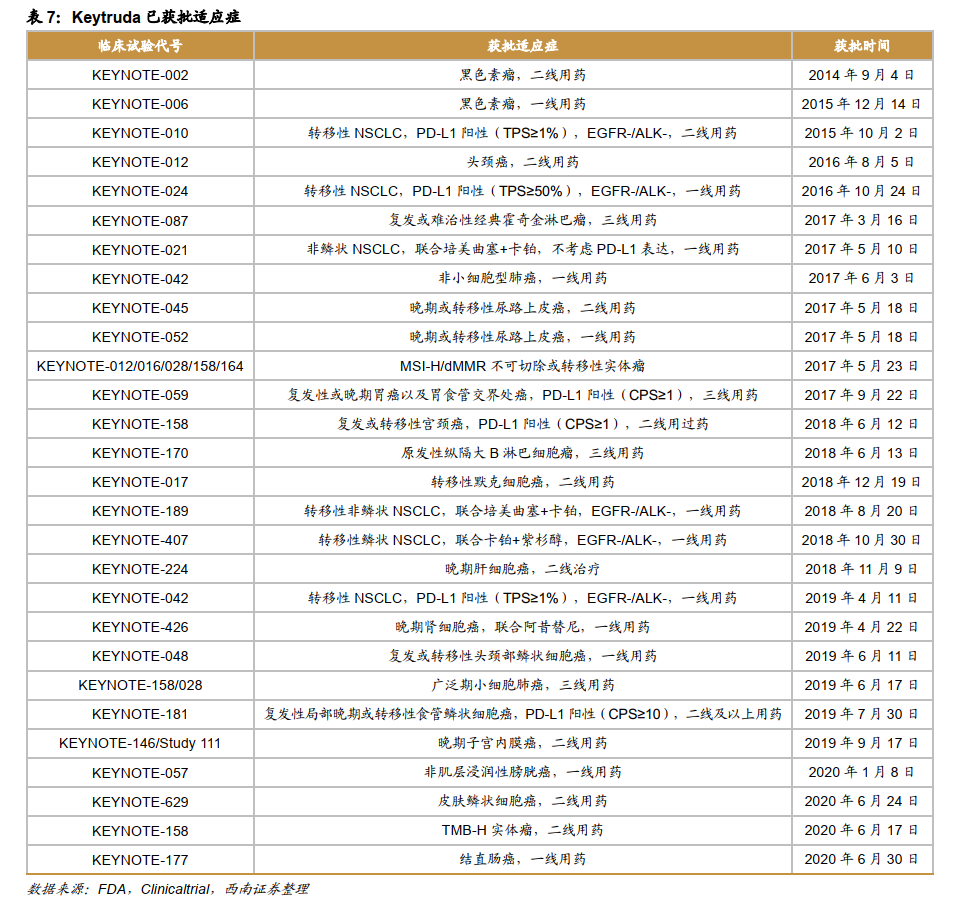

目前全球共有10个PD-1/PD-L1单抗药物获批上市,分别是百时美施贵宝的Opdivo(纳武单抗)、默沙东的Keytruda(帕博丽珠单抗)、罗氏的Tecentriq(阿特珠单抗)、阿斯利康的Imfinzi(度伐单抗)、辉瑞和默克联合研发的Bavencio(阿维鲁单抗)、赛诺菲和再生元联合研发的Libtayo、君实生物的特瑞普利单抗(拓益)、信达生物的信迪利单抗(达伯舒)、恒瑞医药的卡瑞利珠单抗(艾立妥)、百济神州的替雷利珠单抗注射液(百泽安)。

自2014年PD-1单抗药物Opdivo和Keytruda上市以来,全球销售额快速增长。第三款PD-1单抗药物Libtayo于2018年9月上市,2019年三款PD-1单抗药物的销售额分别为80.1亿美元、110.8亿美元和2.1亿美元,加上目前上市的Tecentriq(19.3亿美元)、Imfinzi(14.7亿美元)、Bavencio(1.1亿美元)三大PD-L1品种,2019年全球PD-1/PD-L1单抗药物市场规模已超过200亿美元。根据Research and Markets的预测,随着适应症的不断获批和新药上市的持续加速,未来全球PD-1/PD-L1销量将保持23.4%的年复合增长率,至2025年有望达500亿美元。

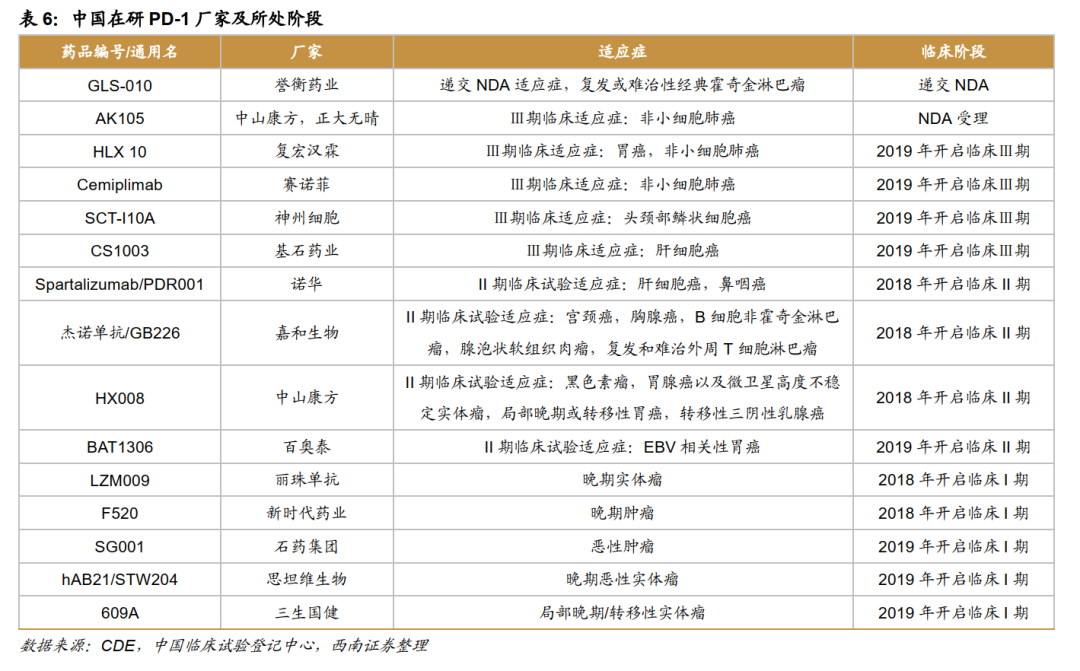

中国具备广阔的PD-1/PD-L1单抗药物市场空间,国内外药企竞相布局。Opdivo和Keytruda已经在中国上市,国产的特瑞普利单抗(JS001)、信迪利单抗(IBI308)、卡瑞利珠单抗(SHR-1210)、替雷利珠单抗(BGB-A317)也相继获批上市。截至2020年5月20日,中国共有6款PD-1产品获批并进入商业化阶段(两款进口,四款国产)。此外,尚有15家PD-1处于临床阶段。该行认为未来多适应症和具有完善的销售推广团队的公司有望获得较多份额。

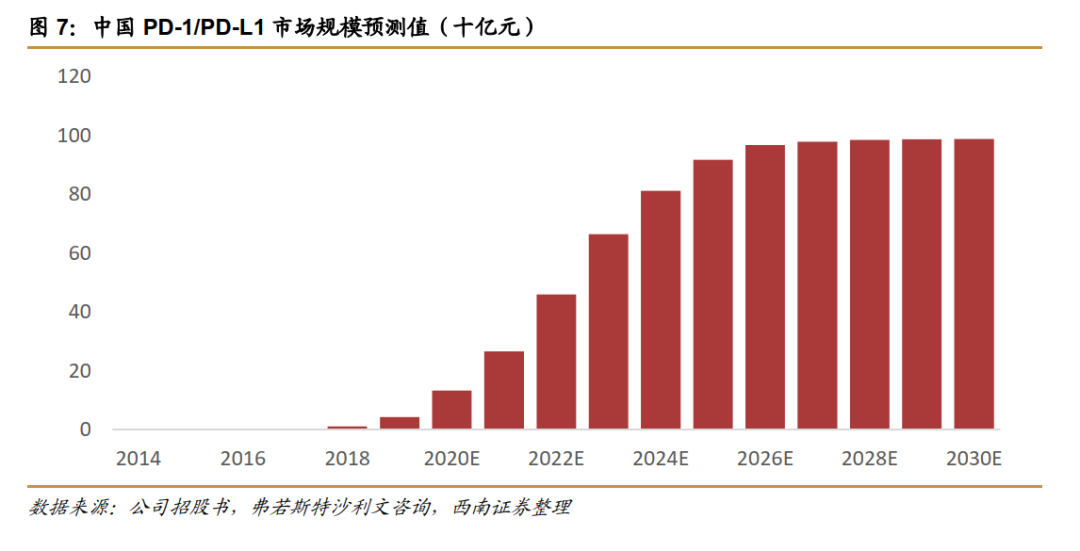

2018年为PD-1/PD-L1单抗药物进入中国市场的元年,接下来很快进入爆发式增长阶段。预期随着不断扩大的适应症类型和患者教育带来的可及性的增强,中国PD-1/PD-L1抑制剂市场将迎来快速增长,据弗若斯特沙利文咨询预估从2018年到2023年的复合增长率为133.5%,于2023年达到664亿人民币,中国本土企业发展后劲足。

2.2.2特瑞普利单抗(JS001)

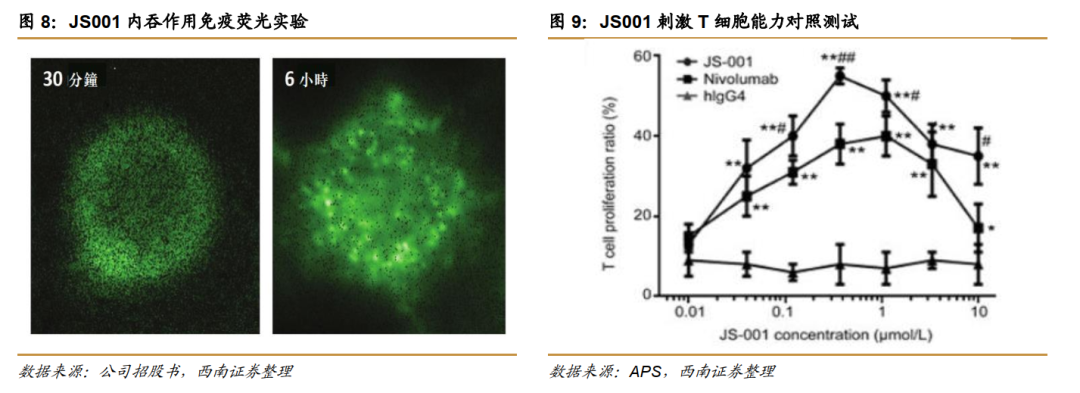

与绝大多数PD-1单抗抑制剂一样,JS001采用的是ADCC活性弱的IgG4亚型结构,自免疫小鼠产生的鼠源抗体经由计算机模拟设计进行人源化,并结合噬菌体展示技术进行优选,最终得到“高亲和力+强劲诱导内吞”的抗体。JS001与PD-1的高亲和力能够有效地阻止肿瘤细胞的PD-L1和PD-L2与PD-1结合,从而保持免疫细胞活性。此外,免疫荧光实验结果显示JS001还能诱导PD-1受体的内吞,从而降低PD-1在细胞膜表面的表达。同时,通过体外活性试验测定了JS-001刺激T细胞增殖的能力、刺激T细胞分泌IFN-γ、TNF-α的能力,数据表明JS-001体外活性高于相同浓度的Nivolumab。因此,JS001有望在临床实验中表现出更优异的治疗效果。

PD-1/PD-L1的作用机制决定其能够适用于绝大多数肿瘤的治疗。Opdivo和Keytruda最初获批的适应症都为二线治疗黑色素瘤,从2014年至今,随着临床试验的不断推进,PD-1抗体的获批适应症越来越多,从小癌种延伸到大癌种。目前已上市的PD-1单抗药物获批的适应症包括黑色素瘤、非小细胞肺癌、头颈癌、经典霍奇淋巴瘤、尿路上皮癌、胃癌、宫颈癌、结直肠癌、默克细胞癌、肝癌、肾癌、食管癌等,涵盖了发病率高的主要癌种。其中肺癌是PD-1药物最大的市场,Keytruda从PD-L1高表达患者入手,率先进入一线治疗肺癌市场,弯道超越Opdivo。未来各企业抢占想要抢占国内PD-1药物市场,不断增加PD-1药物适应症的获批数量是关键。另外,临床实验风险大、成本高,找准方向进行差异化竞争也非常重要。

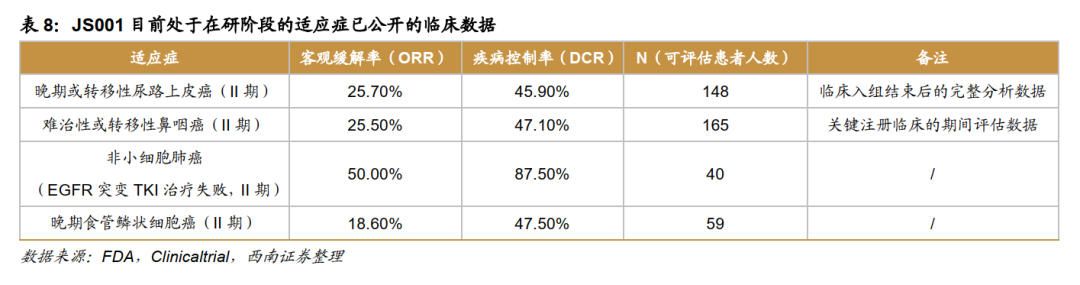

JS001自2016年初开始临床研发,至今已在中、美等多国开展了覆盖11个类型瘤种的16项临床研究,包括黑色素瘤、非小细胞肺癌、鼻咽癌、淋巴癌、软组织肉瘤、尿路上皮癌、食管癌、胃腺癌、三阴乳腺癌等,已公布多项喜人的临床结果。单药治疗各种癌症的疗效有限,不过只要单药获批这些适应症,临床上进行联合用药将有望促进销售。

2.2.3申报适应症

(1)黑色素瘤

黑色素瘤是PD-1单抗进入抗肿瘤药物市场的登陆点。与Opdivo和Keytruda一样,特瑞普利单抗获批的第一个适应症为黑色素瘤的二线治疗。此次有条件批准是基于一项关键的临床II期试验,结果显示,121例可评估患者中,观察到1例CR,24例PR和48例SD,ORR为20.7%(25/121),DCR为60.3%(73/128)。且进一步的亚组分析显示,特瑞普利对PD-L1阳性患者比阴性患者有更好的疗效,24例PD-L1肿瘤阳性和80例PD-L1肿瘤阴性患者的ORR分别为45.8%和15.0%。Keytruda二线治疗黑色素瘤已在中国获批,在一项针对中国黑色素瘤患者二线治疗的临床试验KEYNOTE-151中,ORR为16.7%,DCR为38.2%。

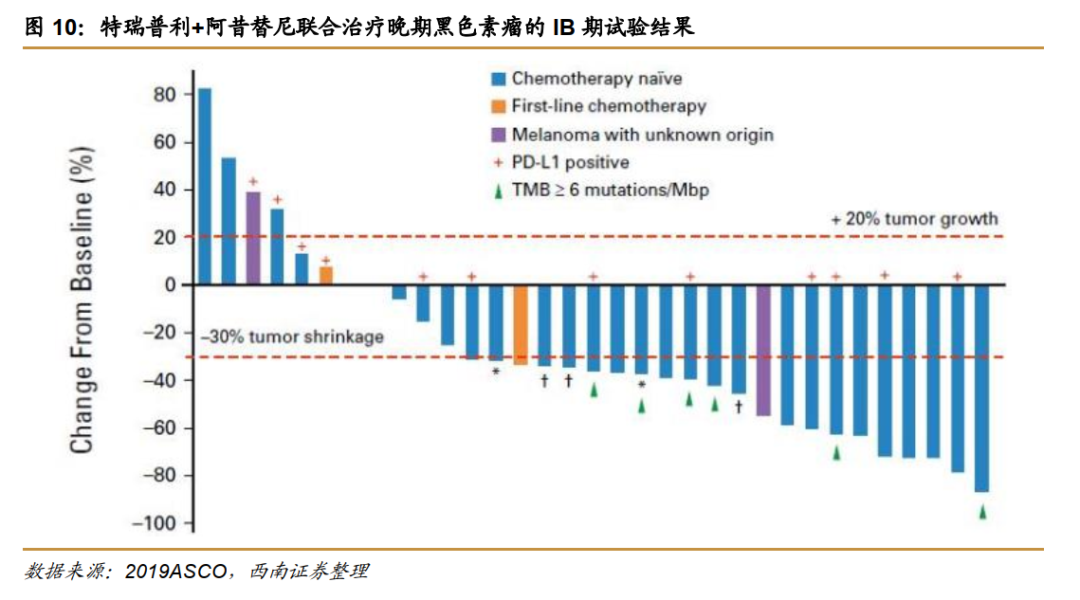

黑色素瘤可分为4个亚型,慢性日光损伤(CSD)、非慢性日光损伤(非CSD)、肢端(Acral)和黏膜(Mucosal)。美州患者的主要类型为CSD和非CSD,约占94%;而在中国肢端和黏膜则是主要类型,约占73%。特瑞普利单抗的临床结果所示,CSD(ORR 35.3%,DCR64.7%)和非CSD(ORR 33.3%,DCR 77.8%)亚型患者比肢端(ORR 14.3%,DCR53.1%)和黏膜(ORR 0%,DCR 42.1%)亚型患者对特瑞普利单抗有更好的应答。针对中国黑色素瘤患者的实际情况,为了解决特瑞普利在粘膜黑色素瘤响应率不高的问题,公司目前正在进行一项联合阿昔替尼一线治疗粘膜黑色素瘤的临床试验,目前已进入到临床Ⅲ期。

2019和2020年ASCO会议持续报道了特瑞普利单抗与血管内皮生长因子受体抑制剂阿昔替尼联合治疗晚期黑色素瘤的临床数据,其中包括化疗后的黏膜黑色素瘤患者(88%)。2020年ASCO会议报道了该实验的研究结果。特瑞普利+阿昔替尼在29例治疗的初治黏膜黑色素瘤患者中,PR14例,SD11例,有效率为48.3%,完全缓解率为86.2%,中位DOR为13.7个月,中位PFS为7.5个月,中位OS为20.7个月,试验结果优异。未来中国的粘膜黑色素瘤患者将有更优的用药选择。

特瑞普利单抗已于2018年在国内获批黑色素瘤的二线治疗,黑色素瘤的一线治疗预计于2020年下半年完成三期临床试验入组,顺利的话将于2022年上市。

(2)鼻咽癌与尿路上皮癌

鼻咽癌

PD-1单抗药物的临床试验主要集中在发病率高的大癌种,根据2015年中国癌症流行病学数据,我国发病率前五的癌症为肺癌、胃癌、食管癌、肝癌和结直肠癌。中国鼻咽癌年发病人数约为6.1万,尿路上皮癌年发病人数约为8.3万人(约占膀胱癌的90%以上,肾癌的10%~15%),共计14.3万人。特瑞普利单抗在布局大癌种的同时也积极进军小癌种,后续在鼻咽癌与尿路上皮癌的临床进展相对较快,实现错位发展,具有竞争优势。目前两种适应症已被NDA受理,可能为公司带来新的增长点。

鼻咽癌是指发生于鼻咽腔顶部或侧壁黏膜上皮的恶性肿瘤,属于头颈部鳞癌,在我国发病率高,尤其是南方省份的发病率高达50/10万。早期鼻咽癌主要通过放疗来治疗,5年生存率能够达到75%~85%,然而70%~80%的患者确诊时已是中晚期。在PD-1单抗获批鼻咽癌之前,对于复发或转移性鼻咽癌患者,标准的一线的治疗方案为含铂双药化疗,且一线化疗失败后,并无高效的二线治疗方案。

公司在国内鼻咽癌领域布局最早,进展最快,特瑞普利单抗单药用于二线治疗鼻咽癌申报上市,2020年5月已获受理。在一项特瑞普利单抗用于治疗对既往系统治疗无效的鼻咽癌的Ⅱ期临床试验中,共165例可评估患者,ORR为25.5%,DCR为47.1%,并且大多数不良反应可耐受。该项临床试验目前在同类实验中规模最大,临床疗效令人鼓舞。特瑞普利单抗联合“吉西他滨+顺铂”化疗一线治疗晚期鼻咽癌的国际临床III期试验也正在进行当中,预计在国内能够率先完成。

尿路上皮癌

从肾脏出口到尿道的上皮组织发生癌变都为尿路上皮癌,常见的有膀胱癌、输尿管癌、肾盂癌。尿路上皮癌也是PD-1/PD-L1单抗药物竞争激烈的适应症之一,目前全球共有5个单抗获批二线治疗,包括Tecentriq、Opdivo、Imfinzi、Bavencio和Keytruda,其中Tecentriq和Keytruda获批用于一线治疗不适合化疗的患者。国产PD-1/PD-L1单抗药物中,替雷丽珠单抗将是特瑞普利单抗在尿路上皮癌的主要竞争对手,2020年4月,替雷利珠单抗获NMPA批准用于曾接受过治疗的局部晚期或转移性尿路上皮癌患者,成为首个在国内获批上市用于尿路上皮癌的PD-1单抗。

特瑞普利单抗用于二线治疗膀胱尿路上皮癌已获CDE受理,研究数据显示特瑞普利单抗对膀胱尿路上皮癌具有良好疗效。POLARIS-03研究为特瑞普利单抗二线治疗局部晚期或转移性尿路上皮癌的多中心、开放的Ⅱ期注册研究。2020年ASCO会议上公布了POLARIS-03的完整研究数据。148例患者数据显示,该研究的客观缓解率(ORR)为25.7%,疾病控制率(DCR)为45.9%,整体人群的中位生存期(OS)达20.8个月(本次分析时OS数据尚未成熟)。

(3)肺癌

肺癌作为抗肿瘤药物的最大市场,是所有创新生物药企的必争之地。根据中国癌症统计数据,中国肺癌发病率为57/10万人,死亡率为46/10万人,均居所有癌症首位。按照病理分类,肺癌大致分为非小细胞肺癌(NSCLC)及小细胞肺癌(SCLC), 其中非小细胞肺癌又可分为腺癌、鳞状细胞癌、大细胞癌、腺鳞癌。非小细胞癌患者占绝大多数,在我国这一比例约为90.34%。腺癌是最常见的类型,尤其是不吸烟患者,而小细胞肺癌的患者几乎都有吸烟史。近年来,根据有无相关基因的突变,将肺癌可分为EGFR基因突变型/野生型,ALK基因突变性/野生型,ROS1基因突变型/野生型等。

非小细胞肺癌(NSCLC)

Opdivo在美国于2015年3月获批2个二线治疗NSCLC的适应症,成为首个进军肺癌治疗领域的PD-1单抗,但其单药一线治疗NSCLC的临床研究(CHECKMATE-026)在2016年宣布失败。与此同时,Keytruda单药一线治疗NSCLC的临床研究(Keynote-024)却取得成功,该临床实验招募的是PD-L1阳性高表达(TPS≥50%)患者。此后Keytruda乘胜追击,获批多个一线治疗NSCLC适应症,奠定了其在非小细胞肺癌领域的霸主地位。目前全球仅有Keytruda和Tecentriq两款PD-1/PD-L1单抗药物获批非小细胞肺癌的一线治疗,其中Tecentriq仅适用于与Avastin和化疗联合一线治疗转移性非鳞状NSCLC。

在国内,Opdivo已获批二线单药治疗EGFR-/ALK-型转移性NSCLC(ORR17%,n=338),Keytruda已获批联合“培美曲塞+顺铂”一线治疗EGFR-/ALK-型转移性非鳞状NSCLC(ORR47.6%,n=410)。与欧美人不同,亚洲人NSCLC患者的EGFR突变率较高,达到30%左右,国外企业二线治疗EGFR突变型NSCLC的临床试验,包括BMS的Checkmate-722和MSD的Keynote-789,都已进入临床Ⅲ期。国内企业中,君实在二线治疗EGFR突变型NSCLC的临床试验进展最快。公司在2019WCLC公布了特瑞普利单抗+化疗二线治疗晚期NSCLC的Ⅱ期临床试验的研究数据,31例可评估患者中,ORR达54.8%,DCR达93.5%,初步的结果令人鼓舞。在联合化疗一线治疗EGFR-/ALK-型转移性NSCLC方面,恒瑞针对非鳞状细胞癌的临床试验进展最快,其它企业紧跟其后。君实将鳞状细胞NSCLC与非鳞状细胞NSCLC设置在同一项实验中,同时根据PD-L1表达水平(TC≥1% VS TC<1%=以及吸烟频率(常吸VS少吸VS不吸)进行了分组。国内PD-1单抗在NSCLC领域竞争激烈,通过合理的实验设计,进行差异化竞争,公司有望在国内庞大的肺癌市场中抢占一席之地。

小细胞肺癌

小细胞肺癌在我国大约占所有肺癌患者的9.66%,相对其他肺癌,恶性程度更高,患者生存期极短,其中约三分之二被诊断为广泛期疾病。含有铂类的双药化疗方案(顺铂/卡铂+依托泊苷/依立替康)是晚期小细胞肺癌的首选治疗方案,有效率大约在60%~70%,但是复发率极高,且近三十年来无新药获批。PD-1单抗药物的出现打破了这一局面,2018年8月Opdivo获批SCLC的二线用药,2019年3月Tecentriq联合化疗获批用于一线治疗SCLC,Keytruda也于6月获批用于三线治疗SCLC。PD-1/PD-L1单抗药物的相继获批为SCLC治疗带来了曙光,也证明了PD-1/PD-L1单抗药物治疗恶性肿瘤的实力。特瑞普利单抗联合“铂类+依托泊苷”化疗一线治疗广泛期SCLC的临床Ⅲ期试验正在进行中,预计2021年7月初步完成,有望成为第一个获批治疗SCLC的国产PD-1单抗抑制剂。

(4)消化道肿瘤

消化道肿瘤指的是发生于人体消化系统的肿瘤,如发生在胃、食管、小肠、结肠、直肠、肝、胰腺、胆道等。根据《Cancer Statistics in China, 2015》的数据,预计2015年我国新发食管癌、胃癌、结直肠癌和肝癌的病例数分别为47.8万、67.9万、37.6万、46.6万,分别占比当年全国新发癌症病例的11.1%、15.8%、8.8%和10.9%,排名位列所有癌种前五,合计占比高达46.6%。

胃癌

相较于其他高发病率肿瘤,PD-1/PD-L1单药在胃癌领域的临床进展并不顺利,目前仅有Opdivo与Keytruda获批胃癌的三线及以上用药。2017年9月日,美国FDA批准Keytruda用于三线以上治疗PD-L1表达≥1%的复发性晚期或转移性胃癌/胃食管结合部腺癌。此次获批是基于KEYNOTE-059队列1试验:试验显示在肿瘤PD-L1表达≥1%的患者群体内(约占总体的55%),Keytruda治疗的总体缓解率(ORR)达到了13.3%,其中完全缓解率(CR)为1.4%,部分缓解率(PR)为11.9%。之后Keytruda在胃癌适应症拓展上却接连折戟,继 2018年胃癌二线单药对照化疗临床Ⅲ期试验(KEYNOTE-061)宣布失败后,2019年4月份胃癌一线联合化疗对照化疗临床Ⅲ期试验(KEYNOTE-062)也宣布失败。2017年9月,Opdivo在日本获批三线治疗不可切除晚期或复发性胃癌。

国内企业中,恒瑞、信达、百济神州的PD-1产品一线治疗胃癌的临床试验均已进入III期,但考虑到免疫治疗在胃癌领域面临的挑战性,一线治疗方案不易取得成功。特瑞普利单抗在一项治疗化疗难治性胃癌的II期临床试验中,58名可评估换患者,ORR为12.1%,DCR为39.7%,表现出了不劣于Keytruda(11.6%ORR)的疗效,并且发现TMB相较于PD-L1可以更好地预测接受PD-1免疫疗法的化疗难治性胃癌患者的总体生存预后。

Opdivo联合化疗治疗胃癌可大幅提高ORR和mPFS。在ATTRACTION-4的第1部分(II期),评价了Opdivo联合替吉奥(S-1)加奥沙利铂(SOX)或卡培他滨加奥沙利铂(CapeOX)作为不能切除的晚期或复发的人表皮生长因子受体2(HER2)阴性胃腺癌或胃食管结合部癌的一线治疗的安全性和有效性。结果显示:Opdivo加SOX组客观有效率为57.1%(95%可信区间34.0-78.2),Opdivo+capox组客观有效率为76.5%(50.1-93.2)。两组的中位总生存率均未达到(NR)。中位无进展生存期分别为9.7个月(5.8-NR)和10.6个月(5.6-12.5)。结论Opdivo联合SOX/CapeOX治疗不能切除的晚期或复发的HER2阴性G/GEJ癌具有良好的耐受性和良好的疗效。

肝癌

由于恶性程度高、病情发展快、治疗难度大,肝癌被称为“癌中之王”。其中肝细胞癌(HCC)是肝癌的主要组织学亚型,占原发性肝癌的90%。目前,HCC的靶向一线治疗药物包括 2007 年上市的索拉非尼和 2018 年上市的仑伐替尼,仍然缺乏有效药物。Opdivo和Keytruda分别于2017年和2018年获批晚期肝细胞癌的二线治疗,Tecentriq联合贝伐珠单抗用于一线治疗晚期或转移性肝细胞癌患者,已获美国FDA突破性疗法认定资格,有望成为首个一线治疗晚期肝癌的PD-1/PD-L1药物。

国内四大PD-1公司中,恒瑞卡瑞利珠单抗单药二线治疗 HCC 已经获批上市,信达和百济神州,一线用药的临床试验也都进入到III期。公司一线治疗肝细胞癌选择的方案是贝伐珠单抗联用,目前处于临床三期。此外,公司另辟赛道,积极布局可切除肝细胞癌的辅助治疗和新辅助治疗,临床进展在国内处于领先地位。

食管癌

根据《2018年中国食管癌诊疗指南》显示,中国食管癌90%以上为食管鳞癌,而美国则是食管腺癌居多。食管鳞癌对现有的药物治疗手段较不敏感,不可手术的食管癌五年生存率只有15%~20%。Keytruda于2019年7月成为第一个获批单药二线治疗PD-L1阳性的复发性局部晚期或转移性食管鳞状细胞癌的PD-1/PD-L1单抗药物。该获批基于一项代号为KEYNOTE-181的III期临床试验数据,食管鳞癌患者ORR为16.7%,其中PD-L1阳性的患者ORR为21.5%,后续还将公布中国食管鳞癌患者的数据。2020年2月,百时美施贵宝公司宣布,日本厚生劳动省已批准Opdivo二线治疗无法切除的晚期/复发性食管癌患者,获批是基于ATTRACTION-3。该研究显示与化疗组相比,Opdivo组显著改善了总生存(OS),两组的中位OS分别为10.9个月和8.4个月。特瑞普利单抗在二线治疗晚期食管鳞状细胞癌的II期临床试验中,共59例可评估患者,ORR为18.6%,DCR为47.5%,表现出不劣于Keytruda的疗效。

2.2.4特瑞普利单抗预计成熟期销售额有望达到86亿元

该行根据特瑞普利单抗目前处于临床后期的适应症及其市场格局进行了未来可能达到的销售额预测。根据预测,消化道肿瘤可能成为特瑞普利单抗销售额最高的适应症,其次是肺癌和乳腺癌等,所有适应症合计销售额有望达到86亿元。由于主要适应症胃癌、肝癌等上市时间可能在2022-2024年,因此预计特瑞普利单抗将在2027-2030年左右达到成熟期。

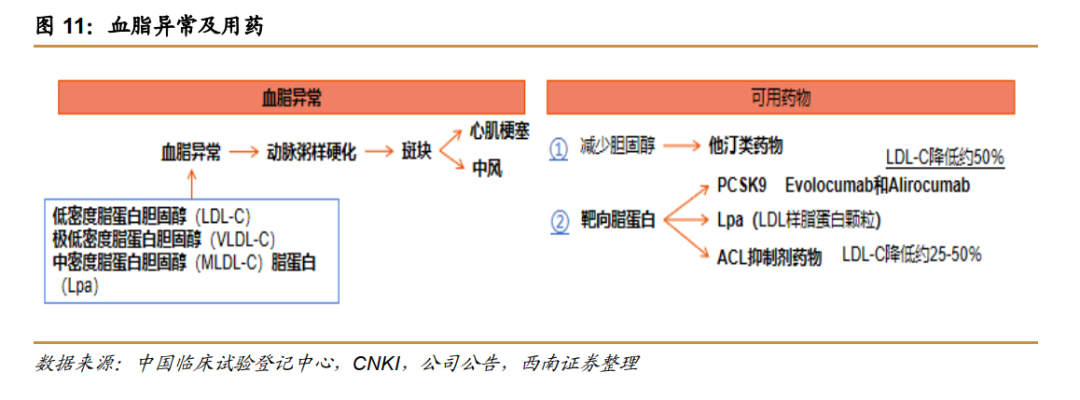

2.3 JS002:患者人群数量庞大,有望成为20亿品种

家族性高胆固醇血症(familialhypercholesterolemia,FH)是一种常染色体显性遗传性疾病,属于高血脂的一种。发病机制是细胞膜表面的LDL受体缺如或异常,导致体内LDL代谢异常,造成血浆总胆固醇(TC)水平和低密度脂蛋白-胆固醇(LDL-C)水平升高。

其常用药物为他汀类,但他汀类降脂效果有限,严重的病人往往难以降到正常血脂范围。新型靶向脂蛋白的降脂药包括PCSK9、Lpa,ACL抑制剂,其中PCSK9降脂效果最好。PCSK9是最新一代降脂效率与安全性更优的降脂靶点,抗PCSK9单克隆抗体可用于治疗高胆固醇血症。他汀类药物的机理是抑制胆固醇合成、减少胆固醇来源,而PCSK9抑制剂是促进胆固醇代谢,从而加速清除体内已经合成的胆固醇。

根据CNKI文献《中国队列人群高胆固醇血症发病率及其影响因素》,该文献研究了17264名我国35-74岁成人,扣除年龄因素的标化发病率为10.50/1000入年。根据北京疾控中心的数据,我国高胆固醇血症患病率的患病率为6.3%。估测我国高胆固醇血症患者高达8800万人,高胆固醇血症用药市场空间巨大。

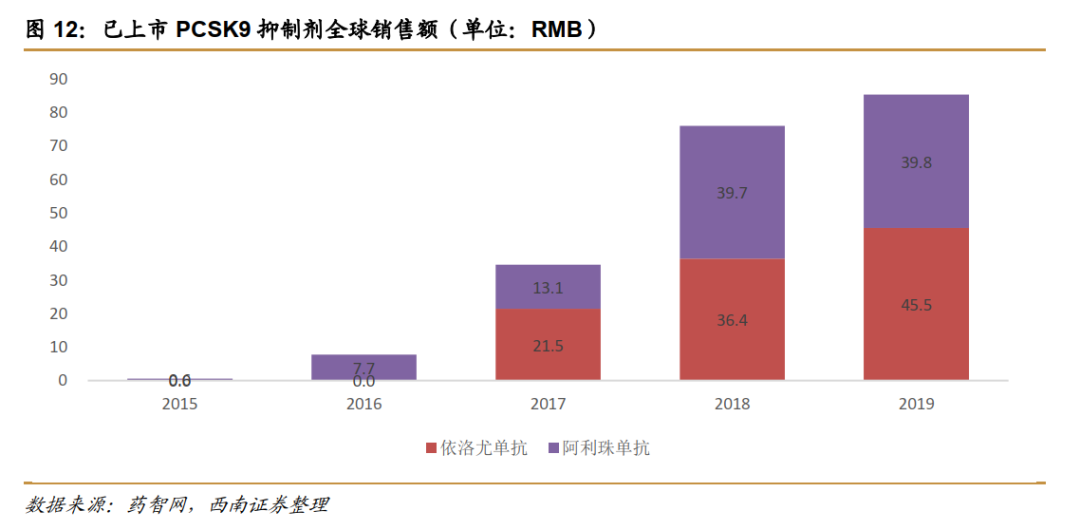

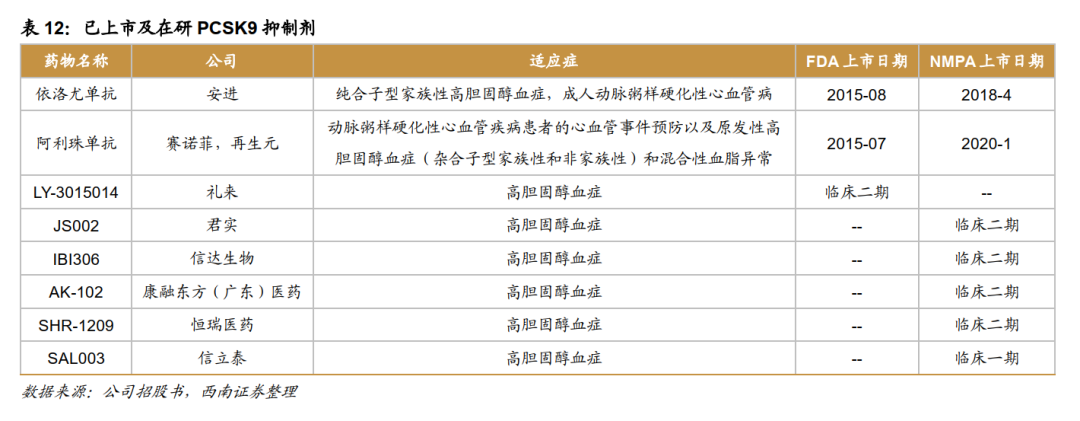

全球市场共有两项抗PCSK9单抗获批,分别为安进的依洛尤单抗(瑞百安)和赛诺菲/再生元的阿利珠单抗,两个药物合计在2019年销售额达到85亿元人民币。海外市场有一项抗PCSK9单抗处于临床阶段,为礼来的LY-3015014,目前处于临床II期。

依洛尤单抗(瑞百安)和赛诺菲/再生元的阿利珠单抗也已在中国获批。中国市场共有五项抗PCSK9单抗正在进行临床试验。JS002为第一个获得NMPA的临床试验批准的国产抗PCSK9单抗,目前临床进展顺利,已完成II期临床试验患者入组工作。如果试验进展顺利,有望于2022年上半年获批上市,鉴于该药对应的患者人群大,假设用药渗透率为5%,年用药金额为4000元,8800万患者对应的市场空间就达到176亿元。假设在研厂家都上市,届时8个厂家,平均份额为1/8,单个厂家可享22亿元市场规模。因此公司的JS002上市后有望成为20亿品种。

2.4 UBP1211:阿达木单抗类似物即将上市,大市场空间中抢占先发优势

肿瘤坏死因子(TNF)是一种参与全身炎症的细胞信号蛋白(细胞因子),是构成急性期反应的细胞因子之一。TNF是一种内源性热原,能够诱导发烧,细胞死亡,恶病质,炎症并抑制肿瘤发生和病毒复制,其异常表达与多种人类疾病有关,包括阿尔茨海默氏病,癌症,重度抑郁症,牛皮癣和炎症性肠病。TNF-α是肿瘤坏死因子的一种类型,主要由单核—巨噬细胞分泌,TNF-α与类风湿性关节炎、幼年特发性关节炎、银屑病关节炎有关,TNF-α抑制剂与TNF-α特异性结合,从而抑制其诱发过激的免疫反应。

阿达木单抗是TNF-α抑制剂中最成功的产品,其适应症集中在免疫性疾病领域,包括类风湿关节炎、强直性脊柱炎、成人克罗恩病、中重度斑块型银屑病、多关节型幼年特发性关节炎、成年非感染性中间/后/全葡萄膜炎等17种。阿达木单抗原研药修美乐的销售额在2018年达到203亿元,此后受全球生物类似药的冲击,原研药修美乐的销售额将下降。

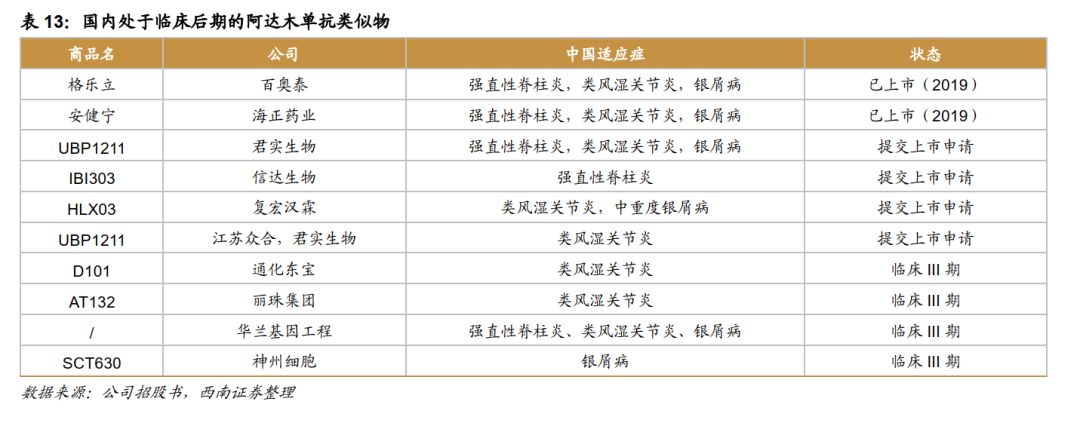

阿达木单抗对应的国内市患者群体庞大。阿达木单抗在国内获批三个适应症,分别为类风湿关节炎,强直性脊柱炎,银屑病。根据CNKI文献数据,我国大陆地区类风湿关节炎发病率约为0.42%,患者人数约为588万人;根据CNKI文献,20世纪90 年代与国际抗风湿病联盟合作调查,确定我国强直性脊柱炎的发病率为0.3%,计算得出患者人数为420万人;2018年版的《中国银屑病诊疗指南》显示,目前国内银屑病患者数量约为600万以上。因此,阿达木单抗在国内针对的患者群体合计高达1600万人。

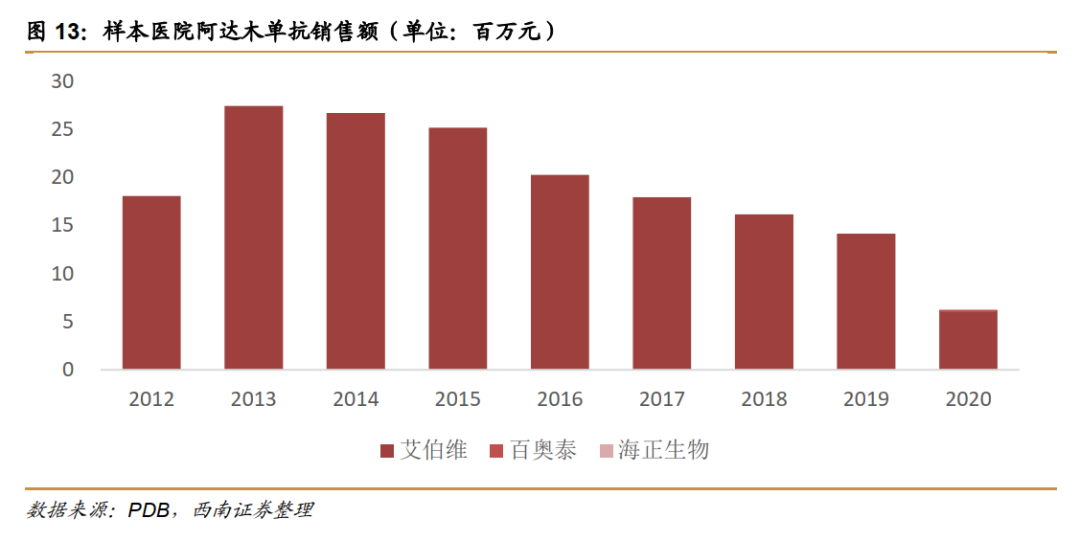

虽然患者人群庞大,但由于阿达木单抗价格较高,且之前未进入医保,多数患者仍然只能使用疗效并不如意的激素类药物。艾伯维的原研药修美乐于2010年进入中国,2013年在样本医院达到销售峰值2744万元,此后销售额逐年下降。2019年之前,修美乐的价格为7,820(40mg),类风湿和强直性脊柱炎患者每两周需要注射一次,单月用药金额达到1.6万元,只有极少数患者能负担得起。

修美乐降价进入医保,有望迎来销售量大幅增加。2019年11月,修美乐通过国家医保谈判进入国家乙类医保,价格从7,820(40mg) 降为1,290元。价格的下降预计将带来销售的大幅提升。假设渗透率为1%,每人每年用药金额为1290元/针*2次/月*12月=3.10万元,则市场规模可达到1600万人*1%*3.10万元/人/年=49.6亿元。若渗透率达到2%,则市场规模可达到99.2亿元。阿达木单抗类似物现在尚未纳入医保,预计随着上市厂家数量的增加,有可能国家会采用集采的方式,届时价格的下降将有望促进量的进一步上涨。即使价格下降50%,量上涨一倍,也才到4%的渗透率,上涨空间非常可观。

国内多个生物类似物即将上市,UBP1211具有先发优势。阿达木生物类似药方面,美国市场共有5款阿达木生物类似药获批,中国市场有2款阿达木生物类似药获批,为百奥泰的格乐立和海正药业的安健宁。除上述已获批产品外,3款修美乐生物类似药已提交NDA,4个类似物处于临床三期。UBP1211已于2019年11月7日获得NMPA的新药申请受理通知书,为10项在研阿达木单抗生物类似物中第三个提交NDA的产品。截至2020年5月17日,已获得NMPA的NDA受理。

虽然阿达木单抗类似物市场竞争激烈,但由于市场空间广阔,且公司产品具有先发优势,UBP1211有望销售额达到10亿元。

2.5病毒中和抗体:全国首家进入临床,有望成为抗击利器

目前尚无针对性抗病毒药物,多种疗法在研。自2020年初病毒卫生事件爆发以来,国内外多家机构积极推动各种治疗方式的研发,目前尚无明确的针对病毒的药物或疫苗上市。前期大家寄以厚望的瑞德西韦的临床试验证实,该药对减少住院时间有一定帮助,但其疗效尚不足以单药对抗病毒。在研所有病毒治疗方式中,疫苗研发走在最前面,Moderna与美国国家过敏和传染病研究所(NIAID)合作的mRNA疫苗目前正在进行第二阶段试验,是目前全球研发最快的疫苗。国内疫苗研发进展最快的是康希诺与中国军事科学院合作的Ad5-nCoV疫苗,已完成二期试验,即将开始三期临床。由于疫苗研发最终结果尚未出来,具有较大不确定性,因此同时进行抗病毒药物的研发也具有重要意义。

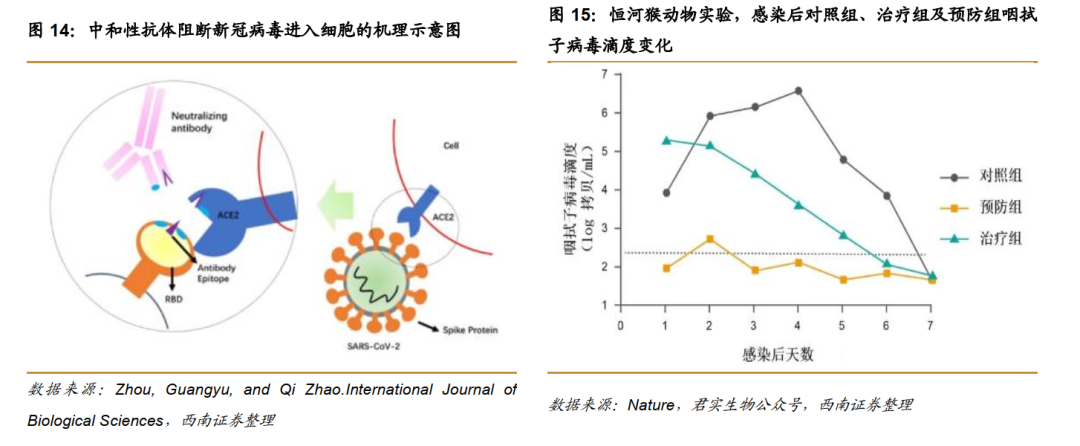

公司与中科院微生物所合作研发的中和性抗体在动物实验中疗效突出。病毒凭借其表面的S蛋白与宿主细胞表面受体(ACE2)附着来启动细胞融合过程,因此S蛋白是抗体介导中和的主要靶标。中和性抗体通过与S蛋白结合占据该位点,阻止S蛋白与宿主细胞表面受体(ACE2)结合,从而阻断病毒进入细胞,达到抵抗病毒感染的目的。

公司与中科院微生物所严景华团队合作研发中和性抗体。据中国科学院微生物研究所严景华等在《Nature》上发表的文章“A human neutralizing antibody targetsthe receptor binding site of SARS-CoV-2”,该团队研发的代号为CB6的单克隆抗体具有突出的抗病毒活性。在恒河猴动物实验中,注射CB6的实验组咽拭子病毒滴度快速下降。预示了该抗体良好的抗病毒活性。

公司的中和性抗体进入临床,进度国际领先。国内已经在开发中和性抗体的公司包括金斯瑞,和铂医药、荷兰国际病毒学家、艾伯维联合开发,还有众多科研机构。国外也屡见报道研发病毒中和抗体的单位,目前进度最快的研究在一期临床试验。公司于2020年6月7日公布,重组全人源抗SARS-CoV-2单克隆抗体注射液(项目代号:JS016)已获得国家药品监督管理局批准开展I期临床床研究并已完成首例受试者给药,是国内首个进入临床试验的中和性抗体。6月7日,JS016完成I期临床试验的首例受试者给药,用了一个月时间提前完成全部受试者入组。

牵手礼来共同开发及销售,积极开拓海外市场。5月4日,公司与美国礼来制药公司签署了《研发合作和许可协议》,双方将合作研发及商业化JS016,礼来制药被授予在大中华地区(包括中国大陆、香港地区、澳门地区及台湾地区)外对JS016开展研发活动、生产和销售的独占许可。根据协议,礼来制药将向君实支付1000万美元首付款,并在每一个君实抗体(单用或组合)实现规定的里程碑事件后,向君实支付最高2.45亿美元的里程碑款,外加该产品销售净额两位数百分比的销售分成。

中和抗体市场空间测算,销售收入有望达到数十亿美元。截止到8月9日,海外每日新增确诊卫生事件患者仍在20万人以上,现有确诊患者达到628万人;其中美国每日新增患者在5万人以上,现有确诊患者达到234万人。参考瑞德西韦的定价,390美元/剂,5天疗程2340美元。如果中和抗体成功上市,其定价在1000-3000美元/疗程/人,则其销售额最终可能达到数十亿美元。

3 科创板上市募资助力研发及产业化

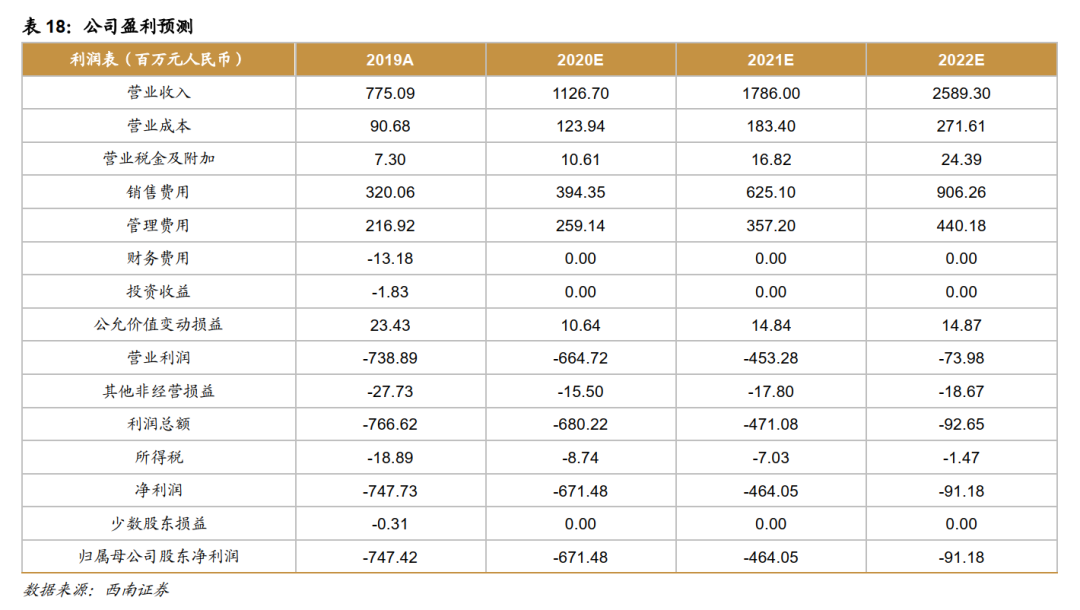

公司的第一个产品特瑞普利单抗于2018年底上市,2019年销售额达到7.7亿元,由于研发费用的投入,2019年净利润为-7.5亿元。研发费用是公司最主要的支出,2019年达到9.46亿元,预计今后稍有增长,逐渐趋于平稳。

募资促进研发及产业化,进一步扩大规模。公司拟在科创板上市,募资27亿元用于研发投入及产业化项目等。公司目前共有37个临床试验在研,其中特普瑞丽单抗多个重要适应症到达关键研究阶段,需要较大研发支出。2019年公司研发支出为9.5亿元,而当年末公司流动资金为12.2亿元,仅供支持一年多研发。本次募资拟投入12亿元到创新药研发项目,为公司中长期持续加大研发做好保障。

随着特普瑞丽单抗多个适应症获批,以及PCSK9抑制剂和阿达木单抗类似物有望在近两年上市,对产能的规模要求急速扩大。公司拟将7亿元募集资金投入到产业化项目,为后续的生产提供了保障。

2019年末,公司长期和短期贷款合计8.2亿元,拟将9亿元募集资金用于还贷及补充流动资金,将明显减少公司利息费用。

4 盈利预测与估值

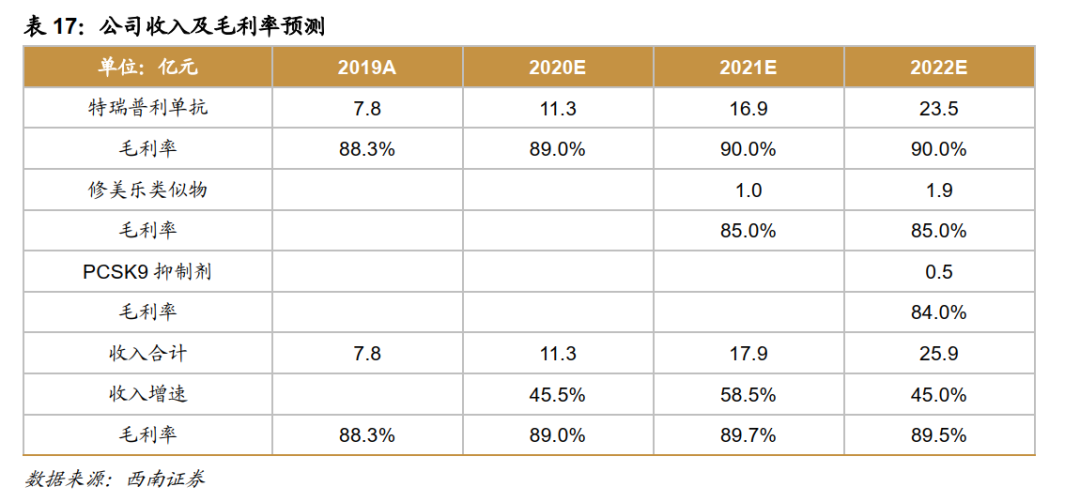

4.1未来几年收入增速有望维持在40%-50%之间

该行预计公司未来几年里收入增速维持在40%-50%之间,主要基于以下假设及判断:

1)特瑞普利单抗两个适应症已申报上市,2020-2022年可能分别获批2/1/5个适应症,特别是2022年将有望获批食管癌和非小细胞肺癌大适应症,将有望促进特瑞普利单抗的销售收入高速增长;假设特瑞普利单抗能在下一轮医保谈判中顺利进入医保。根据获批适应症,特瑞普利单抗在2020-2022年对应的每年新增患者人数分别12/12/100万人,假设用药渗透率分别为10%、15%、2.5%,则对应用药人数为1.2/1.8/2.5万人,人均年用药金额为9.4万元,则特瑞普利单抗在2020-2022年的收入分别为11.3/16.9/23.5亿元。

2)假设TNF-α单抗于2020年底顺利上市,并进入医保目录或进入带量采购(如果该品种进行带量采购)。该品种患者人群基数大,三个适应症对应患者数量达到1600万人,假设2021-2022年的用药渗透率分别为0.02%/0.04%,年用药金额为3万元,预计TNF-α单抗类似物在2021-2022年的收入将可能达到1.0/1.9亿元。

3)假设PCSK9抑制剂于2022年上半年获批上市,上市第一年覆盖5万人,平均每人用药一个季度,用药金额为1000元,则销售额为5000万元。

研发支出是费用端占比较大的支出,预计未来三年公司研发费用略有增长,随着产品销售的放量,预计公司将有望在2023年实现盈利。

4.2重磅品种促进公司获得可观估值空间

中长期看公司空间有望看到870-1015亿元市值。根据该行前面估算,特瑞普利单抗成熟期收入规模有望达到86亿元,PCSK9抑制剂有望达到20亿元,修美乐类似物有望达到10亿元,合计共116亿元。给予其25%的净利率(恒瑞医药的老产品作为me-too型创新药,该公司净利率在20%-25%之间)约为29亿元左右净利润,和成熟期30-35倍PE,未来公司空间有望看到870-1015亿元。再加上公司还有几个早期潜力品种,包括用于肿瘤免疫治疗的PD-L1单抗(JS003)和BTLA单抗(JS004),用于治疗关节炎的IL-17A单抗(JS005),以及用于治疗系统性红斑狼疮的BLyS单抗(UBP1213)。随着这些品种逐渐进展到临床晚期,也将促进公司提升估值。

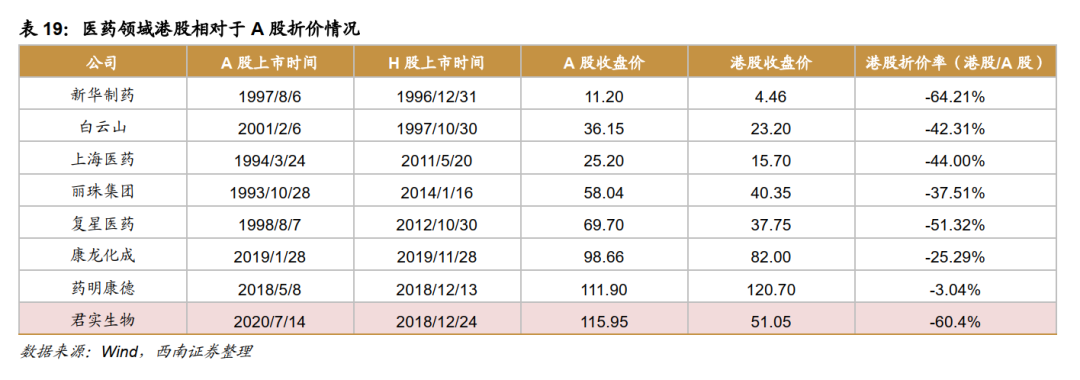

4.3港股相对A股估值折价较多,建议积极关注

医药板块一共有8家同时在A/H上市的公司,早年上市标的的港股估值普遍低于H股估值,H/A股价折价率最高的新华制药达到-64%。近年上市的康龙化成和药明康德,H/A股价基本一致。随着资金流动性的增强,以及A股投资风格的成熟,预计未来在H/A两地上市的标的估值趋于一致是常态。

公司A股于2020年7月15日在科创板上市交易,市值盘中一度冲击1500亿元。截止8月7日收盘,港股相对A股折价率达到-60%,大幅低于AH两地上市医药公司的平均折价率-33%。

4.4相对可比公司,估值性价比高

港股现在股价与产品成熟期推测股价相比,具有较大提升空间。根据报告2.2.4和4.2章节的论述,公司现有三大产品达到成熟期后,公司市值有望达到870-1015亿元,按照医药A/H股平均折价率33%计算,对应港股股价为74-87港元。

PS估值法,给予目标价62.08港元。由于公司尚未实现盈利,因此通过分析PS进行估值。该行选取了港股上市的创新药公司信达生物、复宏汉霖-B、百济神州作为可比公司。给予公司2020年可比公司平均PS值42.9,则对应目标价为62.08港元。

4.5 给予“买入”评级

预计公司2020-2022年归母净利润为-6.7、-4.6、-0.9亿元。首次覆盖,给予“买入”评级,目标价为62.08港元(对照可比公司PS估算)。此外基于以下理由,建议长期关注公司:1)公司在研管线丰富,即将迎来业绩释放期,市值具有可观的提升空间;2)根据报告正文论述,公司现有三大产品预计将有望在2027-2030年左右达到成熟期,成熟期的预测市值为870-1015元,对应港股股价为110-130元港币;3)公司在科创板上市提升了股票的流动性溢价,对港股的估值或有促进作用,目前公司估值港股对A股的折价率达到60%,是A/H两地上市的医药公司中折价率最高的标的。

5 风险提示

1) 特瑞普利单抗在研适应症临床研究失败的风险,TNF-α单抗不能顺利获批的风险,PCSK9抑制剂研发进度不及预期或研发失败的风险;

2) 特瑞普利单抗产品降价幅度超预期;

3) 特瑞普利单抗以及未来上市产品不能进入医保的风险。

(编辑:赵芝钰)

扫码下载智通APP

扫码下载智通APP