轧空行情恐上演?对冲基金警告美元空头过于拥挤!

本文来自环球外汇网。

据媒体报道,一些对冲基金当前正发出警告,做空美元的交易已变得越来越拥挤,面临轧空风险。

管理着600多亿美元资产的蓝湾资产管理公司(BlueBay Asset Management)已经对其美元空头头寸进行了获利了结,AMP资本则削减了对新兴市场货币的多头头寸。此外,K2资产管理有限公司(K2 Asset Management Ltd.)也在削减其风险敞口,部分原因是担心全球储备货币美元突然反弹。

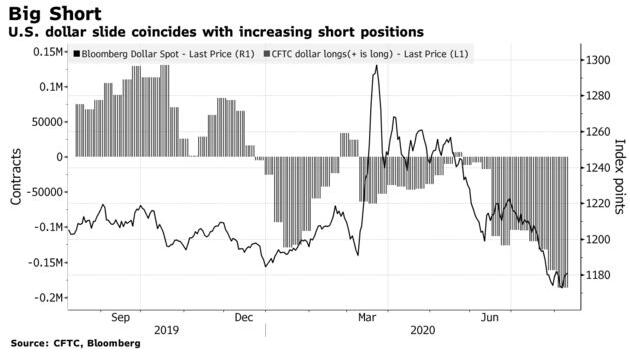

如果他们是对的,那么已经大量持有美元空头头寸(目前美元空仓已达两年高位)的投资者可能会看到他们今年夏天的收益最终成为泡影。自美联储3月底火力全开的干预措施以来,做空美元这一外汇市场最流行的交易迄今为止没有显示出任何减弱迹象,华尔街预计美元还将进一步下跌。

“做空美元的交易正变得非常拥挤,”AMP驻悉尼动态市场主管Nader Naeimi表示。“风险随时可能显现,美元有重新定位的空间。”

过去4个月来,美元兑其他G10货币一直在下跌,做空美元的押注则不断增加。7月底,杠杆基金大量买入日元,然后两年来首次净做多欧元。

虽然还没有一家对冲基金预计美元将“王者归来”,但它们指出,美元短线反弹的风险正在增大。

K2资产研究主管George Boubouras表示,“波动过大可能导致美元在短期内大幅回调。这可能会证明是痛苦的,尤其是对那些往往会因美元强势而遭受打击的新兴市场而言。”

其中一个推动因素可能来自地缘紧张局势升级,这往往会引发市场波动和避险买盘。媒体表示,其美元现货指数上周五录得一个多月来最大单日涨幅。

德意志银行和摩根大通的波动率指数显示,尽管夏季市场活动往往趋于平静,但外汇市场的波动贯穿了整个7月份。

8月还可能标志着季节性资金流的开始,这些资金流往往有利于美元。一项衡量美元走强的指标显示,过去10年里,美元从8月到11月往往会升值,在过去七届美国大选前的一个季度平均升值3%。

BlueBay首席投资官Mark Dowding表示,“在整个市场连续几个月实现强劲回报后,8月份风险持平是合理的。我们曾做空美元,但在锁定利润后目前转为中性。”

当然,对看空美元的人士来说,美元的任何反弹都将是短期的,也将成为进行更多空头押注的良机。

Golden Horse Fund Management Pte.董事总经理David Ward看好欧元。他表示,“显而易见的风险在于市场大幅回调或尾部事件,如美国经济复苏强于预期。但这种复苏在短期内出现的可能性似乎越来越小。”

(编辑:马火敏)

扫码下载智通APP

扫码下载智通APP