中国联通(00762):盈利如期持续回升,新业务亟待增色

本文来自微信公众号“程风信语”,作者:国君通信团队。

导语

维持中国联通(00762)目标价和增持评级;收入和利润如期回升,业绩符合预期;5G建设进展顺利,2C和2B业务孵化在望。

主要观点

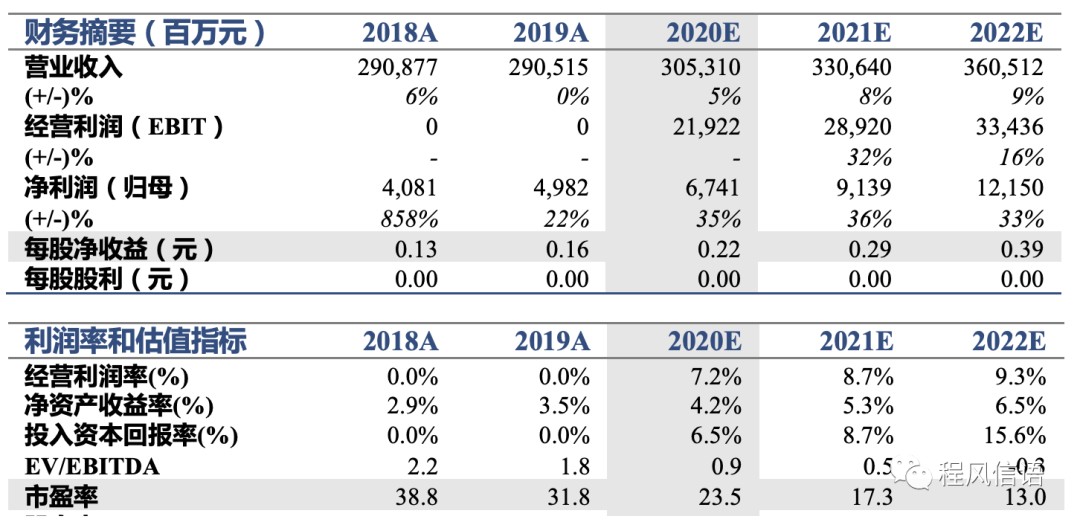

维持“增持”评级。维持公司2020-2022年归母净利润预测为67.4亿元、91.4亿元和121.5亿元,对应2020-2022年EPS为0.22元、0.29元和0.39元。维持目标价7.39元和“增持”评级不变。

营收如期回升,业绩符合预期。2020年上半年,公司实现主营业务收入人民币1383亿元,同比增长4.0%,高于行业平均的3.2%,其中Q2单季度同比增长6.6%,相比Q1单季度增速提升5.7pct;实现归母净利润33亿元,同比增长10.9%,Q2单季度同比增长40.1%,盈利能力大幅回升;EBITDA达到494亿元,同比下降0.6%;自由现金流达到229亿元,保持强劲;主营收入和盈利基本符合我们预期。

传统业务企稳,新型业务持续亮眼。移动业务方面,虽然用户净减895万户,但ARPU从2019年Q4的40.1元提升至2020年Q2的41.8元,移动收入已经从2020年6月份开始出现止跌回升;在“云+ 网+ 应用”融合服务框架下,固网业务收入在2020年H1同比增长43.8%,连续两年环比提升。产业互联网业务收入占总服务收入比从2019年底的8.7%大幅提升到2020年上半年的16.4%,继续保持亮眼。

共建共享快速推进5G布网,新业务红利亟待释放。公司与中国电信在3.5G频段5G建设进展较快,且正推动2.1G频段5G业务使用,公司已经和垂直行业公司签署92项5G相关商业合同,未来两年有望在工业互联网、智慧城市、医疗健康、交通物流等垂直领域享受新红利。

盈利预测与评级

风险提示

混改落地或不及预期,5G投资和应用落地节奏或不匹配。

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP