黄金已出现“超买”迹象,分析师看向这类“抗通胀”资产

本文来自“万得资讯”。

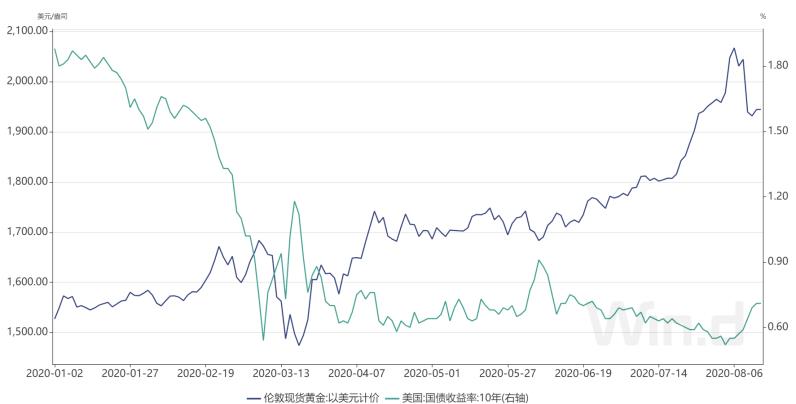

随着避险情绪被市场消化,黄金在上攻2000美元/盎司历史高点后回落,而10年期美债收益率自0.505%低点反弹。分析师预期,在未来美债收益率走高及通胀抬头预期下,原油资产较黄金更具备投资价值。

金价面临多重因素制约

8月14日当周,黄金失守2000美元/盎司,单周跌幅达到近4.5%。尽管如此,今年贵金属仍上涨了24%,超过了大多数全球股市指数。全球经济的回暖以及投资者风险偏好的改善,使得黄金在过去几周大放异彩,同时美元指数持续走软。

不过展望未来,黄金的涨势受到了以下事实的限制:美国10年期国债收益率自0.505%低点反弹,增加了持有非收益性资产(如黄金)的机会成本,而美国即将实施的刺激计划也抑制了金银的上涨。

预计在接下来的一周,黄金交易者将把注意力集中在黄金的关键心理水平(2,000美元/盎司)上,任何突破都可能将金价推高至几周前创下的纪录高点2,075美元/盎司。然而分析师表示,除非宏观经济发生根本变化,否则最有可能出现的情况是,金价将继续在2,000美元以下挣扎,因为市场指标表明其已经向超买位置倾斜。

原油资产具备投资价值

另一方面,随着美债自低点反弹,分析师看好原油资产,认为在美债收益率上升的背景下,原油及相关ETF比黄金更具备投资价值。

具体来看,随着经济预期有所好转,ICE布油自4月22日低点已反弹逾94%。分析师预期,原油价格走高将导致通胀抬头,因为能源在美国消费者价格指数(CPI)一篮子中占8%的权重,而该行业价格的波动性远高于其它多数CPI数据,这往往会使油价对通胀指标产生巨大影响。

国际能源经济协会(International Association for Energy Economics)最近的一份报告显示,原油价格每上涨10%,根据不同国家的情况,通胀指数就会上升0.5%至1%。

通胀预期的提升将推动投资者涌向风险资产以获得更高收益,反过来抛售美债等避险资产,推动美债收益率走高。今年以来,黄金价格与10年期美债收益率呈反向走势,二者相关性达到-0.68%。如果美债收益率走高,部分通过黄金对冲股市下跌风险的投资者或许会回流至美债市场,限制金价上涨空间。

此外,在今年原油市场暴跌之后,各大产油国同意削减原油产量以达到新的供需平衡。欧佩克和俄罗斯在4月达成协议,同意每天减产970万桶,约占全球总产量的十分之一。此外,今年第二季度美国石油勘探公司的产量下降了200万桶/日。随着全球恢复开放政策推动原油需求提升,而供给有所削弱,推动原油上半年暴跌的因素已有所改善。

展望未来,黄金和原油的价格走势仍受到卫生事件不确定性影响。尽管上周的经济数据为原油提供了支撑,但自7月份以来的数字反映出经济受到政府援助的支持。而在刺激力度减弱的8月,分析师预期经济数据可能会更差,反过来影响投资者风险偏好。

(编辑:李国坚)

扫码下载智通APP

扫码下载智通APP