恒指结构优化,攻守更兼备,配置机遇期来临

本文来源微信公众号“张忆东策略世界”,作者张忆东。

投资要点

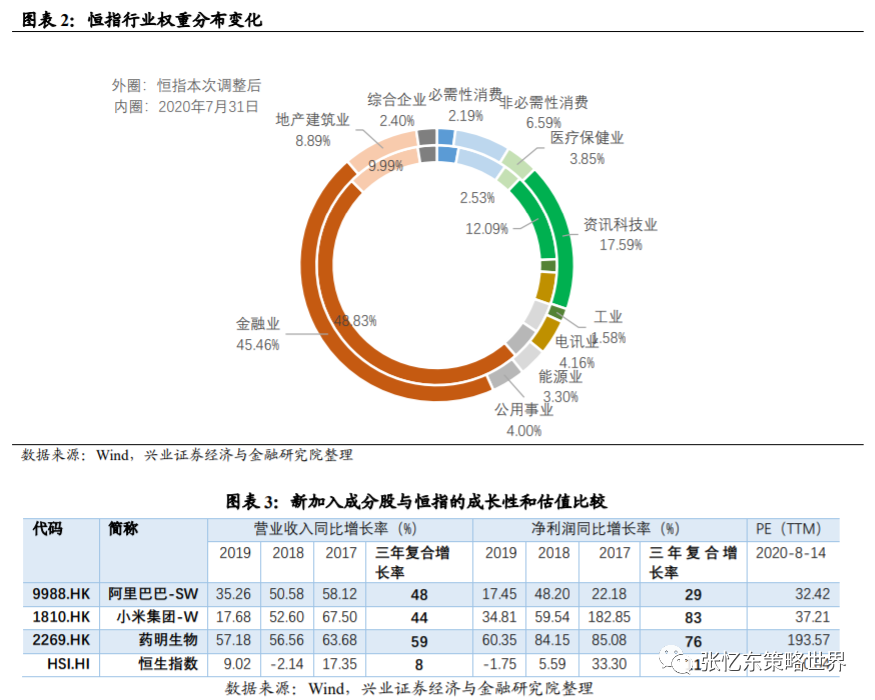

事件:恒生指数公司8月14日公布季度指数检讨结果,本次检讨涉及恒生指数、恒生国企指数、恒生综合指数的的成分股变动。1)恒指新纳入阿里巴巴(09988)、小米集团(01810)、药明生物(02269),权重分别为5%、2.59%、1.75%,剔除信和置业(00083)、中国旺旺(00151)、中国神华(01088)。2)恒生国企指数新纳入美团点评(03690)、阿里巴巴、小米集团,权重分别为5%、5%、3.73%,剔除国药控股(01099)、比亚迪股份(01211)、中信证券(06030)。此次调整将于9月7日生效。

点评:

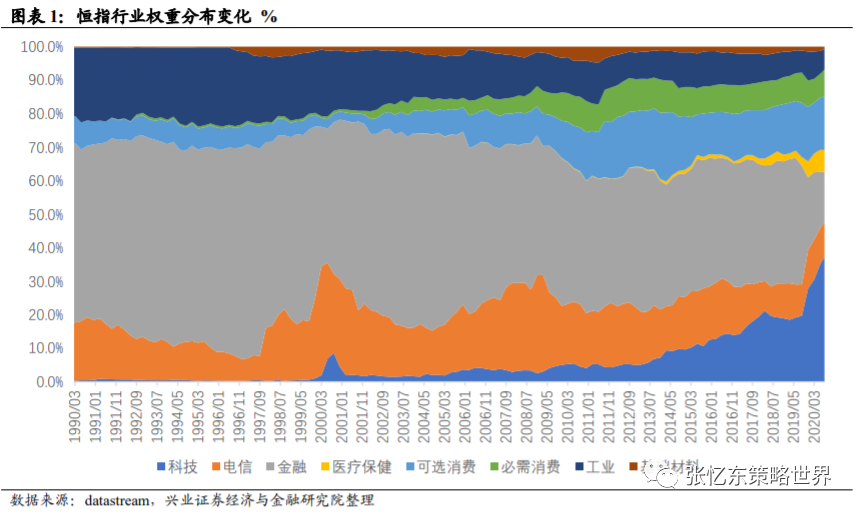

1、本次恒生指数(HSI)调整是“纠偏”的开始,顺应了中国经济高质量发展的新趋势。我们7月5日报告《恒指的未来:“新核心资产”驱动的新时代》明确指出恒指对港股市场新趋势的代表性下降。目前,港股整体市值结构已经实现科技行业主导,科技行业市值占比从2019年1季度末18.6%上升至2020年8月14日的37%;金融占比从2019年1季度末37.1%降至2020年8月14日的15.1%。而恒指仍被金融地产主导,导致过去一年多恒指的表现与港股的新经济结构性行情形成巨大反差。

2、以阿里巴巴、小米为代表的二次上市公司、同股不同权的科技公司进入恒指,将改变恒指的行业市值结构,有助于提升恒指的成长性。1)恒生指数据此调整后,资讯科技的占比有明显提升,从7月31日12.09%上升至17.59%,医疗保健从2.53%提升至3.85%;金融地产权重有所下降,从48.83%下降至45.47%,地产从9.99%下降至8.99%。2)恒生指数的成长性将提升。过去三年,阿里、小米、药明生物的年均复合营收增速分别为48%、44%、59%,而恒指仅8%;年均净利润增速分别为29%、83%、76%,而恒指仅11%。

3、未来将有更多高成长的新核心资产进入恒指,恒指有望摆脱“估值洼地”标签,进入新核心资产驱动的新时代。

1)港股将受益于中国经济新增长点如TMT、新消费(教育、物业、品牌消费等)、生物科技、先进制造业等。

2)后续中概股回归加速和明星独角兽的上市,港股将更加“星光璀璨”。除了美团、阿里、小米、京东(09618)、网易(09999)等,港股还将陆续迎来蚂蚁金服、字节跳动、滴滴出行等中国互联网行业的龙头公司。

3)恒指的编制规则6个月内将进一步优化,或将加速恒指的蜕变。美团点评的市值和成交额都不逊于小米集团和药明生物,此次却未能成功“染蓝”。但是,恒生指数公司已经宣布将对恒指的组成进行全面检讨,将于6个月内提出优化恒生指数的建议方案。

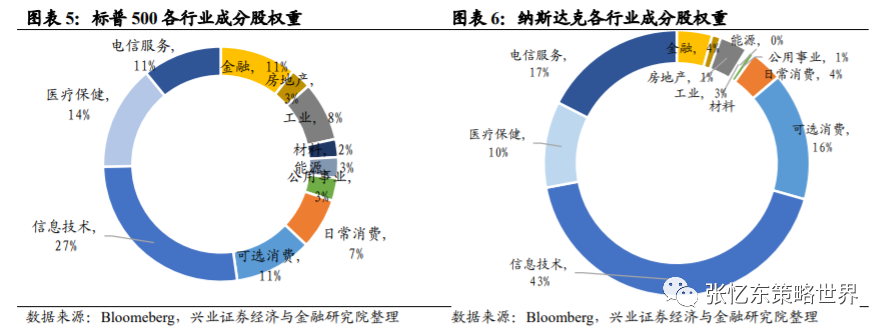

4、我们预计,恒生指数的行业市值结构在三年内将可堪比标普500指数,恒生指数的未来,将进入“新核心资产”驱动的新时代。科技股在标普500和纳斯达克综指的占比分别为27%、43%。而根据《恒指的未来》的三种情形假设的测算,中期(未来3年)——符合条件的中概股全部赴港二次上市,部分美股ADR转换至香港流通股,我们预计恒指的行业分布:金融业占比40%,资讯科技业和非必需性消费业分别提升至30%和10%。

5、恒指正进行“脱胎换骨”的变化,港股作为全球“估值洼地”将有望以“高性价比”而迎来战略性配置的时机。1)新经济领域的高成长核心资产,有助于提升全球资金对港股的兴趣度,过去一年港股通活跃成交股净买入前十大中,腾讯(00700)、美团、小米遥遥领先;2)便宜是硬道理,目前占比超过40%的金融地产周期价值型的核心资产,迎来了经济复苏的配置机遇期。

风险提示:全球经济增速下行;中、美货币政策宽松不达预期;大国博弈风险

报告正文

事件:恒生指数公司8月14日公布季度指数检讨结果,本次检讨涉及恒生指数、恒生国企指数、恒生综合指数的的成分股变动。

恒指新纳入阿里巴巴、小米集团、药明生物,权重分别为5%、2.59%、1.75%,剔除信和置业、中国旺旺、中国神华。

恒生国企指数新纳入美团点评、阿里巴巴、小米集团,权重分别为5%、5%、3.73%,剔除国药控股、比亚迪股份、中信证券。此次调整将于9月7日生效。

并且,恒生指数公司宣布将对恒指的组成进行全面检讨,包括但不限于,如何组合及挑选成份股、成份股数目、权重、行业及地域分布等等。

点评:

1、本次恒生指数(HSI)调整是“纠偏”的开始,顺应了中国经济高质量发展的新趋势。我们7月5日报告《恒指的未来:“新核心资产”驱动的新时代》明确指出恒指对港股市场新趋势的代表性下降。

过去两年,港股整体市值结构已经发生质变,当前已经实现科技行业主导。科技行业市值占比2019年1季度末18.6%上升至2020年2季度35%,而至8月14日进一步上升至37%,金融占比从2019年1季度末37.1%降至2020年2季度末16.6%,8月14日已经下降至15.1%。

同时期,恒指仍被金融地产主导,其中,金融市值占比稳定在48%左右,而地产占比约10%,这导致恒指的表现与港股新经济结构性行情形成巨大反差。

2、以阿里巴巴、小米为代表的二次上市公司、同股不同权的科技公司进入恒指,将改变恒指的行业市值结构,有助于提升恒指的成长性。

恒生指数据此调整后,模拟测算,资讯科技的占比将从7月31日12.09%上升至当前的17.59%;医疗保健从2.53%提升至当前的3.85%;金融地产的权重有所下降但仍为恒指的主导行业,当前占比合计仍有54.36%,其中,金融从48.83%下降至45.47%,地产从9.99%下降至8.99%。到了9月7日市值占比随着行情的波动,还会有些变化。

恒生指数据此调整后,成长性将提升。过去三年,阿里、小米、药明生物的年均复合营收增速分别为48%、44%、59%,而恒指整体仅8%;年均净利润增速分别为29%、83%、76%,而恒指整体仅11%。

3、未来将有更多高成长的新核心资产进入恒指,恒指有望摆脱“估值洼地”标签,进入新核心资产驱动的新时代。

1)港股将受益于中国经济新增长点如TMT、新消费(教育、物业、品牌消费等)、生物科技、先进制造业等。

2)后续中概股回归加速和明星独角兽的上市,港股将更加“星光璀璨”。除了美团、阿里、小米、京东、网易等,港股还将陆续迎来蚂蚁金服、字节跳动、滴滴出行等中国互联网行业的龙头公司。

3)恒指的编制规则6个月内将进一步优化,或将加速恒指的蜕变。美团点评的市值和成交额都不逊于小米集团和药明生物,此次却未能成功“染蓝”。但是,恒生指数公司已经宣布将对恒指的组成进行全面检讨,包括但不限于,如何组合及挑选成份股、成份股数目、权重、行业及地域分布等等。恒生指数公司将于六个月内向指数顾问委员会汇报检讨结果及提出对优化恒生指数的建议方案。

4、我们预计,恒生指数的行业市值结构在三年内将可堪比标普500指数,恒生指数的未来可以参考以FAANGS为代表的核心资产对美股指数强有力的驱动。

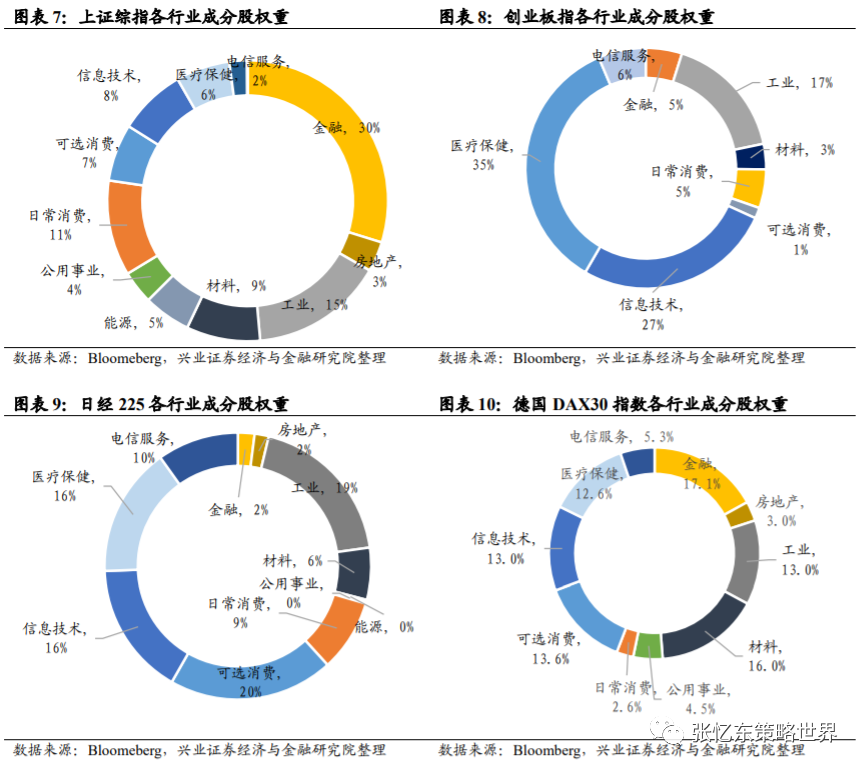

科技股在标普500和纳斯达克综指的占比分别为27%、43%;A股上证综指的信息技术占比8%,创业板指的医疗保健和信息技术占比分别35%和27%。

而根据《恒指的未来:“新核心资产”驱动的新时代》的三种情形假设的测算,其中,中期(未来3年)的概率较大,就是符合条件的中概股全部赴港二次上市,部分美股ADR转换至香港流通股,我们预计恒指权重行业分布:金融业占比40%,资讯科技业和非必需性消费业分别提升至30%和10%。

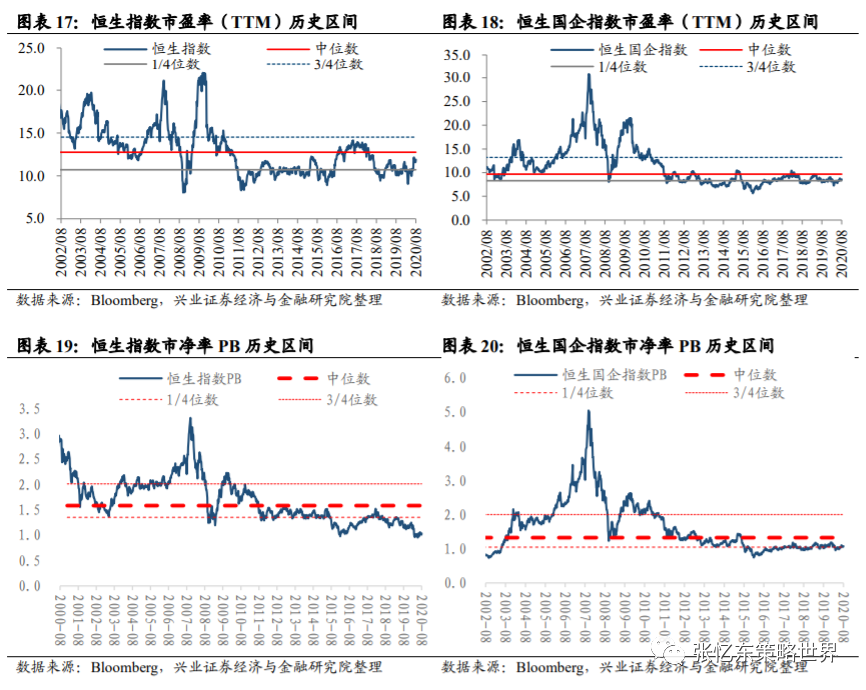

5、恒指正进行“脱胎换骨”的变化,港股作为全球“估值洼地”将有望以“高性价比”而迎来战略性配置的时机。

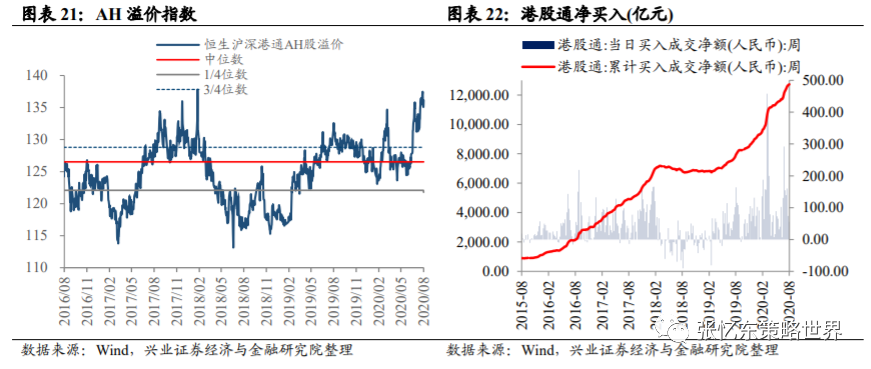

1)新经济领域的高成长核心资产,有助于提升全球资金对港股的兴趣度,过去一年港股通活跃成交股净买入前十大中,腾讯、美团、小米遥遥领先。

2)便宜是硬道理,目前占比超过40%的金融地产周期价值型的核心资产,迎来了经济复苏的配置机遇期。

地产:利率下行周期,地产基本面有支撑,销售失速风险消除,6月主流房企累计销售平均增速已转正,上半年销售完成度达到40%,下半年房企销售累计增速还将持续提升;信贷环境偏向宽松,债务风险降低,境外融资通道加速恢复,融资成本亦伴随有所下降。

银行:随着经济复苏预期不断得到验证,资产质量悲观预期有望改善;资管新规过渡期延长的预期,有望缓解银行短期经营压力;向实体让利与减负并行,社融信贷增速上调以量补价以及银行市场化负债成本节约,不必过度担忧对银行的冲击。

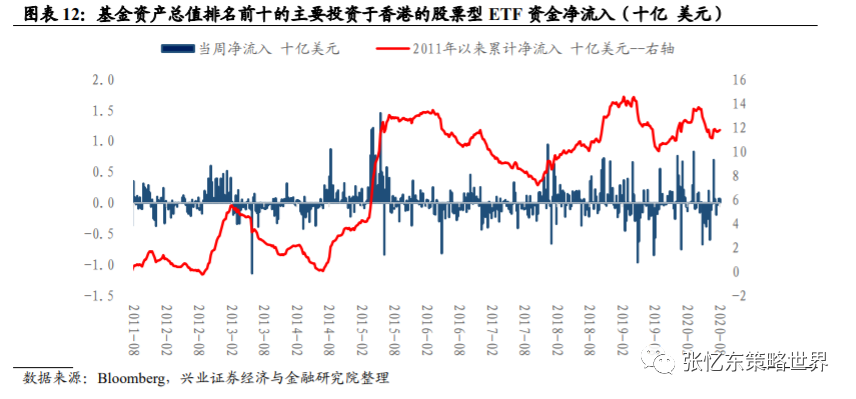

3)从结构的角度来择时,围绕着中国新一轮库存周期和全球资金再配置的机会,8月份中报密集期是一个好的布局时机。无论是金融、地产、建材、化工、汽车、机械、电力设备、有色金属等周期价值型核心资产,还是军工、新能源车为代表的周期成长型核心资产,甚至是调整之后的黄金,8月份都是布局的一个好时机。据统计,8月以来,主要投资于香港的股票型ETF基金中,基金资产总值前十大ETF净流入资金1.4亿美元。

(编辑:曾盈颖)

扫码下载智通APP

扫码下载智通APP