京东(09618)2Q20业绩点评:用户增量创新高,加强布局物流、线下零售等领域

本文来自微信公众号“文香思媒”,作者:天风传媒文浩团队。

摘 要

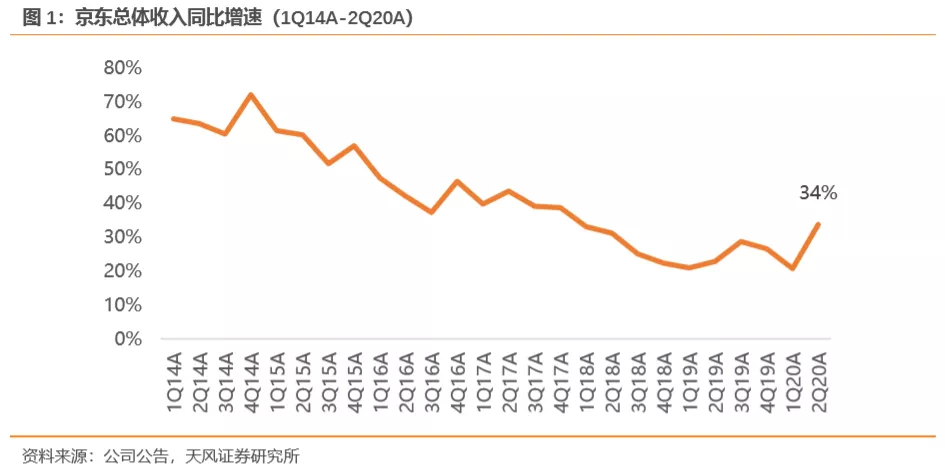

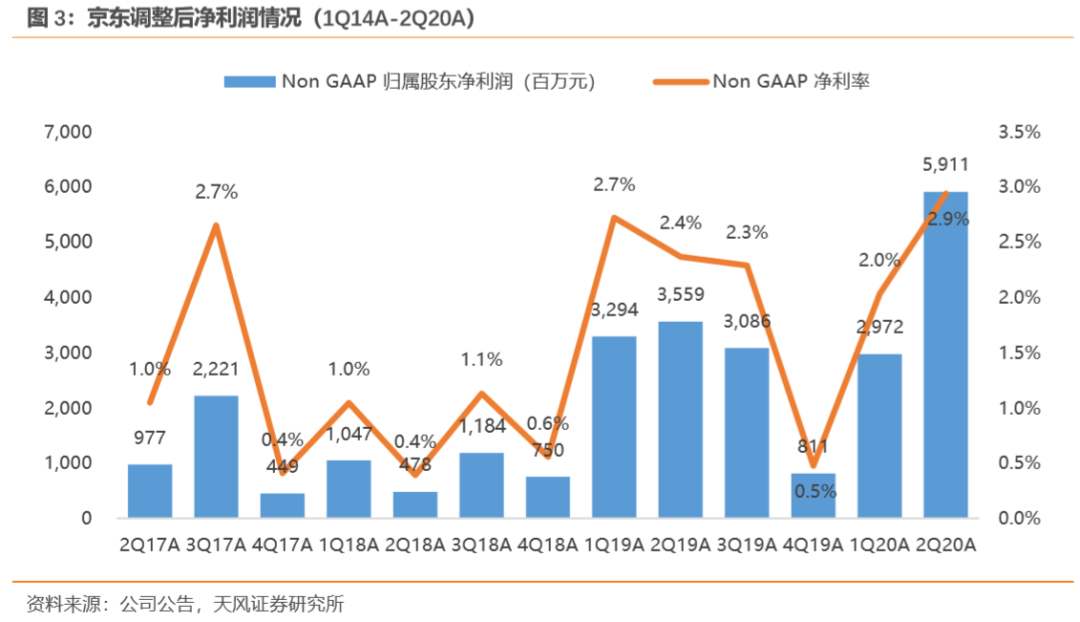

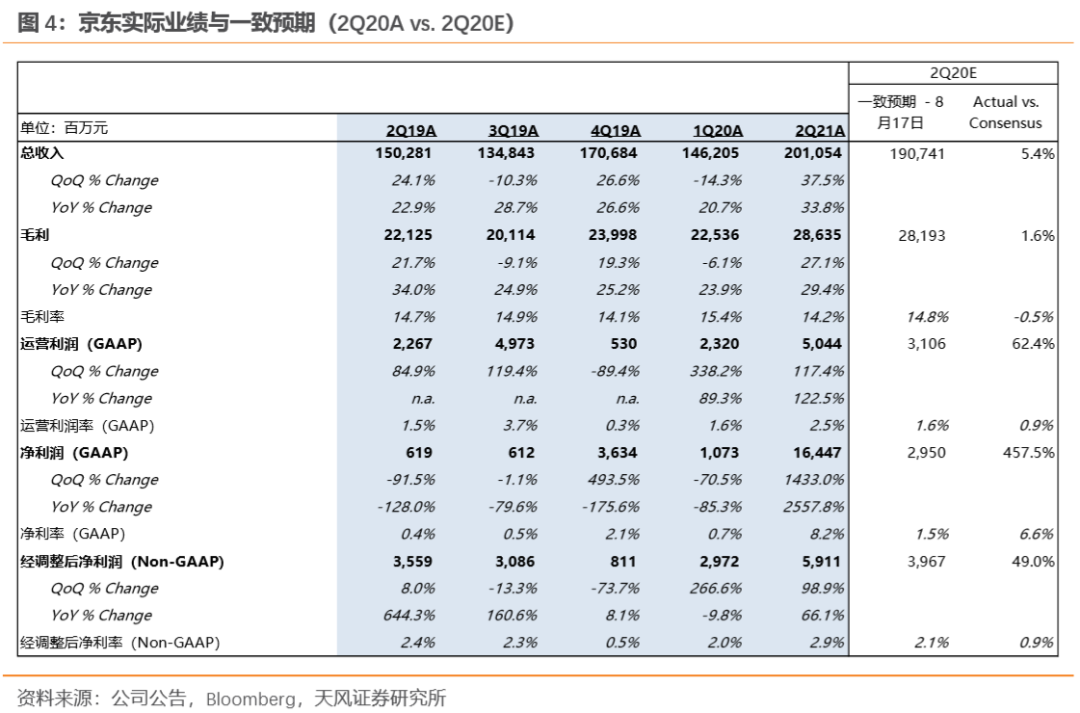

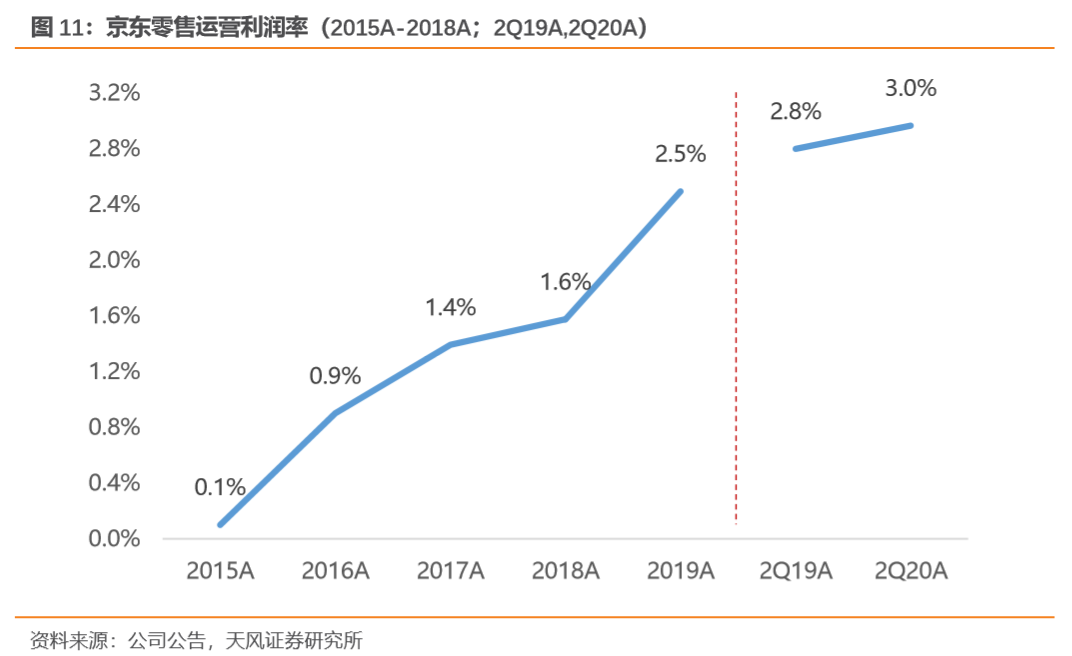

收入增速回升,费用控制较好促使净利润大超市场预期

京东(09618)20Q2实现收入2010.5亿元,同比增长33.8%,环比增长37.5%,高于业绩指引中值7.2%,高于市场预期5.4%;其中:自营电商收入为1781.9亿元,同比增长33.5%,环比增长37.0%,占总体收入88.6%;服务及其他收入为228.7亿元,同比增长36.4%,环比增长41.9%,占总体收入11.4%。单季度看,四项费用率均有降低,规模效应持续显现,推动整体运营费用率同比降低1.4pct,环比降低2.0pct至11.8%,带动公司调整后净利润同比增长66.1%,环比增长98.9%至59.1亿元,高于市场预期49.0%;调整后归母净利率为2.9%,同比提升0.6pct,环比提升0.9pct。

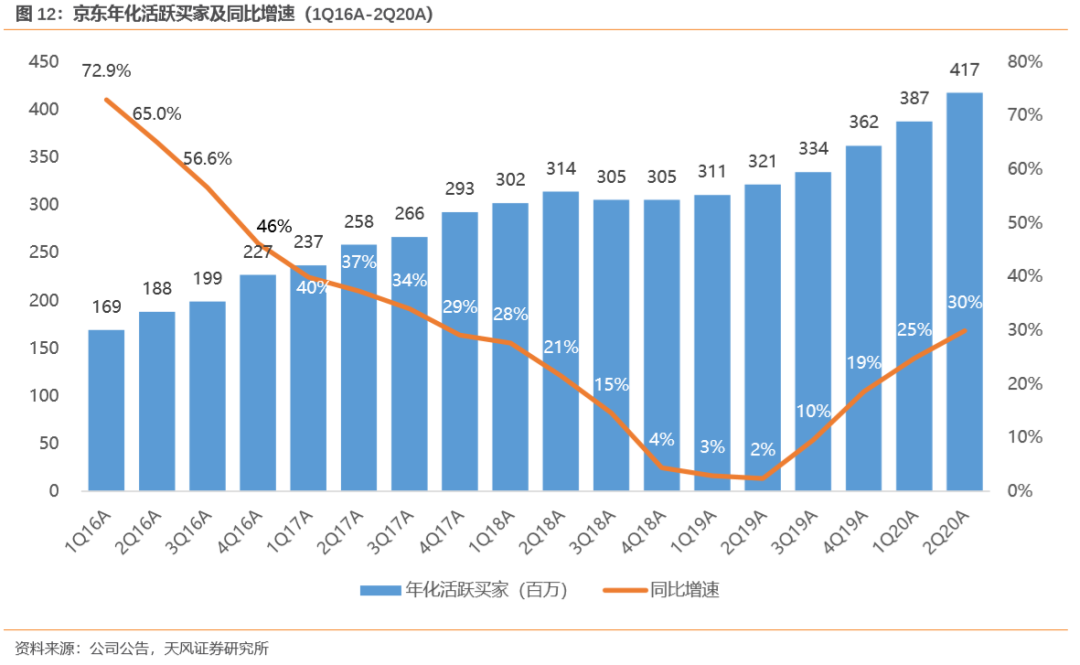

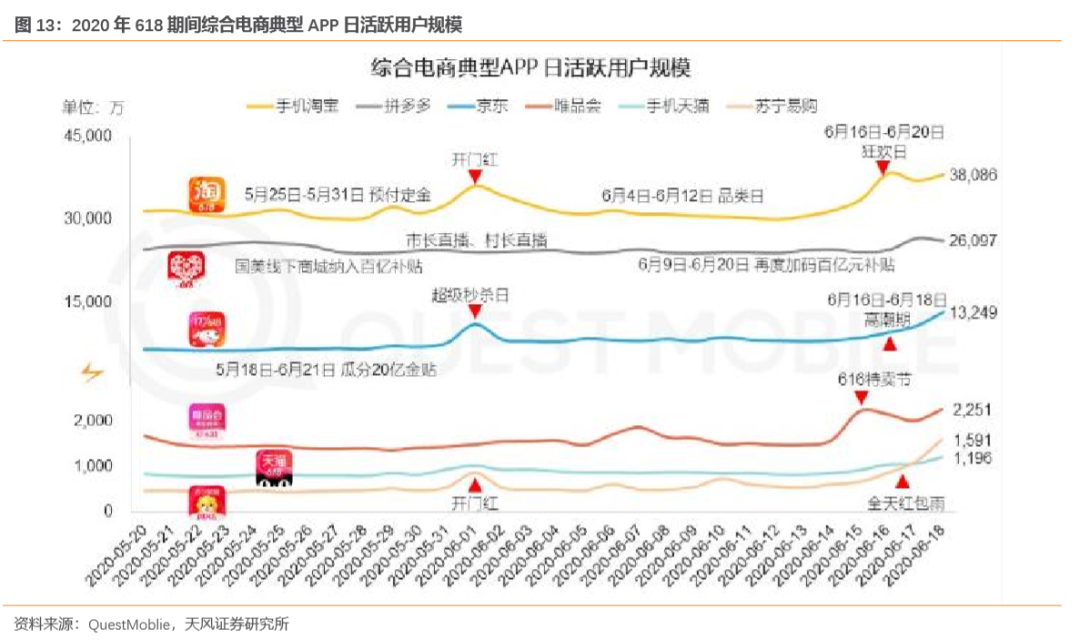

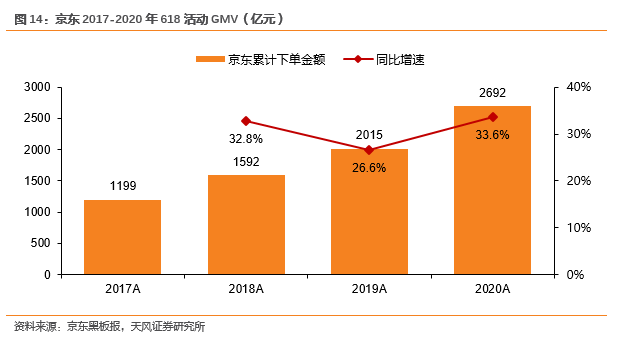

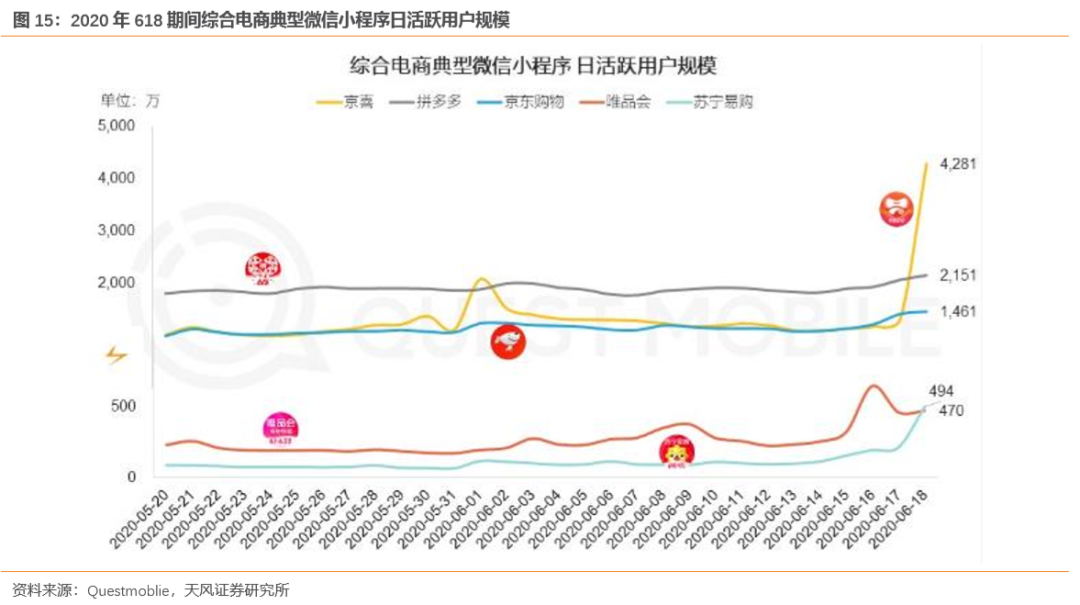

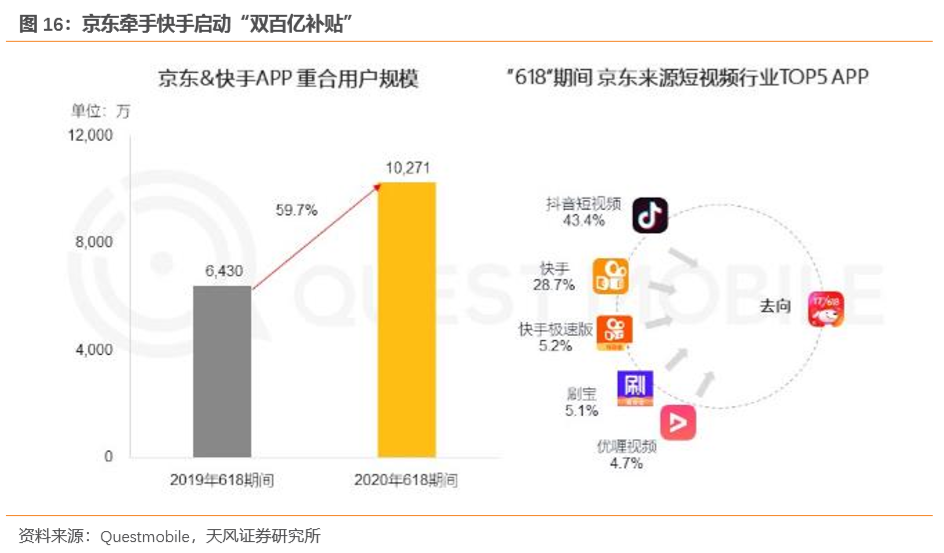

2020年618京东累计下单金额2692亿元,同比增长33.6%,增速相对去年有所提升。20Q2京东多渠道获客效果显著,一方面,京东在国内公共卫生事件逐步恢复背景下,618期间京东推出瓜分20亿金贴、超级秒杀等活动促成流量多次增长,618当天DAU达1.32亿;其次,京东京喜微信小程序成为618重要战场,京喜在618当天活跃用户数增长近3000万至4281万,同时,公司在业绩会上表示京喜拉新用户在后期有向京东主站消费的倾向。此外,京东和快手在继2019年的合作后,再次就电商直播业务达成战略合作,通过快手直播购买京东自营商品将不再需要跳转,同时618双方联手启动“双百亿补贴”。以上措施推动京东年化活跃买家数同比增长30%至4.17亿,单季度增量3000万,创历史新高。

继续布局物流、线下零售等领域,拓展业务版图

随着公共卫生事件缓和,本季度部分前期延期合作或投资计划陆续落地,包括收购跨越速运控股权,进一步完善物流体系;成立京东五星扩充家电版图,入股“见福”布局线下零售;牵手携程,再次进军旅游市场:

1)跨越速运被业界称为“小顺丰”,已在航空货运领域沉淀十余年,京东控股跨越速运有利于补足高速干线物流网络,进一步构筑C端护城河,同时,跨越速运在上游B端服务客户数量超过200万家,有利于京东物流开拓企业级客户市场,向上延伸供应链业务,提高市场竞争力。

2)五星电器在家电零售行业深耕22年,是中国家电连锁第三强。截至2020年6月,五星电器拥有712家门店,覆盖全国七大省份,在多级市场上具备丰富的线下运营经验,位列中国连锁百强的第38位。京东全资控股五星电器,其家电全渠道版图进一步成型。

3)京东已成为见福第二大股东,目前“见福便利店”在全国拥有1719家门店,位列中国百强便利店第10位。京东到家强大本地配送能力赋能传统零售商,力图打破消费者线上线下购物边界。

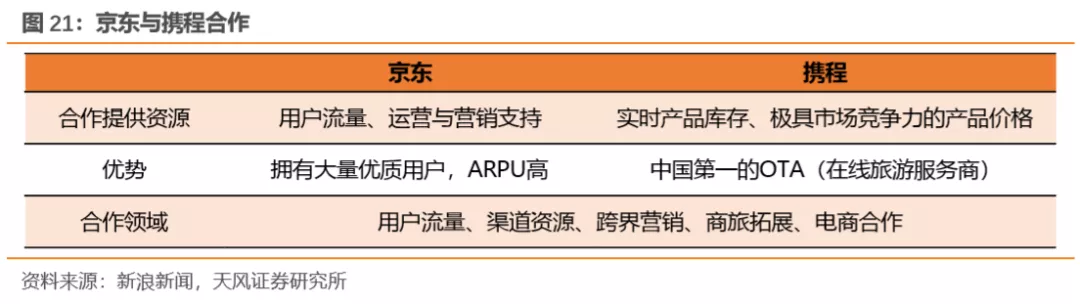

4)携程为中国第一大在线旅游服务商,未来京东将于携程在用户流量、产品供应链等方面合作,以强化京东在生活旅行板块上的布局。

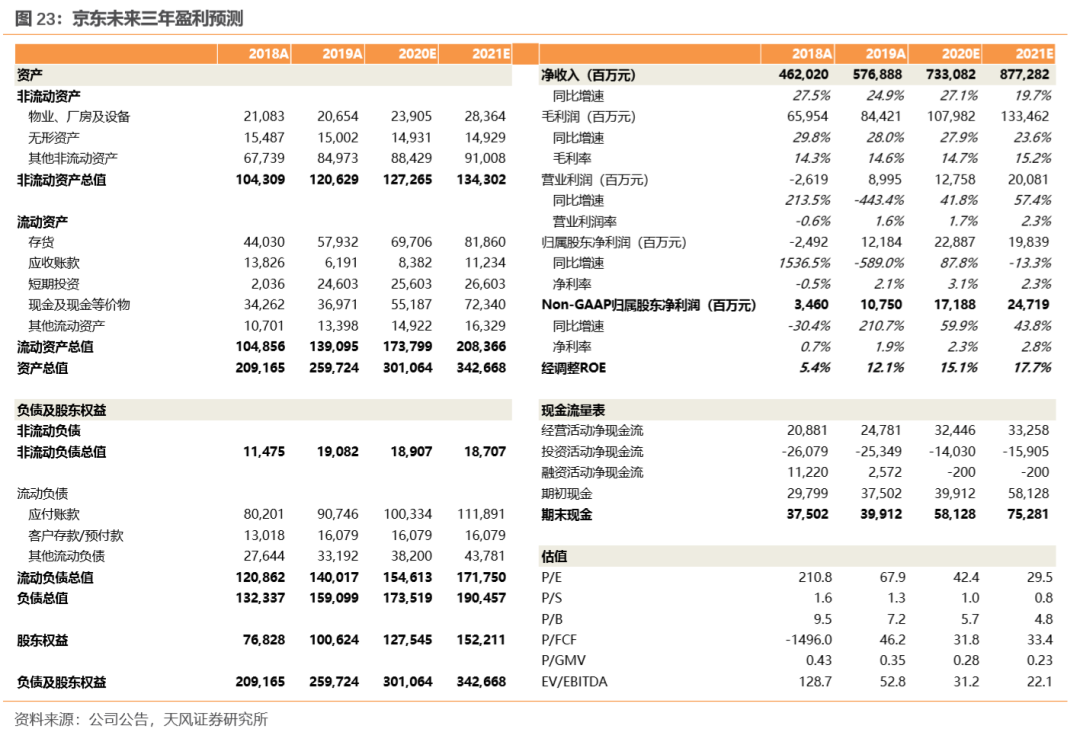

投资建议:我们预计2020-2021年公司调整后归母净利润将达到172和247亿元,分别同比增长59.9%和43.8%,当前市值对应市盈率分别为42.4x/29.5x。考虑到公共卫生事件下用户行为所带来的行业天花板提升,公司公共卫生事件期间较为突出的物流能力、用户回流趋势以及降本提效下盈利能力的持续改善,我们将京东的合理市值由此前930亿美元提升至约1236亿美元(每ADR由61.9美元提升至约79.4美元),对应2021年35x P/E,相较当前市值仍有近19%的提升空间。

正 文

1.财务分析:规模效应显现,收入&利润大超市场预期

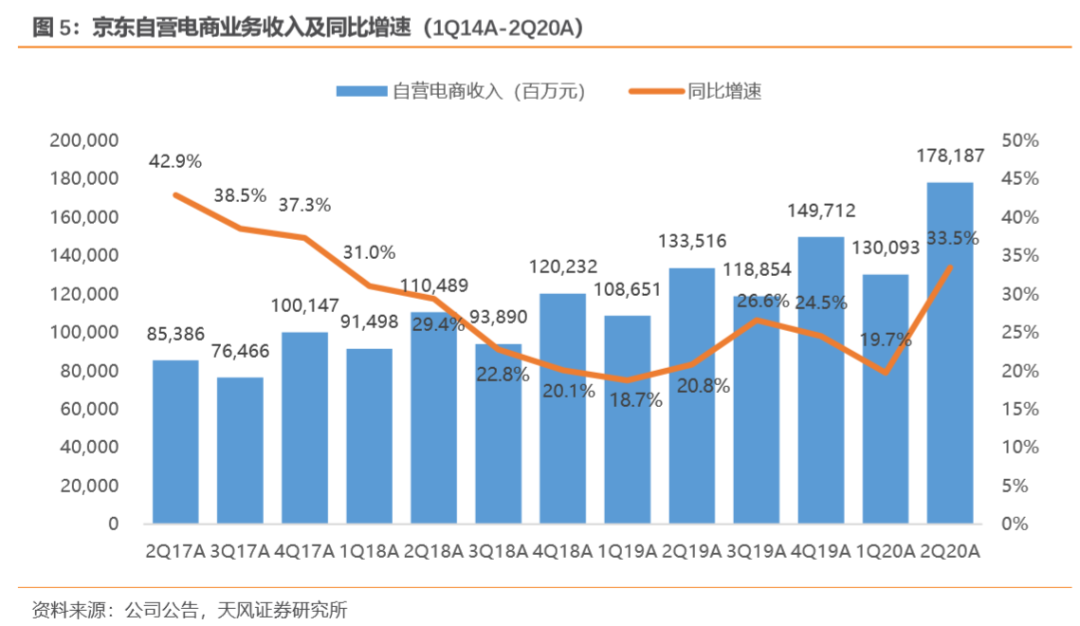

收入增速大幅回升至10个季度最高水平。2Q20公司净收入2010.5亿元,同比增长33.8%,环比增长37.5%,其中,

自营电商收入为1781.9亿元,同比增长33.5%,环比增长37.0%,占总体收入88.6%;

服务及其他收入为228.7亿元,同比增长36.4%,环比增长41.9%,占总体收入11.4%。

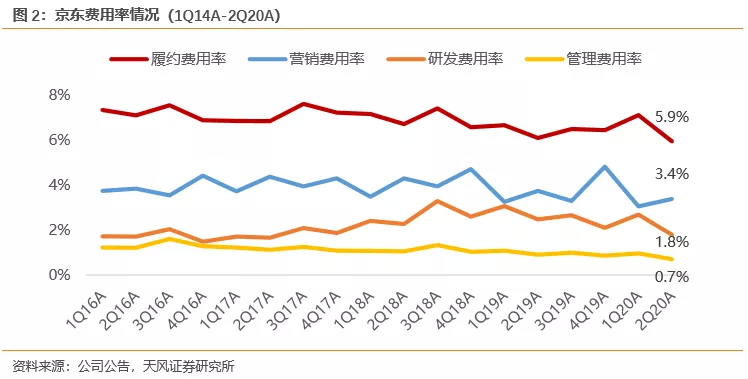

费用方面,四项费用率均有降低,整体运营费用率为11.8%,同比降低1.4pct,环比降低2.0pct,具体看,

履约费用率(采购、仓储、配送、客户服务及支付费用)为5.9%,同比降低0.1pct,环比降低1.2pct;

营销费用率为3.4%,同比降低0.4pct,环比提升0.3pct;

研发及内容费用率为1.8%,同比降低0.7pct,环比降低0.9pct;

管理费用率为0.7%,同比降低0.2pct,环比降低0.3pct;

费用控制较好带动公司调整后净利润同比大幅增长。2Q20A京东调整后净利润为59.1亿元,同比增长66.1%,环比增长98.9%,高于市场预期49.0%;调整后归母净利率为2.9%,同比提升0.6pct,环比提升0.9pct。

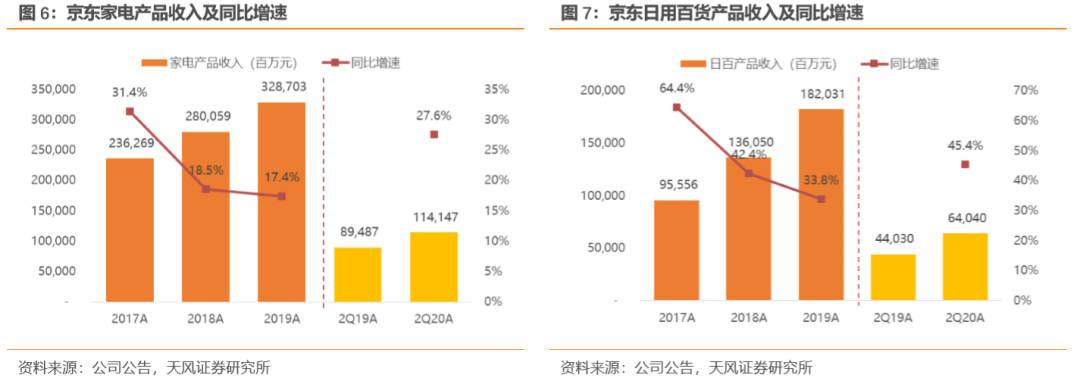

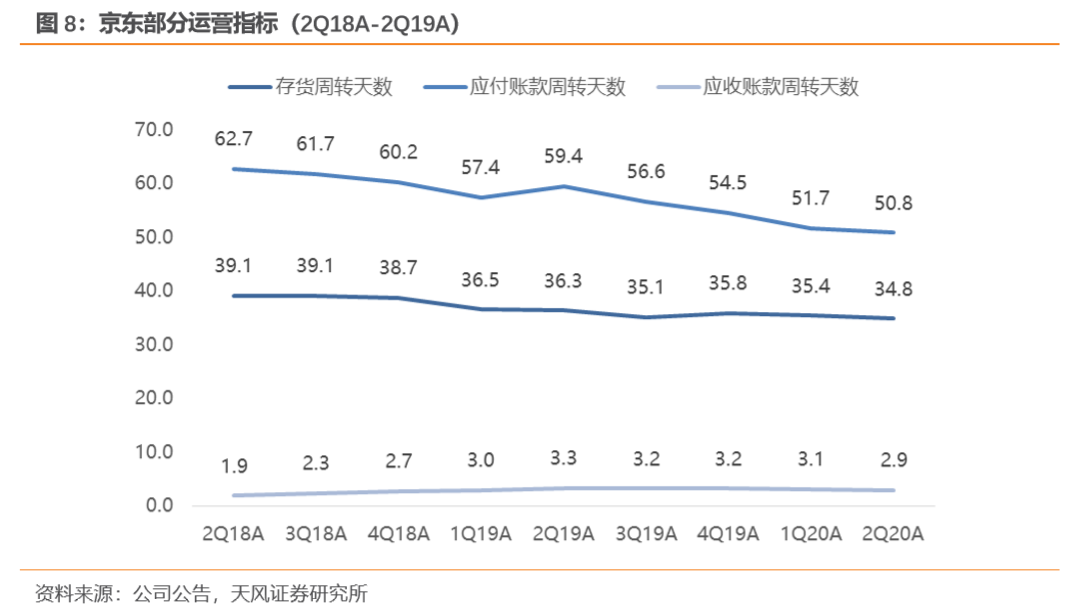

本季度自营电商业务在日用百货品类带动下实现33.5%的同比增速,细分业务收入达到1781.9亿元,同比增速从上个季度的19.7%回升至33.5%。按照商品性质看,家电产品收入同比增长27.6%至1141.5亿元,日用百货产品收入同比增长45.4%至640.4亿元。从公司主要运营指标来看,本季度公司存货周转天数34.8天,同比减少1.5天;应付账款周转天数达50.8天,同比减少8.6天;应收账款周转天数达2.9天,同比减少0.4天。

公司服务及其他业务同比增速亦有提升,其中物流及其他业务收入同比增长55%。具体来看,本季度服务及其他业务收入同比增长36.4%至228.7亿元,占净收入的11.4%。其中,卖场及广告业务同比增长26.9%至140.5亿元,物流及其他业务同比增长55.0%至88.1亿元。截止2020年6月末,京东物流经营超过750个仓库,包括京东物流技术开放平台管理在内的仓库总建筑面积约1800万平方米。

2.继续布局物流、线下零售等领域,拓展业务版图

2.1.物流:收购跨越速运控股,进一步完善物流体系

京东集团于2020年8月订立最终协议,子公司京东物流将以30亿元对价收购中国专门从事限时速运服务的跨越速运集团有限公司的控股权益。预期该交易将于2020Q3完成。

跨越速运在2007年于深圳创建,主打限时速运,在业内率先推出三大时效产品:当日达、次日达、隔日达服务。除此之外,跨越速运还有同城即日、同城次日、陆运件及生鲜速运等服务。跨越速运建立专业一体化的自动化机场操作分拨基地,拥有5万余员工,13架全货运包机,1.7万台运输车辆,服务网络遍布全国32个省级行政区域500多个城市,覆盖率达90%以上,日均处理超过30万票。

京东物流控股跨越速运实现业务互补。被业界称为“小顺丰”的跨越速运在航空货运领域沉淀了十余年,如今拥有包括波音B-757全货机在内的13架航空货运专机,并与国航、南航、东航等国内十余家航空公司达成合作关系,有着丰富的航空网络资源。对于京东物流而言,跨越速运的航空货运能力能补足其高速干线物流网络,进一步构筑自身C端护城河。而京东物流则基于电商平台和用户流量,自建了仓储、冷链和国际业务等多元化产品,全国网点覆盖率高,末端派送体系完善。

京东物流控股跨越速运抢跑2B物流领域。跨越速运十余年来深耕2B业务,坚持直营模式,有着超高时效的服务、精细化的智能管控能力,以及开拓企业级客户市场的能力。跨越速运已经在上游B端市场建起了能力“蓄水池”,服务客户数量超过200万家,控股跨越速运有利于京东物流开拓企业级客户市场,向上延伸供应链业务,提高市场竞争力。

2.2.线下:成立京东五星扩充家电版图,入股“见福”布局线下零售

2.2.1.京东&五星电器合作,再造线下京东家电

京东二季度收购江苏五星54%股权,实现全资控股五星电器。双方将继续保持独立经营,原五星电器总裁潘一清担任京东五星电器总裁,京东集团副总裁马骥出任京东五星电器CFO。五星电器原有直营门店将进行全渠道数字化零售改造升级,转变为“京东五星电器双品牌门店”。

京东与五星电器的合作可追溯到2017年。从无界零售战略合作的尝试到资本合作,再到全资控股成立京东五星,京东与五星电器的合作关系不断深化,作为利益共同体助力打造“线下京东家电”的战略计划。

五星电器创立于1988年,在家电零售行业深耕22年,是中国家电连锁第三强。截至2020年6月,五星电器拥有712家门店,覆盖全国七大省份,在多级市场上具备丰富的线下运营经验,位列中国连锁百强的第38位。

受线上线下的双向挤压,从2006年开始,五星电器在百思买、佳源创盛之间几经转手,市场份额逐步下滑。据《2019年中国家电行业年度报告》显示,线下渠道苏宁占据17.9%的份额,国美占据8.5%,而五星电器仅为2%。此次线上零售巨头京东集团主打的线上线下融合对于五星电器而言是一次很好的市场突围机会。

未来的购物场景是线上线下的融合。数据显示,京东与五星电器合作首年的2018年618期间,五星电器线下门店客流实现了近30%的同比增长,销售增幅则超过了50%。当年双11购物节中,五星电器11月1日-11日销售额环比10月提高了230%。目前,京东五星电器所有门店已初步实现了线上线下产品、经营融合,数字引流销售占比达40%。

近年来,京东持续加码全渠道的布局,以满足用户线上线下购物场景的需求。包括:1)入股线下家电零售巨头企业,赋能线下门店。2019年7月,京东与以2.1亿港币现金方式收购手机零售巨头迪信通约9%股权。2020年5月,京东与家电零售老牌企业国美电器签署战略合作协议,京东认购1亿美元国美可转债,并获国美2.8%的股份。2)建立线下体验店与加盟店。如京东家电2014年推出的县级加盟店“京东家电专卖店”,提供配送、安装、维修、保养、置换等全套家电一站式服务解决方案,为千万农村家庭解决购买家电困难的问题。截至2020年7月,“京东家电专卖店”数量超过1.5万家,进一步实现对全国2.5万个乡镇、60万个行政村的覆盖。3)与品牌方对接开发品牌体验店项目,共建联合门店,包括TCL、美的、海信、帅康、万家乐、长虹、美菱、OPPO等知名家电品牌。

随着五星电器的加入,京东电器的全渠道版图进一步成型,制定京东五年计划。“五年计划”即在五年内在线下再造一个“京东家电”,并根据“一城一店”的发展规划进行建设:到2025年,京东将在直辖市和一线城市开设20家京东电器超级体验店,每店营业面积5-10万平方米;在地级以上城市以“一城一店”模式开设300家京东电器城市旗舰店,单店面积1-2万平方米;并开设5000家万镇通乡镇店主攻下沉市场。

2.2.2.电商+便利店:入股福建最大便利店见福,布局线下新零售

2020年8月,根据厦门见福连锁管理有限公司的工商变更信息,京东邦能出资3125万元,持有见福20%股权,为见福的第二大股东。厦门见福连锁管理有限公司创始于2006年,起家于福建,2017年逐步进入江西、成都等市场,公共卫生事件中后期,见福便利店动作频繁,4月与京东友家铺子达成战略合作;5月,接盘全时便利店在成都的106家直营门店,扩大西南地区业务规模。目前旗下品牌“见福便利店”在全国拥有1719家门店,位列中国百强便利店第10位。

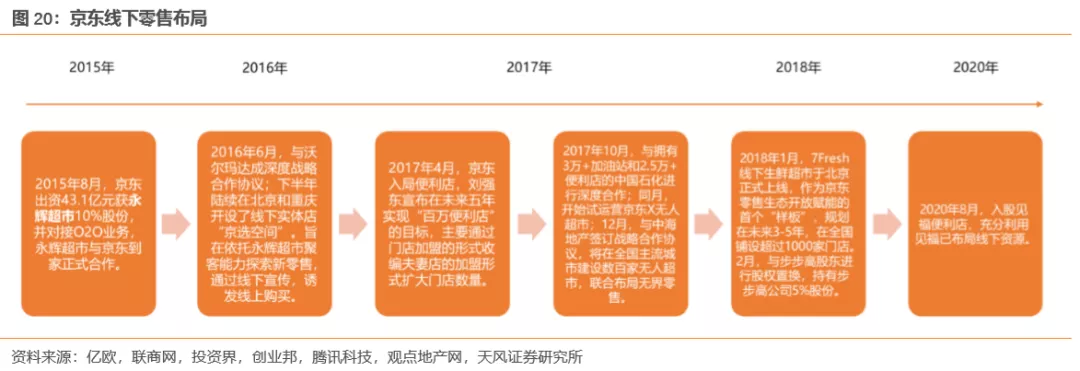

通过京东到家的强大本地配送能力与传统零售商进行深度合作,打造无界零售新时代。京东作为线上零售商积极布局线下市场旨在拓宽货物分销渠道,拓展线下场景、并触达更多的消费者,在线下零售体验店、便利店、与传统零售商的深度合作等方面持续推进。此前,2015年8月,京东出资43.1亿元获永辉超市10%股份,京东到家与永辉超市深度对接O2O业务,并于2016年依托永辉超市的聚客能力,开设“京选空间”体验店,探索线下新零售。2016年6月,与沃尔玛签订战略合作协议。2018年2月,京东邦能与步步高股东进行股权置换,持有步步高公司5%股份,步步高在长沙、南宁、成都、重庆等城市的200多家门店入驻京东到家。2018年,京东推出7Fresh,作为京东重要的超市、餐馆、电商线下体验店,以门店为中心周围3公里范围内半小时送达,实现线上线下融合,对标阿里的盒马鲜生。

2.3.旅游:牵手携程,再次进军旅游市场

8月16日京东与携程达成战略合作,按照协议约定,携程核心产品供应链将接入京东平台,双方将在用户流量、渠道资源、跨界营销、商旅拓展、电商合作等方面开展全方位的合作。携程将为京东集团提供实时产品库存,以及极具市场竞争力的产品价格。京东集团将接入携程的核心产品供应链,并将京东平台的用户流量开放给携程,在日常运营及精准营销方面为携程旅行产品供应链提供全方位的支持。另外,双方还明确提出将以携程优品京东旗舰店为平台进一步加强合作,京东电商货品的接口也将向携程开放,双方在电商领域强化合作,将为“旅游直播+电商购物”带来更加丰富的想象空间。

在此次战略合作中,京东与携程共同提出覆盖更广的用户群体、共享渠道资源、线上线下的交易场景全覆盖、品牌跨界营销、商旅拓展的"五大合作愿景"。双方将共同聚焦于对生活旅行业务的深度探索,通过旅行和实物、物流、大数据的完美结合,不断在业务模式、用户体验上推陈出新,满足消费者行前、行中、行后所有和旅行相关的多样化需求,共同打造用户最放心、最满意的旅行平台。

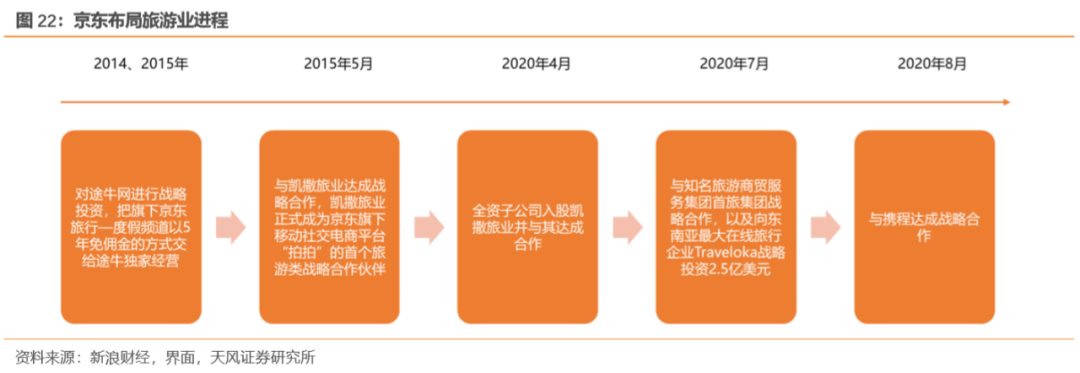

从途牛到携程,京东持续攻坚在线旅游市场。在2014 年,京东开始提供机票、酒店、签证等旅行服务。2014、2015年先后对在线旅游平台途牛网进行了5000万美元和3.5亿美元的战略投资,还向途牛提供1亿美元资源及运营支持,并把旗下京东旅行度假频道以5年免佣金的方式交给途牛独家经营。2020年4月,京东集团出资 4.5 亿元入股凯撒旅业并与其达成合作,凯撒旅业将商旅方面的大出行产品与精神消费类产品纳入京东生态系统,补充凯撒旅业在京东旅行频道上的二级频道“商旅”下的产品供应链,以及共同探索“互联网+门店”的营销模式。2020年7月,京东又宣布与知名旅游商贸服务集团首旅集团战略合作,以及向东南亚最大在线旅行企业Traveloka战略投资2.5亿美元。

3.盈利预测及投资建议

我们预计2020-2021年公司调整后归母净利润将达到172和247亿元,分别同比增长59.9%和43.8%,当前市值对应市盈率分别为42.4x/29.5x。考虑到公共卫生事件下用户行为所带来的行业天花板提升,公司公共卫生事件期间较为突出的物流能力、用户回流趋势以及降本提效下盈利能力的持续改善,我们将京东的合理市值由此前930亿美元提升至约1236亿美元(每ADR由61.9美元提升至约79.4美元),对应2021年35x P/E,相较当前市值仍有近19%的提升空间。

宏观及政策监管风险:宏观经济若持续下行会影响到消费者收入、生产商运转等多方面,从而传导到电商行业及京东;

行业竞争进一步加剧:电商行业竞争持续白热化,行业竞争背景下,会影响到公司获客成本及效果、用户维护成本及效果,并最终体现在收入与利润;

资本支出重新回升:京东模式背后是自营的京东物流,物流基础设施建设会体现在资本支出,尽管公司仓库建设节奏逐步接近尾声,但若有新的仓储建设,公司资本支出会有增加,影响到后续业绩;

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP