黄金实际价格高企,现在还是买入黄金的好时机吗?

智通财经APP获悉,在大流行引发的担忧、大规模的财政和货币政策以及负实际利率的推动下,投资者蜂拥买入黄金。截至2020年8月15日,SPDR Gold Shares ETF(GLD.US)管理的资产超过780亿美元。

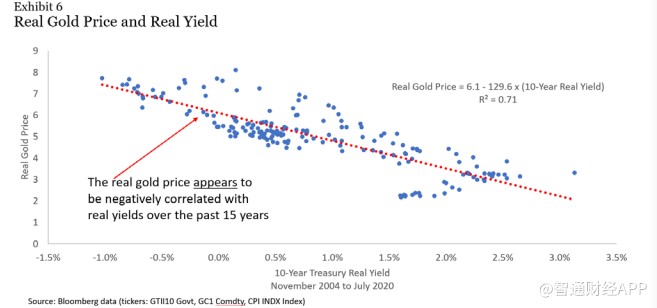

负实际利率对黄金市场至关重要。因为在历史上,实际利率和黄金价格之间一直存在负相关关系。

黄金最近的反弹使其实际价格处于历史高位。

就未来回报而言,黄金的实际价格有多重要?Claude Erb和Campbell Harvey在《黄金困境》(The Golden Dilemma)中写道:“与实际通胀率相比,黄金的实际价格是未来名义和实际黄金回报率的一个更重要的驱动因素。”考虑到这一点,现在是买入黄金的好时机吗?Erb, Harvey和Tadas Viskanta在8月发表的论文中,通过分析历史证据来帮助投资者确定这个问题的答案。

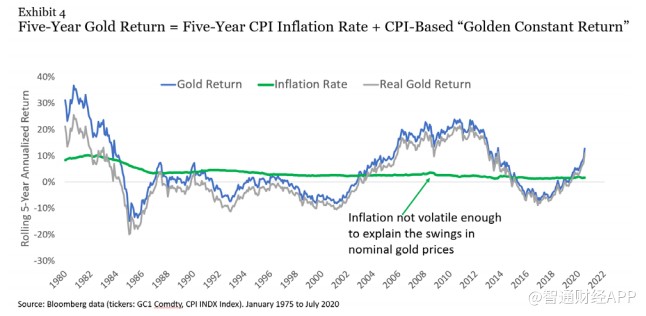

这三位作者指出,自1975年以来,黄金价格高企往往发生在人们对未来高通胀的高度担忧时期。他们补充道,最近的反弹将黄金的实际价格(经通胀调整后)推高至1980年1月和2011年8月的两倍。据悉,1980年1月和2011年8月也是投资者担心通胀风险的两个时期。在1980年1月和2011年8月黄金实际价格达到峰值的五年后,黄金的名义价格分别下跌了55%和28%,实际价格分别下跌了67%和33%。总而言之,黄金实际价格高企之后,通常会出现实际黄金回报率低的情况。

他们还发现,在五年的时间跨度内,黄金的表现几乎完全可以用黄金实际价格的变化来解释。

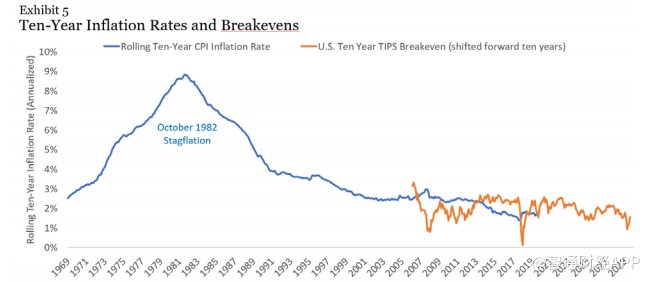

基于这一发现,Erb、Harvey和Viskanta提出了假设:“无论时间跨度如何,黄金名义价格的波动可能仍将主要由黄金实际价格而非通胀所驱动。”鉴于这种关系,市场对未来通胀的预测是什么?这可以从盈亏平衡通胀率——10年期名义国债收益率与10年期通胀保值债券收益率之间的差额中看出来。截至2020年8月15日,这一数字约为1.7%。

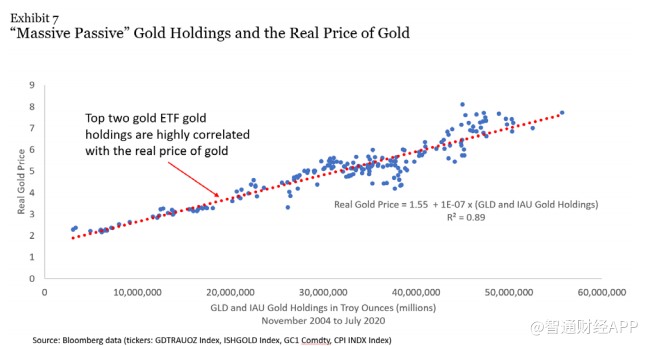

这些发现让三位作者得出结论:“如今黄金的高实际价格表明,黄金是一种昂贵的通胀对冲工具,实际回报率预期很低。”他们补充道,“如果黄金在1980年和2011年都没有引发通胀担忧,那为什么要担心它现在会引发通胀担忧呢?”不过,他们警告称,大量被动的黄金ETF可能会导致“非理性繁荣”。在美联储主席艾伦•格林斯潘(Alan Greenspan)于1996年宣布市场处于非理性繁荣之后的三年多时间里,估值高出了40%。黄金实际价格的上涨与黄金ETF买家需求的上升高度相关。

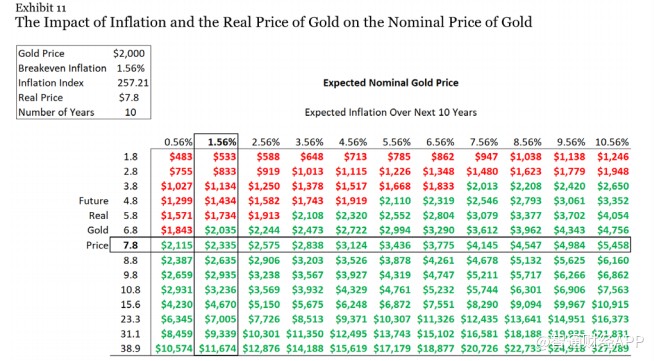

Erb、Harvey和Viskanta发现,自从推出黄金期货交易以来,黄金的实际价格平均为3.8美元左右。如果黄金回归到它的“黄金常数”,不管通胀如何,均值回归将对未来的回报产生巨大的负面影响。假设期限为10年,影响将是每年-6%。这可以从下表中看出。

他们总结道,”黄金价格的变动一直是未来通货膨胀的无用预测。然而,在1980年和2011年,黄金实际价格高企,与人们普遍认为未来通胀将非常严重的观点一致。但事实证明,这些的观点是错误的。也许这次不同,公共卫生事件带来的一个经济后遗症将是10年的高通胀。就像1980年和2011年一样,对未来高通胀的预期已经计入了黄金价格。未来十年黄金价格的变化将在很大程度上取决于黄金实际价格的变化。”

如果过多的资金追逐有限的黄金,那么“大量被动投资者”持有的黄金就会越来越多,黄金的实际价格就可能上涨得越高。当然,被动投资者出售持有的黄金也可能会降低黄金的实际价格。

扫码下载智通APP

扫码下载智通APP