美联储救助企业债市场的政策效果与风险隐患

本文来自微信号“金融街廿五”,作者:建行金融市场部李思琪。

2008年金融危机过后,美国长期处于低利率环境之下,引发了企业债务规模的迅速增长。截至2019年末,美国企业债券规模为9.6万亿美元,约占美国GDP的45%,是2008年的1.8倍。伴随着美国企业债务长达10余年的扩张,债务信用资质弱化、企业杠杆水平过高等问题浮出水面,企业债市场的“灰犀牛”特征愈发明显。

一、美联储出手干预企业债市场

年初卫生事件的爆发,给全球经济按下了暂停键。受隔离封锁等措施影响,企业生产经营中断,信用基本面急剧恶化,违约风险上升。实体经济的悲观前景同步引发了原油价格战,全球金融市场动荡,市场恐慌情绪蔓延,各类资产惨遭抛售,同时,投资商业票据和短期债券的货币市场基金面临大量赎回,进一步加剧流动性枯竭,企业债的信用利差大幅飙升。

本次卫生事件危机彻底打破了美国企业债市场的繁荣泡沫,多年积累的信用风险集中释放。由于常规的利率工具和QE在降低企业融资成本等方面作用有限,为了更有针对性地缓解企业的流动性危机,3月下旬以来,美联储依据《联邦储备法》的授权,推出了商业票据融资机制(Commercial Paper Funding Facility,简称CPFF)、一级市场公司信贷工具(Primary Market Corporate Credit Facility,简称PMCCF)和二级市场公司信贷工具(Secondary Market Corporate CreditFacility,简称SMCCF)等一系列信用支持工具,为美国的企业的商业票据、交易所交易基金(ETF)、投资级企业债以及在卫生事件期间评级降为垃圾债的“堕落天使”提供流动性支持。由此,美联储成为了全球首家购买高收益级债券的央行。

表1:美联储出台的部分信用支持工具

数据来源:美联储

美联储从5月开始通过SMCCF购买企业债ETF,并于6月将购买范围扩大到单个企业债券。美联储资产负债表显示,截至7月23日,包括SMCCF在内的公司信贷工具规模已经达到440亿美元。6月29日PMCCF正式投入使用,但尚未公布交易细节。

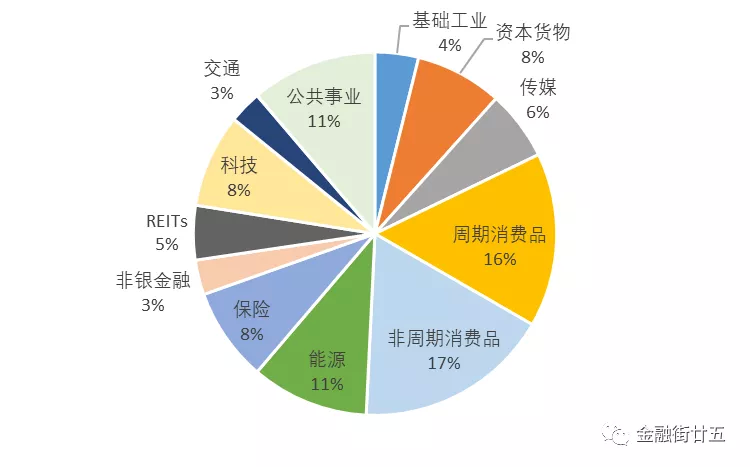

美联储披露的SMCCF交易数据显示,截至7月10日, SMCCF已购买了市值为79.7亿美元的企业债ETF和15.9亿美元的单支企业债。投资组合中包含336家发行体,包括苹果(AAPL.US)、星巴克(SBUX.US)、亚马逊(AMZN.US)、微软(MSFT.US)、可口可乐(KO.US)、迪士尼(DIS.US)等大型企业。从行业来看,占比最高的是消费品、能源和公用事业。从评级来看,BBB级企业债占比54.6%,高收益级企业债占比3.1%。

图1:SMCCF购买的企业债行业分布

数据来源:美联储

二、信用支持工具效果显著

从政策效果来看,美联储的政策工具有效地纾解了企业的短期资金压力,避免流动性危机进一步演化为大范围的破产倒闭,导致债务危机爆发。

(一)企业融资利率明显下降

商业票据是企业短期融资的重要渠道,非金融票据利率的大幅攀升,使得企业借新还旧的压力剧增。3月17日,美联储宣布推出CPFF和MMLF,3月23日,美联储进一步扩展CPFF的购买范围并下调了CPFF利率,此后商业票据利率快速回落,目前已明显低于卫生事件暴发前的水平。

图2:美国非金融票据利率走势

数据来源:Wind

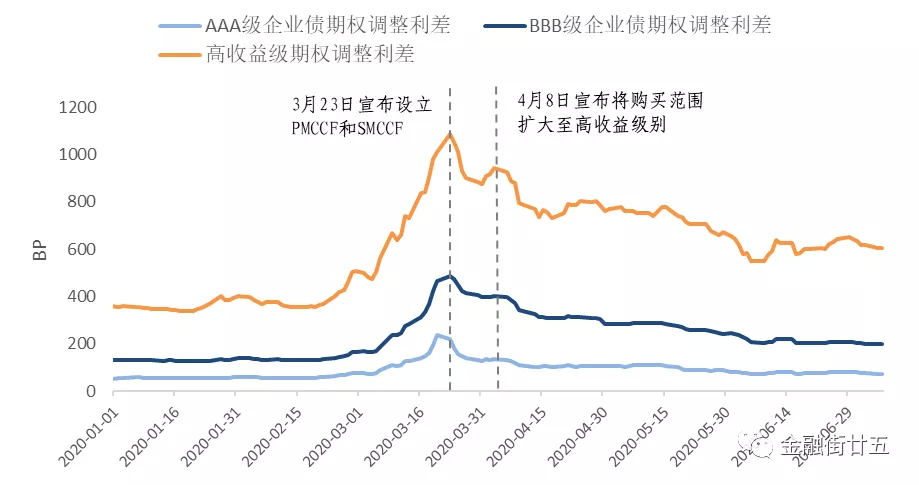

从企业债市场来看,3月以来,企业债券的信用利差大幅飙升,其中高收益级别的期权调整利差最高升至逾1000BPs,投资级中最低级别的BBB级期权调整利差最高升至488BPs。3月23日,美联储宣布设立PMCCF和SMCCF,信用利差开始回落,4月9日美联储宣布将PMCCF和SMCCF的购买范围扩大至3月22日后受卫生事件影响评级被降为BB-/Ba3的债券,以及部分投资于美国高收益债券的ETF。6月16日,美联储进一步将“合格的公司债市场指数债券”(Eligible Broad Market Index Bonds)纳入购买范围。

美联储的救市举措提振了市场信心,全球风险资产大幅反弹,资金重新流入企业债市场。此后,各等级企业债券的利差持续收窄,目前投资级的利差已回归至卫生事件前的水平,高收益级别的利差也较最高峰回落了近400BPs。

图3:美国各级别企业债券的期权调整利差

数据来源:Wind。注:期权调整利差(OAS)是相对于无风险利率的价差。

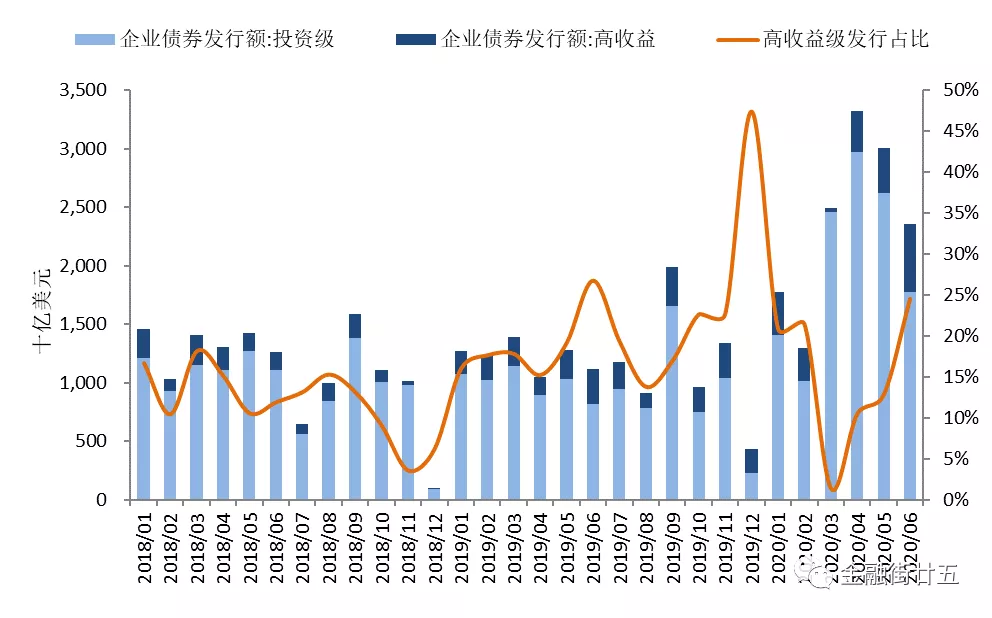

(二)企业债发行量快速上升

美联储宣布设立一系列信用支持工具后,企业融资意愿提升,企业债一级市场出现井喷现象。二季度美国企业债券发行量高达8683亿美元,创历史同期新高。上半年美国企业债累计发行1.43万亿美元,已超过2019年全年的发行量。其中,美联储购买高收益债的声明重新激活了高收益债市场的融资功能,低等级企业债的发行占比明显提升,目前已由3月份1.4%的极低值恢复到25%的正常水平。

图4:美国企业债发行情况

数据来源:Wind

本轮发行热潮中,不乏埃克森美孚(XOM.US)、Verizon(V.US)、亚马逊(AMZN.US)、可口可乐(KO.US)等大型投资级企业。根据美国银行的调研,大型企业发债募资的用途有两项,一方面是为了补充卫生事件冲击下的运营资金需求或者用于债务偿还;另一方面是锁定当前较低的发债成本,或用于并购、股票回购来提振股价。

(三)境外投资者大量涌入

伴随着美联储的救助,4月以来美国企业债的估值水平已大幅改善,但收益率仍显著高于已经实施负利率政策多年的日本和欧洲,配置价值凸显。截至7月15日,美国BBB级5年期企业债的到期收益率约为1.89%,而同等级同期限的日本投资级企业债收益率仅为0.68%,欧元区为0.84%。

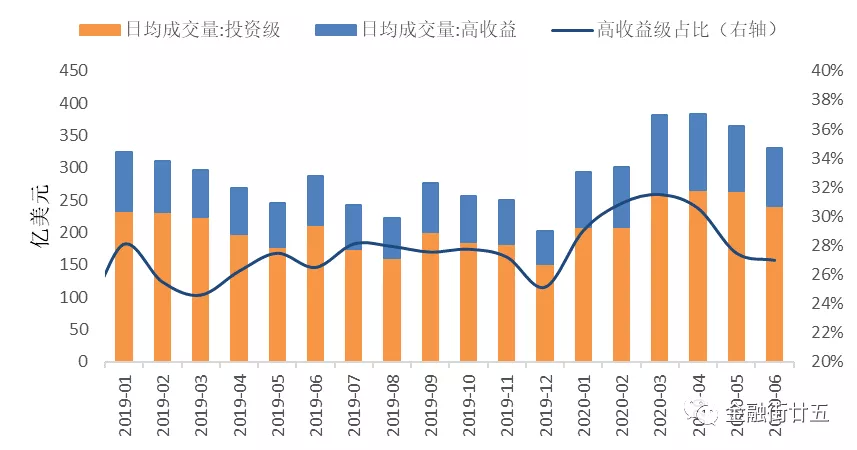

同时,美联储实施零利率后,境外投资者的货币对冲成本下降。根据法巴银行的数据,6月份使用3个月远期合约对冲美元的日本投资者的平均年化费率为0.58%,欧元投资者为0.8%。对冲后的美国企业在投资回报仍然可观,吸引了大量的境外投资者涌入。3月份以来,美国的企业债公开市场日均成交量达到了350亿美元以上,高收益级占比最高升至32%。

图5:美国企业债公开市场成交量

数据来源:Wind

三、美国企业债市场风险暗藏

(一)评级下调与违约浪潮

伴随着美国企业债务规模的膨胀,企业债务的信用资质不断削弱。投资级中的BBB级企业债规模从2008年初的7000亿美元增至2019年末的3.13万亿美元,在投资级债券中的占比由08年的37%攀升至48%。一旦BBB级的债务被下调评级后将直接进入高收益级,导致债券价格下跌,信用利差扩大,严重削弱企业的再融资能力。同时,共同基金投资高收益级债券的比例受到严格限制,可能在评级下调时引发抛售,进一步加剧流动性紧张。

评级调整方面,今年上半年,标普已累计下调了473家美国企业的信用评级。其中,有23家BBB级企业被下调为高收益级。从行业来看,评级调降的企业集中在能源、资本货物、零售消费等行业中,这些行业也是受卫生事件影响最大的行业。

违约方面,摩根大通数据显示,截至5月末,美国前12个月的违约率上升了222BPs至4.85%的10年新高。彭博数据显示,截至7月20日,今年美国市场累计已有40家企业发生债务违约,违约企业的未偿还债务规模高达667亿美元。高盛预测,年末高收益债券违约率将达到13%,违约可能集中于能源、零售、汽车/租赁、游戏/住宿/休闲等行业。

(二)未来企业债到期量较大

未来5年,美国非金融企业债券将迎来到期高峰,2021-2025年的到期量分别为7495亿美元、8290亿美元、8963亿美元、8821亿美元、11802美元。分级别看,BBB级和高收益级别的到期高峰均在2025年,到期量分别为3431亿美元和4459亿美元。短期来看,2021-2022年投资级债券的到期量占比维持在75%以上,偿付风险较为可控。但2023年之后该比例显著下降,意味着低评级主体的偿债压力将明显上升。

图6:美国企业债到期分布

数据来源:Bloomberg

美国经济研究局(NBER)称,美国经济已经于今年2月起正式进入衰退。目前美国深陷卫生事件二次爆发的泥潭,刚刚重启的经济面临重新隔离封锁的风险。美联储对信用债市场的干预,短期内能够缓解企业的再融资压力,延迟企业的违约暴露,但无法从根本上改善企业的信用基本面。

如果卫生事件长期得不到有效控制,企业经营情况和盈利能力将继续恶化,偿债能力不足,企业债市场的复苏或将完全依靠美联储的购买行为支撑,而这种人为扰乱价格信号的政策措施难以持续,政策的边际效果也将越来越小。

同时,目前宽松的金融条件再度催生了大型企业发债回购股票的行为,引发资产泡沫和企业杠杆率上升,长此以往,可能会进一步埋下金融风险的隐患,成为下一次危机的导火索。(编辑:mz)

扫码下载智通APP

扫码下载智通APP