昨晚,美联储重大政策调整,全球市场惨烈波动

本文来自 微信公众号”华尔街情报圈“

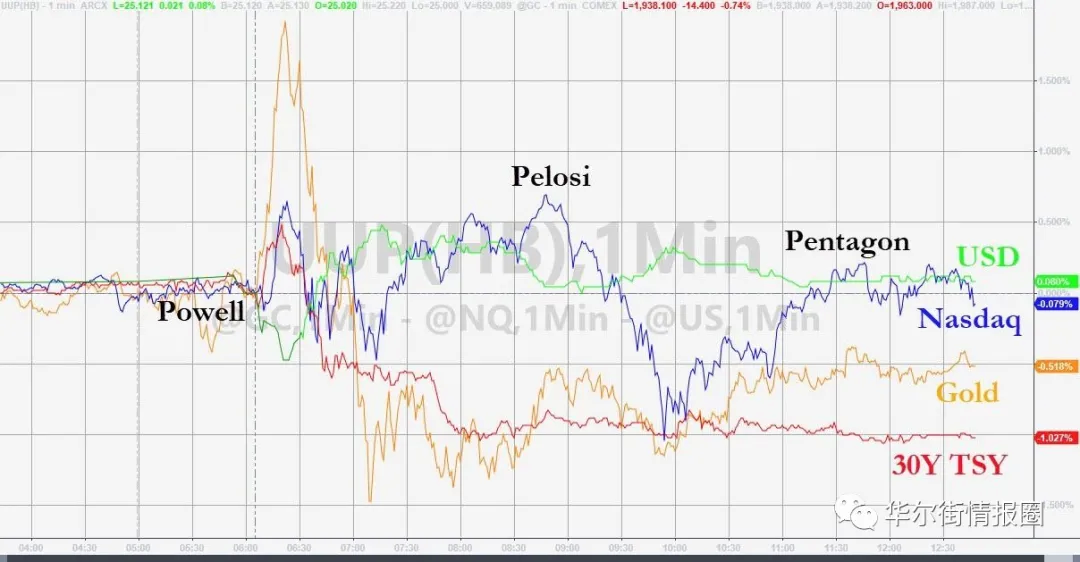

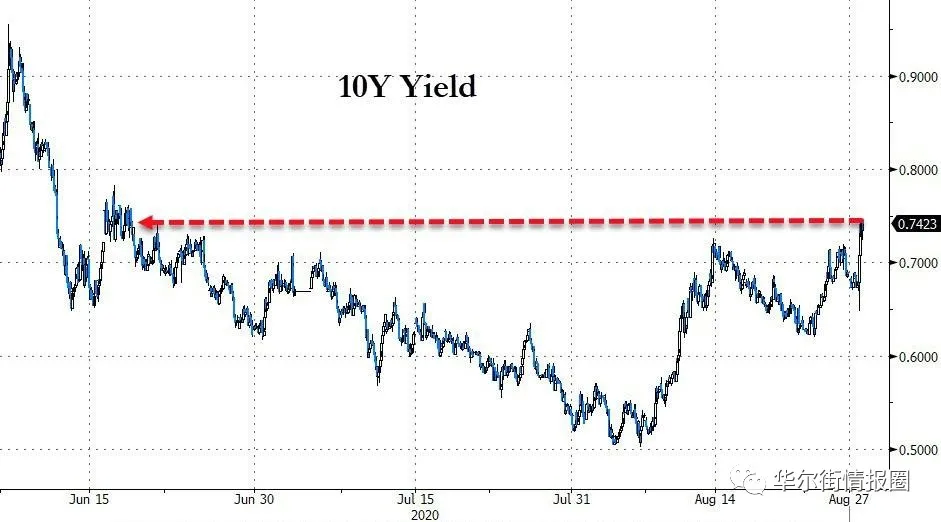

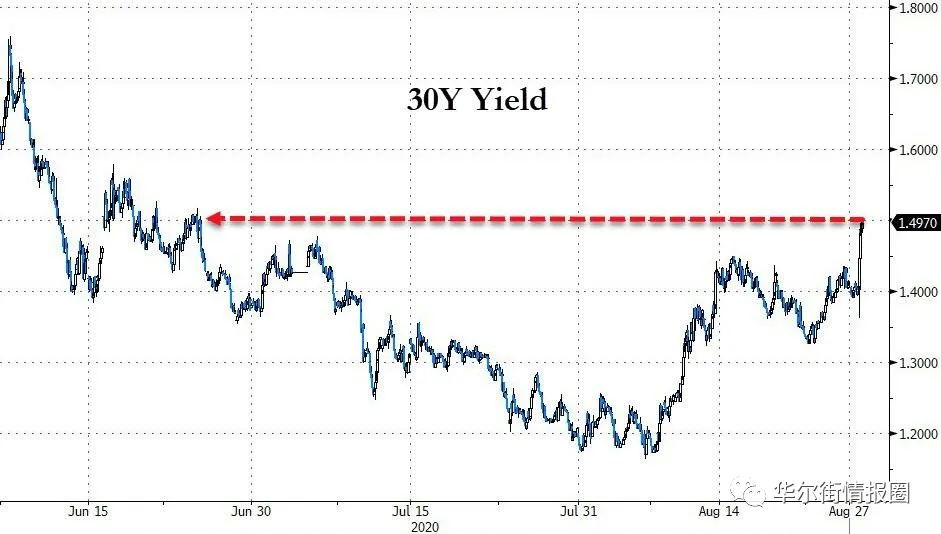

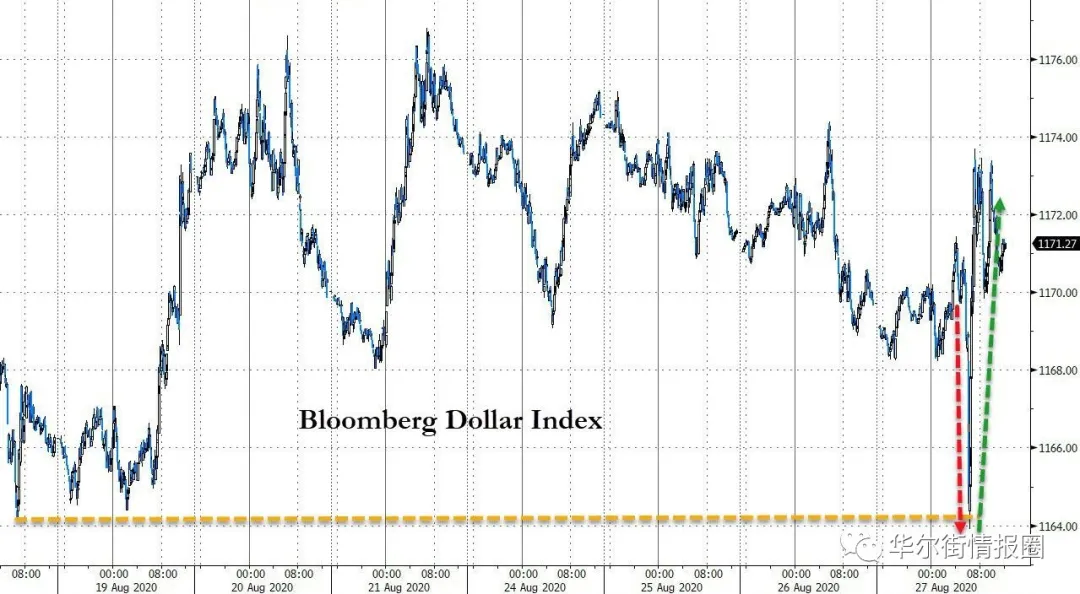

——周四是具有里程碑意义的一天:美联储向外界宣布,制定了一种货币政策新策略。 美联储主席鲍威尔周四在全球年会上发表讲话称: 美联储将力求使通胀率在较长一段时间内保持在平均2%的水平,这意味着在通胀一段时期低迷后,美联储将允许通胀率超调。 此外,联储会还调整了对就业最大化问题的看法。“实现就业最大化是一个广泛的,包容性的目标。这一变化反映出我们对强劲劳动力市场所带来好处的肯定,特别是对于中低收入社群的许多人。” 上面那段话看上去非常拗口,但这是一项历史性的政策(非常重要)。 这段话的精华是,美联储引入了一个新词“平均通胀”,重点在“平均”一词。 众所周知,美联储的双重使命是实现物价稳定和充分就业。所以,美联储在2012年设定了一个通胀目标——2%,但从来没实现过这个目标。现在美联储引出“平均”一词,其含义就是不再期望每年的通胀率达到2%,而是在未来多年的“平均通胀”能够达到2%,有的年份可以高于这个数字,有的年份可以低于这个数字,但是平均下来能够达到“2%”。 举例来说,2012年设定“2%”的通胀目标后,从来没达到过这一水平,可能需要长达10年的2.5%通胀率,才能抵销2012年以来通胀率未达标的情况。 加息,要等很多年后了 学术性的问题解读完了,我们解读一下美联储此举的目的: 一场公共卫生事件令美联储手中的弹药所剩无几。在货币政策对经济的帮助已达极限的情况下,美联储将研究一套新货币政策“框架”。在这套新的框架下,美联储试图向外界传递“高通胀率对他们是有益的”。(容忍更高的物价涨速) 意味着美联储可以无视通胀,可以坐视经济过热时通货膨胀上升(不必加息抗击通胀)。 美联储的潜台词是:不必担心利率上涨或利率正常化,我们非常渴望通胀,我们将鼓励它,我们希望市场也喜欢它 ……这是一种使市场放心的方式永远不会再有加息! 但采用更高的通胀目标会增加陷入“永无休止的货币宽松政策”的风险。这种政策转变将危及央行的信誉。我们在2013年1月的日本央行身上看到了这一点,当时日本央行通过了更高的通胀目标以结束长期通货紧缩的局面,但结果令人失望。 两名美联储官员在鲍威尔宣布通胀目标制的新方法后发表了讲话,透露了他们愿意接受的超出2%通胀目标的程度。 达拉斯联储主席卡普兰和圣路易斯联储主席布拉德分别发表了讲话。 卡普兰表示,新的框架说,我们可能会让通胀适度高于目标,同比通胀率在2.25%至2.5%之间是适度的。这不是对美联储将采取的行动的承诺。 布拉德提出了类似的观点,并确认新的制度不是以公式为指导的,“我们将尽力弥补过去的不足”。 鲍威尔的演讲中把“如何实现更高的通胀”问题留待了9月份的货币政策会议上解决。 高盛首席经济学家Jan Hatzius表示,预计9月美联储可能会调整前瞻指引和资产购买计划。 金融市场惨烈波动 美联储这次宣布策略调整的时间比一些人预期的更早,消息发布后金融市场经历了惨烈的波动。 美国股市最初波动剧烈,后重拾创纪录涨势。截止收盘,道琼斯指数上涨0.57%,至28,492.27点;标普500指数上涨0.17%,至3,484.55点;纳斯达克指数上涨0.34%,至11,625.34点。 债券无疑遭受了最大的打击...收益率曲线达到两个月来最陡峭程度。 10年期国债收益率(鲍威尔发表讲话后立即下跌)飙升至2个月高位... 自6月以来,30年期国债收益率首次触及1.50%... 金价暴涨后暴跌 美元经历剧烈波动后,最终实现上涨。长期而言,如果美联储能够增加物价压力,但仍将利率维持低位,将对美元不利。 (编辑:曾盈颖)

扫码下载智通APP

扫码下载智通APP