美元贬值进一步激励美股,全球经济体未能“有福同享”

本文来自 Wind

在美国股市飙升至纪录水平之际,美元指数正在两年低位附近徘徊。高盛等分析师认为,美元走软为美股带来进一步提振,但在其他一些分析师看来,美指的下跌并未惠及全球经济的每个角落,比如新兴市场。

美元徘徊两年低位,唱空声四起

自6月初以来,美元在投资者中的人气突然逆转,他们不再将美元视为全球避险港,而是一种不受欢迎的押注。美元指数在7月份跌至两年低点,此后走势一直乏力。自3月20日于103见顶以来,美元指数已下跌10%,目前守在略高于92关口的位置。

许多分析师认为,持有美元的理由已迅速减少。美联储为应对卫生事件危机所采取的降息举措使得美国与其他发达经济体之间的利差收窄,该央行还承诺在较长一段时间内维持宽松的货币政策。与此同时,美国政府未能像欧洲和亚洲主要国家那样有效控制卫生事件,美国经济复苏面临的不确定性上升。此外,欧盟领导人达成的7500亿欧元欧洲复苏基金帮助重振了人们对欧元区和欧元前景的信心。

摩根大通分析师表示:“相对成长可能成为美元走势的主要推动因素,而非相对较高的美国利率。美国的高感染率和政局仍可能拖累美元。”

State Street Global Advisors高级投资组合经理Aaron Hurd称:“美元已进入熊市。我们认为美元兑一篮子货币可能会贬值多达15%至20%,虽然这不会在接下来几周内发生,但将在未来五年内看到。”

美元贬值有利美股续创新高,科技股获益

包括高盛在内的一些分析师表示,美元贬值将会为处在纪录高位附近的美国股市提供更多动力。

高盛认为,美元贬值将会吸引外国投资者,估计他们今年将会在美国股市投资3000亿美元,成为美股市场上最大的买家。“美元走弱历来是外国投资者对美股需求的最大催化剂,”高盛首席美股策略师David Kostin说。

PineBridge Investments多资产全球负责人Michael Kelly称,海外投资者通常不会像对冲债券那样对冲他们的美股持仓,因为市场升值“往往会盖过汇率波动的影响”。

标普500指数成分股公司有三分之一的产品销往海外,美元下跌使得这些产品更具吸引力,折算成美元的收入也让人满意。根据高盛的数据,美元每下跌10%,标普500每股利润就会增加3%。

美股科技股是今年表现最好的板块,推动标普500指数在本月创出历史新高,同时,该板块也是美元走软的受益者之一。根据高盛的说法,科技行业逾一半的收入来自国外,在贸易加权美元至少下跌1.25%的月份里,科技板块的表现通常优于所有其他板块。

Kelly称,外国投资者通常会把目光投向美国市场,“以寻找颠覆性技术的领军者,它们在美国比在其他地方更容易找到”。

美国银行研究投资委员会负责人Jared Woodard表示,美元疲弱也将为材料和能源等科技板块以外的公司增添动力。他说:“更合理的美元估值无疑对美国经济的大部分领域有利。在未来几个季度美元走势只会成为更重要、更有价值的信号。”

此外,那些海外敞口较高的美国公司还受益于欧洲和亚洲的经济复苏。摩根士丹利分析师强调了本月中国服务业的反弹,以及整个欧元区商业活动的改善。

新兴经济体未能受惠

美元下跌通常会增强贸易和全球经济的弹性,并帮助减少贸易不平衡。但是,一些分析师认为,自卫生事件危机开始以来这轮美元贬值不太可能做到这一点,部分原因是全球汇率变动的特殊融合造就了赢家和输家,同时,也因为卫生事件本身的蔓延阻碍了各经济体的调整能力。

在发达经济体中,美元下跌可能会产生有益的全球影响——只要不演变成崩盘。数十年来,美国一直存在贸易和经常账户赤字,美元走软提高了美国出口产品的竞争力,同时使其他发达经济体的进口商品变得更加昂贵。

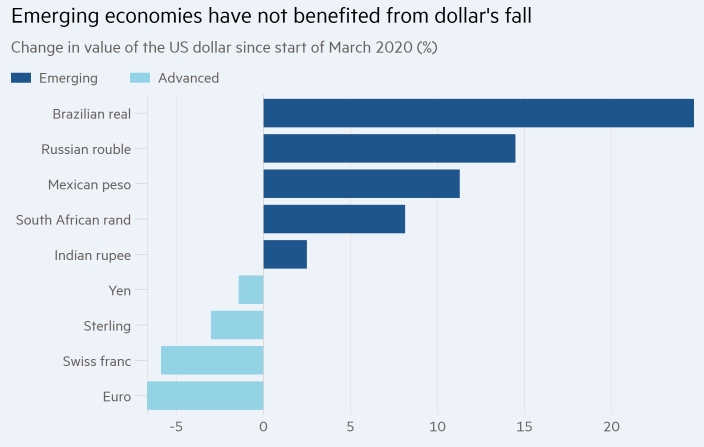

然而,并不是全球经济的每个部分都在经历美元贬值。美元指数衡量的是美元相对一篮子发达经济体货币的价值,该指数不包括任何新兴经济体的货币。

自卫生事件大流行以来,美元兑大部分新兴经济体货币呈现升值。自3月以来,美元兑巴西雷亚尔上涨了近25%,兑墨西哥比索和俄罗斯卢布则上涨了10%以上。这些货币的走势可能对全球经济前景构成威胁。

新兴经济体和发展中经济体的贸易主要以美元定价,因此,本币贬值不利于这些经济体的出口。国际货币基金组织(IMF)最近一项有影响力的研究表明,这意味着需求的增长要弱很多。而且,由于自其他新兴经济体的进口同样以美元定价,整体贸易都受到了冲击。

卫生事件使这种汇率变动的影响变得更加复杂。以本币计价的最大出口产品——旅游业因旅行限制受到重创,受到的影响比一般情况下新兴市场货币贬值时要大得多。

背负美元债务的新兴经济体的政府和企业正处于这场危机的紧要关头,他们需要更高的国内收入来为现有的借款融资。

IMF认为,上述情形叠加在一起可能会损害全球经济。IMF分析师指出,美元相对新兴经济体和发展中经济体货币走强可能会放大全球贸易和经济活动的短期下滑。

汇丰银行高级顾问Stephen King表示,即便是从卫生事件引发的汇率变动中受益的经济体也不太可能受益良多。他说,本币兑美元升值“将消除新兴市场的一些融资压力,但不足以抵消大流行的影响和财政火力的损失。”

(编辑:曾盈颖)

扫码下载智通APP

扫码下载智通APP