财富管理开启差异化竞争,国泰君安国际(01788)将迎长期价值释放

2020年上半年的资本市场动荡不已,深耕于香港市场的中资券商公司国泰君安国际(01788)却正在进一步焕发其应有的活力,加码财富管理业务,奋力开拓海外市场的同时,释放出长期稳定的投资价值。

收入结构持续优化

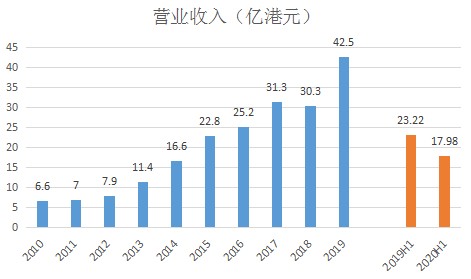

智通财经APP由公司近十年的发展路径观测到,公司的规模随着其在港股市场的深耕不断壮大。2019年,公司营收创上市以来历史新高至42.5亿港元。

然而,2020上半年,全球经商环境受公共卫生事件冲击,经济活动放缓甚至停滞对全球金融市场造成巨大波动。在波动剧烈的市况中,国泰君安国际凭借多元化的收入组成,依然表现出良好企稳的业务发展态势,2020年中期收入创下历史第二高成绩至17.98亿港元,在上年同期高基数和今年经济环境承压的共同作用下,能够做到此点殊为不易。

另一方面,公司有效控制成本开支和持续优化的资产质量,是公司上半年业绩稳定增长的关键因素,归属股东应占利润同比仅轻微下降5%至6.06亿港元,而环比大幅上升136%,盈利能力表现出较高的稳定性和韧性。与此同时,公司董事会亦宣布将派发中期股息每股0.034港元,派息比率由上年同期的50%升至54%。

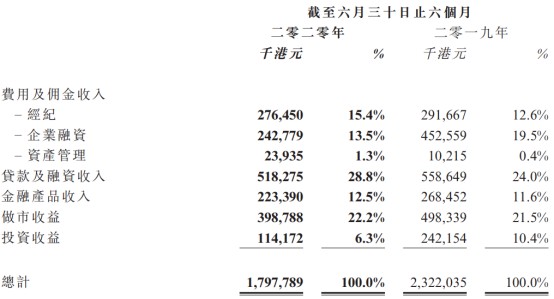

经过近年来的策略性调整,公司的收入结构更为均衡,其中费用及佣金类收入占比达34%,利息类收入占比约37%,投资类收入占比约29%。其中,期内公司的资产管理、期货及杠杆外汇的佣金与手续费收入分别同比上升134%、112%及59%,成绩颇为亮眼。

从盈利能力方面来看,历年以来,公司ROE保持了行业中较高水平,且波动相对较小。2019年,公司股东权益回报率(ROE)为8.1%,与上一年基本持平。在2020年3月供股扩大已发行股本后,公司上半年年化后的ROE仍达9.4%,较2019年高1.3个百分点。

倘若追溯公司发展脉络,可以看到国泰君安国际早在1995年就开始扎根于香港市场,当时母公司的注册资本为不到3200万港元,而2019年归属母公司净资产为约114亿港元,期间上升超350倍左右,而如今再度提升至超140亿港元,这与公司未分配的盈利逐年稳步提升、年初时期合理利用融资手段补充资本金以及多年来稳健经营有密不可分的联系。

值得注意的是,公司近年在业内率先将孖展融资业务的对象从小盘股转向大盘股,逐步降低抵押物中的流通量较低且市值较小的股票比例,加大如腾讯、汇丰等蓝筹股孖展业务,提升资产负债表上的整体净资产质量,使借贷组合更加健康。

2020首六个月,公司减值拨备金额同比下降至3837万港元。国泰君安国际坚持优化孖展融资业务结构,孖展融资客户抵押品的多样性和流动性较往年提升。与此同时,公司在2019年前瞻性地加大对较高风险贷款资产的减值拨备,增强公司在2020年上半年金融市场波动期间把控信用风险的能力,更加有利于在后续年份释放利润。

财富管理差异化竞争

值得注意的是,国泰君安国际的业务发展一直较为稳健和均衡,在机构客户(金融产品业务)、企业客户(企业融资业务)高速发展的同时,下一个增长点或是对个人业务进行升级,即财富管理业务的发展。

近年来,国泰君安国际将其经营重心从传统型经纪业务转向综合财富管理业务,成功实现了业务的多元化发展,而随着2019年市场风险偏好的提升,财富管理业务已成为国泰君安业绩的“新引擎”。

2020上半年,公司的财富管理平台完成一系列内部战略性整合,旨在打造为高净值客户提供度身定制的优质产品和服务的综合性平台,在资产类别方面不仅覆盖权益、固定收益类等常规投资组合,更纳入轮证衍生产品、定制化理财产品、理财保险、外汇、期货、私募股权等一篮子投资标的。

2019年底,公司开始发行轮证产品。今年随着中概股回归港交所挂牌,国泰君安国际同步推出与网易等股票挂钩的窝轮产品,加上五月开始投资气氛逐步复苏,上半年公司客户交易的成交量较以往明显增加,六月底经纪业务市场占有率较2019年底水平稳健上升。

尽管期内恒指大幅回调13%,财富管理平台客户托管资产规模(包括现金、证券及融资余额)亦稳步提升15%至222亿港元,且整体托管资产规模(剔除场外交易衍生品)亦稳定在1510亿港元,俨然已经成为推动公司业绩高速成长的马车之一。

高评级拓宽融资渠道

近年来,国泰君安国际通过有效的风控系统将风险管理渗透到各业务条线,跟踪和控制信用、市场、操作、流动性等风险,稳健优质的经营情况亦逐渐受到海外评级机构的认可。2019年7月国际信用评级机构穆迪公司及标准普尔重申各自维持对公司的“投资级”信用评级,2020年2月穆迪再次重申对公司的信用评级,这也为公司获取较低的资金成本和业务创新奠定了基础。

得益于稳健的财务状况和审慎的风控,国泰君安国际拥有在香港中资金融服务机构的领先评级。公司主要用自有资金来提供贷款及融资服务,在港中资金融机构中信用评级最高,公司亦充分利用高信用评级,优化融资结构,降低融资成本。

随着公司国际信贷评级不断提升,公司获得更为充裕的信贷额度。截至去年年末,公司整体授信额度470亿港元,其中银行授信达262亿。近年来,公司银行贷款使用有所上升,其中来自以大中型上市公司股票为抵押品的银行贷款明显上升,其利率成本预计较一般银行贷款更为优惠。

在亮眼中期业绩的加持下,国际投行花旗和美银美林亦持续看好公司的未来发展。

公司中期业绩发布后,花旗发布新研报称,受强劲的费用收入和业绩推动,国泰君安国际2020年上半年表现强劲。期内股东应占溢利为6.06亿港元,环比增长136%,占2020财年财务报告预测的61%。

花旗认为,在充满挑战的市场环境下,这是一组非常强劲的盈利数据。将近90%的投资/市场损失已在6月底恢复,且在7月底已恢复几乎所有的损失。花旗还称,国泰君安国际将资产负债表扩大近三成,主要用于保证金贷款,支持客户的金融资产,并利用估值较低的优势,在3月份左右扩大了其金融资产,更大的资产负债表可能进一步推动收益增长。国泰君安国际具备为客户配置资产的独特地位,使其有别于低成本的经纪商,并免受经纪业务利润率压缩的影响。

而中国银河证券亦在中报后重申国泰君安国际“买入”评级,并上调目标价至1.58港元。该行认为国泰君安国际预计下半年将出现复苏,且由于预期日均营业额(ADT)增加和减值费用降低,将国泰君安国际FY20F-22F的每股收益预期提高了17.6%-18.6%。

从市场角度来看,2020上半年,受海外经济增速放缓和恒指“V型”走势影响,市场环境不确定性骤增,使得全球避险资产价格大幅上升,金融市场陷入动荡,但这亦给予譬如国泰君安国际这类中资券商公司以弯道超车的机会。

目前,国内经济复苏进程领先于海外已是不争的事实,而香港作为连接国内与海外市场的“桥头堡”,较其他金融市场更具吸引力和竞争力。尽管短期之内港股市场或依然面临冲击,但长期来看,随着中国经济率先得到复苏,稳健适中的货币政策,积极有为的财政政策,将有利于流动性始终保持合理充裕状态,对外资的吸引力日益明显,资金重回港股市场是大概率事件。

当下,国泰君安国际估值遭受大幅“错杀”,但作为行业领先的香港券商,国君国际业务条线已实现多元化发展,财富管理业务已于期内进行战略整合,新的获客渠道对其整体业务带来正面影响,基本面稳健增长,且受布局越南市场跨境出海利好影响,以及全球资产配置能力加持,在市场恢复理性时有望率先修复估值。

扫码下载智通APP

扫码下载智通APP