做市商开始大规模平仓,美股未来将走向何方?

智通财经APP获悉,周四(9月3日),受科技股大跌的影响,美股低开低收,道指收跌2.78%,报28292.73点;标普500指数收跌3.51%,报3455.06点;纳指收跌4.96%,报11458.1点。

资本管理公司Mott Capital Management的创始人Michael J. Kramer发表文章称,近期美国股市的波动性水平开始上升,市场处于大规模平仓的开始,此前过度对冲的做市商推高了股价。现在还无法明确这些变动会如何影响未来,但投资者需要保持警惕。

波动性上升

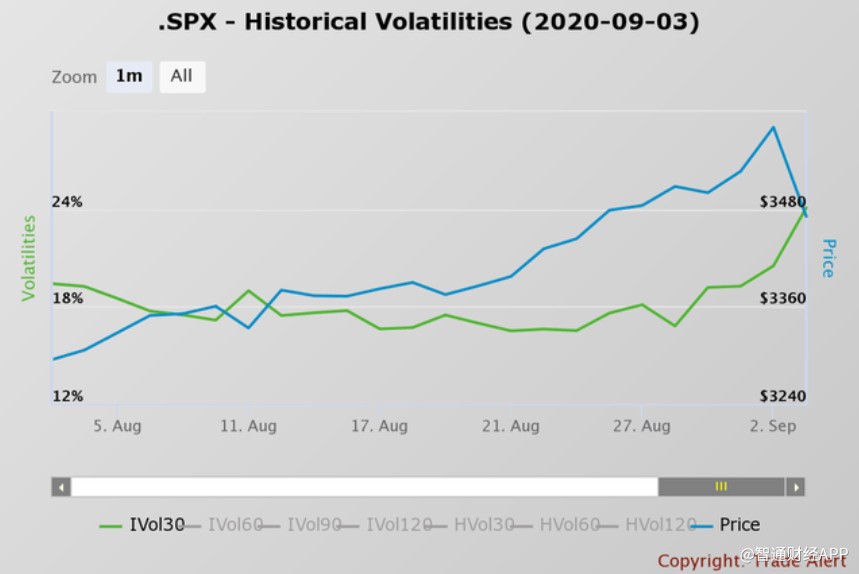

过去几个交易日,VIX和VXN指数一直在稳步上升,隐含波动率也逐步上升。随着波动性水平的上升,期权价格上涨,使得购买看跌期权和看涨期权的成本更高。

最近几天,VIX指数一直在悄悄地走高,从8月25日的22升至28左右。此前一段时间,VIX指数随着标普500指数一同上涨,一般情况下,这两种指数应该呈现相反的走势。

标准普尔500指数隐含波动率水平从8月21日的约16.5%升至9月3日的约24%。这是表明VIX波动性水平不断上升的另一种方式。

标准普尔500指数隐含波动率水平从8月21日的约16.5%升至9月3日的约24%。这是表明VIX波动性水平不断上升的另一种方式。

交易活动激增

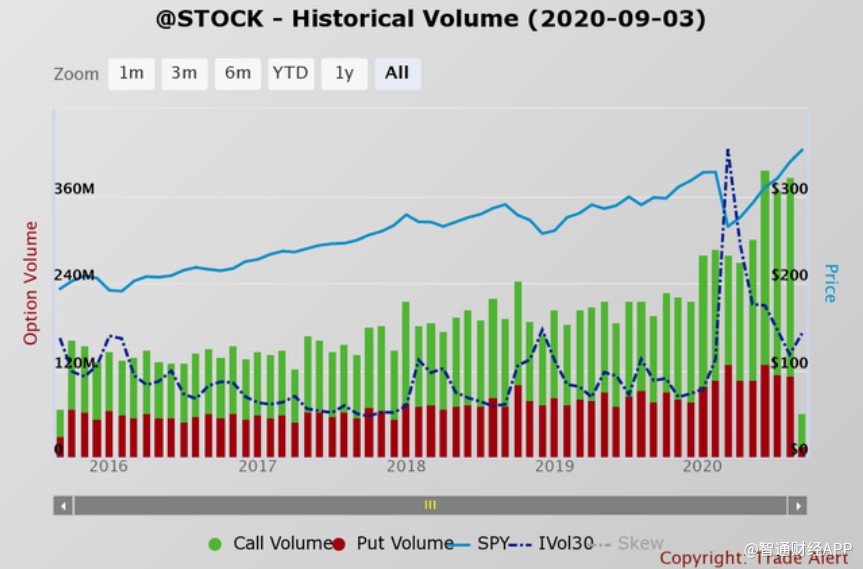

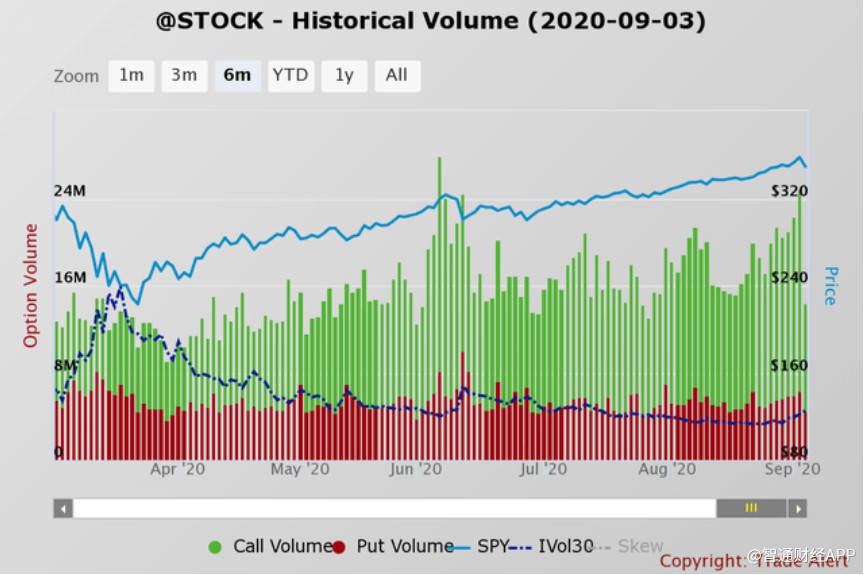

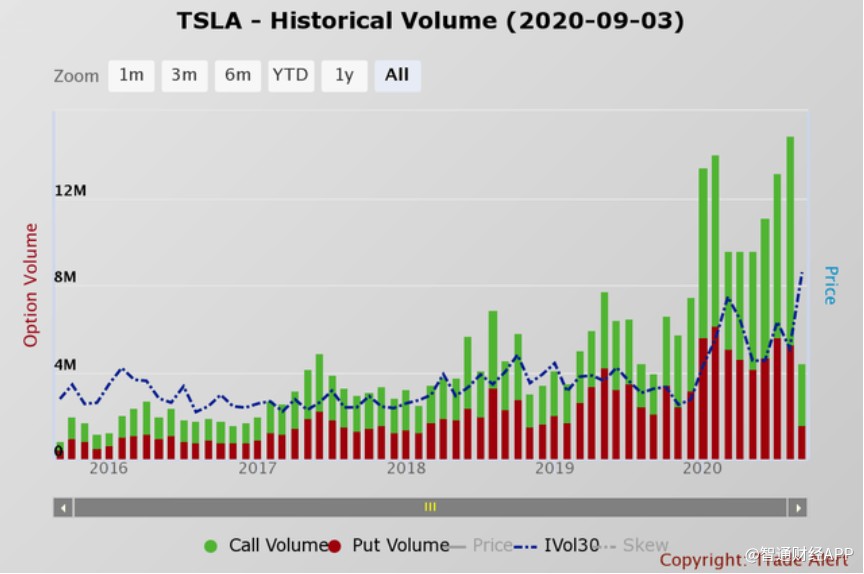

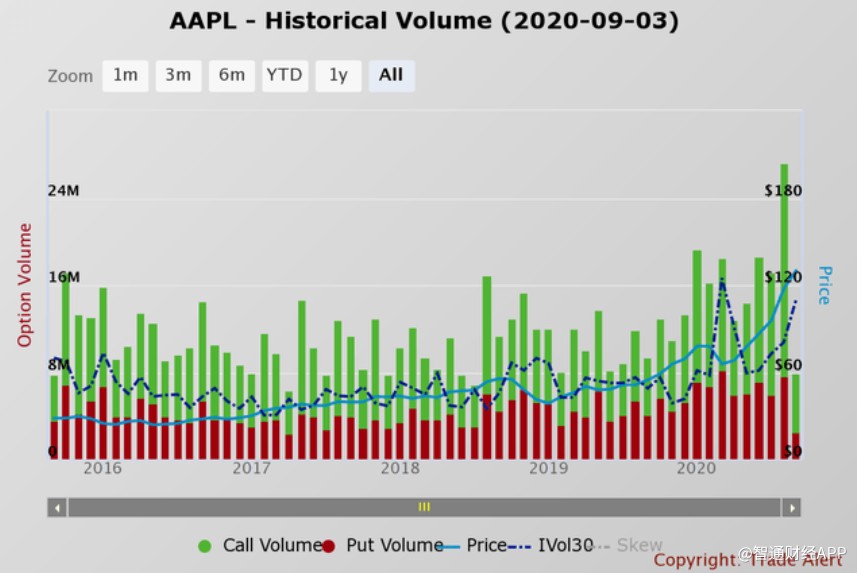

隐含波动率水平在9月3日的抛售前一直在上升的一个原因是,市场进行了大量的期权交易,尤其是买入看涨期权。下面的图表显示了自3月份低点以来每日交易活动水平的爆炸式增长,特别是看涨交易活动。

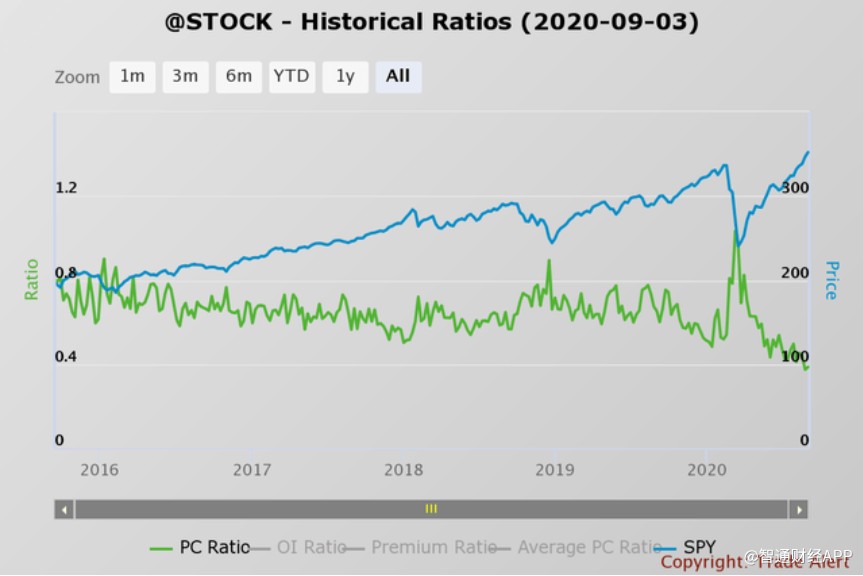

整个股票市场的看跌/赎回比率急剧下降,进一步证明了这一点。该比率不到0.4,为2015年10月以来的最低水平。

看涨交易活动在8月20日前后升温,同时隐含波动率水平开始上升,标普500指数和纳斯达克100指数上扬。隐含波动率水平上升的原因是做市商承担了买入看涨期权的投资者和交易员的风险,也就是说做市商是向投资者卖出看涨期权的人。做市商要想对账面进行适当对冲,就需要去购买标的股票、ETF或指数。

这形成了一个恶性的反馈循环。股票或指数走得越高,为了保持对冲,做市商需要购买的股票或指数越多。这反过来又推高股票或指数,进一步刺激投资者购买更多的看涨期权,卖出更多看涨期权的做市商不得不买入更多股票或指数来对冲。

潜在风险上升,做市商开始提高买入看涨期权或看跌期权的价格。这推高了隐含波动率水平,这也是VIX指数在过去几天一直稳步上升的原因。从本质上说,这与轧空形成了类似的特征。

这种恶性反馈循环现象在特斯拉(TSLA.US)这样的股票中尤为明显。最近几周投资者进行了大量有关特斯拉的期权交易,隐含波动率大幅上升。

同样的事情也发生在苹果公司(AAPL.US)以及许多知名科技公司身上。

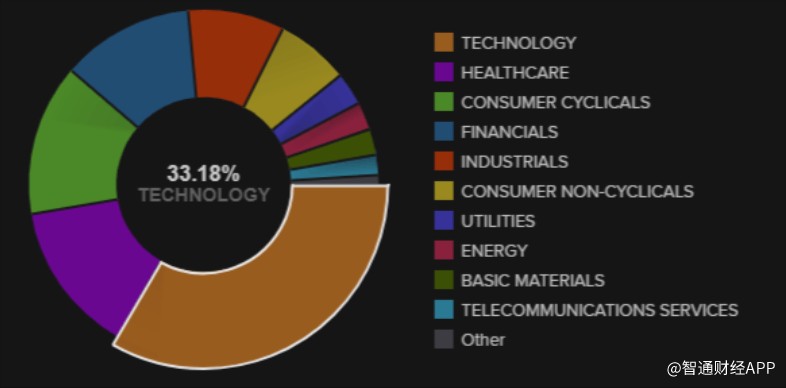

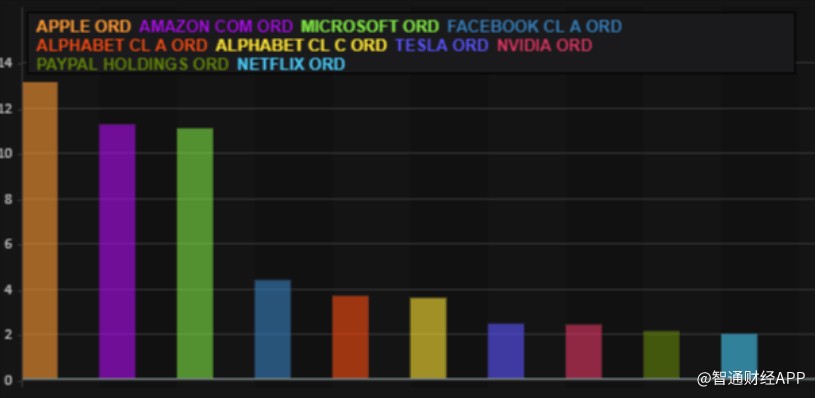

但更重要的是,苹果、微软(MSFT.US)、亚马逊(AMZN.US)、Facebook(FB.US)和Alphabet(GOOG.US)占标普500权重的22.4%,而科技板块整体才占33.2%。

与此同时,在纳斯达克100中,这5只股票几乎占了指数的47%。加上特斯拉和英伟达(NVDA.US),所占比例跃升至近52%。某种程度上可以说,纳斯达克100指数走势由这7只股票主导。

由于这几只大股票都在整个市场中占很大的比重,做市商还可以利用标准普尔500指数期货和纳斯达克100指数期货进行套期保值,从而在整个市场中进行竞价。

交易商开始平仓

坏消息是,如果交易商开始平仓,那么抛售可能会持续一段时间,主要是因为看涨期权的价值下降或投资者卖出看涨期权。这将意味着那些推高市场的做市商现在需要开始卖出对冲头寸,基本上就是卖出他们持有的股票、ETF和指数。过度对冲的做市商现在正推低市场价格。

技术趋势令人担忧

技术趋势更令人担忧。标普500指数自4月3日开始上扬,触及关键支撑位。目前关键支撑位大约为3450点。如果跌破这一水平,那么该指数可能会下跌一段时间。第一个关键支撑位约为3225点,仅下跌6.5%。市场的下一个关键支撑位约为2860点,降幅约为18%。令人担忧的是,市场可能会跌破2860点的水平。

标普500指数的相对强弱指数(RSI)触及83的水平,处于极度超买区间。上一次触及这一高点是在2018年1月,当时RSI攀升至87左右,导致标普500指数从高峰跌至低谷,跌幅约为12%。

总结

上述指标的变化显示了市场当前面临的风险,并有助于解释最近美国市场出现的异常交易现象。逢低买进的投资者将市场推高至4月份时似乎难以想象的水平。

但无论如何,市场不会一直上涨。

扫码下载智通APP

扫码下载智通APP