国泰君安:依托统一通信,商务耳机格局重塑

本文来自 微信公众号“国泰君安证券研究”

报告摘要:

耳机是统一通信平台与人之间音频信息交互的“最后一公里”,随着卫生事件影响带来的统一通信云平台快速发展,深度兼容统一通信平台的商务耳机将直接受益。

商务耳机与消费类耳机区别在功能侧重而非价格。传统意义上认为商务类产品均定位高端,应具有更高的溢价;而事实上对于同样层次定位的商务耳机和消费类耳机在价格上并无显著差别。我们对比了同价位的缤特力、捷波朗、森海塞尔三个品牌的两类耳机发现,商务耳机主要针对通话场景,在降噪、佩戴方式、频率响应、麦克风个数等方面进行优化。商务耳机在注重耳机使用者体验的同时,也注重对通话另一端的体验,对麦克风的收音和降噪进行特别优化。

支持统一通信功能是商务耳机未来发展的方向。统一通信平台能够使各种通信手段相统一,实现让人们在任何时间、任何地点,都可以通过任何设备、任何网络,获得数据、图像和声音,将是未来最常见的的办公通信方式。能够支持统一通信功能的商务耳机是人与统一通信平台进行音频信息交互最便利的方式,是实现真正统一通信的“最后一公里”。随着云通信模式逐渐成为统一通信的主导模式,未来能与如Microsoft(MSFT.US)、Zoom等具有成熟统一通信平台技术的公司进行深度合作,并进入其认证体系的商务耳机品牌将获得最大的机会。

寡头格局松动,商务耳机挑战者大有机会。目前商务耳机市场中,缤特力与捷波朗合计占有超过90%的市场份额,是行业主导者。然而缤特力业务增长乏力,其耳机板块营业收入已连续五个季度出现负增长。2020年二季度,受卫生事件对公司供需双方面打击,耳机业务收入同比下降20%。同时,其收购宝利通的效果低于预期,原宝利通音频业务营业收入2020年二季度同比下降51.2%,卫生事件期间表现较差。统一通信功能的新趋势导向叠加行业巨头的困局给后来挑战者带来了巨大机遇。

投资建议:在统一通信领域具有先发优势的企业将在新一轮商务耳机竞争中具有更强竞争力。推荐标的:ZOOM(ZM.US)、AGORA 声网(API.US)、会畅通讯(300578.SZ);受益标的:Plantronics缤特力(PLT.US)、GN Store Nord A/S大北欧集团

01 商务耳机 何以诠释“商务”

1.1. 商务耳机专为通话而生

商务耳机的主要应用情景是话务中心与办公室,主要用途是通信通话。消费类耳机的主要应用场景是音乐类场景和运动类场景。在轻度通话场景中,商务耳机的优势并不明显,而给消费者留下了商务耳机在功能上与消费类耳机并无不同的错误印象。实际上,商务耳机为了提升通话体验,在产品设计上与消费类耳机有很大区别。通过类比同一品牌同一价位的不同定位耳机,我们能够发现商务耳机具备以下特点:

1)商务耳机搭载的麦克风个数更多。对于通话性能的重视是商务耳机与消费类耳机最重要的区别,消费类耳机更注重“听”的体验,而商务耳机注重“听”与“说”的兼顾。提升麦克风个数是提升拾音质量的最直接方式,而其弊端则是会增加耳机的质量和体积。因此常见的消费类耳机通常只搭配1—2只麦克风而商务耳机一般搭载3—4个麦克风。

2)商务耳机注重听筒降噪的同时注重麦克风降噪。消费类耳机与商务耳机对于听筒降噪有着同样的需求,听筒降噪的水平一般与耳机定位无关而与价格相关性较大,主动降噪功能是高端耳机的标配,常见主动降噪技术有ANC,ENC,DSP,CVC等;而麦克风降噪提升的是使用者通话对象的体验,是商务耳机的特色。麦克风降噪技术能够同时降低风噪和音噪,提升整体通话体验。

3)商务耳机注重长时间佩戴体验,佩戴更舒适,重量更轻。相比于运动耳机注重剧烈运动下防脱落、音乐耳机注重包裹性带来高质量聆听体验,商务耳机更注重长时间佩戴时的体验,耳机选材多采用柔性材料。同时,减轻耳机重量是缓解长时间佩戴疲劳感的重要手段,因此商务耳机通常比消费类耳机更轻便。

5)单声道是商务耳机的独有设计。传统双声道蓝牙耳机虽然突破了终端和耳机间的线缆连接,但是仍然存在左右耳机间的有线连接。采用单声道能够摆脱左右耳机间线缆的束缚,更能满足在移动中的通信需求。然而单声道的弊端是无法产生立体声,因此以音乐功能为主打的消费类耳机从不采用单声道设计。然而,随着TWS技术的发展,TWS商务耳机能够同时满足移动通信需求和立体声需求,将成为比单耳道设计更优的解决方案。但是单耳道耳机仍然有着TWS耳机无法比及的价格优势,单耳道商务耳机和TWS商务耳机间应是长期共存关系而非替代关系。

1.2. 商务耳机相比消费类耳机不存在明显溢价

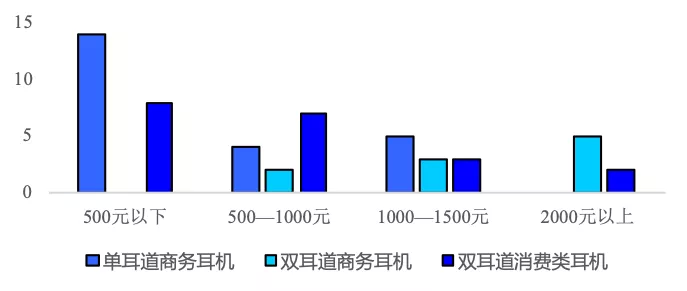

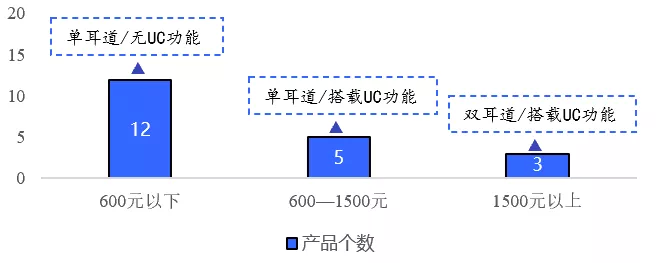

商务耳机注重功能区分,而非象征地位,相较消费类耳机并不存在明显溢价。“商务车”“商务座”等商务类产品因为象征一定的社会地位而具有较高附加值;而商务耳机则更多强调其频繁通话的功能性需求而非象征地位,因此在价格上商务耳机与其他消费类耳机区别并不明显。我们选取缤特力与捷波朗在天猫旗舰店的全部53款在售蓝牙耳机产品进行统计,统计结果表明:1)商务耳机单双耳道类型间价格差异大,单耳道耳机定价较低,多集中于500元以下的价格区间;双耳道商务耳机价格分散分布于500元以上价位。2)双耳道商务耳机与消费类耳机定价策略相近,既有2000元以上的高端产品,亦有1000元以下的“亲民”版本。价格主要取决于耳机的抗噪、材料、音质等因素,而与商务定位没有显著关联。

图:除单耳道商务耳机价格较低,双耳道商务耳机与消费耳机价格差异不显著

数据来源:天猫,国泰君安证券研究

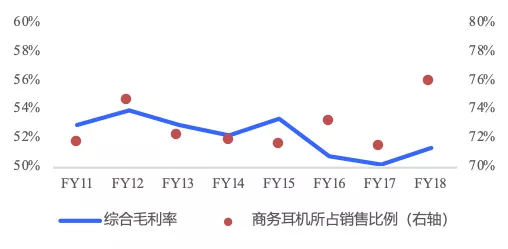

商务耳机毛利率相比消费类耳机更高。通过比较缤特力与捷波朗的毛利率与其商务耳机销售占比我们发现:2015年之前,商务耳机销售占比的提升能够显著提升综合毛利率,由此推断商务耳机毛利率高于消费类耳机,毛利率水平约为60%以上。2015年以后商务耳机占比并不能显著提升毛利率是因为,此时商务耳机的销售增长主要由UC耳机贡献,而UC耳机毛利率低于其他商务耳机,从而拖累整体毛利率表现。随着UC耳机销售规模的扩大,规模效应将有效提升其毛利率,从而是商务耳机整体毛利率水平得以回升。

图:缤特力毛利率与商务耳机所占销售比例正相关

数据来源:缤特力财报,国泰君安证券研究

图:捷波朗毛利率与商务耳机所占销售比例正相关

数据来源:捷波朗财报,国泰君安证券研究

02 商务耳机新方向 支持统一通信功能

2.1. 统一通信平台将是未来商务耳机最主要的应用场景

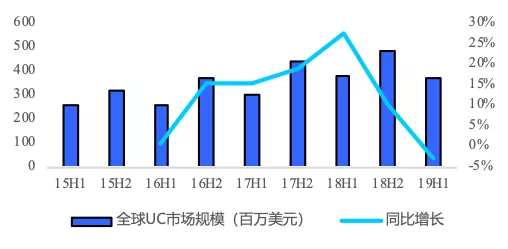

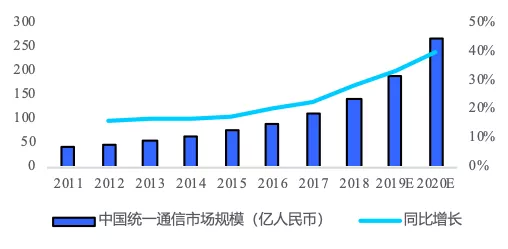

根据Frost&Sullivan在2010对统一通信的界定,统一通信是指将电话、传真、数据传输、音视频会议、即时通信等不同的通信手段相统一,以实现让人们在任何时间、任何地点,都可以通过任何设备、任何网络,获得数据、图像和声音的自由通信方式。卫生事件蔓延促使企业进行数字化转型,采用新的技术来支持员工在卫生事件期间保持高效工作,为UC市场的发展带来催化剂。按照2020年存量规模同比增长40%进行测算,中国统一通信市场规模2020年有望突破250亿人民币。

图:全球统一通信市场发展迅速

数据来源:IDC,国泰君安证券研究

图:中国统一通信市场2020年预计突破250亿元

数据来源:智研咨询,国泰君安证券研究

统一通信平台打通了终端与终端之间的信息隔阂,而UC商务耳机则打破了终端与人之间的信息隔阂。能够支持统一通信的商务耳机被称为UC商务耳机(UnifiedCommunication)。普通商务耳机能够支持和智能手机、PC相连接,而在统一通讯的生态下,桌面电话、会议主机也被纳入了通信范畴。除了会议场景下可以使用扬声器以外,其余场景都需要将终端连接耳机或手持终端进行通话。一款UC商务耳机能够通过与PC相连进而接受网络会议、固话、语音邮箱等其他通信信息,带给使用者在固话、手机、PC间无缝衔接的使用体验。可以说,UC商务耳机是统一通信平台的“最后一公里”。

图:通过UC耳机使用者可以接收所有通信终端的信息

数据来源:GNNetcom

2.2. 云通信模式将成为统一通信平台主要形式

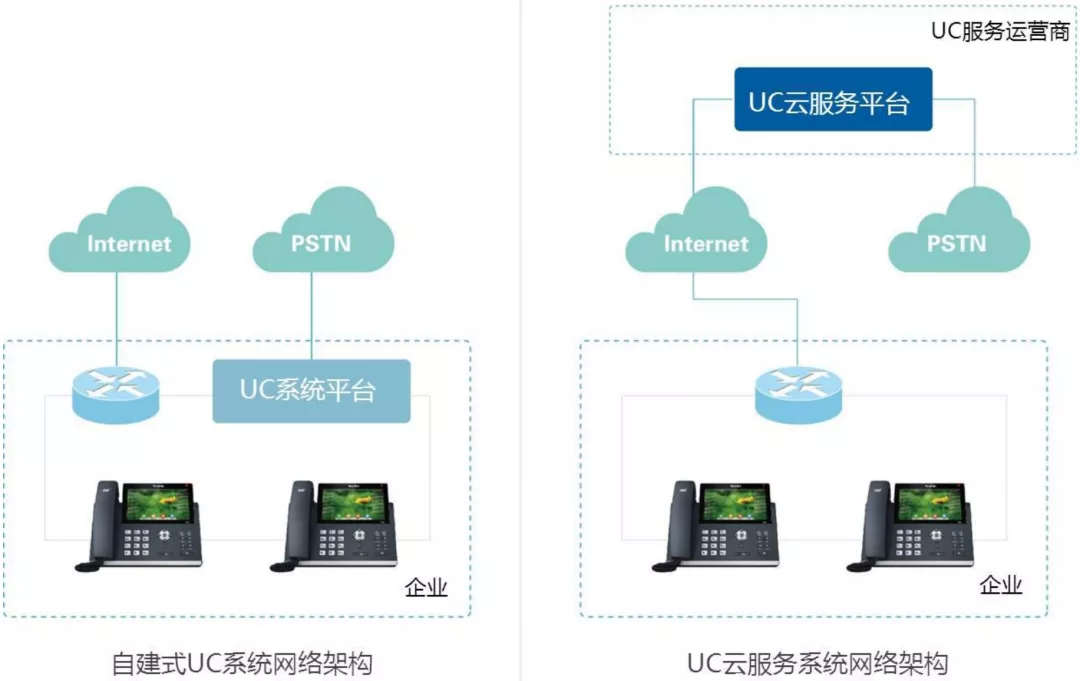

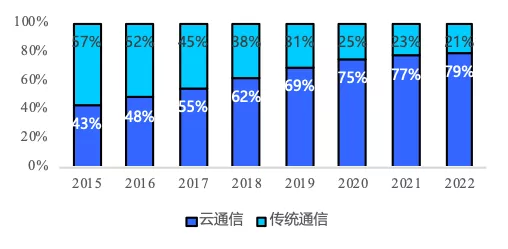

未来云通信模式将成为统一通信的主流。统一通信平台有自建式和云通信两种部署模式。不同于传统的企业自建式的统一通信系统,基于云端的模式下,企业不再需要购买昂贵的管理系统设备,只需要与统一通信服务提供商签订合约,按月支付使用费即可享受统一通信服务。该模式使得企业从过去的购买产品,转变为购买服务。这种云服务模式,在前期投入成本、维护费用、扩展性等方面均具有显著优势,帮助企业大幅削减开支。据Gartner预测2022年,云通信占全部统一通信平台的比例将达到79%。

图:两种统一通信平台模式示意图

数据来源:Yealink招股书,国泰君安证券研究

图:企业统一通信部署向云端发展

数据来源:Gartner(含预测),国泰君安证券研究

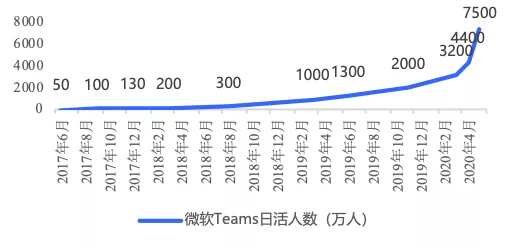

卫生事件进一步拓展了云部署模式的应用范围。一方面在短期云通信平台可以服务于卫生事件联动沟通。例如2020年3月初,横跨五国的卫生事件防抗交流会在“云端”召开,国内多位权威防疫专家通过Yealink云视讯,实现了多国的通讯;另一方面从中长期来看,卫生事件减少了公司培育用户习惯的时间和成本,使客户对云端统一通信平台接受程度日渐提升。微软Teams从2020年4月至5月日活人数增加2100万人。在习惯了微软Teams带来的通信与协作体验后,这部分新增用户极易成为微软Teams的长期客户。

图:卫生事件使微软Teams日活人数直线增加

数据来源:微软公告,微软财报,国泰君安证券研究

2.3. 支持UC是商务耳机发展的大趋势

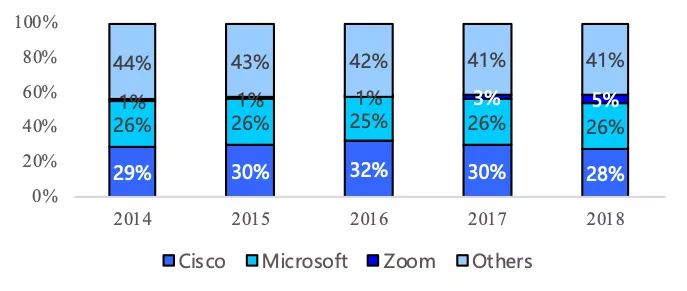

与云统一通信平台拥有更好交互体验的商务耳机将最具竞争力。结合统一通信平台将是商务耳机主要应用场景和云通信式统一通信平台将占据更大比例这两个结论,与云统一通信平台深度交融将是发展趋势。在当下的云平台竞争格局中,Cisco以其旗下Webex、Microsoft以其旗下的Teams和SkypeforBusiness稳定占据市场中超过半数的份额。Zoom份额高速增长,是云视频会议赛道新贵。目前,三家公司皆有其各自的统一通信认证体系。未来,过与Cisco、Microsoft、Zoom等云平台深度合作获得其认证与认可,将是商务耳机品牌取得更大市场份额的关键。

图:全球视频会议系统竞争格局

数据来源:IDC,国泰君安证券研究

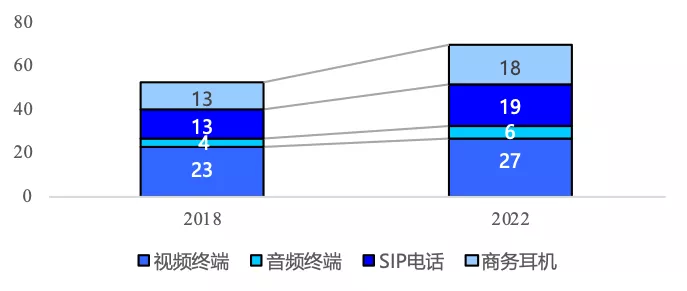

依托UC平台发展,商务耳机市场2022年市场规模预计达到18亿美元。未来拉动商务耳机市场增长主要有两大驱动点:1)新增UC平台客户带来UC耳机的需求,用户为了与UC平台获得更好的协作体验将会把未搭载UC功能的耳机更新为UC耳机,带来增量需求2)渗透率提升带来的采购需求,耳机对桌面电话的配套率目前仅有4-5%,而未来耳机对统一通信设备的配套率将接近100%。

图:商务耳机增速预计约8%(单位:亿美元)

数据来源:Poly,Frost&Sullivan,Synergy,Wainhouse,国泰君安证券研究

03 寡头格局松动 挑战者有望扩大份额

3.1. 缤特力与捷波朗:两个历史悠久的商务耳机专家

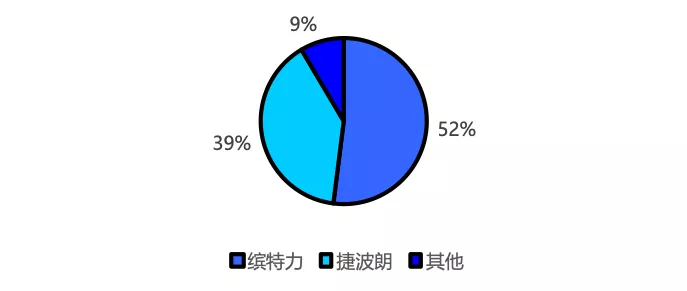

缤特力、捷波朗合计市场份额超过90%。2018年全球商务耳机市场规模约13亿美元。2018年缤特力商务耳机实现收入6.76亿美元;捷波朗实现总收入47.74亿丹麦克朗,以商务耳机销售占比70%,以2018年底丹麦克朗兑美元6.5105作为汇率进行计算,缤特力与捷波朗收入之和11.89亿美元,占市场总额91%。

图:2018年全球商务耳机市场格局

数据来源:JPMorgan,公司公告,国泰君安证券研究

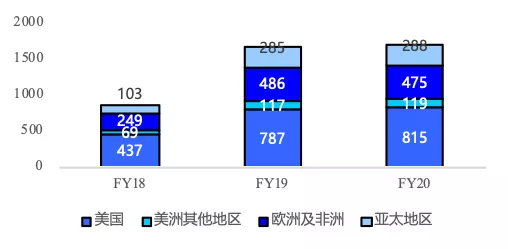

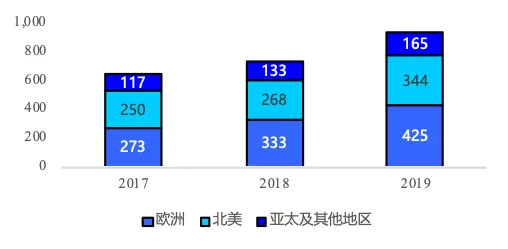

缤特力与捷波朗在其本土市场均有明显领先优势。美国市场为缤特力贡献了约50%的收入;在美国市场中缤特力的销售额约是捷波朗的1.5倍,然而在2019年捷波朗在北美销售量同比增加28%,对缤特力的主场地位威胁加大。欧洲市场收入占捷波朗收入的45%,是捷波朗最重要的收入来源。并且捷波朗在欧洲市场的销售额持续快速增长,18年增长22%,19年增长28%,使得捷波朗在欧洲市场对缤特力的领先地位愈加牢固。

图:缤特力收入主要来自于美国(单位:百万美元)

数据来源:缤特力财报,国泰君安证券研究

图:捷波朗美国收入增长显著(单位:百万美元)

数据来源:捷波朗财报,国泰君安证券研究

注:以当年年底汇率将丹麦克朗换算为美元

3.1.1. 缤特力

缤特力成立于1961年,公司产品类型包括商务耳机(Enterprise)和消费类耳机(Consumer)。单声道商务耳机是公司历史最悠久且最主要的产品线,公司全部20款在售商务耳机产品中,17款皆为单耳道。公司最早于2008年便开始涉足UC耳机领域。目前公司中高端品类商务耳机全部搭载UC功能。目前,UC功能会给耳机带来约1000元的溢价。例如,Voyager5200搭载UC版本售价为1499,无UC版本售价为598;Voyager3200搭载UC版本售价为1499,无UC版本售价为398。

图:缤特力发展史

数据来源:公司官网,国泰君安证券研究

图:缤特力蓝牙商务耳机产品集中于低价位

数据来源:公司官网,国泰君安证券研究

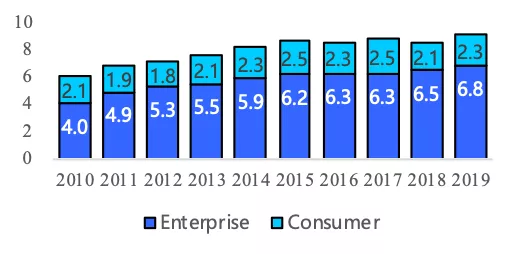

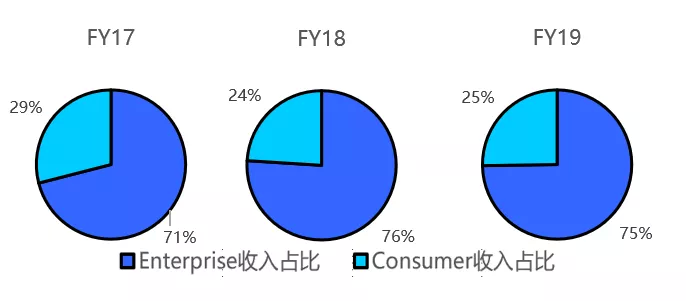

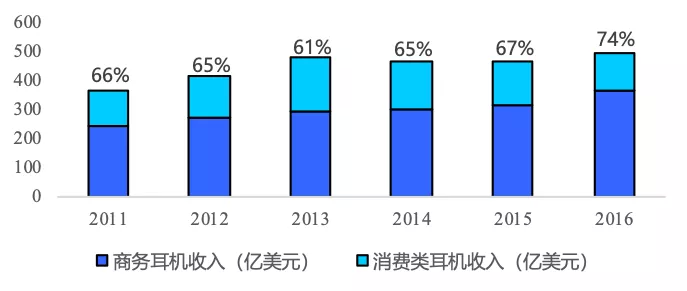

商务耳机驱动增长,消费类产品遇瓶颈。商务耳机是缤特力最主要的收入来源,占比约3/4。商务耳机的增长是驱动公司营收增长的主要动力,2010年至2019年复合增长率6.07%。公司的消费类耳机新品层出,然而对营收贡献较小。公司消费类产品收入在2亿—2.5亿之间波动,新品的推出对收入边际上的改善不明显。2019年5月公司宣布,将寻求消费类耳机业务的替代方案(strategicalternatives)以专注在商务耳机领域的发展,目前已就游戏耳机板块的出售达成协议。

图:缤特力营收增长主要依靠商务耳机驱动(单位:亿美元)

数据来源:缤特力财报,国泰君安证券研究注:缤特力财年由4月开始

图:缤特力商务耳机占比约3/4

数据来源:缤特力财报,国泰君安证券研究注:FY19中排除了Polycom并表的影响

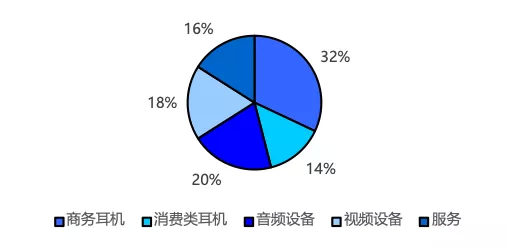

发力统一通信,收购宝利通(Polycom),成立博诣(Poly)。2018年7月,缤特力对宝利通的收购完成,耗费现金16.38亿美金和652万股Plantronics股票,形成12.63亿美元商誉。2019年3月,缤特力与宝利通联合发布了全新的公司名“Poly博诣”,旨在为人们提供随时随地协作办公的解决方案。博诣在未来将结合缤特力和宝利通各自的技术优势,探索更多统一通信与合作的解决方案。并购宝利通后,商务耳机业务仍是公司最大收入来源,在最后一次对商务耳机进行单独披露的2019年四季度中,商务耳机收入占比32%。

图:缤特力与宝利通成立新品牌Poly

数据来源:公司官网

图:缤特力19Q4商务耳机收入占比32%

数据来源:缤特力财报,国泰君安证券研究

3.1.2. 捷波朗

丹麦品牌捷波朗是成立近150年的大北欧集团(GNGroup)的一部分,是缤特力在商务耳机领域最大的竞争对手。商务耳机是捷波朗收入的主要组成部分,占总收入比例约2/3。公司于2011年开始进入UC耳机领域,目前已在90%的财富100强企业部署了数以千计的统一通信解决方案和产品,是UC通信领域领导者。

图:捷波朗商务耳机收入比例约占2/3

数据来源:捷波朗官网,国泰君安证券研究注:1)以当年年末汇率将丹麦克朗换算为美元2)2016年之后公司停止对细分项目收入的披露

捷波朗耳麦和免提电话可与10,000多款传统桌面电话配合使用;捷波朗与主流SIP电话和Web客户端均有密切合作:

Microsoft:捷波朗与Microsoft密切合作,已通过“Goldcommunications”认证;JabraEvolve75是首款符合开放式办公室和室外使用要求并且经过认证的SkypeforBusiness耳机。

Cisco(CSCO.US):捷波朗是首选的Cisco解决方案合作伙伴。捷波朗与Cisco密切合作,设计、开发和测试,并已获得了Cisco的认证和认可。

Avaya:捷波朗是“AvayaDevConnect认证技术”合作伙伴,这是AvayaDevConnect计划中的最高级别。

Unify:捷波朗是第一家与Circuit(Unify基于WebRTC的协作云)完全整合的专业耳机厂商。是最值得推荐的Circuit办公和移动耳机之一。

图:捷波朗UC耳机能够所有主流统一通讯品牌

数据来源:捷波朗官网,国泰君安证券研究

不同于缤特力产品线侧重于单耳道商务耳机,捷波朗的双耳道耳机品类更加丰富。捷波朗的商务耳机产品中,单耳道的Stealth系列和双耳道的Evolve系列搭载了UC功能。其中,Evolve75e有UC和MS两种版本可选,两种版本都能兼容主流统一通信平台,而MS版本能够支持MicrosoftSkypeforBusiness的即插即用功能。

3.2. 缤特力市场份额不断丢失

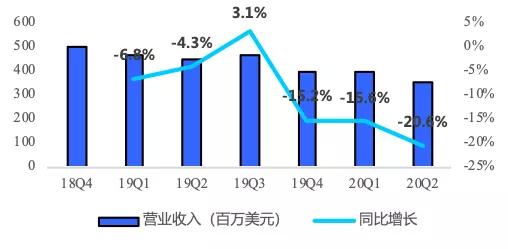

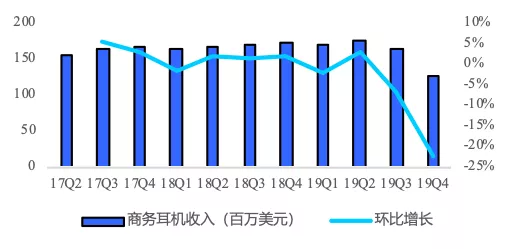

并购负效应显现,缤特力商务耳机收入大幅下滑。自2018年4季度与Polycom并表以来,缤特力营业收入持续下降,四季度下降幅度最大达到15%。主要原因系在同Polycom的整合中,失去了部分重要渠道经销商,使得商务耳机环比降幅达到22.5%,预计需要数个季度来修复经销商关系。卫生事件以来公司营收进一步下滑,2020年第一季度第二季度分别同比下滑15.6%和20.6%,经营状况处于低谷。

图:并表以来缤特力营业收入持续下降

数据来源:缤特力财报,国泰君安证券研究

图:缤特力商务耳机季度销售额加速下滑

数据来源:缤特力财报,国泰君安证券研究 注:2019年四季度以后公司不再对商务耳机收入单独披露

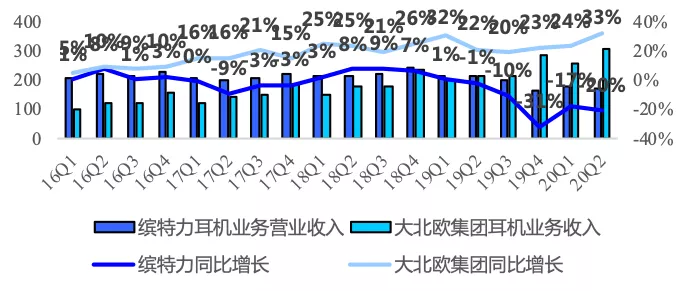

2019年缤特力耳机市场份额首次被捷波朗反超。自2018年一季度以来,大北欧集团(即捷波朗母公司)耳机业务保持20%以上快速增长,受益于卫生事件期间在家办公用品需求拉动,公司2020年二季度耳机业务同比增速高达33%。而缤特力由于毛利率较低,主动放弃游戏耳机业务,营收规模同比降幅较大,2020年二季度二级业务营业收入同比下降20%。19年二季度,大北集团耳机业务收入体量首次超越缤特力,并且快速扩大领先优势。缤特力的耳机市场份额正面临严峻挑战。

图:缤特力销售额逐渐被捷波朗反超(单位:百万美元)

数据来源:缤特力财报,大北欧集团财报,国泰君安证券研究 注:由报告期期末汇率将大北欧丹麦克朗收入换算为美元

3.3. 行业有望洗牌,挑战者大有机会

目前两方面原因可能导致商务耳机行业重新洗牌:1)UC时代来临带来的设备更迭,未来UC技术更成熟的耳机品牌将更有可能胜出。2)行业龙头缤特力的自身业绩下滑给了追赶者以机会。我们认为,在这一背景下森海塞尔和其他一些在统一通信具有先发优势的通信设备企业将在商务耳机市场中抢夺更多份额。

森海塞尔:耳机制造匠人,商务耳机定位高端。德国品牌森海塞尔成立于1945年,是全球领先的耳机、扬声器、话筒和无线传输系统的制造商之一。

森海塞尔的MBPRO系列和Presence系列是公司在UC耳机领域的旗舰产品,在继承一贯出色音质的基础上,两款耳机能够兼容主流统一通信平台和软件电话品牌,并通过SkypeforBusiness认证;MBPRO1售价约2300元,PresenceBusiness售价约1700,是高端商务人士的理想选择。森海塞尔在音质把控上的技术优势和其品牌价值所带来的用户粘性是森海塞尔在商务耳机领域的核心竞争力。

04 风险提示

4.1. 竞争格局加剧

苹果(AAPL.US)、三星、索尼(SNE.US)等在消费耳机领域具有较大品牌知名度的企业均有能力参与进商务耳机行业的竞争。若商务耳机行业景气度出现明显上升,这些品牌商将很有可能推出更多商务耳机产品,增加行业竞争压力。

4.2. 全球就业率下降超预期

商务耳机用于商务场合,与就业率具有较强关联。卫生事件造成各国失业率均出现不同程度的增加。若全球就业率复苏进程缓慢,则会对商务耳机下游需求造成较大影响。

(编辑:曾盈颖)

扫码下载智通APP

扫码下载智通APP