三季度亏损近7亿美元,星巴克(SBUX.US)还值得买入吗?

智通财经APP获悉,由于大流行,星巴克(SBUX.US)在过去几个月暂时关闭了在美国、中国和其他国家的部分门店。受此影响,星巴克2020财年第三季度收入同比下降38%,经营出现巨额亏损。

然而,最近的收益报告点燃了第四季度中国业务复苏的希望。因此,如果公共卫生事件在美国和其他国际市场有所缓和,到2020年底或2021年初,星巴克的销售可能会出现强劲复苏。

分析师Louis Stevens列出了股息增长型投资者应该购买星巴克的几个理由:

1.公共卫生事件对星巴克造成了不利影响,但随着公共卫生事件影响的缓和以及经济开始复苏,星巴克应该能恢复其长期增长计划。

2.目前,星巴克的股价略低于其内在价值101美元,投资者有可能在未来10年实现两位数的复合年收益率。

3.此外,星巴克向股东支付的股息收入稳步增长。因此,它是股息增长型投资者必须持有的股票。

损益表分析

在全球范围内,强制隔离措施对星巴克等非必需企业产生了重大影响。这家咖啡巨头的年销售额出现多年来的首次下降。然而,星巴克这样的强势品牌,在危机中依然彰显了企业的韧性。

首先从损益表开始。在2020财年,星巴克的营收和利润急剧收缩。

在第一季度创下71亿美元的营收(同比增长7%)之后,该公司第二季度的营收下降至55亿美元(同比下降5%),第三季度的营收下降幅度更大,为37亿美元(同比下降38%)。销售额下降的直接原因是政府强制关闭门店、工作环境向远程工作转变以及经济衰退导致的消费者支出下降。

此外,星巴克的毛利率在2020财年第二季度和第三季度分别同比下降了27%和90%。利润率的收缩导致了第三季度亏损6.78亿美元。

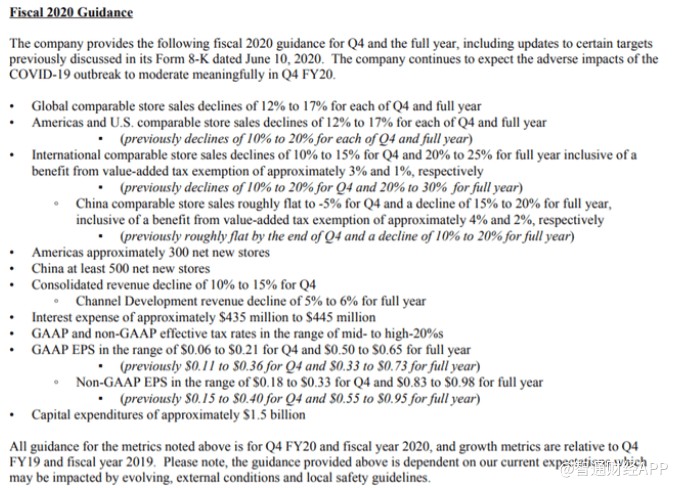

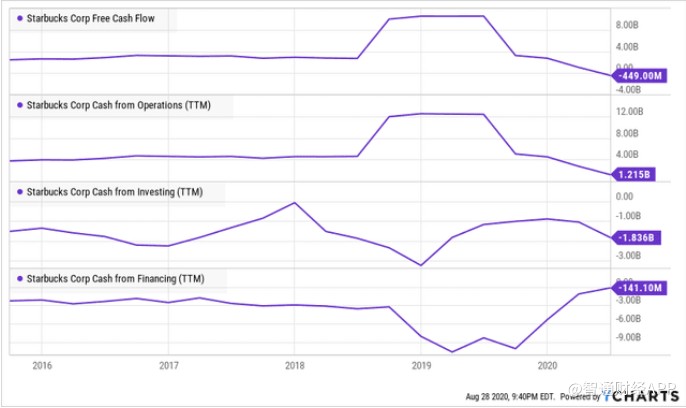

业绩展望

星巴克预计未来几个季度销售将逐步恢复。随着测试和治疗方法的更新改进,以及有望在2020年底推出疫苗,世界将回归正常,星巴克也将恢复其长期增长计划。

通过同店销售额(Comparable Store Sales )实现较低的个位数增长,以及在美国、中国和其他国际市场上增加新零售店,星巴克很容易实现每年7-9%的营收长期增长。

以下是星巴克的营收预期图:

考虑到2020年的营收基数较低,Stevens预计星巴克将在2021年实现两位数的营收增长(公司成立50周年)。2021年后,星巴克的销售将恢复到中间个位数增长。

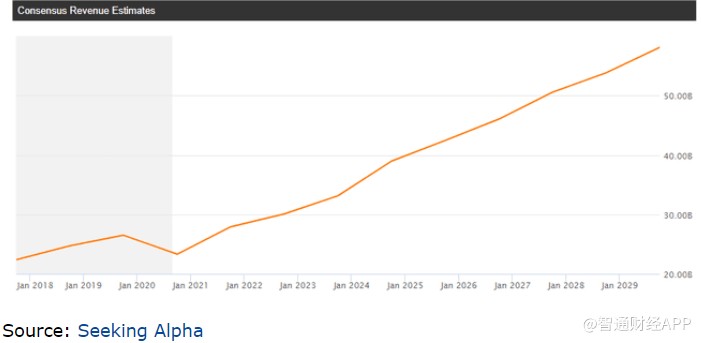

资产负债表分析

接下来分析一下公共卫生事件对星巴克资产负债表和金融稳定性的影响。

截至上季度末,星巴克拥有现金及现金等价物等39.6亿美元,金融债务173.1亿美元(高于一年前的115.9亿美元)。为了保持流动性,星巴克通过发行无担保债券筹集了30亿美元。因预期营运现金流及派息为负,惠誉将该公司的评级展望下调至负面。

目前,星巴克的EBITDA和现金状况足以支付其利息支出。未来营运现金流的复苏应该能使星巴克降低债务水平。因此,Stevens认为投资者不需要担心星巴克的流动性,这仍然是一项安全的投资。

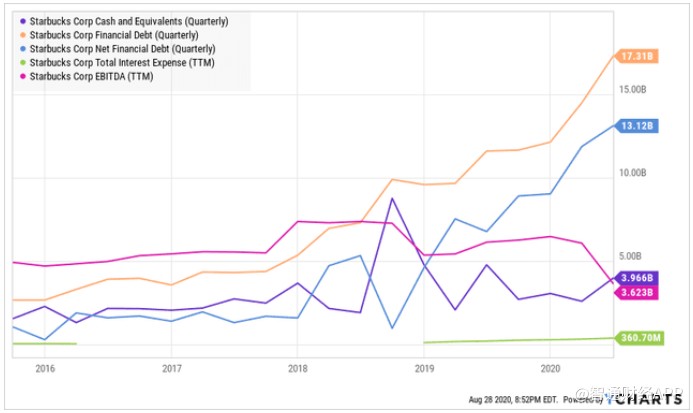

现金流分析

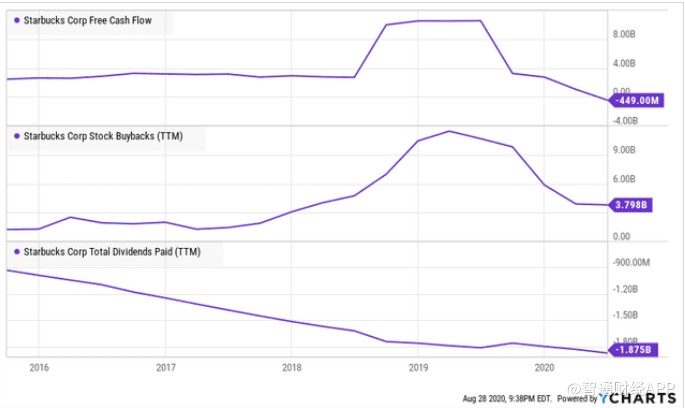

在过去的12个月里,星巴克的自由现金流为-4.5亿美元,营运现金急剧下降。

作为对不确定商业环境的反应,星巴克暂停了股票回购,然而,该公司仍然坚持发放股息。

股息分析

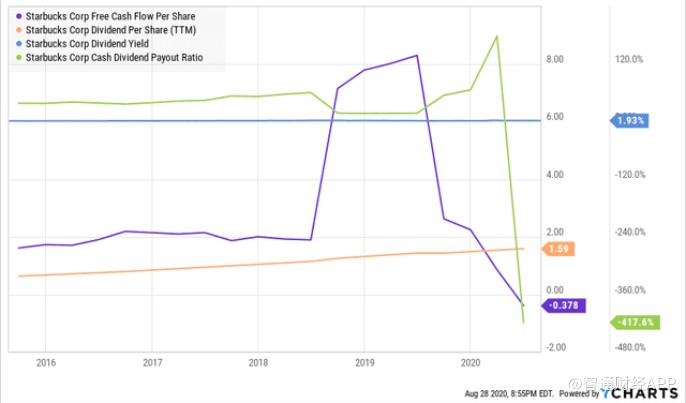

尽管每股自由现金流大幅波动,星巴克依然发放了每股1.59美元的股息。在公共卫生事件爆发之前,该公司的现金派息率在50-60%之间。回到这一区间将意味着未来股息稳定增长。

星巴克在过去几年里进行了大量的股票回购。股票回购有助于减少未来所需的股息总额。

股票回购分析

下面来看看星巴克过去进行的股票回购,然后估计一下未来十年可能的回购数量。

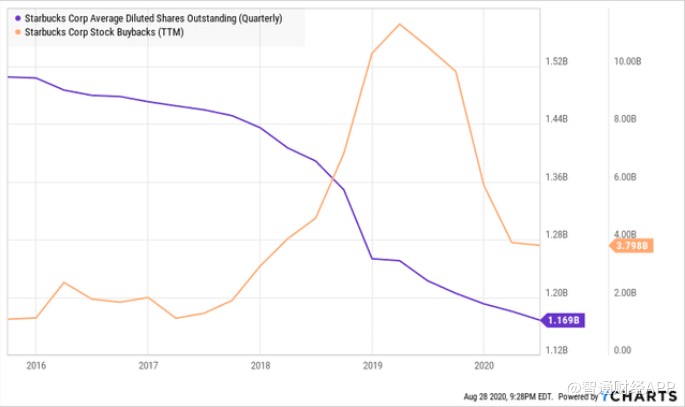

仅在过去的五年里,星巴克就以每年5%的复合年增长率回购了约3.36亿股股票。以截至2015年7月已摊薄的流通股计算,回购占比高达22.32%。

目前,星巴克的回购计划暂停。然而,Stevens预计一旦大流行的影响缓和,现金流恢复到正常水平,该公司将恢复其股票回购。

2019年,星巴克回购了价值90亿美元的股票。假设未来10年的自由现金流利润率为15%,复合年增长率为10%,Stevens预计到2030年星巴克将花费500亿美元用于股票回购。因此,分析师利用平均摊薄流通股减少35%来计算星巴克的内在价值和预期回报。

评估星巴克的内在价值

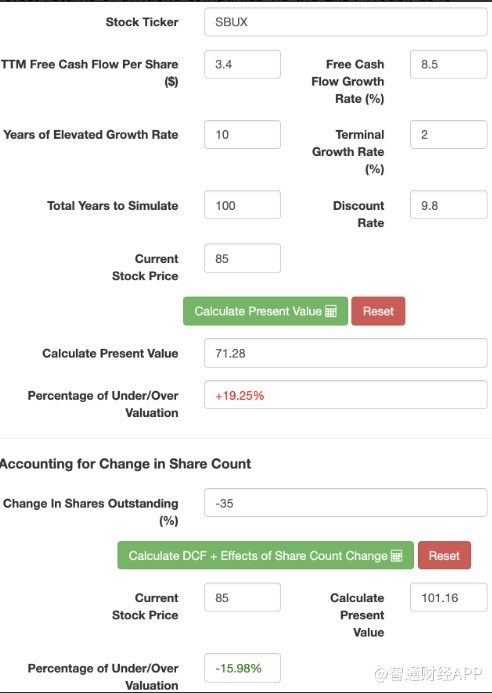

Stevens采用专有的估值模型来计算星巴克的内在价值。该模型的要点如下:

1.传统的现金流折现模型采用自由现金流对股权进行资本成本折现。

2.在第二步中,模型纳入回购的影响因素。

3.对十年之后的未来增长的估值进行标准化处理。

4.评估股利及其增长对预期总回报的影响。

LASV模型包含股票回购、现金派息率等影响回报的因素。

星巴克的内在价值为101美元,也就是说,该股目前被低估了15%。因此,星巴克是值得购买的。

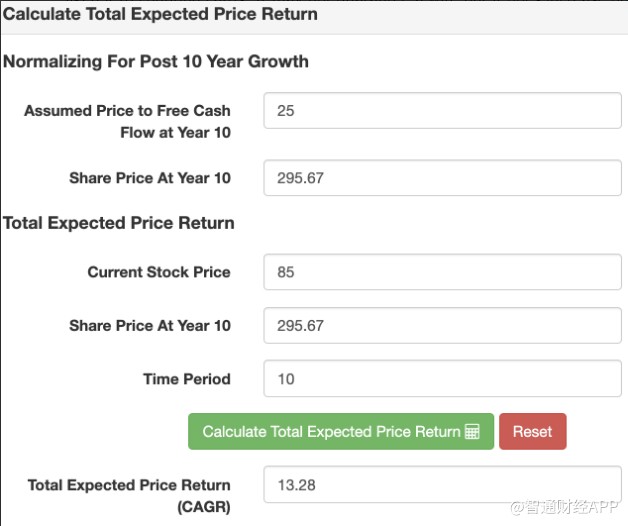

继续步骤3和4。

可以看到,仅仅通过股价的升值,投资者就有可能实现13%的复合年增长率。由于这个回报率高于Stevens 9.8%的投资门槛,该分析师给予星巴克“买入”评级。

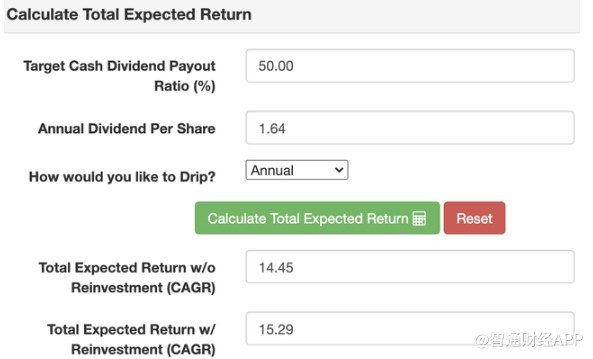

以下是考虑股息及其增长时的预测:

长期投资于星巴克的总复合年收益率约为15%。回报率相当有吸引力,因此,在当前星巴克股价约为85美元的情况下,Stevens给予星巴克“买入”评级。

风险

1.政治因素可能会给星巴克的跨国业务带来不利影响。

2.长期封锁可能会对公司的业务产生永久性的损害。

总结

星巴克是一家成熟的成长型企业,长期来看,该公司有望实现每年7-9%的稳定营收增长。随着销售额的增长,星巴克的自由现金流也会增长。此外,管理层致力于通过大规模回购计划提高股东回报,这使得购买星巴克股票成为一项有吸引力的投资。

在考虑了星巴克的股息和增长之后,分析师预计星巴克在未来十年的年回报率将达到15%。因此,分析师强烈建议股息增长型投资者购买星巴克。

扫码下载智通APP

扫码下载智通APP