打新明源云(00909)乙头的人肯定很多,预计乙头中签4-7手

本文来自微信公众号“郭二侠鑫金融”,文中观点不代表智通财经观点。

不可否认,房地产行业目前仍是中国最大的资产类别之一,也是中国经济发展的“压舱石”。在众多小型房企纷纷寻求上市的同时,房地产产业链的其他上下游服务供应商也开始逐步进入资本市场。

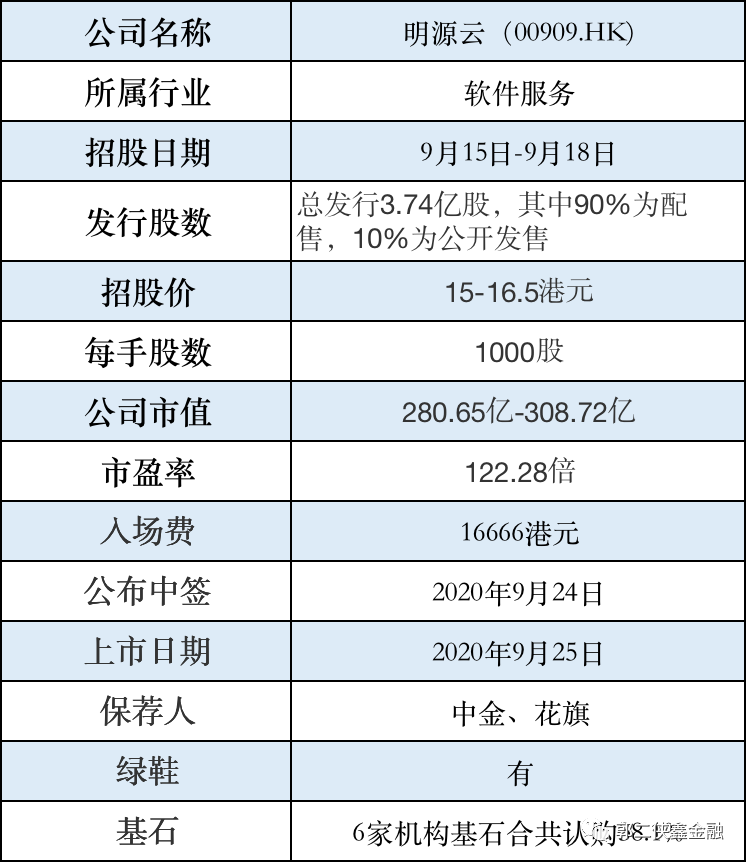

一、招股信息

二、基本面介绍

明源云(00909)成立于2003年,专注于为中国房地产开发商及房地产产业链其他产业参与者提供企业级ERP(企业资源计划)解决方案及SaaS(软件服务)产品,使其能够实现业务的精细化和数字化运营。

明源云已直接及间接服务约4000名终端集团客户,包括近3000家房地产开发商,其中,明源云在2019年直接及间接服务99名百强地产开发商终端集团客户,于同年合共占其总收入的42%,超过70家百强地产开发商曾使用其软件解决方案超过5年。。

根据行业报告,明源云是中国房地产开发商的第一大软件解决方案提供商,按2019年的合约价值占有24.6%的市场份额。

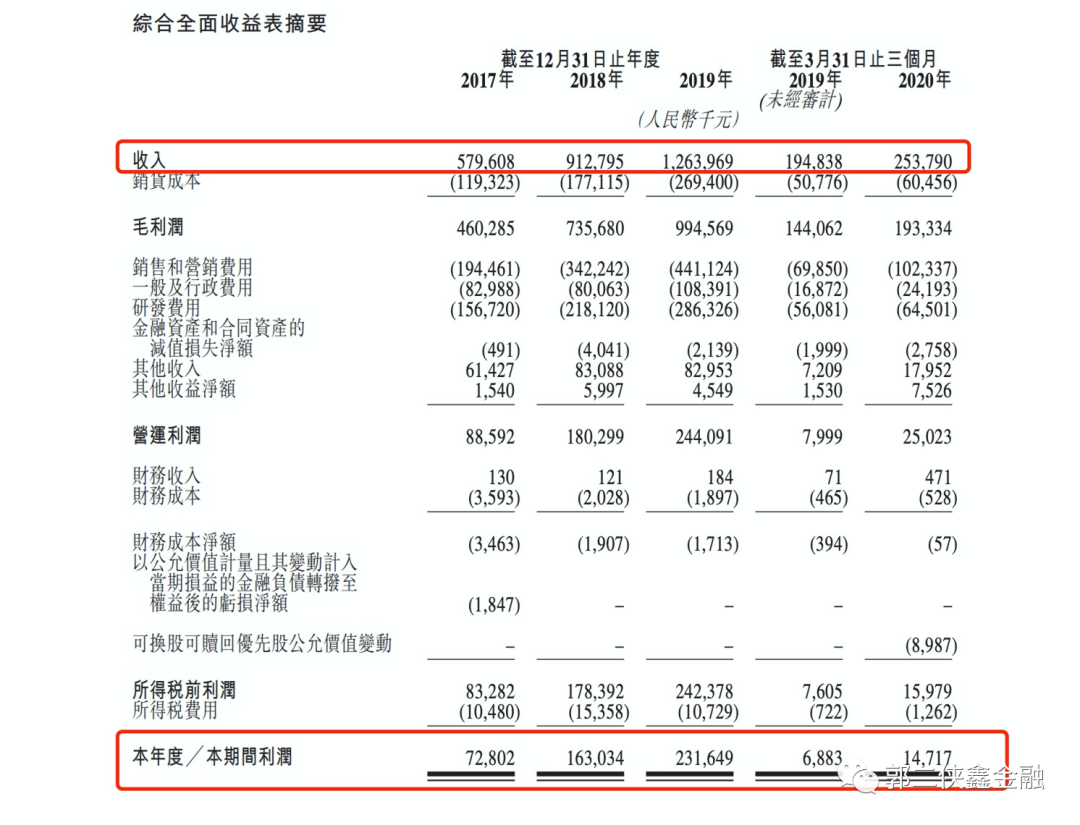

招股书显示,2017-2019年,明源云实现营收5.79亿元、9.13亿元、12.64亿元;同期毛利润分别为4.6亿元、7.36亿元、9.95亿元,毛利率分别为79.45%、80.61%、78.72%;同期净利润分别为0.73亿元、1.63亿元、2.32亿元,净利率分别为12.61%、17.85%、18.35%。

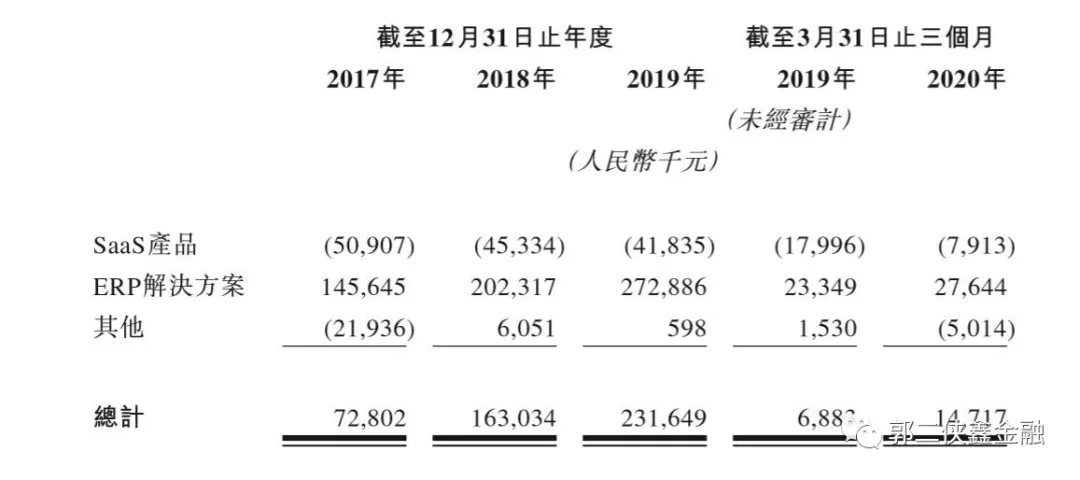

相对比ERP解决方案的持续增长以及对公司盈利的稳定贡献,明源云新切入的SaaS业务反倒是处于持续亏损的局面,也为其业绩增长拖了一定后腿。2017年至2019年度的净亏损分别是 0.51亿元、0.45亿元、0.42亿元,今年一季度亏损0.079亿元。

据招股书,2020年一季度,明源云营收2.54亿元、毛利润1.93亿元、实现净利润1472万元,同比增加783.4万元,增幅113.8%。然而净利润的高增长与主营关系不大。这笔暴增的收入来自政府补贴了759.2万,占当期净利润的51.6%。

明源云此次引入六名基石投资者,包括:高瓴资本认购8600万美元、新加坡政府投资公司(GIC)认购5000万美元、中国结构调整基金认购5000万美元、红杉资本认购3000万美元、贝莱德基金认购3000万美元及富达基金认购3000万美元。合共认购2.76亿美元(约21.5亿港元)以发行中间价计,占此次发售总数的38.1%。

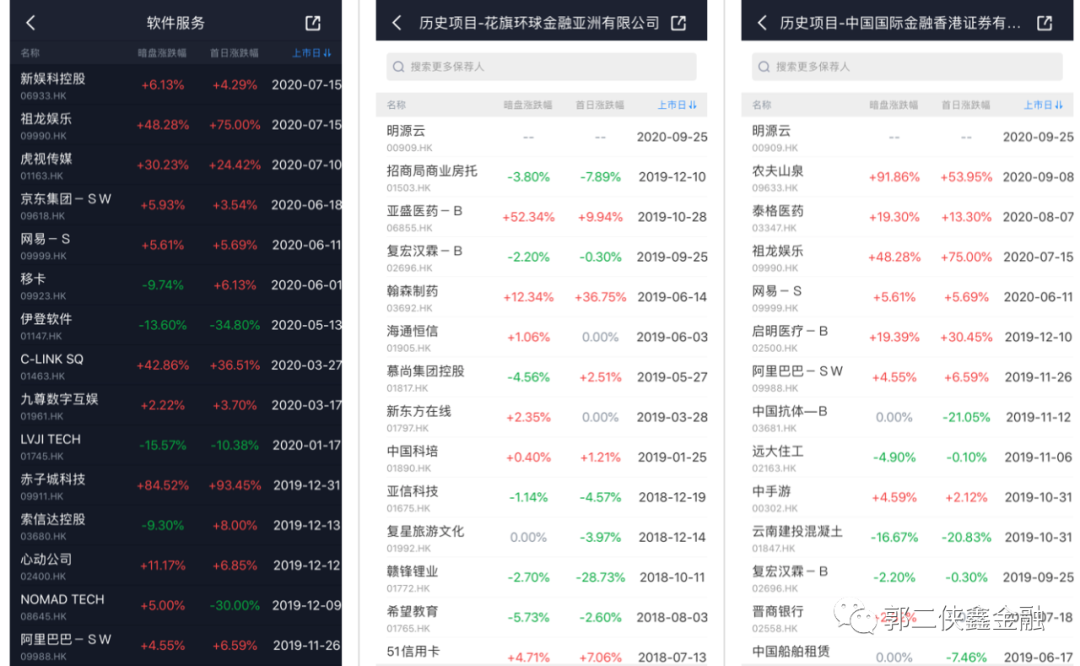

行业方面,大类软件服务,今年在资本市场表现都非常好,原因可能是大家发现,卫生事件影响下,受影响最小的可能就是做线上软件服务的。细分领域和A股的广联达(002410.SZ)业务类似,广联达目前市盈率325倍,相比之下明源云市盈率才122倍,这也是放弃在A股上市的原因吧,在A股有市盈率23倍的限制,到港交所能卖个好价钱。

保荐人中金和花旗,中金大家都骂他不护盘,但是仔细一看,从中国抗体之后,中金保荐的公司已经连续六连红了。反而是花旗这个国际大投行,历史保荐公司花花绿绿的,而且明源云是其今年保荐的第一只股,业务做的不咋滴。

三、综合分析

目前房地产竞争不断加剧,所有开发商都面临着精简业务流程及提高效率以节约成本增强竞争力。而新技术的使用,将实现资源整合、降低经营成本,定位为房企数字化转型服务供应商的明源云,正好契合这一行业趋势。

而且考虑到目前整个板块还没有已经成功登陆资本市场的企业,明源云又是行业细分龙头,资本市场还是比较看好它未来的成长性,上市的前景比较看好,众多国际国内知名机构认购基石就是最好的说明。

四、预估中签率

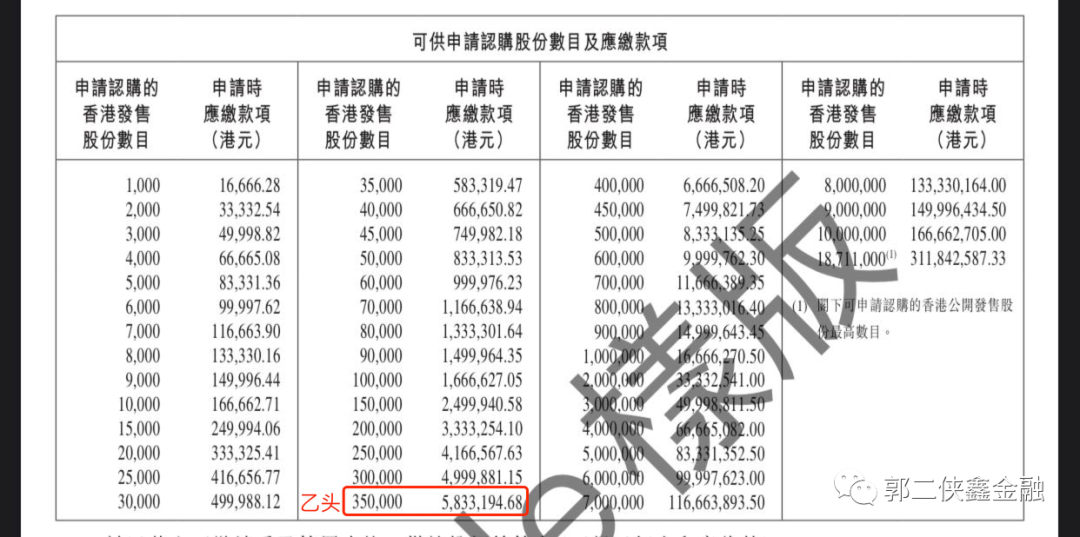

香港公开发售3740万股,每手1000股,合计37400手。在不启动回拨的情况下,甲乙组各获配18700手。

明源云此次共计发行约3740万股,国际配售90%,公开发售10%,若公开发售超购10倍-35倍,公开发售比例将由10%增至15%,超购36-73倍即增至20%,超购74倍或以上则回拨至37%。

按照现在的打新人数,大概有40万人申购,最终肯定超购74倍,启动回拨至37%,甲乙组各获配6.92万手,预计一手中签率5%左右,申购150手稳中1手。

打新乙头需要申购35万股350手,认购非常火热,很多券商也放了乙组20倍融资,打新乙头的人肯定很多,预计乙头中签4-7手。

五、本人操作计划

郭二侠计划用一半资金申购,其中一个乙头。另一半资金为嘉和生物预留着,明源云成色相比嘉和生物还差点意思,不过到嘉和生物招股的时候,打新福禄控股的资金应该已经释放了。

(编辑:李国坚)

扫码下载智通APP

扫码下载智通APP