IPO已经过时,今年超半数企业通过SPAC在美上市

本文来自“万得资讯”,文中观点不代表智通财经观点。

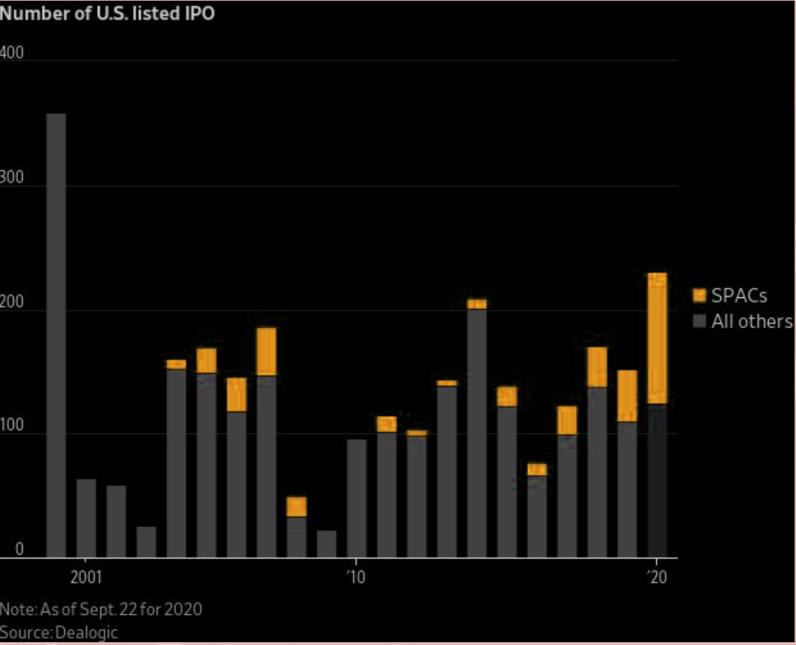

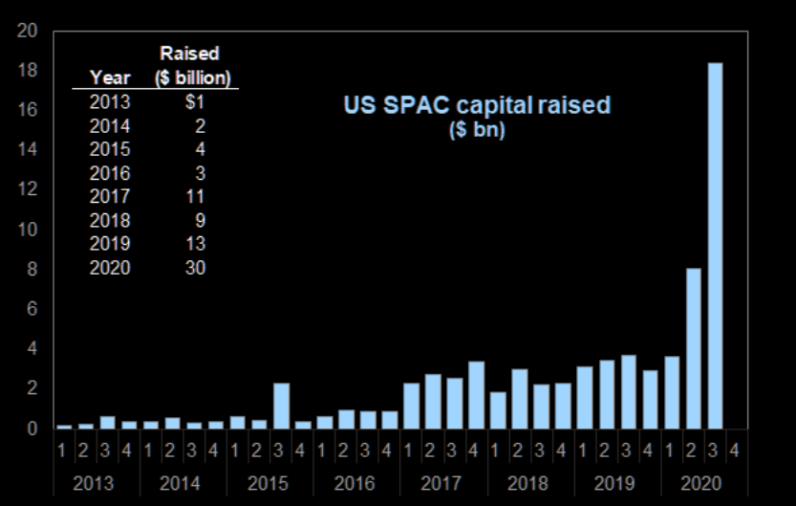

在今年流动性成灾的金融市场,选择IPO已经不能满足公司的快速融资胃口,曾经被华尔街鄙视的SPAC开始复苏,截止8月底,在美上市企业一半以上通过SPAC上市,超越传统IPO。

据SPACInsider,截止2020年8月31日,SPAC的总交易量为81笔,募集资金总额为331亿美元,远超去年全年。

SPAC(Special Purpose Acquisition Company)直译为“特殊目的并购公司”,是美国资本市场特有的一种上市公司形式。其目的是为了并购一家优质的企业(目标公司),使其快速成为美国主板上市公司。作为一个上市平台(壳公司),SPAC只有现金,而没有实际业务,也被成为空壳公司或者僵尸基金。目标公司与SPAC合并即可实现上市,并同时获得SPAC的资金。

相较于传统IPO或者借壳上市,SPAC上市模式具有时间快速、费用少、流程简单、融资有保证等特点,对投资者和目标公司来说都具有较大优势。SPAC的目标行业十分多元,无论是传统或新兴,实体或虚拟,都有SPAC的身影。

SPAC也不是最近才出现的新词,早在上世纪80年代就出现了,只是今年华尔街对SPAC热情急速膨胀,用复兴资本负责人Kathleen Smith的话来说,这就是“上市和避免审查的后门”。因为在SPAC上市中,一家现金壳公司在公开市场上筹集资金,然后只有有限的时间(通常为两年)找到要合并的私人公司,通过合并将私有公司公开,与典型的IPO程序相比缺乏透明度和审查。

目前,国际上已有众多大咖关注并参与运作到SPAC模式中来,包括Facebook(FB.US)前高管、风险投资家Chamath Palihapitiya,他就通过SPAC帮助理查德·布兰森的太空旅游公司维珍银河实现上市。此外,还有法国巴黎银行前任CEO Baudouin Prot,纽约交易所集团前任主席Thomas Farley,领英创始人Reid Hoffman等重量级大咖。

最新消息,PayPal联合创始人、脸书第一位外部投资人、硅谷顶级投资人Peter Thiel也成立了一家SPAC公司,收购了东南亚一家金融科技公司,该公司本周三已经申请IPO,估值5.75亿美元。

SPAC不仅局限于收购美国本土公司,中国企业也搭上这趟顺风车。7月6日,SPAC公司 Orisun宣布已与优客工场达成合并协议,计划收购优客工场全部股份,交易完成后新公司将以新的股票代码在纳斯达克挂牌交易。

8月20日优客工场向SEC递交的F-4文件显示,截至8月19日,Orisun Acquisition Corp.、优客工场及PubCo已与14名投资者签署投资协议,投资人将投资至少5300万美元,且优客工场等方正寻求获得更多投资人的出资支持。

9月22日优客工场SPAC上市计划取得新进展,一接近该交易的投资人透露,优客工场已完成全部认购。根据协议及SEC相关规定,Orisun与优客工场计划在11月6日前完成合并交割并正式登陆纳斯达克,最迟不晚于2021年5月6日。

(编辑:李国坚)

扫码下载智通APP

扫码下载智通APP