港股打新 | 纳泉能源科技(01597)打新分析及申购策略,趁着风口能否扶摇直上?

本文来自微信公众号“胖猫财富”,文中观点不代表智通财经观点。

纳泉能源科技(01597)今起开始开启正式招股,纳泉能源科技是我国风电及变桨控制系统解决方案供应商。下面胖猫第一时间为大家分析纳泉能源科技投资价值及申购策略。

招股概况

股票名称:纳泉能源(01597)

招股日期:9月29日-10月8日招股

发行股份:发行6250万股,其中90%为配售,10%为公开发售。

发售价:2.0-2.6港币

每手股数:1000股

所属行业:工业制造

发行市值:5.75亿

发行市盈率:12.15

入场费:2626港元

暗盘交易:2020年10月19日

上市日期:2020年10月20日

保荐人:富强金融资本

绿鞋:有

基石:3名基石投资者,华邦金融控股全资附属晶芯科技投资,京瑞芯谷科技董事赵鹏先生,及投资者张震宇先生,合共投资5000万元,按中间价计算,约占发售股份34.8%,设六个月禁售期。

纳泉能源科技投资价值分析

胖猫分析新股系列会对每一个港股及美股新股,根据公司成长性及行业稀缺性,新股中签率预估,保荐人往绩,基石投资者、超额认购倍数及发行估值六大指标,综合评估新股的投资价值,具体评分标准如下:

以新股综合评分总得分为基准,从六方面来评估股份的投资价值:

1.公司成长性及行业稀缺性评分:1-20 分,20 分为最高分

2.新股中签率预估评分:1-20 分,20 分为最高分

3.保荐人往绩评分:1-20 分,20 分为最高分

4.基石投资者评分:1-10 分,10 分为最高分

5、超额认购倍数评分:1-20分,20分为最高分

6.发行估值评分:1-10 分,10 分为最高分

综合评分总得分 =(公司成长性及行业稀缺性评分 + 新股中签率预估评分+保荐人往绩评分+ 基石投资者往绩评分+超额认购倍数评分+发行估值评分)之总和

指标一、公司成长性及行业稀缺性(胖猫评分10分/20分)

公司基本面概况:业绩低基数高增长,收益质量一般,客户集中度高

中国纳泉能源科技控股有限公司,是中国的风电及变桨控制系统解决方案供应商。公司主要从事风机⾼压变桨控制系统的研发、整合、制造及销售。亦提供变桨控制系统主要组件定制整合服务。变桨控制系统为风机内的关键电子系统,透过控制叶片角度实时监控风速变化时风力发电机组的转速,以优化能量获取及尽量降低风速过高的潜在损害。

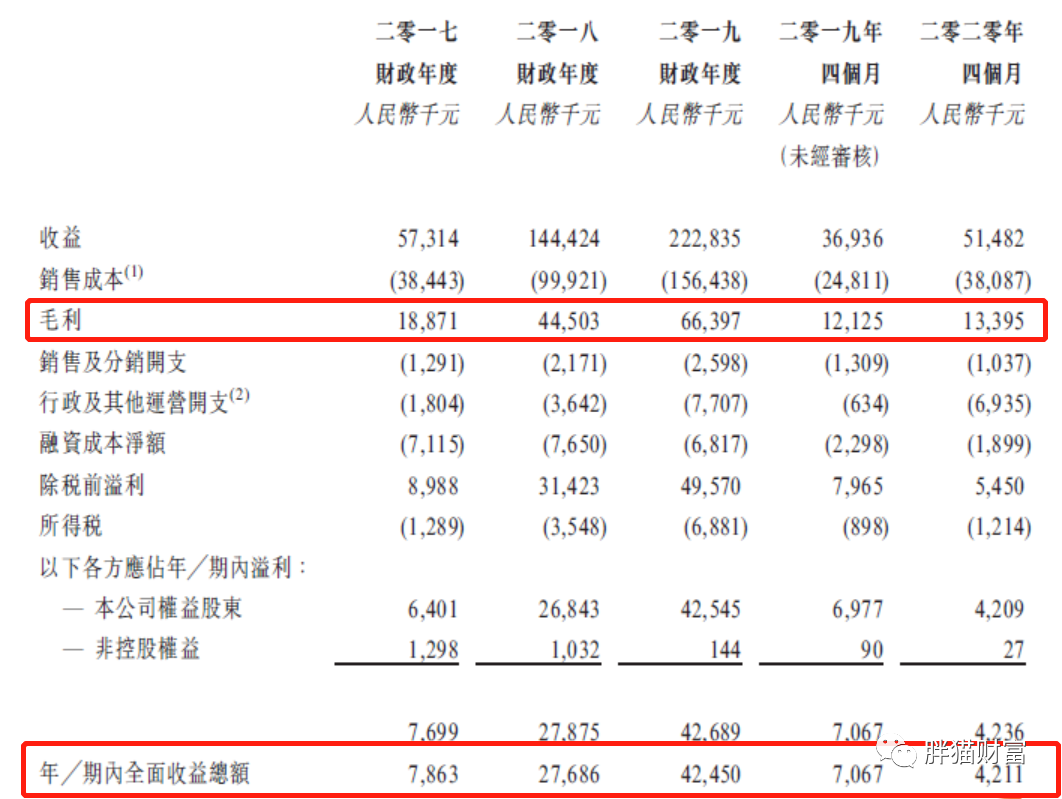

2017财政年度、2018财政年度、2019财政年度、2019年前4个月、2020年前4个月,纳泉能源科技分别取得收益约人民币5713.4万元、1.44亿元、2.23亿元、3693.6万元、5148.2万元,相应的同比增速约152.0%、54.3%、39.4%,增速持续放缓。过去三个年度复合年增长率为97.2%。

销售成本分别约为人民币3844.3万元、9992.1万元、1.56亿元、2481.1万元、3808.7万元,相应的同比增速约159.9%、56.6%、53.5%,与营收趋势变动一致;占总收益的比重约67.1%、69.2%、70.2%、67.2%、74.0%,可见公司成本持续上升。

毛利润分别约为人民币1887.1万元、4450.3万元、6639.7万元、1212.5万元、1339.5万元,相应的同比增速约135.8%、49.2%、103.7%;毛利率约32.9%、30.8%、29.8%、32.8%、26.0%,呈下滑趋势。

净利润分别约为人民币786.3万元、2768.6万元、4245.0万元、706.7万元、421.1万元,相应的同比增速约252.1%、53.3%、-40.3%,今年前4个月下降超4成;净利率约13.4%、19.3%、19.2%、19.1%、8.2%,较有波动。

公司于2017财政年度、2018财政年度、2019财政年度及2020年四个月分别拥有三名、两名、七名及五名客户。自前三大、前二大、前五大及前五大客户产生的收益分别约为人民币5730万元、1.44亿元、2.23亿元及5150万元,占有关期间总收益的100.0%、100.0%、99.99%及100.0%。

行业前景:风电行业短期顺周期增长,未来前景堪忧

1.中国风电行业

虽然目前来自燃煤发电的电力是中国最主要的能源,并占有最大的发电市场份额,但是中国的发电行业正转向来自可再生能源的电力,该等电力的消耗及使用水平不断提高。风能较其他可再生能源可取,在中国的发展前景更为明亮,原因为根据各种能源的装机容量发展趋势,风能、太阳能及核能为中国电力装机容量市场的主要能源,市场份额日益增加,于2014年至2018年期间占中国电力总装机容量分别由7.0%增加至9.7%、由1.8%增加至9.2%及由1.5%增加至2.4%。其中,风能及太阳能为可再生能源,日后可持续性更高。

随着装机容量技术进步及新能源普及,预期于2019年至2023年期间,风能及太阳能的装机容量占中国电力总装机容量的比重将分别由10.4%增加至13.9%及由10.2%增加至13.9%;与其他能源(如水电、生物能源、地热能等)相比,风能及太阳能的成本在过去十年下降幅度最大。

2.中国风电变桨控制系统市场

根据风机的市场趋势,变桨控制系统的销售额由2014年的人民币约29.47亿元增至2015年的约37.67亿万元,因为中国政府根据于2014年12月颁布的《关于适当调整陆上风电标杆上网电价的通知》提供财政补贴。其后,由于中国政府下调风电标杆上网电价,销售额减至2018年的人民币约18.34亿元,2014年至2018年的复合年增长率为–11.2%,受政策影响巨大。

未来,根据《关于完善风电上网电价政策的通知》,预期风电变桨控制系统整体市场将于2022年前继续扩张及于其后缩减。估计风电变桨控制系统总销售额将于2020年达到人民币约29.17亿元及于2021年达到约30.68亿元。其后,估计风电变桨控制系统总销售额将于2023年达到约23.38亿元,2019年至2023年的复合年增长率为1.4%。此外,随着风电行业技术发展,高额定功率变桨控制系统的销量将上升,占变桨控制系统总销量的比例不断扩大。

【胖猫分析】

从公司基本面看,纳泉能源科技2018年和2019年不论是在收入规模和盈利能力方面,都有高速增长。一方面得益于行业周期性,一方面也是因为纳泉能源的收入基数比较低,从今年前四个月的增速看已经呈现明显下滑趋势,虽然受到了公共卫生事件的影响,但是撇去这个因素,在收入规模增加之后,增速下滑的趋势是必然的,再考虑到抢装期过后,业绩增速将进一步下滑。公司毛利率逐年下滑,净利率不稳定,而负债率偏高,财务压力不小,现金流状况较紧张。

从行业前景看,中游风机组装受到量价方面的影响,需求量方面受下游客户影响,价格方面受到供需以及单机功率的影响,同时还受国家政策影响较大,2019年5月颁布了进一步的补贴退坡政策,以2021年底为重要临界点,之后并网的项目将不再享受补贴,这导致相关企业出现抢装,也是装机量出现周期性增长的重要原因。据预测,风机的销售价值将从2019年增长30.6%至2020年1174亿元,进一步增长3.6%至2021年的1216亿元。不难看出,2020年是抢装大年。2021年之后增速下降,甚至负增长,未来行业前景堪忧。在资本市场上,该股属于工业制造类新股,历史上市新股50只,上市首日21只破发,破发概率达到50%,同样没有受到资本市场的追捧!

公司整体业绩低基数高增长,收益质量一般,所处行业短期在风口,长期前景堪忧。公司基本面整体一般,预计未来仍能持续经营,但业绩成长性或不足,不具备中长期投资价值。

指标二:新股中签率预估评分(胖猫评分10分/20分)

【胖猫分析】由于近期港股打新市场申购热情高涨,纳泉能源科技发行时间在嘉和生物和云顶新耀之后,想火都难,加上公司本身盘子小,基本面一般等种种内外部偏利空因素,纳泉能源不会受到资本市场打新一族热捧,即使申购大部分也都是搏冷,追求妖股,预计超购不会超过15倍,预计申购人数在2万人左右。

从中签率角度看,由于此次纳泉能源入场费2626.2港元,入场费偏低。预计申购人数在2万人左右比较合理,甲乙组最大可分配手数为31,25手,纳泉能源供货较少,预计超购低于15倍,不触发回拨机制,一手中签率为7.76%,预计申购100手稳中一手,整体看来,纳泉科技预计中签率水平一般,即使搏冷也不容易中签。

指标三:保荐人往绩评分(评分8分/20分)

【胖猫分析】

本次上市的保荐人为富强金融资本有限公司,历史上共保荐了12家企业上市,首日录得7涨5跌,破发率约41.7%。

值得注意今年以来富强金融资本有文业集团等3个项目上市,都是市值细的主板小票,3个项目暗盘与首日都是1涨2跌,而且上涨都是微涨,下跌则是大跌。一般来说,保荐人的自身实力和名气,决定了能拿到什么资质的保荐项目。富强金融资本仅属于普通的小保荐人。胖猫看来对于富强金融做保荐人的项目值博率较低。

指标四:基石投资者评分(胖猫评分6分/10分 )公司已与三名基石投资者订立基石投资协议,基石投资者已同意投资合共5000万港元,以认购合共2173.7万股国际配售股份,当中假设发售价为每股2.30港元。基石投资者包括:晶芯科技投资有限公司,为华邦金融控股有限公司(03638.HK)的全资附属公司;北京瑞芯谷科技董事赵鹏100%持有的RXG GROUP INC;以及中国香港及中国的投资者张震宇。按中间价计算,约占发售股份34.8%,设六个月禁售期。

【胖猫分析】整体来说,港股IPO有基石比没基石好,基石知名度越高越好,基石越多越好,认购比例越高越好。纳泉能源科技此番IPO能够拉来3个基石,且均是以发行价认购,有6个月锁定期,也还算勉强说得过去。

指标五:超额认购倍数(评分8分/20分)

【胖猫分析】按照目前市场这个热度,纳泉能源科技发行时间在嘉和生物和云顶新耀之后,大家弹药都已消耗殆尽,因此纳泉能源想火都难,加上公司本身盘子小,基本面一般等种种内外部偏利空因素,纳泉能源不会受到资本市场打新一族热捧,预计超购不会超过15倍,不会触发回拨条件,除非套路回拨。

指标六:发行估值评分(评分6分/10分)

按上市后2.5亿股的总股本及2.00港元~2.60港元的招股价,可得上市总市值为5.00亿港元~6.50亿港元,为刚好符合主板上市最低5亿港元市值要求的标准小票,体量细小。再按2019年度约4245.0万元人民币的净利润,计算得出静态市盈率(PE)约为10.37倍~13.48倍,估值适中。

胖猫新股评分汇总:

指标一:公司成长性及行业稀缺性评分:10分

指标二:新股中签率预估评分:10分

指标三:保荐人往绩评分:8分

指标四:基石投资者评分:6分

指标五:超额认购倍数评分:8分

指标六:发行估值评分:6分

纳泉能源科技投资价值评分合计——48分

新股申购评级:

积极申购:综合评分总得分 ≥80 分

尚可申购:70 分 ≤ 综合评分总得分<80分

谨慎申购:60 分 ≤ 综合评分总得分 < 70 分

放弃申购 :综合评分总得分 < 60 分 √

胖猫点评

纳泉能源科技是中国的风电及变桨控制系统解决方案供应商,业务欠吸引,由于行业集中性高,客户集中度高。过去三个年度,公司营收、毛利润、净利润、ROE持续增长,但业绩增速放缓,且偿债压力较大。公司整体业绩低基数高增长,收益质量一般,所处行业短期在风口,长期前景堪忧。公司基本面整体一般,预计未来仍能持续经营,但业绩成长性或不足,不具备中长期投资价值。

短期从IPO的角度看,该股资质普通,有绿鞋机制,无首次公开发售前投资,盘子细小可操作空间大,预计上市后股价波动性会大。需要额外注意的是,该股招股期长达10天,跨越整个国庆假期,又10月20日才上市,资金占用期较长。纳泉科技预计超额认购不会不会超过15倍,不会触发回拨机制,除非被庄家套路回拨。

保荐人今年以来的3个项目已经连续2个首日大跌,所处的行业也较冷门。唯一可以称得上亮点的,是3名基石按发行价认购,且有锁定期。综合各方面情况,胖猫不建议大家申购,从搏冷的角度看,可适当参与,此股在当前市场情绪下有一定妖股潜质。

(编辑:李国坚)

扫码下载智通APP

扫码下载智通APP