国信证券:宇华教育(06169)收购湖南猎鹰少数股权,涉外整合再上台阶

本文来自 微信公众号“泽宇的研究园”,作者:荣泽宇,文中观点不代表智通财经观点。

事项

9月25日,宇华教育(06169)完成对湖南涉外经济学院控股公司湖南猎鹰的少数股东权益收购,成为湖南涉外经济学院100%权益所有者。本次收购的少数股东权益有两个部分:第一部分是通过司法拍卖程序出让的陈正仙女士持有的7.2%的股份;第二部分是广东南博集团持有的22.8%的股份。公司完成上述股权收购的对价分别为1.43亿元和5.78亿元;合计共支出约7.21亿元,完成对湖南猎鹰剩余的30.0%的股份收购。

国信海外教育观点

本次交易对于公司意义重大。首先,该30%股权所对应的湖南涉外经济学院此前少数股东权益将在未来并表到上市公司归母净利润之中,我们预计此举将对公司业绩有9000万元以上的增厚。其次,本次收购完成,标志着宇华将100%控股湖南涉外,为今后更深入的投后整合管理及利润释放打下坚实基础。湖南涉外在宇华入主后经过近三年的整合,其历史遗留问题的妥善解决、收入利润持续大幅增长,充分展示了宇华教育优秀的投后管理能力。

评论

1 交易介绍:收购湖南涉外经济学院学校举办者少数股权

湖南猎鹰是宇华教育的非全资附属公司,也是宇华教育持有70.0%权益的湖南涉外经济学院学校的控股公司。本次少数股权收购,意味着宇华教育实现对湖南涉外经济学院学校的100.0%控股。

湖南涉外经济学院成立于1997年,有23年的办学历史,是中国教育部批准的首批民办大学之一。综合实力排湖南省民办大学第一,中国民办大学第十。单校规模大、办学品质好、区位优势强。

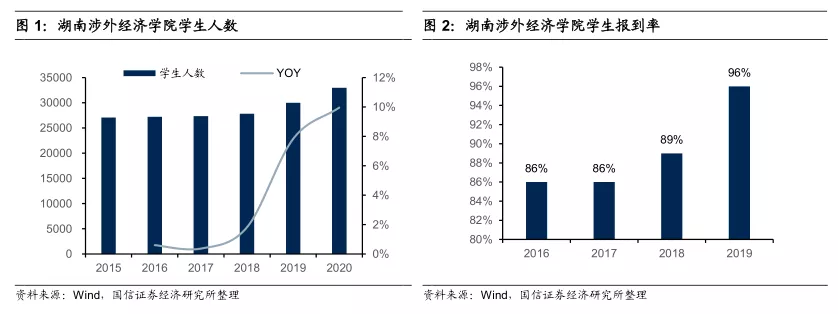

宇华教育于2018年1月收购湖南涉外经济学院;2008年3月正式接手,开始运营。收购后整合效果良好,收入方面实现了学生与学费的双增长。2019/2020学年在校生人数约3.30万人,与收购前比+18.6%;报到率+7%;本科/专科学费分别提升46.7%和27.2%。同时得益于优秀的运营管理能力,调整后净利润率从收购前的15.0%提升至2019FY的40.0%;调整后净利润从0.63亿元提升至2.40亿元。我们预计2020FY该校净利润有望达到3.00亿元。未来随招生计划和学费的进一步增长,以及利润率的持续优化,收入和利润仍具备充足的增长潜力。

2 收购意义

一方面,湖南涉外经济学院的收入和利润规模大、增速快,兼具确定性和成长性,本次少数股权的收购将进一步增厚集团利润。另一方面,全面控制学校更有利于集团对学校的运营管理,以及学校业绩潜力的持续挖掘;进而学校运营能力和盈利能力提升,为集团贡献更高的利润。

3 投资建议

自宇华教育收购湖南涉外经济学院70.0%股权后,学校的收入和利润持续增长。本次的收购对价低,不到10倍pe,且学校收入利润仍具备持续增长空间。因此我们认为本次交易对于股东回报的增厚性价比极高。

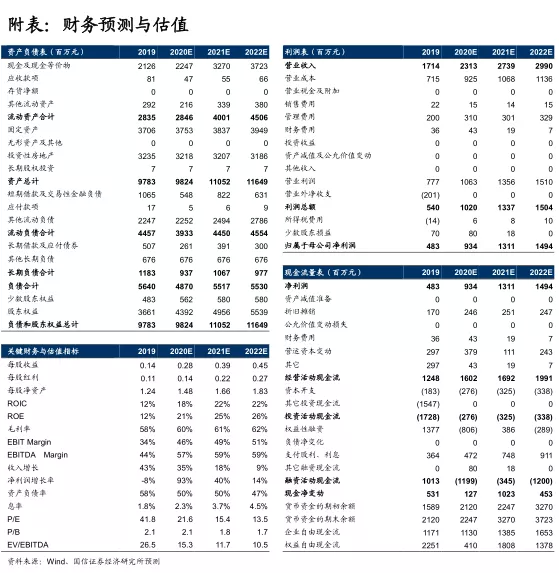

因卫生事件原因公司退还住宿费0.93亿元,调减2020FY收入和调整后核心净利润分别至23.13和9.34亿元(前值分别为24.00和9.57亿元)。考虑到近期公司招生情况良好、各学校学费均有提升、以及本次收购对公司净利润的增厚,我们上调2021-2022FY的收入和调整后核心净利润预测。预计2021-2022FY的收入分别为27.39和29.90亿元(前值分别为25.92和27.48亿元);调整后核心净利润分别为13.11、14.94亿元(前值分别为10.53和10.78亿元)。

公司9月28日的收盘价6.87港元对应的2020-2022年预测PE分别为21.63、15.42、13.52倍。宇华教育近期股价自高点回调近16.0-17.0%,估值已经体现出很强的吸引力。我们认为下跌并非是基本面利空导致,更多和资金情绪以及资金配置有关。基于对公司优秀整合管理能力的认可和对业绩增长的乐观预期,我们维持“买入”评级和对公司的合理估值区间8.00~9.56港元。建议投资者重点关注资金情绪回暖及公司业绩表现所带来的潜在投资机会。

4 风险提示

学校业绩增长情况不及预期;法律政策落地情况不及预期。

(编辑:曾盈颖)

扫码下载智通APP

扫码下载智通APP