特斯拉(TSLA.US)带飞的不只有新能源车,建议关注铜等上游锂电材料投资机会

本文来自36氪,作者:丁卯,文中观点不代表智通财经观点。

蔚来(NIO.US)、特斯拉(TSLA.US)、比亚迪(01211)、宏光MINI EV,新能源汽车需求大涨,除了股票,我们还能投资什么?

2季度开始,大宗商品尤其是工业金属迎来了一轮上涨周期,原因取决于中国经济的超预期反弹,以及中、欧新能源车市场需求的爆发。

作为普通投资者,该如何把握其中的投资机会?

商品强势回归

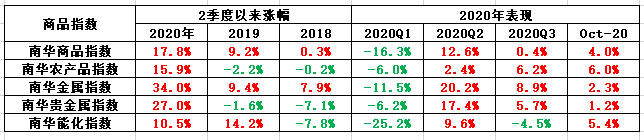

2020年2季度以来,随着国内经济的逐步企稳,大宗商品市场迎来了一波强势反弹。以南华商品综合收益率来看,2020年4月1日至10月22日,大宗商品实现了17.8%的涨幅,好于2019年和2018年同期的9.2%和0.3%。

从分类指数来看,工业金属和贵金属的表现更为强势。

图1:大宗商品及分类指数表现

数据来源:choice金融终端,36氪整理

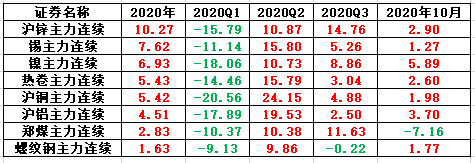

图2:工业金属+动力煤收益率(%)

数据来源:choice金融终端,36氪整理

工业金属走强的原因

(1)中国经济超预期反弹

2020年公共卫生事件爆发后,各国普遍采取了严格的管控措施,全球经济快速陷入衰退。

得益于有效的公共卫生事件防控措施和宽松政策支持,我国经济复苏领先于其他国家,带动工业金属价格大幅反弹。

之所以会这样,一方面是因为公共卫生事件管控措施放松后,第二产业的复工复产快于第三产业;另一方面则因为相比于消费,投资对于利率下行和财政扩张的敏感度更高(地产对于宽松货币政策下的利率下行最为敏感,而基建的主导资金来源是财政发债)。

基于此,我们可以看到,2季度以来,驱动我国经济回暖的最主要动力是地产投资、基建以及工业生产的超预期复苏。

而无论是地产、基建还是工业生产的复苏,都对工业金属有着极高的依赖度。公共卫生事件过后,随着三大领域复苏的逐步加速,工业金属的需求持续上升,最终推升了本轮工业金属价格的反弹。

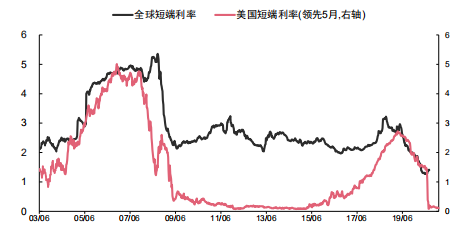

(2)全球流动性泛滥

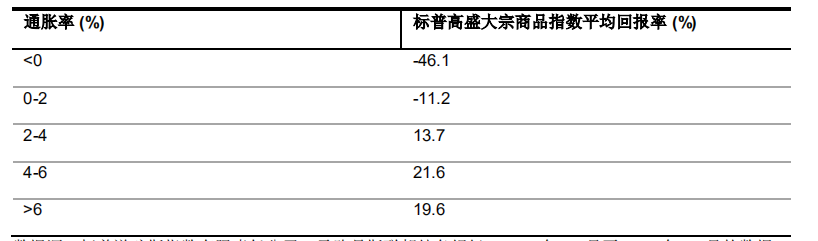

除中国因素外,年内全球宽松的流动性也对工业品价格起到了重要支撑。大宗商品兼具实物和金融两方面特征,因此相对于其他投资品种,大宗商品具有更好的抗通胀属性。

年内以美联储为代表的发达经济体普遍推出了超级宽松的货币政策,使得全球的流动性泛滥。而流动性的扩张一方面可以更好的支撑经济触底回升,另一方面也容易引发后期通胀水平的上行。

全球市场泛滥的流动性(尤其是美国),使得投资者对未来的通胀预期升温,从而在一定程度上触发了商品的抗通胀需求,支撑商品价格上行。

图3:全球短端利率快速下行

数据来源:财信证券,36氪整理

图4:美国通胀与大宗商品的关系

36氪制图

未来展望

展望4季度,我们依然看好大宗商品,特别是工业金属相关的投资机会。具体原因可以归纳为2点:

(1) 中美经济复苏共振

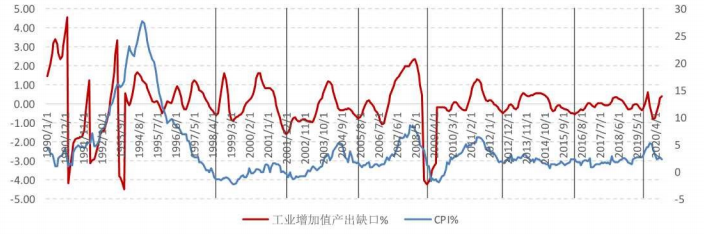

2季度以来,我国经济率先复苏,8月后,经济复苏程度显著加速。如图5所示,根据财信证券的产出缺口指数(根据工业增加值测算),本轮经济周期实际始于2019年10月,但受年初公共卫生事件冲击,经济出现短暂衰退。4月公共卫生事件冲击见底后,5月我国经济重新进入复苏周期,8月开始复苏进程加快。

结合库存周期来看,5月开始库存周期进入被动去库存阶段,8月库存拐点显现,预示国内库存周期或正处于“被动去库存-主动补库存”的通道中。

整体来看,我国库存周期与工业产出缺口较好吻合,预示着4季度后,我国经济有望从复苏阶段向扩张阶段过渡。

图5:工业生产产出缺口

数据来源:财信证券,36氪整理

图6:中国库存周期

数据来源:财信证券,36氪整理

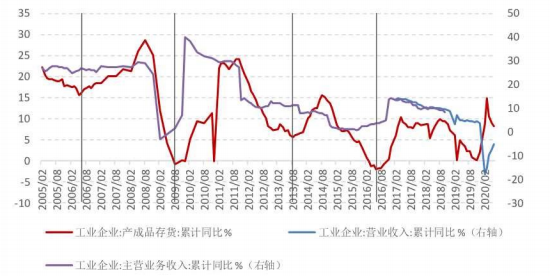

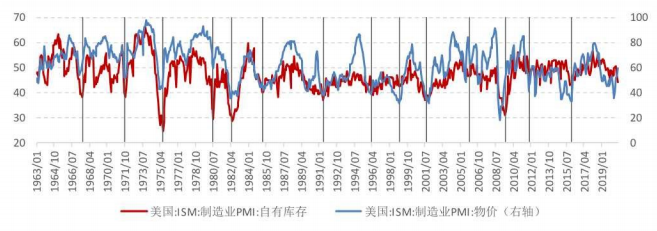

相比于我国经济的强劲表现,年内美国经济复苏整体偏弱。如图7所示,2020年2月,美国经济陷入衰退,结束了2009年6月以来的扩张周期。5月以后,随着需求的复苏,美国库存周期进入价升量缩的被动去库存阶段。

但是6月开始,公共卫生事件的二次爆发延长了此轮被动去库存的时间。展望未来,预计随着11月大选落定后,美国有望出台更多的刺激政策,从而加快需求的复苏,使得4季度底至明年初美国库存有望触底回升。

图7:美国库存周期

数据来源:财信证券,36氪整理

综合来看,4季度开始,中国经济强势复苏叠加美国经济回升的共振,有望催生工业金属需求的进一步释放,带动工业金属价格持续上行。

(2)新能源汽车需求大涨

根据高盛的观点,年内工业金属价格上涨的一个比较另类原因,在于中国和欧洲新能源相关政策的快速推进。

欧洲方面,2020年,欧盟委员会出台了史上最严格的限碳排放法规,同时,欧盟27个国家中有24个国家已出台了新能源汽车激励政策。受政策驱动影响,欧洲新能源汽车市场迅速扩张,上半年超越中国成为全球第一大新能源汽车市场。

根据欧洲汽车制造业联盟(AECA)数据显示,2020年9月,德国、英国、法国、挪威、瑞典、葡萄牙、意大利、瑞士、西班牙等九国新能源汽车销量合计约为13.3万辆,同比上升195%。但目前新能源汽车的渗透率仍然维持在12%的较低水平。

国内方面,随着7、8月我国可选消费的复苏,我国汽车消费迅速反弹,支撑了整个消费水平的持稳。

根据乘联社数据,2020年9月,我国新能源汽车销量为13.8万辆,同比增长67.7%,刷新了历年9月的历史纪录;9月新能源乘用车批发销量突破12.5万辆,同比大增99.6%。

更可喜的是,此轮销量大涨是建立在补贴退坡的基础之上,显示出了C端需求的强劲反弹。

展望未来,预计随着中国和欧洲新能源市场需求的持续扩张,与新能源制造密切相关的铜等工业金属仍然有较大的上涨空间。

此外,如果未来拜登可以顺利当选,预计美国方面大概率也会推出相应的“绿色基建”政策,从而有望进一步推升工业金属价格的涨幅。

配置建议

在金融市场中,直接投资大宗商品属于期货投资,具有较高的杠杆属性。加杠杆的行为,会放大商品的波动程度,使投资者承受更多的风险,对于普通投资者极不友好。

因此,对于想要参与本轮商品周期的普通投资者而言,相比于直接投资于大宗商品期货,36氪分析师更建议大家,关注与工业品相关度更高的顺周期原材料板块,例如钢铁、水泥、煤炭等;以及新能源汽车产业链中的上游原材料板块,例如有色金属板块(铜、铝、锂、钴)等。

(编辑:曾盈颖)

扫码下载智通APP

扫码下载智通APP