中泰证券:矿业龙头紫金矿业(02899)成长进入加速期,维持公司“买入”评级

本文转自微信公众号“分析师谢鸿鹤”,文中观点不代表智通财经观点

投资要点

1、采选技术先进、矿场生产管理高效、资源整合及资金实力突出的国内矿业龙头。紫金矿业(02899)以紫金山铜金矿的开发为发展起点,逐步发展成国内矿业龙头,成长过程中,通过不断的技术创新和生产经验积累,公司实现对低品位、高难度矿山的经济性开采,突破传统矿山开采工艺的局限性,在多年生产经验基础上提出并实行“五位一体”的矿石流管理体系,实现地勘、采选、冶炼、环保的统筹兼顾,在资源整合方面,公司始终以资源为公司的发展核心,外延整合叠加对内勘探增储,不断扩充自身资源实力,陆续并购卡莫阿-卡库拉、Timok、RTB Bor、武里蒂卡等一批国内外优质矿山,矿业龙头地位进一步稳固,而公司目前年均超百亿的经营性净现金流和多元通畅的融资渠道也赋予了公司强劲的资金实力,为后续发展奠定扎实财务基础。

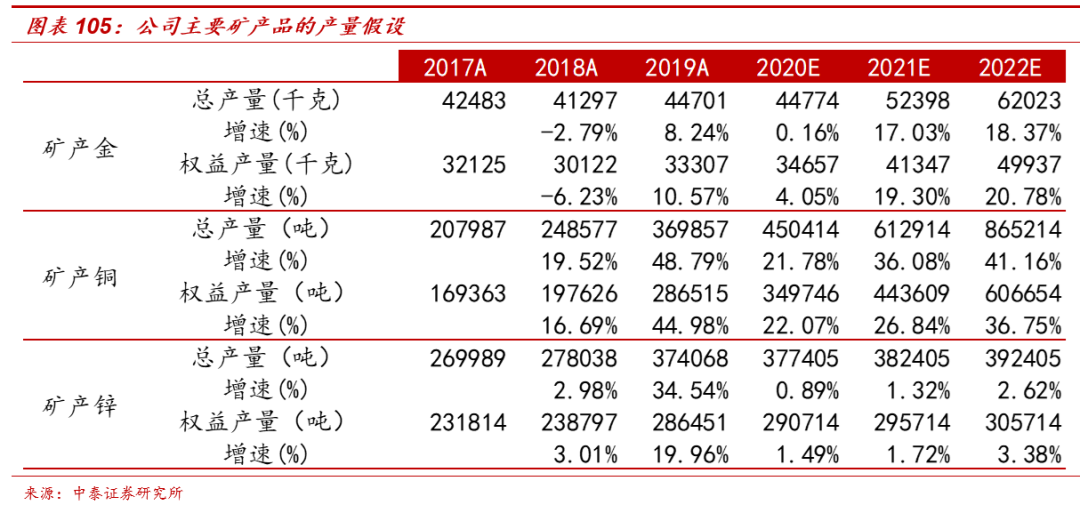

2、资源综合实力跃居国内首位,铜、金产量进入快速增长阶段。截止最新公司目前拥有矿产铜资源量超6000万吨、矿产金资源储量超2000吨,矿产金和矿产铜权益储量均居国内矿业上市公司首位,未来随着公司前期并购的卡莫阿-卡库拉、RTB Bor、Timok上带矿、巨龙以及武里蒂卡金矿的顺利投产达产,未来三年公司主要矿产品产量将迎来快速增长阶段,预计矿产铜年权益产量增速超30%,矿产金年权益产量增速超15%。

3、铜价有望维持高位,金价上行通道依旧完整。

卫生事件对主要矿产铜资源国的冲击仍在,需求国复工复产逐步推进,供需关系依旧偏紧;中长期来看,一方面,全球仍处于基钦上行周期,新能源车的持续放量也支撑铜需求进一步上行,另一方面随着全球铜矿山品位逐步下降,矿产铜成本不断上升,支撑铜价中枢维持高位。

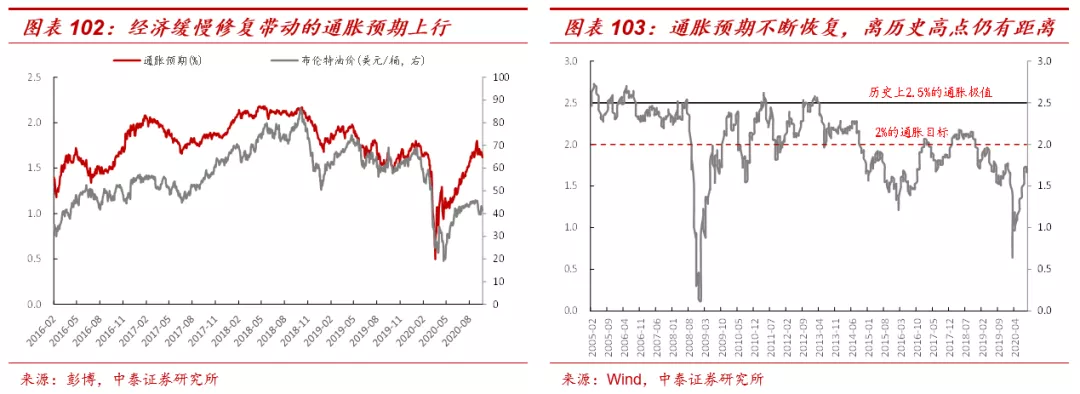

目前美国经济处于卫生事件冲击后的修复阶段,货币政策仍将维持宽松状态,而美联储调整通胀目标为平均通胀目标制,也表明对通胀预期的忍受程度有所放宽,随着逆周期政策的进一步出台,经济进一步修复可期,通胀预期也有望进一步上行,金价上行通道依旧完整。

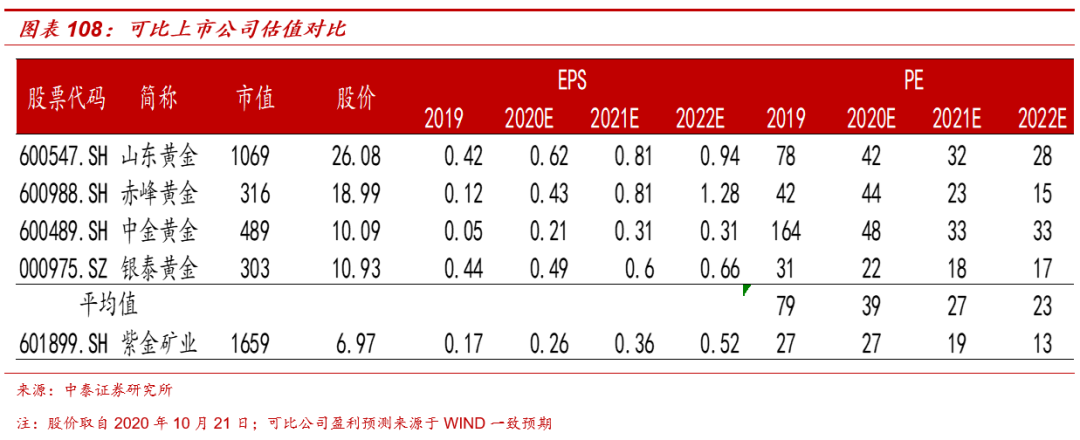

4、投资建议:1、作为经多年发展成长起来的国内矿业龙头,在采选技术、矿场生产管理、外部资源整合等方面形成较强的竞争优势,拥有良好的资源基础的同时,良好的现金流状况也为公司后续的持续成长奠定扎实的财务基础,随着公司优质项目的陆续投产、达产,公司也将进入业绩成长快车道。2、根据公司产品产量及成本变化,预计公司2020/2021/2022年归母净利润分别65.05/91.31/132.38亿元,对应EPS分别0.26/0.36/0.52元,PE估值水平则分别27X/19X/13X。综合考虑,维持公司“买入”评级。

5、风险提示:产品价格超预期走低、项目投产达产进度不及预期、金融市场波动、海外项目投资及运营、模型假设失效、安全生产及环保风险。

国内矿业龙头,持续稳健成长

综合开采金铜锌,积极布局国内外

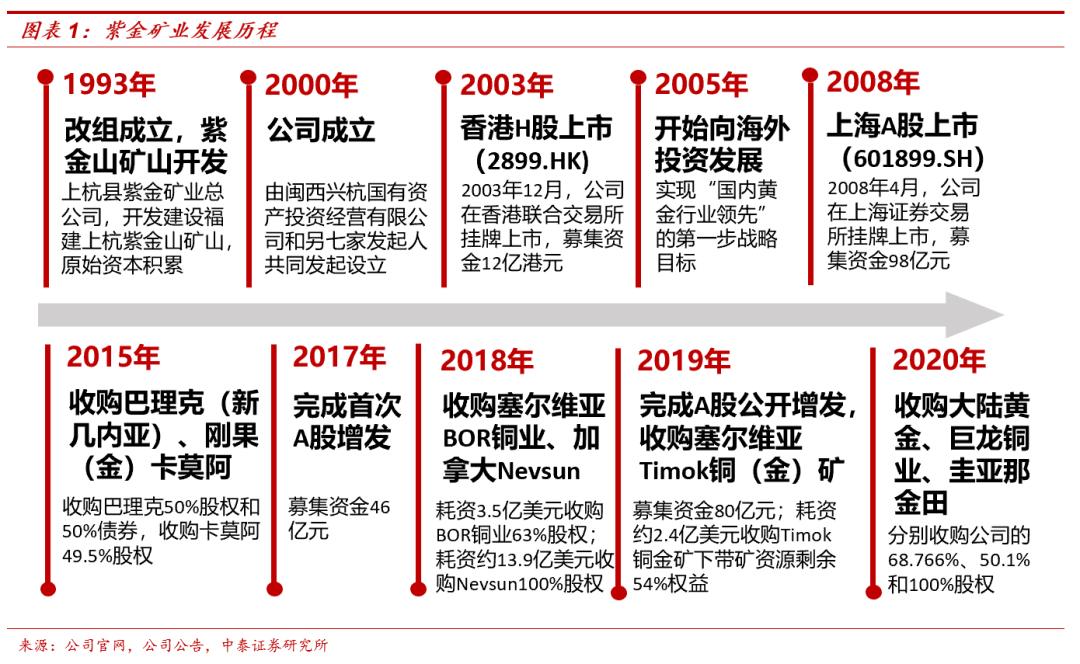

起步福建紫金山,迅速成长。紫金矿业前身为上杭县紫金矿业总公司,以福建上杭紫金山金铜矿为起点迅速发展,1994年改制为福建省闽西紫金矿业集团有限公司,2000年8月由闽西兴杭国资作为主发起人,联合新华都实业等七家发起人设立福建紫金矿业股份有限公司,2003年完成港股上市,2008年公司完成A股上市,2005年公司开始海外优质矿山并购之旅,资源储量及产量迅速扩张,目前已发展为国内矿业行业经济效益最好、金属矿产资源最多、最具竞争力的大型矿业公司之一。

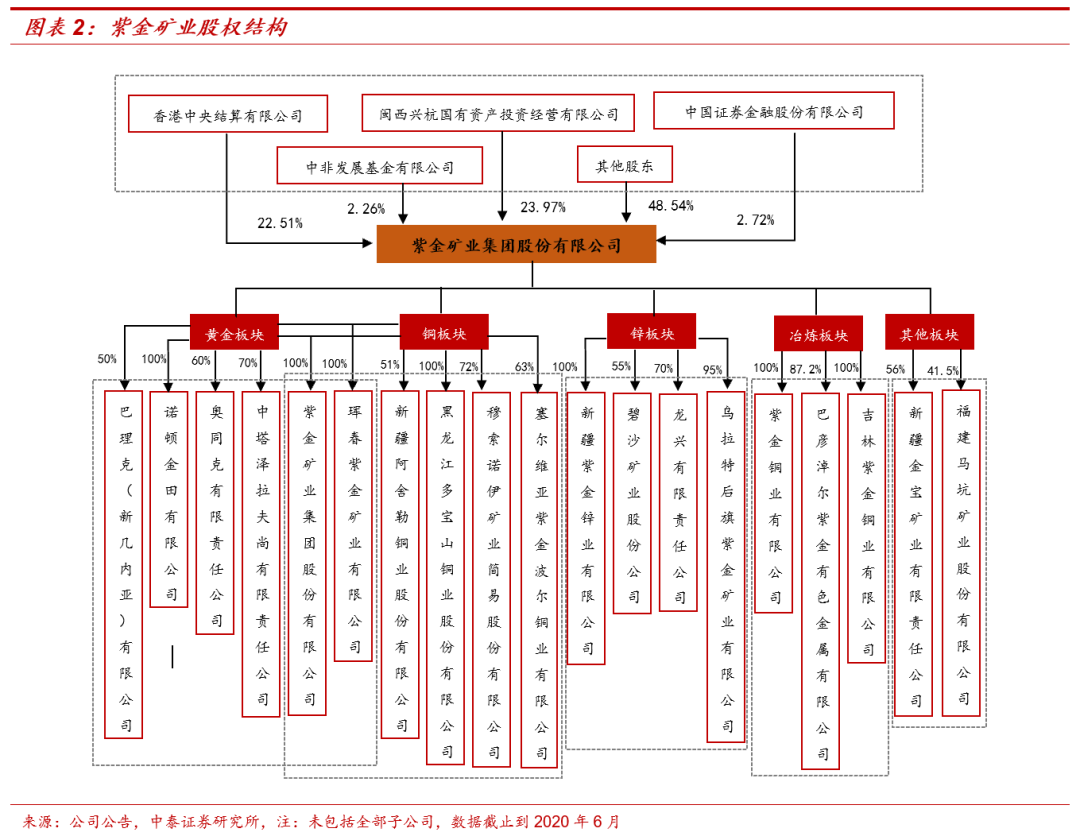

股权结构清晰,持股相对集中。目前公司总股本25,377,259,946股,其中A股19,640,319,946股,占比77.4%,H股5,736,940,000股,占比22.6%。根据2020年中报,闽西兴杭国有资产投资经营有限公司直接持有公司23.97%的股份,福建省上杭县国有资产监督管理委员会全资拥有闽西兴杭国有资产投资经营有限公司。

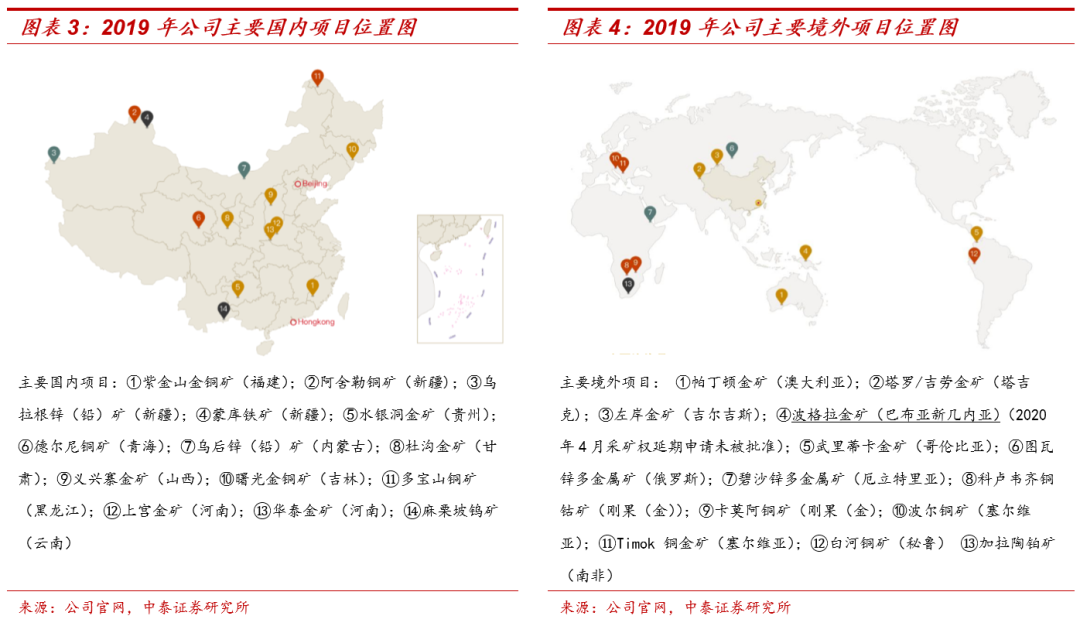

公司国内外收购并举,逐步打造成国内矿业行业效益最好、控制金属资源储量和产量最多、最具竞争力的大型矿业公司之一。国内方面,公司以紫金山铜矿为发展起点,收购吉林曙光金铜矿100%、陇南-李坝金矿84%、贵州水银洞金矿56%、黑龙江多宝山铜矿100%、西藏巨龙铜业50.1%等国内矿山资产。2005年公司进军海外,相继收购泽拉夫尚吉劳塔罗金矿75%、奥同克左岸金矿60%、诺顿金田帕丁顿金矿100%、科卢韦齐铜矿72%、艾芬豪矿业的卡莫阿铜矿49.5%、巴理克波格拉金矿47.5%、塞尔维亚BOR铜业63%、加拿大Nevsun(Bisha铜锌矿、塞尔维亚Timok铜金矿、Timok铜金矿上、下带矿资源)100%股权、哥伦比亚大陆黄金武里蒂卡金矿100%(通过设立海外子公司紫金美洲收购,公司持有紫金美洲68.766%股权)和圭亚那金田100%股权。截止2019年底,公司在国内14个省和海外11个国家拥有重要矿业投资项目。

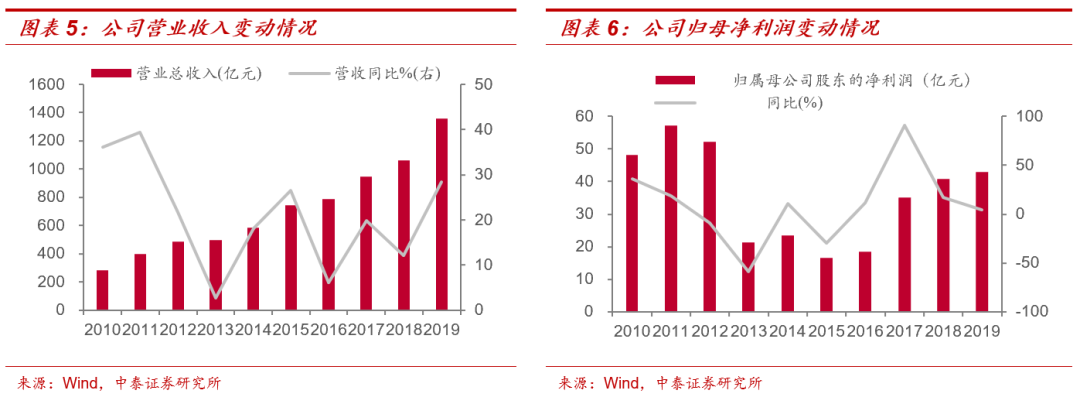

经营质量持续提升,财务水平稳健

营业收入持续增长,2010-2019年年均复合增速约为17%。2019年公司实现营业收入1360.98亿元,同比增长28.40%,黄金价格上涨、矿产量和冶炼量的增长是驱动公司收入增长的主要原因。2015-2019年,公司归母净利润呈现增长趋势。2019年实现归属于母公司股东的净利润42.84亿元,同比上升4.65%。

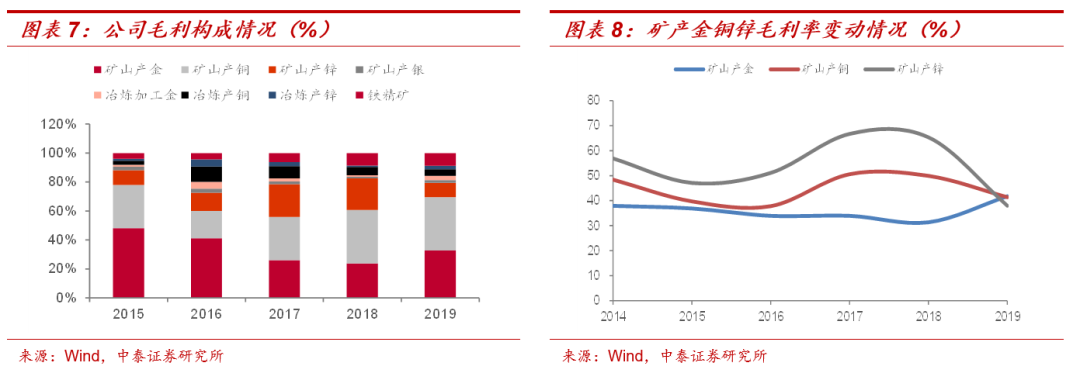

铜业务是公司利润的第一大来源,其次是金和锌。公司毛利构成中矿产铜、金、锌占据主体,2019年分别达到了36.7%、32.8%和10.0%,此外冶炼铜、冶炼加工金和冶炼锌分别贡献毛利的4.5%,3.0%,2.5%,铜成为公司毛利润的第一大来源,合计构成公司毛利的41.2%。公司矿产金毛利率维持在30%水平以上,矿产铜、锌毛利率波动较大,主要原因是矿产品价格波动较大。2019年矿产金、铜、锌的毛利率分别达41.82%、41.42%、37.99%。

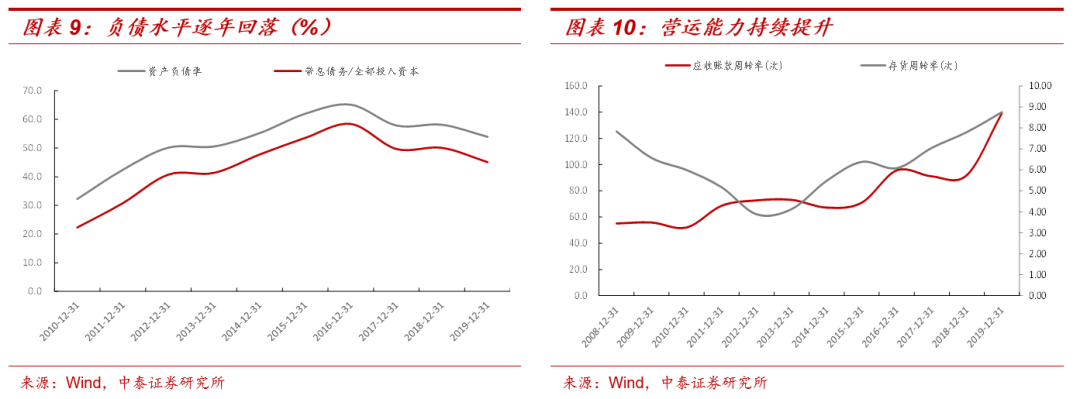

资产负债率持续回落,营运能力持续提升。负债角度来看,2016年至今,公司负债水平持续回落,且对有息负债的依赖程度逐步降低,其中资产负债率由61.95%回落至53.91%,带息债务/全部投入资本比例由58.41%回落至45.07%。从营运能力角度来看,公司应收账款周转率和存货周转率呈趋势性上升,2012年至今,应收账款周转率由72.77次升至139.30次,存货周转天数由3.88次升至8.75次,营运能力持续提升。

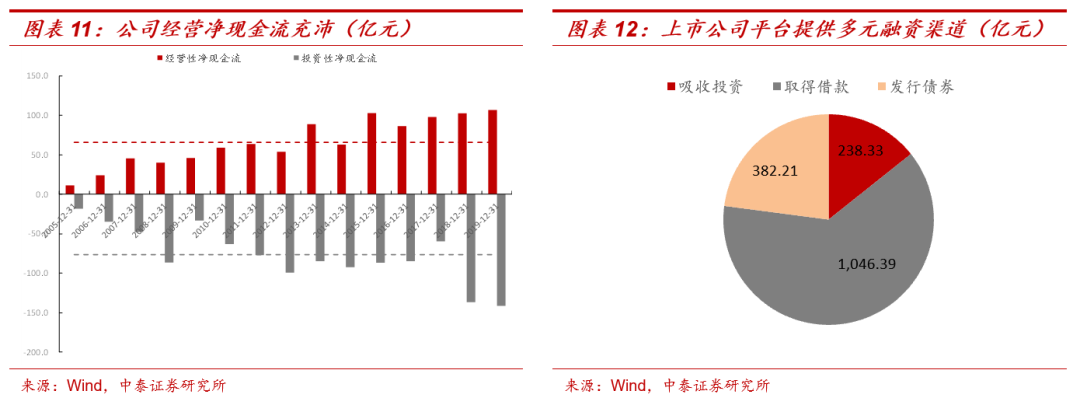

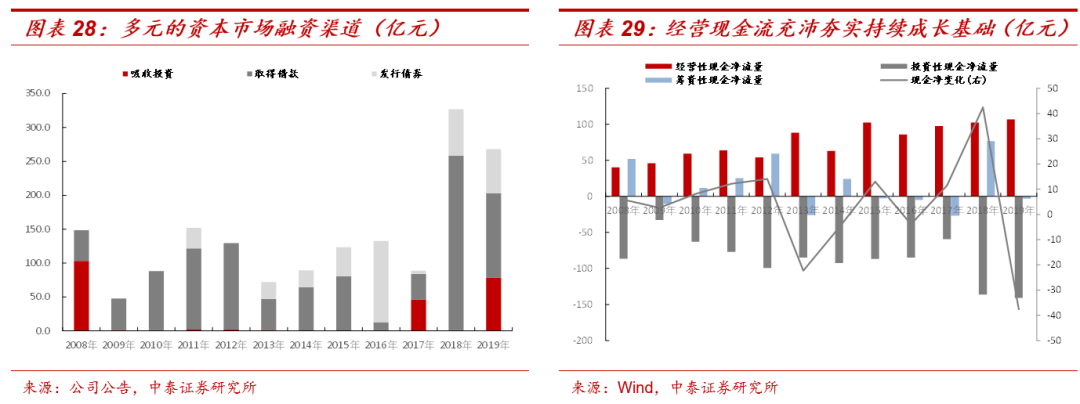

经营现金流充沛,上市公司平台提供多元融资渠道。2008年公司A股首发至今,公司年均经营性净现金流66.06亿元,其中2015-2019年公司年均经营性现金流100亿元,经营现金流充沛,为公司的对外投资并购提供有力的资金支持;而上市公司平台为公司提供了多元的融资渠道,2008年A股上市至今公司累计融资额1667亿元,其中直接融资238亿,占比14.30%,间接融资1429亿,占比85.70%。

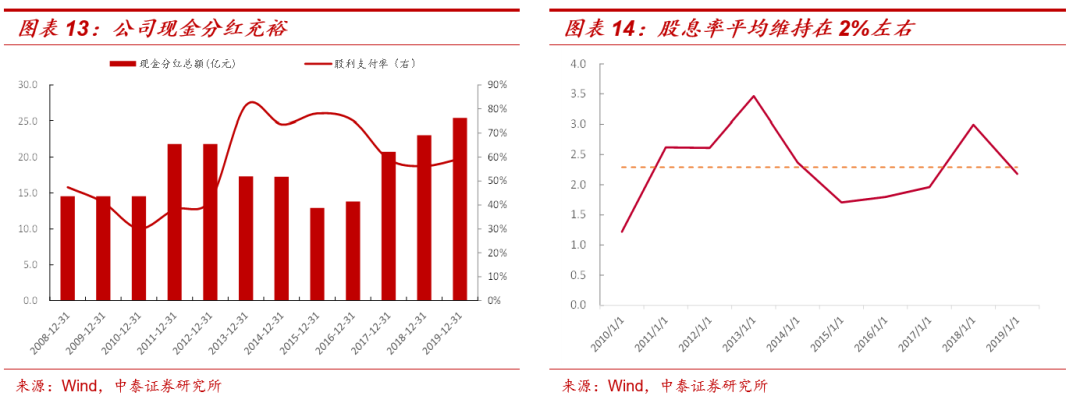

公司分红充裕,股息率维持在2.3%左右。2008年上市至今公司累计分红额217.7亿元,年均分红18.14亿元,股利支付率常年高于50%;股息率方面,2010年至2019年公司股息率维持在2%左右。

技术创新+成熟管理+资源整合及资金实力,铸就紫金核心竞争力

技术创新:打造低品位矿山开发的低成本优势

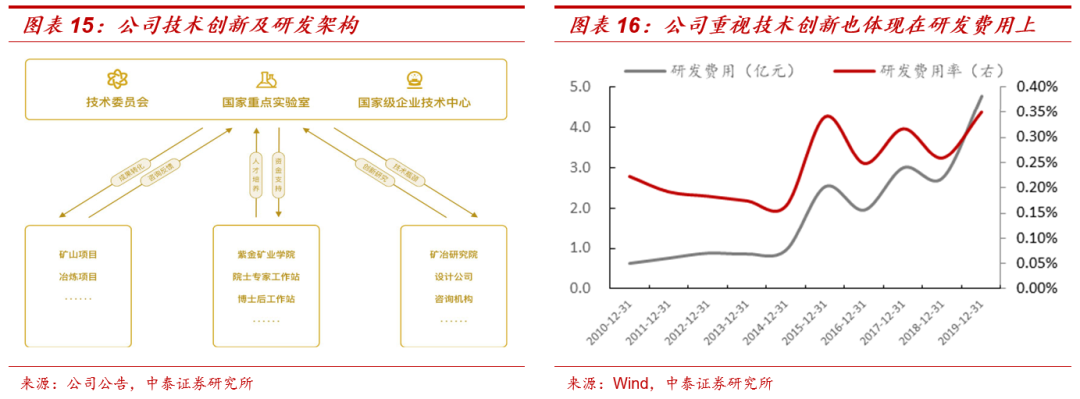

技术研发及创新架构完善,研发支出趋势上行。在创新科研体系搭建方面,紫金通过建成国内黄金行业唯一国家重点实验室、国家级企业技术中心、院士科研工作站、矿冶研究院等一批高层次研发平台和科研设计实体,形成了具有紫金特色的技术创新体系,不断收获自主知识产权及科研成果。目前公司在地质勘查、湿法冶金、低品位难处理资源综合回收利用及大规模工程化开发等方面拥有核心技术,技术水平居行业领先地位。

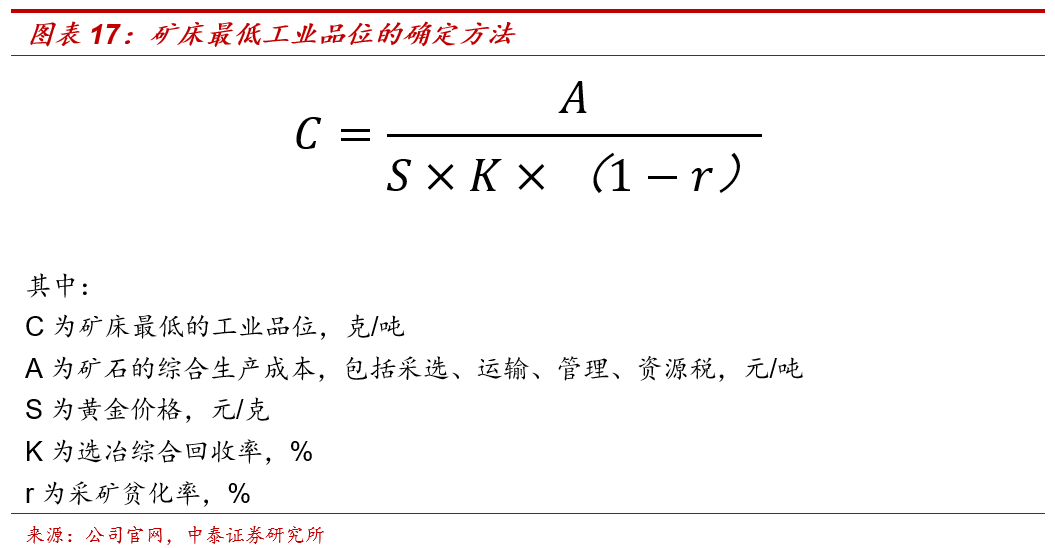

技术创新基因特征突出,在低品位矿山的经济性开采方面经验成熟。以紫金山金铜矿为例,紫金山金铜矿于1983年发现,1992年完成详查工作,共获得黄金储量18.9吨,平均品位2.15克/吨,紫金集团介入生产之后,公司面临着储量有限,低品位资源无法经济性开采的难题,限制公司的长期持续发展,为解决低品位矿石的开采难题,紫金矿业通过地采转露采提升矿山采矿能力、优化采剥工艺降低贫化率、采用大规模破碎+洗矿+堆浸的选矿工艺提升综合选冶回收率,显著降低矿山生产成本,随着对资源条件的深入认识和矿产开发利用总体技术水平的提高, 公司运用技术经济评价手段对矿山原露天开采境界进行重新评价,使得矿山入选品位降至0.3克/吨,特别的,公司通过“挑块品位分级法”和“跟踪验证法”实现低品位废石的再回收利用,大幅增加矿山资源储量。

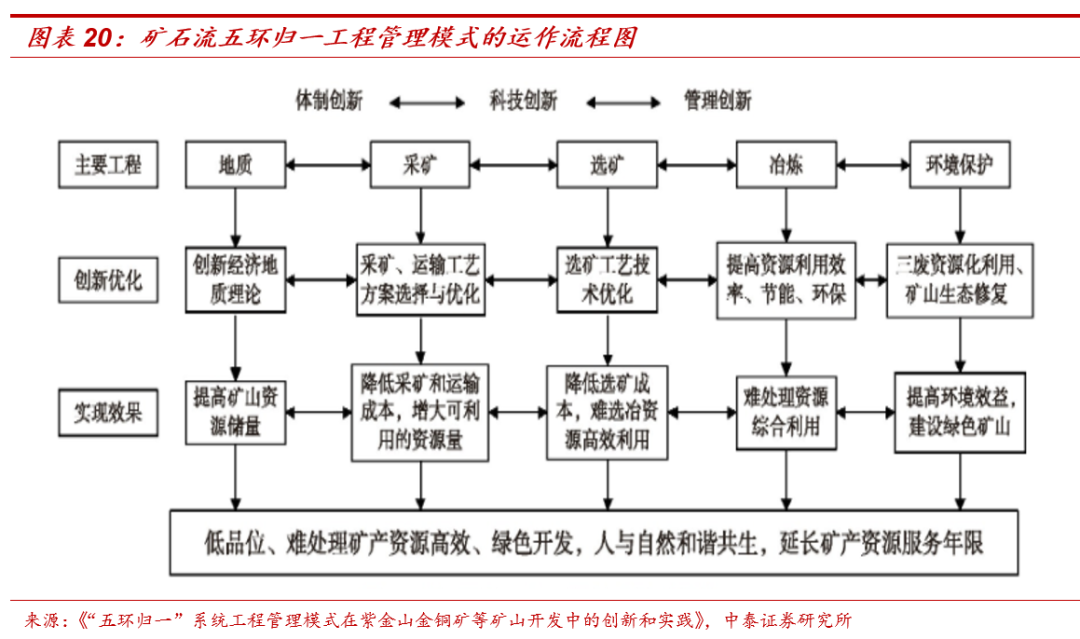

独特工程管理模式:矿石流五环归一

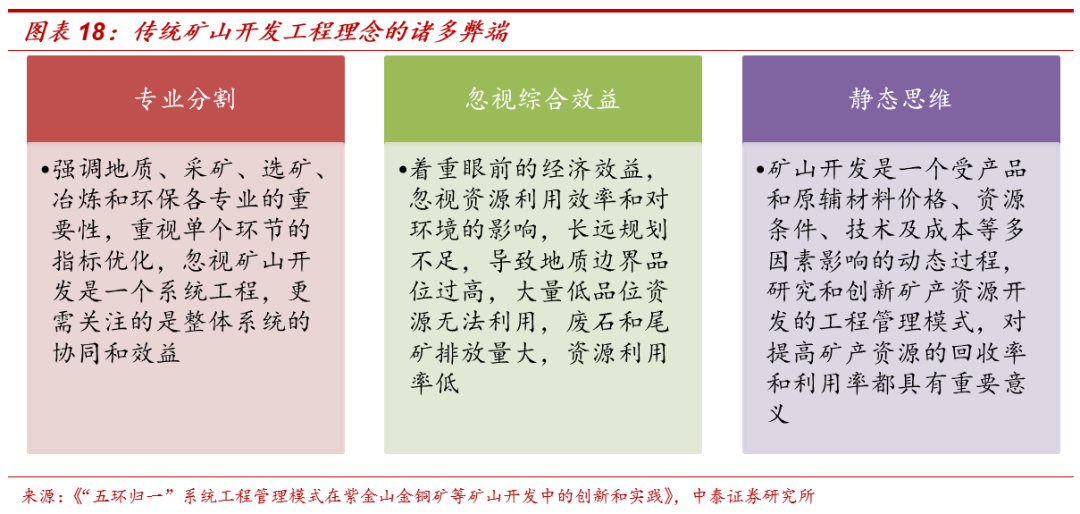

长期以来,我国矿山开发工程都是按传统工程理念进行规划设计和管理,存在各工种间分割、忽视综合效益及静态思维等诸多弊端:

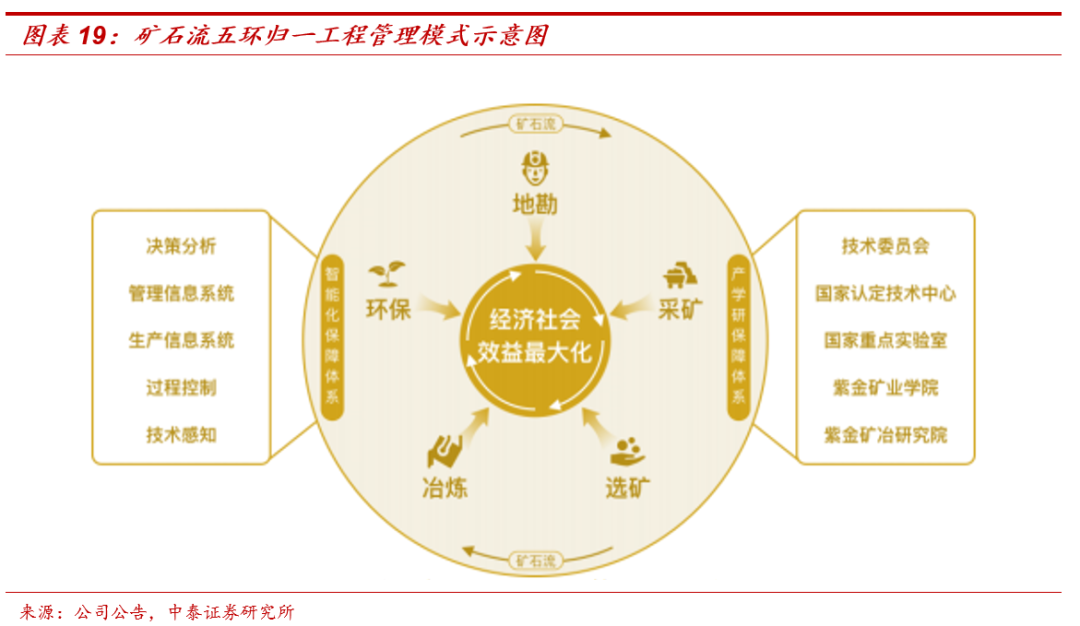

公司在多年矿业生产开发的经验中,探索形成了在经济矿业和系统工程思想指导下,以矿石流为走向,将地勘、采矿、选矿、冶炼和环保五个环节进行统筹研究和全流程控制,归结于经济社会效益最大化总目标的“矿石流五环归一”工程管理创新模式,并取得显著的成果,国内福建紫金山金铜矿、贵州水银洞金矿、新疆阿舍勒铜矿、吉林曙光金铜矿等一批矿山实现绿色高效开发;境外刚果(金)科卢韦齐铜钴矿成为非洲矿山建设与运营的典范,塔吉克斯坦泽拉夫尚、澳大利亚诺顿金田、塞尔维亚紫金波尔实现从西方人管理的矿业公司扭亏为盈。

优秀的矿产资源整合及增储能力

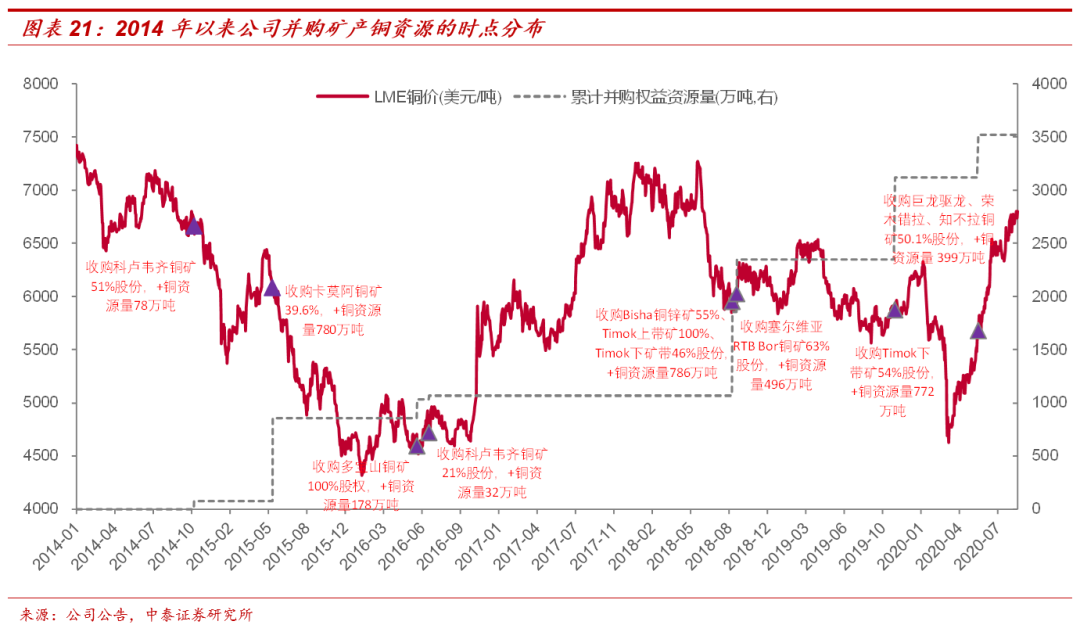

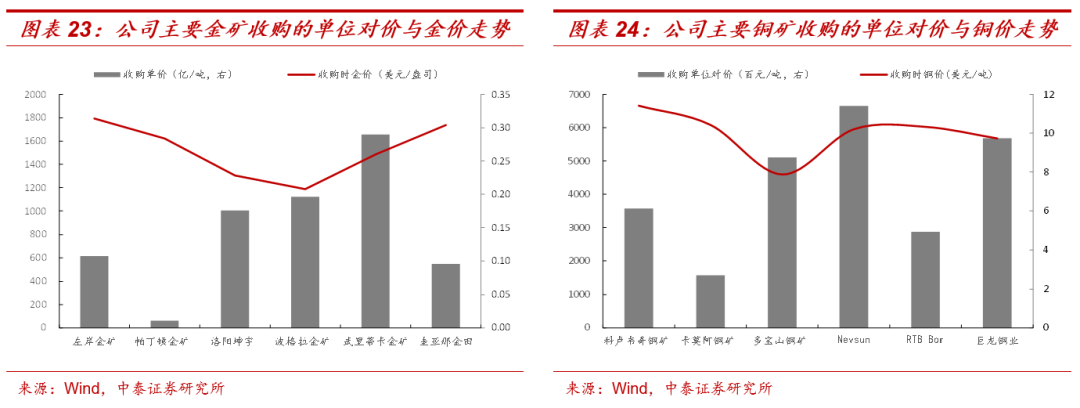

公司始终坚持把核心矿产资源作为最核心的资产和可持续发展的重要基础,通过外部收购及对内增储等方式,持续增加公司资源实力,在对外资源整合方面,公司以逆周期并购为主,不断夯实公司的低成本可持续发展能力,根据中泰证券梳理公司过去并购资产同主要商品价格的关系来看,公司收购大都发生在商品价格相对底部区域,逆周期的并购特征显著。

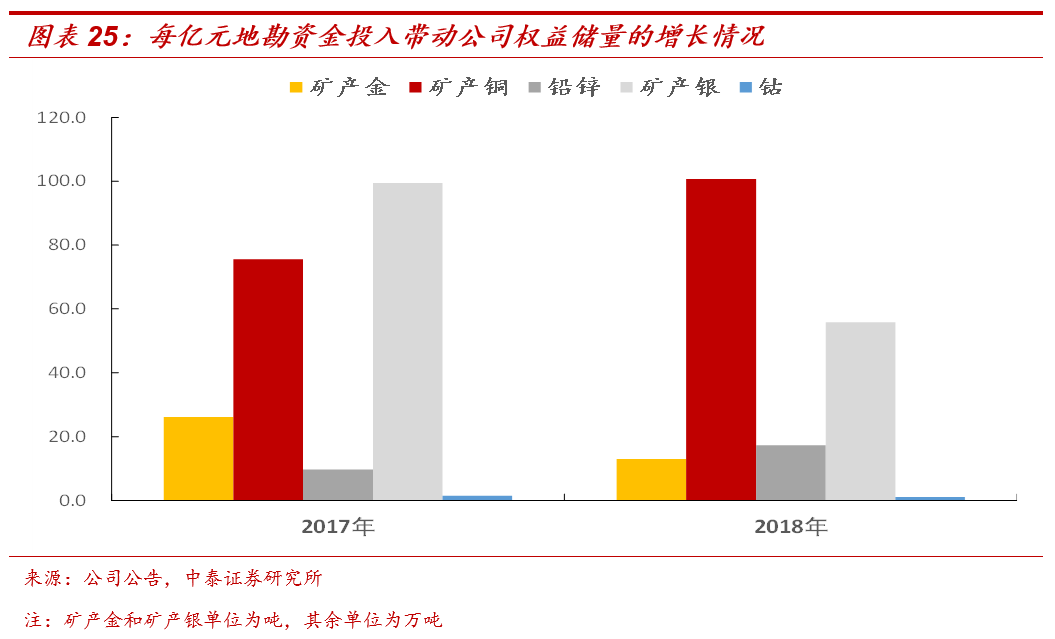

在对内增储方面,公司拥有行业领先的自主地质勘查技术和能力,对外并购同时,持续加大对内的探矿投入力度,对已有的找矿、采矿空间(区块)开展成矿地质与规律研究,根据公司公告数据,2017年公司按权益投入地勘资金2.26亿元,按权益资源量分别增储金 59.21 吨、铜 170.7 万吨、铅锌 21.89 万吨、银224.75 吨、钴 3.33 万吨;2018年公司按权益投入地勘资金3.01亿元,按权益资源量分别增储金39吨、铜 303 万吨、铅锌 52 万吨、银 168 吨、钴 3.24 万吨,增储效率较为明显。其中刚果(金)卡莫阿铜矿项目、刚果(金)科卢韦齐铜矿项目,新疆乌拉根,山西义兴寨-义联项目、新疆阿舍勒铜业、内蒙乌拉特后旗紫金、黑龙江多宝山铜矿等在地勘找矿方面都有新的进展,公司未来具备较强的持续增储潜力。

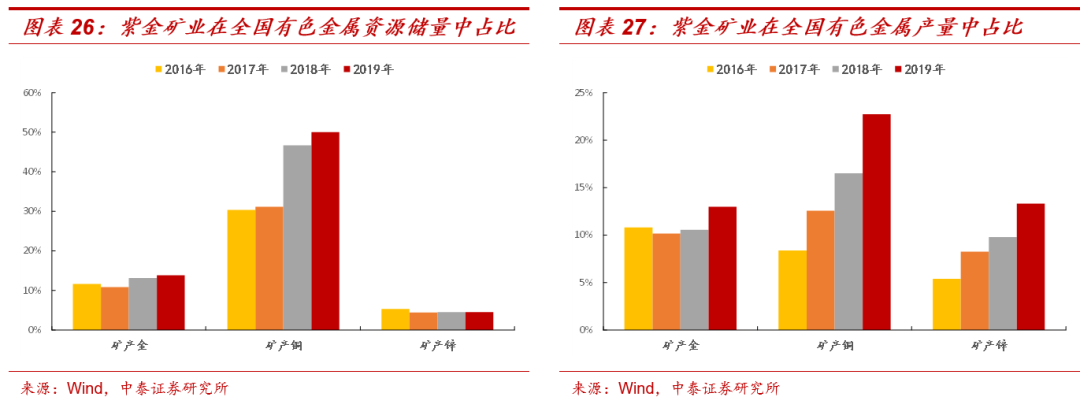

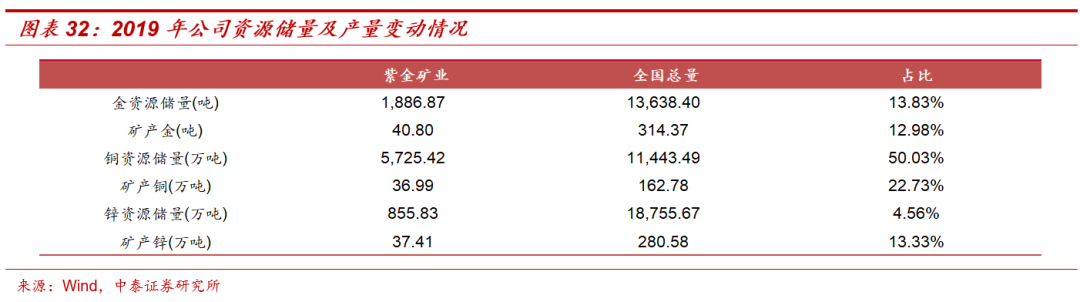

根据《2019 中国矿产资源报告》,国内金储量 13,638.40 吨,2019 年公司金资源储量约1,886.87 吨,占比约13.83%,2019 年全国矿产金产量314.37 吨,公司矿产金产量 40.8 吨,占比约12.98%;国内铜储量11,443.49 万吨,2019 年公司铜资源储量约 5,725.42 万吨,占比约50.03%,2019 年全国矿产铜产量 162.78 万吨,公司矿产铜 36.99 万吨,占比约 22.73%;全国锌储量 18,755.67 万吨,2019 年公司锌资源储量约 855.83 万吨,占比约4.56%,2019 年全国矿产锌产量 280.58 万吨,公司矿产锌 37.41 万吨,约为国内总量的 13.33%。

强劲的资金实力,夯实对外扩张的财务基础

一方面,公司矿产收入不断增长,2016-2019年公司经营性现金净流入分别86、97、102和106亿元,经营性现金净流入量持续增长,2019年更是突破百亿,未来随着公司经营体量的持续增长,未来公司经营性现金流也有望持续增长,为公司提供强力的现金流支撑;另一方面,公司目前拥有港股和A股两个上市平台,为公司提供通畅多元的资本市场融资渠道,上市至今公司累计从债务融资1520亿元,吸收投资融资244亿元。内生充沛的经营性现金流和通畅多元的金融市场融资渠道,为公司外延并购及对内的资本开支提供强劲的财务基础。

资源为先,切入成长快车道

持续外延并购,奠定长期成长基础

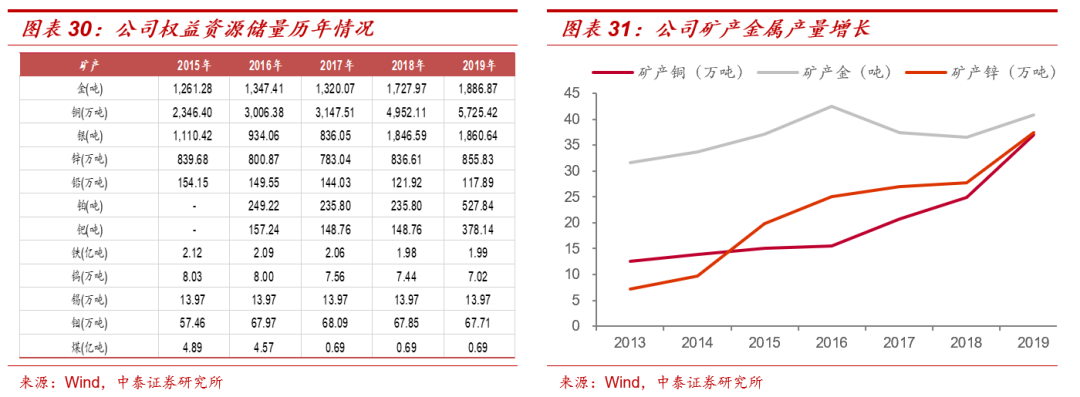

公司坚持以资源为核心,通过外延并购,资源储量快速扩张,铜、金、锌产量持续提升。2007-2019年公司相继并购了吉劳、塔罗金矿(70%股权),左岸金矿(60%股权),帕丁顿金矿,科卢韦齐铜矿(72%股权),波格拉金矿(47.5%股权)、卡莫阿铜矿(49.5%股权)及Timok铜金矿项目上下带矿等,2020年上半年公司又相继收购了大陆黄金武里蒂卡金矿、巨龙铜业驱龙、荣木错和知不拉铜多金属矿以及圭亚那金田等大型矿山项目,收购步伐进一步加快。2015-2019年,公司的权益资源储量持续增长,其中矿产金权益资源量从 1261.28吨提升至1886.87吨,年化复合增速10.59%;矿产铜权益资源量由2346.4吨提升至5725.4万吨,年化复合增速24.98%。产量方面,公司截至2019年底,矿产铜、金、锌产量分别为36.99万吨、40.83吨和37.41万吨,相比2013年年化增速分别19.8%、4.31%和31.57%。

公司公布主要金属产品未来三年的生产规划:2022年公司年产矿产铜、金、锌分别达到67-74万吨、49-54吨和38-42万吨,力争2030年实现“高技术效益型特大国际矿业集团”的战略总目标。2020-2022年是公司实现跨越式增长的关键时期,公司以“深化改革、跨越增长、持续发展”为工作总路线;把资源优势转化为经济效益为首要,实现企业跨越式增长;全面提高资本、资源、人才的自主能力,提升技术与信息化水平,增强企业核心竞争力和可持续发展能力。

铜资源量国内居首,未来产量具备高增潜力

紫金矿业铜资源量国内第一,未来产量有望快速增长。铜业务是公司具有高增长潜力的业务,境外矿产铜业务具备爆发式增长的条件。截至2019年底,公司拥有铜资源量5725.42万吨,占全国总产量的50.03%,公司核心在产铜矿主要有境内的福建紫金山金铜矿、黑龙江多宝山铜矿、新疆阿舍勒铜矿、吉林珲春曙光金铜矿,境外的刚果(金)科卢韦齐铜钴矿、塞尔维亚波尔铜矿、碧沙锌铜矿等。此外,公司拥有一批具有建成世界级超大型铜矿的在建项目,包括塞尔维亚的RTB Bor,刚果(金)卡莫阿铜矿、塞尔维亚Timok铜金矿、巨龙铜矿等项目,随着项目的陆续投产未来矿产铜产量有望快速提升。

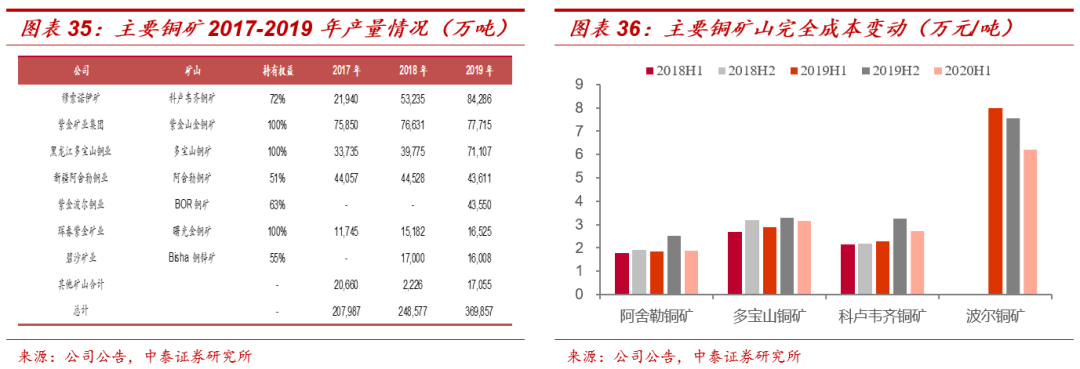

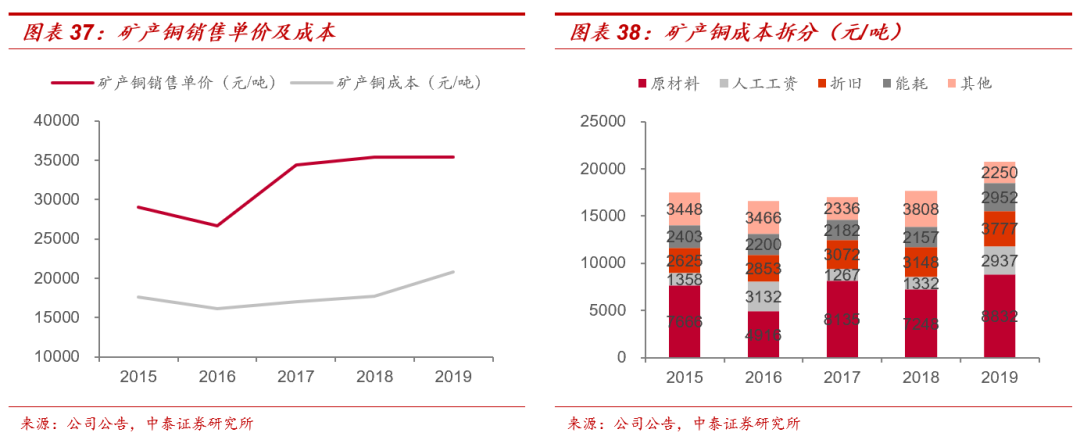

成本上行幅度低于铜价上行幅度,吨铜盈利水平有所上升。2015-2019年,公司矿产铜销售单价先降后升后趋于平稳,生产成本由17604元/吨略有上升至20815元/吨,升幅18.27%,吨铜毛利由12884升至14602元/吨。公司矿产铜成本可拆分为原材料、人工工资、折旧、能耗及其他,其中原材料在成本构成中占比超过40%,过往五年矿产铜成本构成中原材料、工资、折旧、能耗及其他分别为7359、2005、3095、2379及3062元/吨,在总成本中占比分别为41%、11%、17%、13%和17%。

紫金山铜金矿:公司长期发展的起点。紫金山金铜矿位于福建上杭县,是我国 20世纪80年代发现并探明的特大型有色金属矿山之一,金矿床和铜矿床均达到特大型规模的斑岩型矿床,紫金矿业介入生产之后,通过地采转露采提升矿山采矿能力、优化采剥工艺降低贫化率、采用大规模破碎+洗矿+堆浸的选矿工艺提升综合选冶回收率,显著降低矿山生产成本,成功地使低品位矿的开采具备经济性,使矿产金的入选品位降至0.3克/吨,大幅增加矿山资源储量。截止2019年底紫金山金铜矿保有铜储量160.9万吨,品位0.51%。此外紫金山在开发矿产同时,高度重视环境保护,累计投入环保资金25亿元,废水处理能力13万m³/日。

曙光金铜矿、阿舍勒铜矿生产稳定。

曙光金铜矿位于吉林珲春市春化镇,原为老国企,长期亏损,紫金矿业于 2012 年 12 月收购后实行改制,并在短时间内实现了跨越式高速发展,目前曙光铜矿保有铜资源量11.4万吨,平均品位0.44%,生产稳定,2019年曙光矿产铜产量1.65万吨,根据中泰证券测算曙光金铜矿的平均生产成本在1.9万元/吨左右;

阿舍勒铜矿位于新疆阿勒泰地区哈巴河县,公司持有项目51%股份,项目于2002 年4月开工建设,2004年9月建成投产,2006年底达产,2011 年,公司开展二期 6000t/d深部开拓项目建设,2016 年 9 月建成投产,截止2019年底阿舍勒铜矿保有铜资源量37.93万吨,平均品位2.12%,2019年矿产铜产量4.36吨,生产稳定,根据中泰证券测算,阿舍勒铜矿平均开采成本1.6万元/吨。科卢韦齐、多宝山铜矿稳步达产。

紫金矿业持有刚果(金)穆索诺伊72%股份,姆索诺伊公司拥有刚果(金)科卢韦齐铜矿项目,科卢韦齐铜矿项目位于刚果(金)加丹加省科卢韦齐市西侧,采用全露天开采方式,矿区面积 3.37 平方公里,截至2019年底,科卢韦齐铜储量约为127 万吨,平均品位4.2%,目前拥有10万吨/年的金属铜产能,2019年矿产铜产量8.43万吨,预计2020年完全达产。

2016 年,公司完成对多宝山铜业剩余49%股份的收购,实现对多宝山铜矿的 1、2、3、4 号矿体的全面并购,多宝山铜矿开采方式包括露天和井下,二期扩建项目已建成投产,达产后预计总产量由2016年的2.5万吨提升至8万吨,2019年矿产铜产量7.11万吨,截至2019年底,多宝山保有铜资源总量252万吨,平均品位0.4%,剩余可开采年限为26年。高品位的卡莫阿-卡库拉有望发展成为世界第二大铜矿。

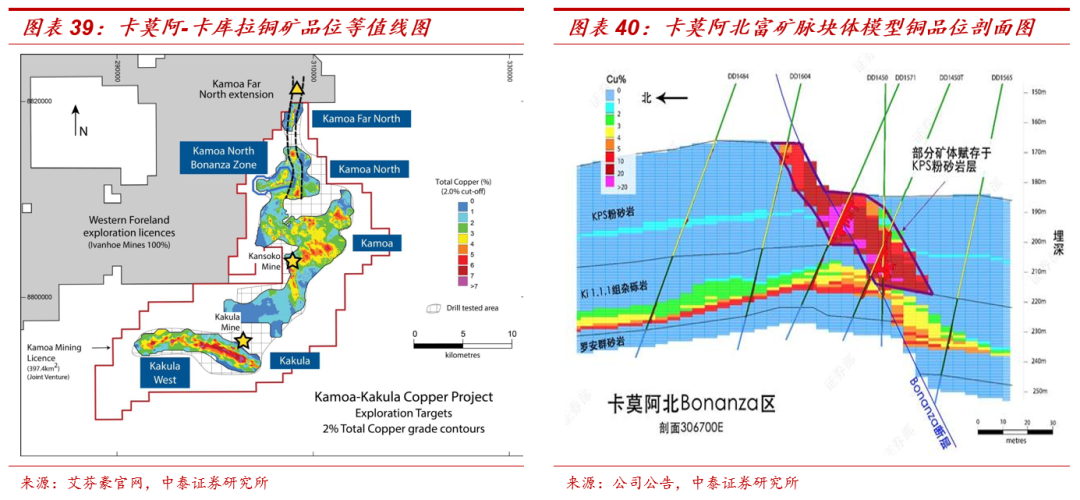

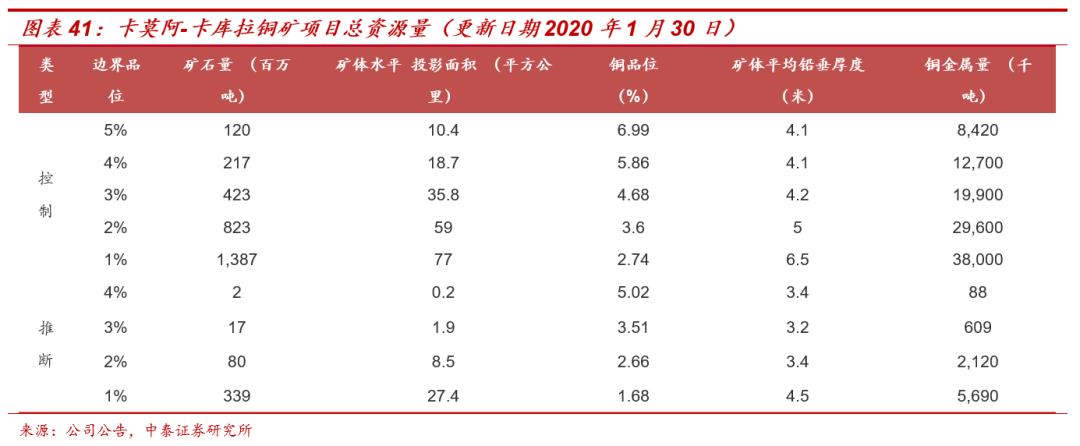

2015 年 5 月,紫金矿业以 4.12 亿美元,约25亿元价格从艾芬豪矿业收购刚果(金)卡莫阿控股公司49.5%股份,卡莫阿控股公司持有卡莫阿矿山80%股份,紫金矿业进而控制卡莫阿矿山39.6%股份。卡莫阿铜矿项目位于刚果(金)南部加丹加省,距离科卢韦齐镇25 公里,毗邻公司的科卢韦齐铜矿,卡莫阿铜矿初期铜资源量2400万吨,平均品位2.56%,2016年10月,卡莫阿铜矿项目的卡库拉矿段新探获 940 万吨铜资源,截至2020年2月,已探明资源储量铜金属量4369万吨,平均品位高达2.53%,远高于紫金山铜矿0.51%的品位,成为近10年全球发现的规模最大的铜矿,为非洲第一大、全球第四大未开发的高品位铜矿。

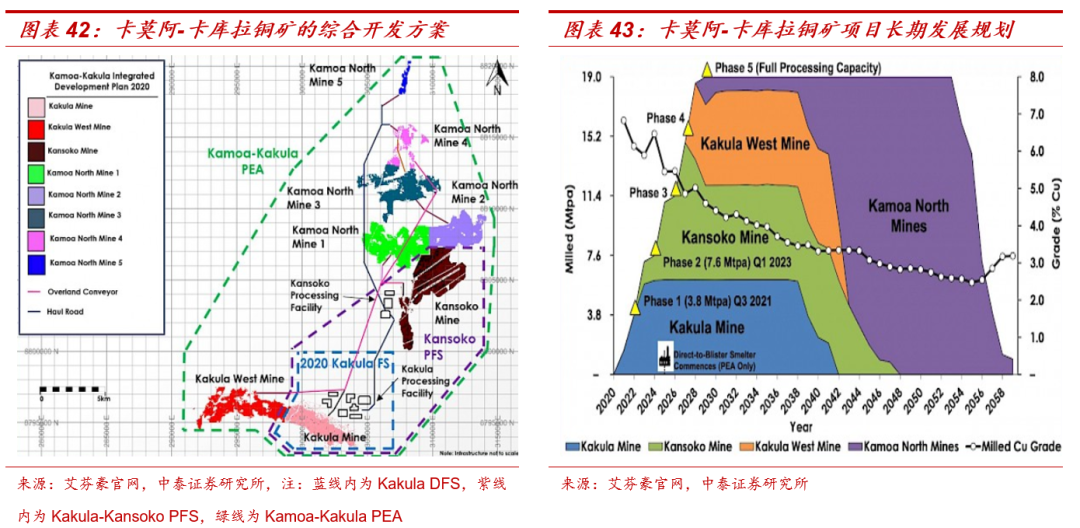

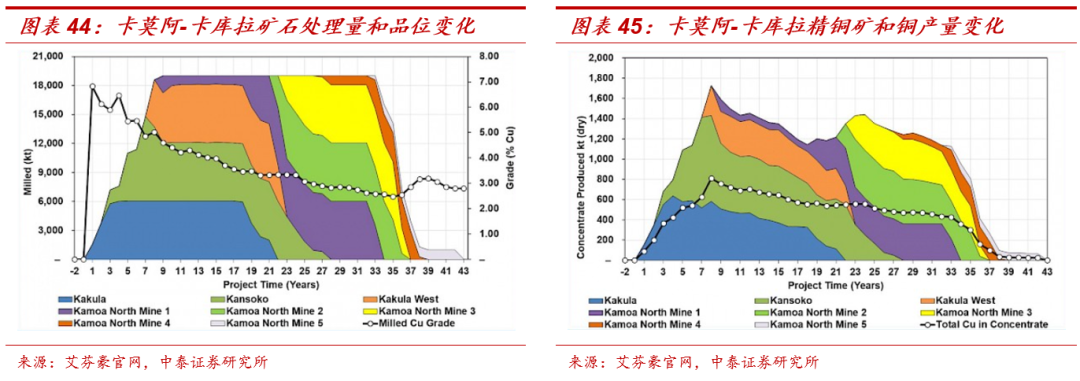

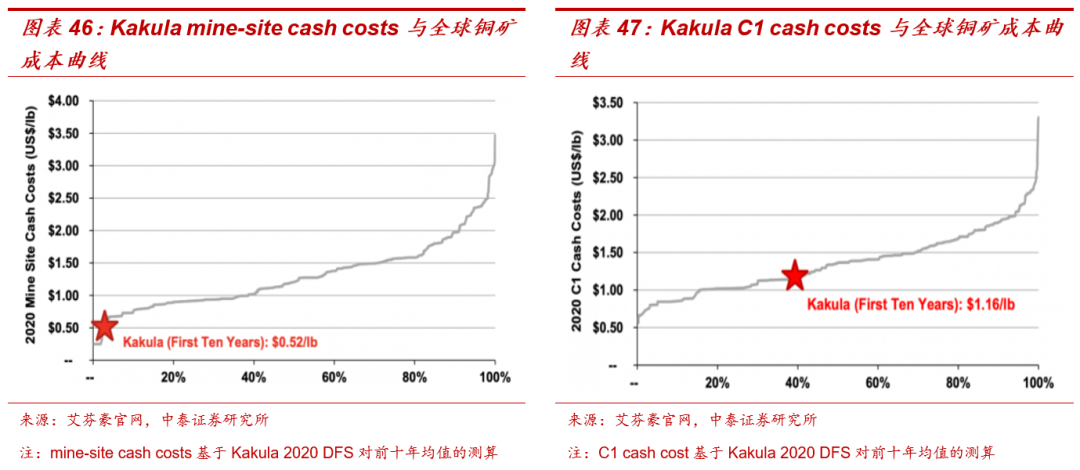

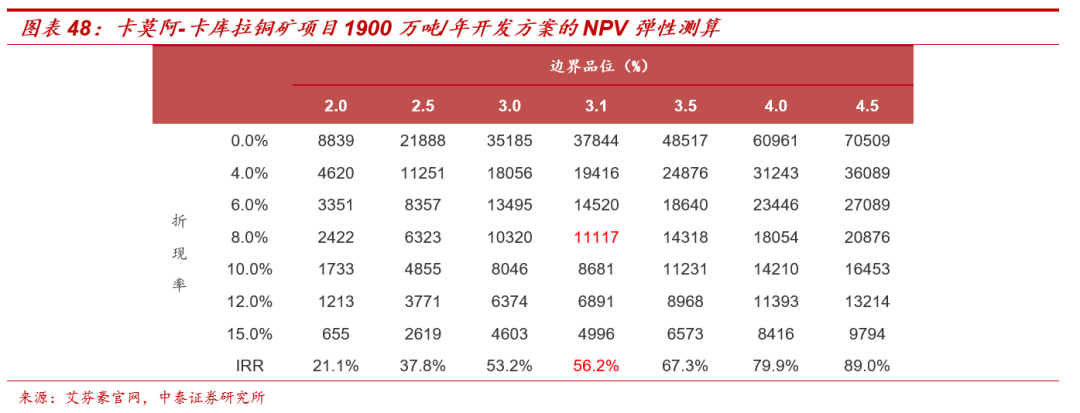

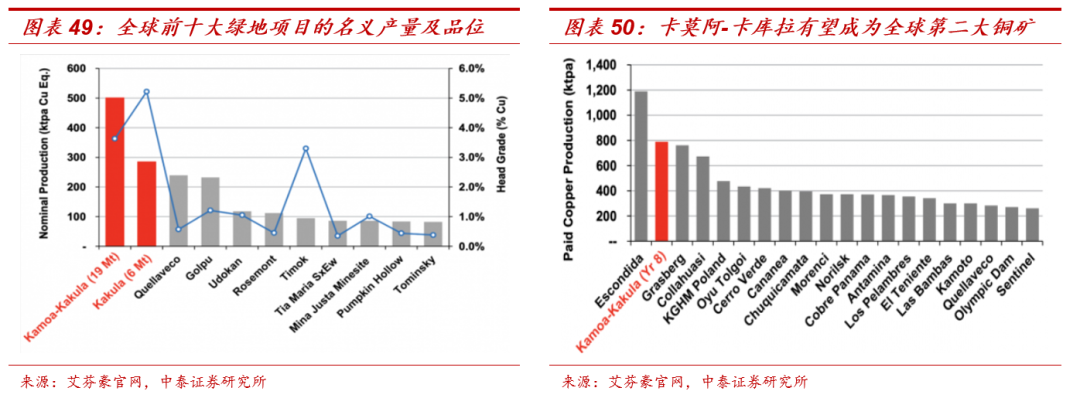

在艾芬豪披露的最新卡莫阿-卡库拉的初步经济性评价(Kamoa-Kakula PEA)报告中提出将卡莫阿-卡库拉铜矿分五阶段进行连续开采:第一阶段生产集中在卡库拉高品位地区,设计矿石处理规模600万吨/年,卡库拉预可行性研究报告(Kakula 2019 PFS),预计在前十年的运营期内矿产铜平均品位为6.4%,年平均铜产量为29.1万吨,第四年矿产铜年产量达到36万吨,前十年平均现金成本为1.16美元/磅(包括土地使用费),按8%折现率、3.1美元/磅的铜价计算项目净现值为55.2亿美元,税后IRR为77%,投资回收期仅2.6年;第二阶段开采Kansoko矿,使整体矿石处理能力达到1200万吨/年,第三阶段开采Kakula West,使整体矿石处理量达到1800万吨/年,随着Kakula 和Kansoko的开采,Kamoa 项目将同步进行开采,使矿山维持1900万吨/年的矿石处理量,Kamoa-Kakula 2020 PEA预计按铜价3.1美元/磅、8%折现率下估计,项目净现值为111.17亿美元,IRR为56.2%,预计前十年年均矿产铜产量50.1万吨,平均现金成本1.07美元/磅,最高年矿铜产量达到80.5万吨,卡莫阿卡库拉铜矿有望成为世界第二大铜矿。

塞尔维亚RTB-Bor与Timok铜金矿产量未来逐步释放。

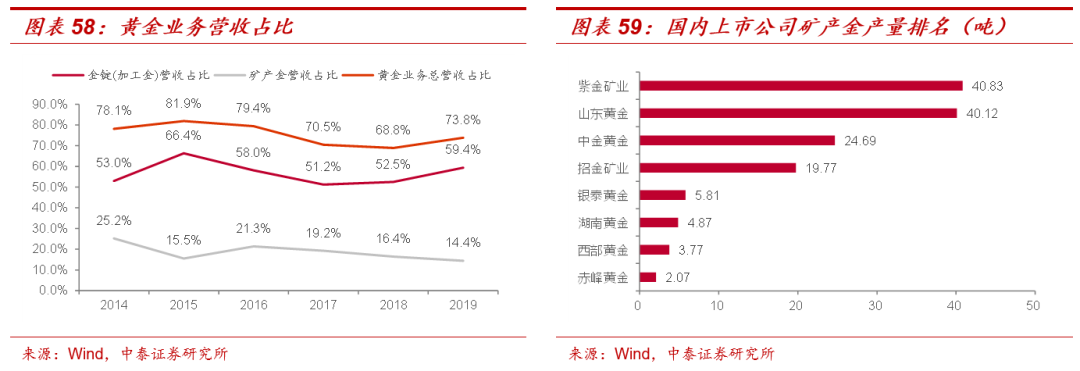

Bor铜矿技改建设稳步推进。2018年12月18日公司完成对Bor铜矿交割,紫金Bor铜业有限公司目前拥有JM、VK、NC、MS4座铜矿山和1个冶炼厂,矿山位于欧亚成矿带上,进一步增储潜力较大,截至2019年底,矿山保有矿产铜金属资源量1018万吨,平均品位0.40%, 2019年项目生产矿产铜4.35万吨。根据公司公告的投资规划,紫金矿业在项目交割后的六年内拟累计投入12.6亿美元用于Bor铜矿旗下矿山和冶炼厂技改、扩建,一期建成后,矿产铜年产量增至8万吨,二期进一步将矿产铜产量增至12万吨。

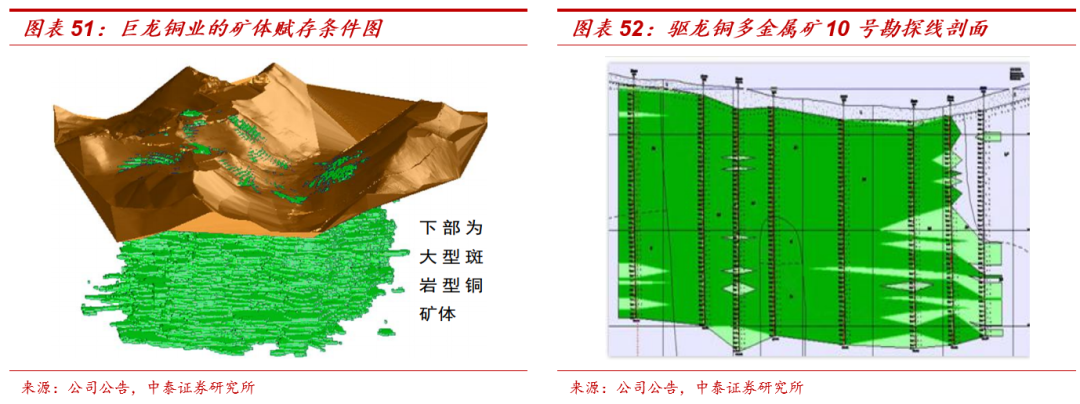

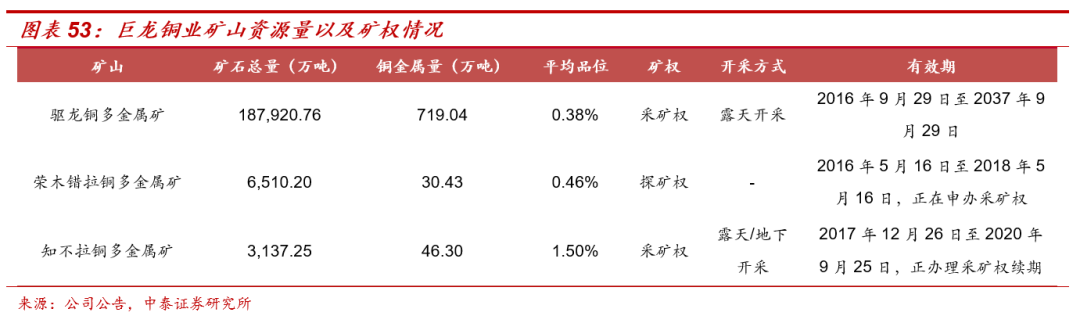

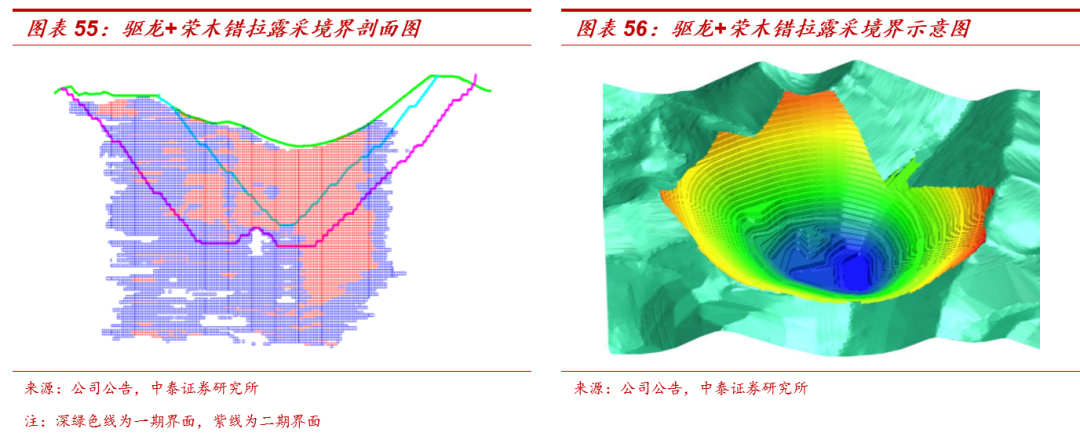

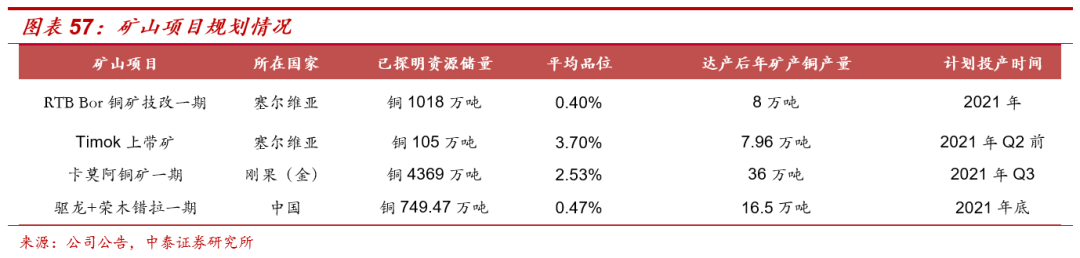

Timok铜金矿为高品位超大型铜金矿,分上带矿和下带矿。截至2019年底,上部矿带铜金属量105万吨,平均品位3.7%,金金属量68吨,平均品位2.4克/吨,顶部存在超高品位矿体,分布相对集中,以地下方式进行开采,预计上带矿于2021年6月底建成投产,达产后年产铜金属约7.96万吨,金金属量约2吨。下部矿带推断铜金属1430万吨,平均品位0.86%,金金属量高达299吨,平均品位0.18克/吨,目前下带矿仍处于可行性研究阶段,根据公司公告,Timok上带矿矿产铜C1成本0.92美元/磅,约1.4万元/吨。控股巨龙铜业,打造国内最大铜矿。2020年6月8日公司公告拟现金收购巨龙铜业50.1%股份,合计对价38.83亿元,巨龙铜业拥有驱龙、荣木错拉和知不拉铜多金属矿,其中,驱龙矿区估算(331+332+333)铜金属量719.04万吨,平均品位0.383%,拥有采矿证,以露天方式开采,生产规模为3000万吨/年;知不拉铜多金属矿(332+333)铜金属量46.29万吨,平均品位1.5%,伴生金金属量9.06吨,平均品位0.29克/吨,目前正在办理采矿权续期,以露天/地下方式开采,生产规模为120万吨/年;荣木错拉铜多金属矿(331+332+333)保有铜金属量30.43万吨,平均品位0.46%,目前正申办采矿证。公司核定认为,按0.4%当量铜的边界品位测算,驱龙和荣木错拉铜多金属矿整体铜金属量达1259.8万吨,平均品位0.49%。此外,矿区存在大量低品位铜钼矿资源,如能实现低品位铜资源技术经济性的突破,铜资源量可能突破2000万吨。

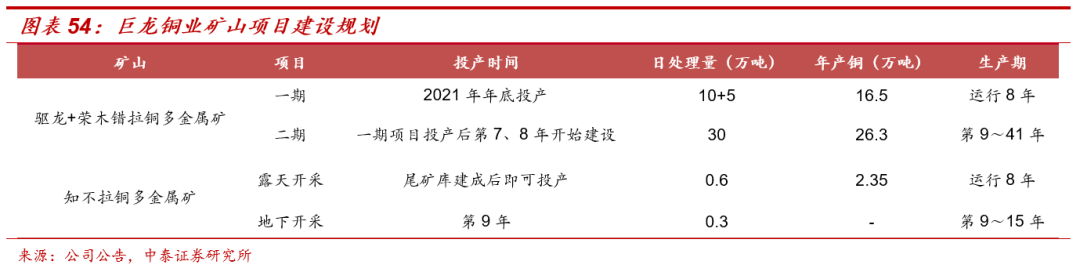

按照矿山规划,驱龙铜矿区(含荣木错拉)将运用大规模露天开采技术,分两期进行建设,一期项目整体投资146亿元,按 10+5 万吨/日采选规模设计进行建设,目前已完成投资74亿元,后续建设仍需投资约72亿元,计划2021年年底建成投产,建成后年产铜16.5万吨,年产钼0.62万吨。二期将于一期投产后第7、8年开始按日处理30万吨建设,建成后年产铜26.3万吨,年产钼1.3万吨。项目整体建成投产后将成为国内最大的单体铜矿山。

知不拉铜多金属矿目前采选工程已基本建成并试生产,尾矿库建成后即可投产,项目投产后上部露采规模6000t/d,前8年为露采,年产铜2.35万吨;下部地采规模3000t/d,服务期为第9~15年。

根据公司2020-2022年产量目标,公司将努力实现三年矿产铜产量翻番目标,2019年公司矿产铜产量36.99万吨,根据规划公司2022年矿产铜产量将达到80万吨以上,公司目前规划塞尔维亚Bor铜金矿技改、Timok铜金矿、卡莫阿-卡库拉铜矿分别于2021年底前、2021年二季度末投产,加上巨龙铜业,助力公司在2022年实现产量翻番的目标。

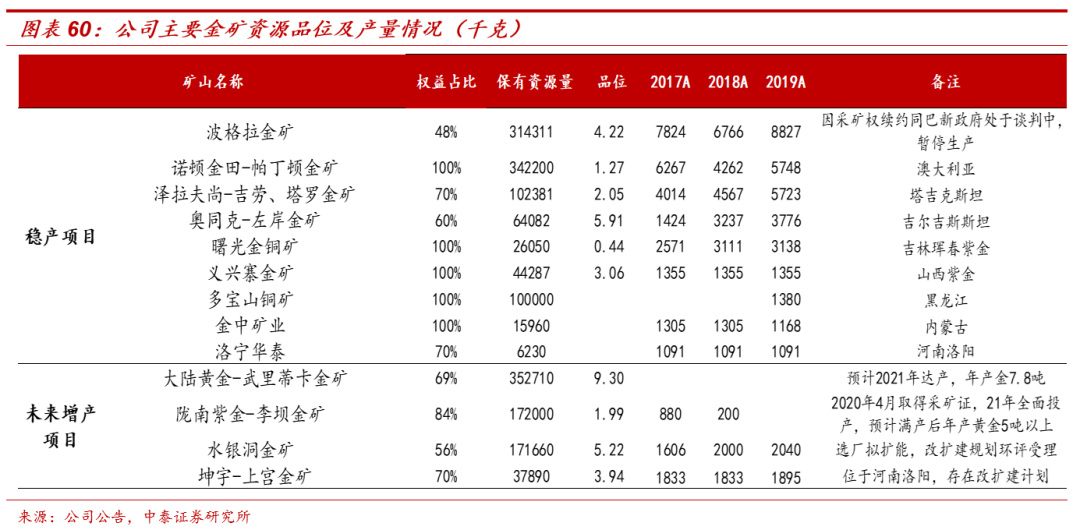

黄金资源同步扩张,业务稳步增长

黄金业务是公司传统主力营收来源。2019年黄金业务总营收占比为73.8%,其中金锭(加工金)占比59.4%,矿产金占比14.4%。截至2019年底,公司拥有金资源量1886.87吨,占全国资源总量的13.83%。公司核心在产黄金项目主要有境内的福建紫金山金铜矿、吉林曙光金铜矿等,境外的巴布亚新几内亚波格拉金矿、澳大利亚帕丁顿金矿、塔吉克斯坦吉劳-塔罗金矿、吉尔吉斯斯坦左岸金矿等。2019年国内矿产金生产企业中紫金矿业产量40.83吨,超过山东黄金,位居国内第一。

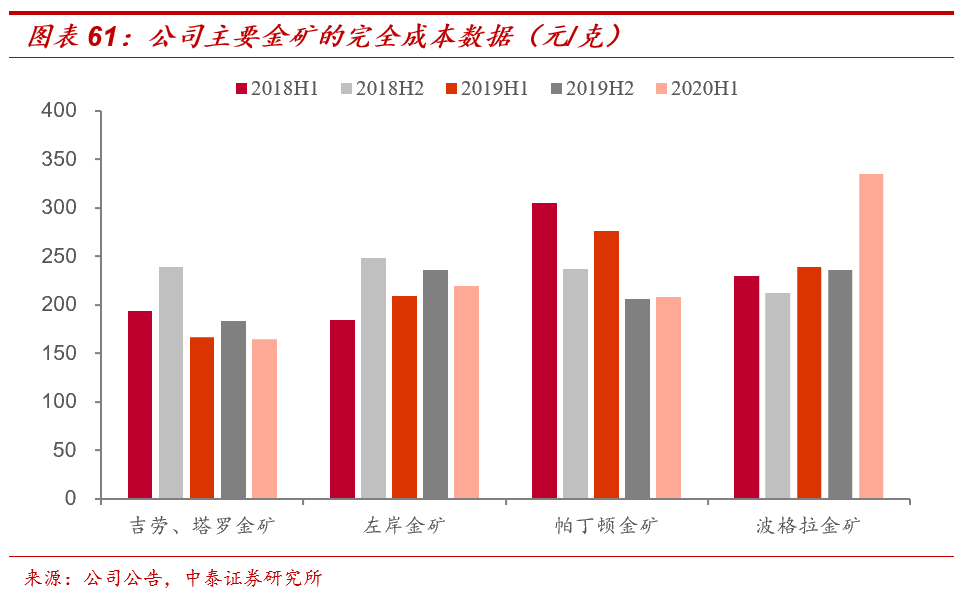

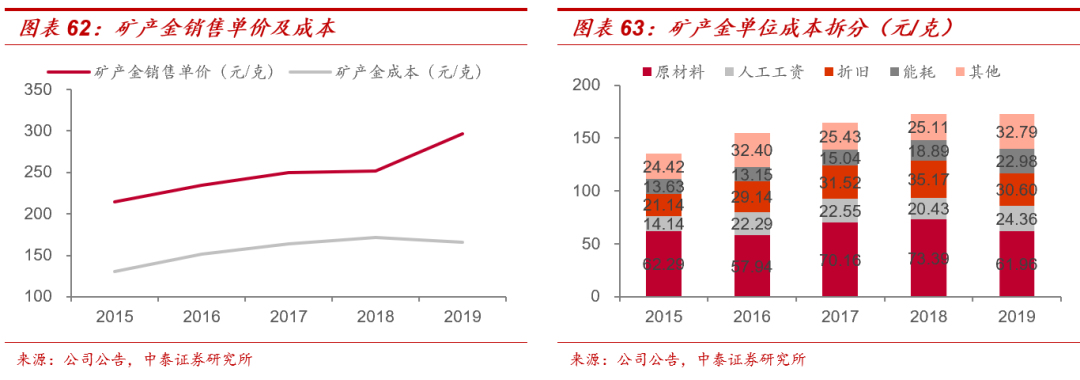

矿产金成本控制能力突出,克金毛利水平不断提升。2015-2019年,公司矿产金销售单价表现为逐年上升趋势,由214.96元/克升至296.81元/克,对应克金毛利由84.96元/克提升至124.11元/克。其中,影响矿产金成本主要在于原材料>折旧>其他>人工工资>能耗,近两年能耗和折旧相对波动小。根据公司公告,2019年公司矿产金单位生产成本172.69元/克,同比下降0.17%。

波格拉金矿因采矿权延期问题目前暂停生产。2015年8月,紫金矿业以2.98亿美元价格收购巴理克新几内亚公司50%股权,进而间接持有波格拉金矿47.5%的股权。截止2019年底波格拉金矿矿产金资源量314.3吨,平均品位4.22克/吨,2019年矿产金产量8.827吨,2020年4月紫金矿业的波格拉金矿采矿权延期申请未被巴新政府通过,目前该项目处于停产状态,对公司黄金产量造成一定影响。

2020年4月底公司公布帕丁顿金矿和陇南紫金的扩产计划。

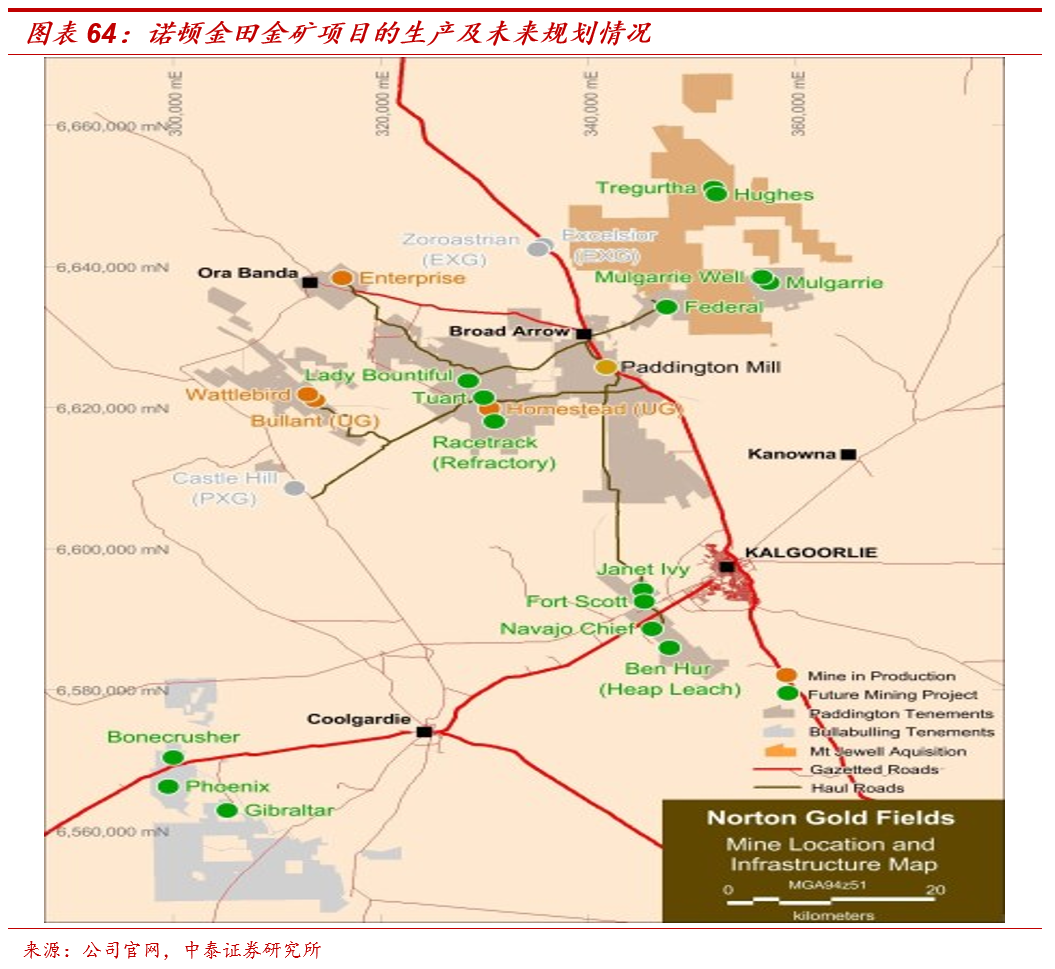

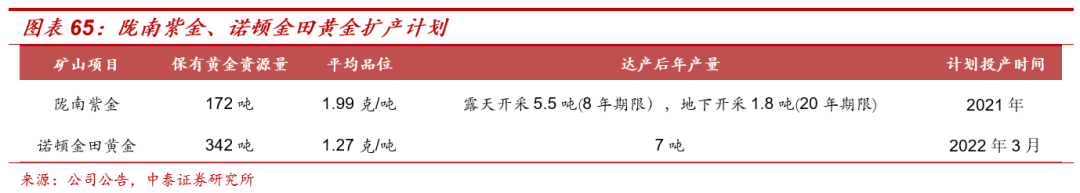

截止2019年底,诺顿金田保有黄金资源储量为342吨,平均品位1.27克/吨。2020年4月公司公告同意投资5.52亿澳元(约合人民币25.2亿元)支持全资子公司诺顿金田对难处理和低品位项目进行内部立项,其中难处理项目为在现有帕丁顿选厂基础上进行改造,新增建设规模150万吨/年,预计2021年7月建成投产,达产后预计帕丁顿选厂的黄金年产量保持在5-6吨;低品位项目为分期建设1500万吨/年堆浸项目,首期北区工程预计2022年3月建成投产,项目建设全部完成达产后,预计年最高产金约7吨。根据中泰证券测算,帕丁顿金矿目前的完全成本在200元/克。

截止2019年底,陇南紫金保有黄金资源储量为172吨,平均品位1.99克/吨,2020年4月,公司公告同意投资10.04亿元支持陇南紫金李坝金矿1万吨/天采选项目内部立项,要求项目21年全面建成,项目前期为8年的露天开采,后期约20年的地下开采,露天开采期达产后年均产精矿含金约5.5吨,地下开采期达产后年均产精矿含金约1.8吨。

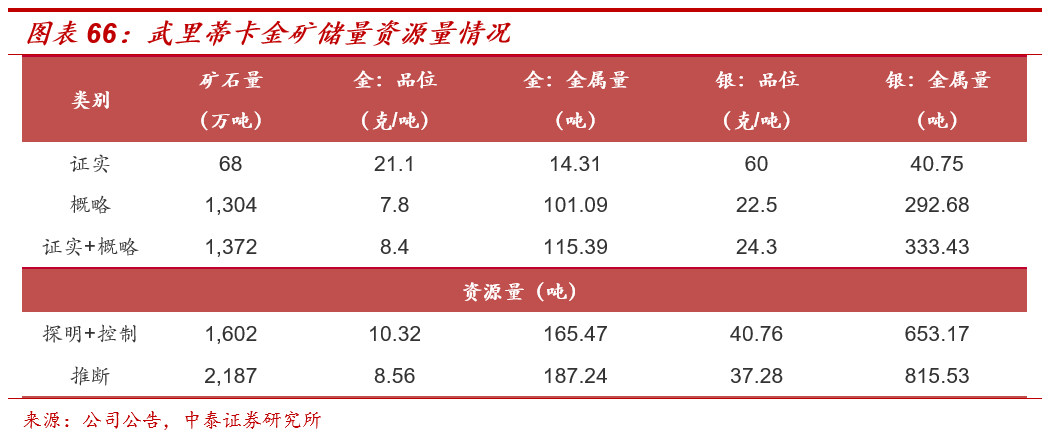

武里蒂卡金矿于2020年4月正式投产。2020年2月公司全资子公司金山(香港)同合作方一起以13.3亿加元(约合70.3亿人民币)对价收购哥伦比亚武里蒂卡金矿100%股权,紫金共持有大陆黄金68.766%股权,武里蒂卡金矿是世界级超高品位大型金矿,拥有黄金资源量353吨、平均品位9.3克/吨,银1469吨、平均品位38.8克/吨,深部及外围增储潜力大。武里蒂卡金矿的超高品位在全球十分罕见,平均品位远高于全球原生金矿石平均品位1.19克/吨。矿山为地下开采,设计矿石日处理产能3000吨,金回收率90.8-94.1%,项目已于4月底打通全线生产流程并产出合质金,达产后年均产金约7.8吨,2020年预计产金约4-5吨。武里蒂卡金矿项目矿权面积为617km2,采矿权有效期至2041年(到期后还可延续30年)。根据公司公告,武里蒂卡金矿的全维持成本为604美元/盎司,约合136元/克。

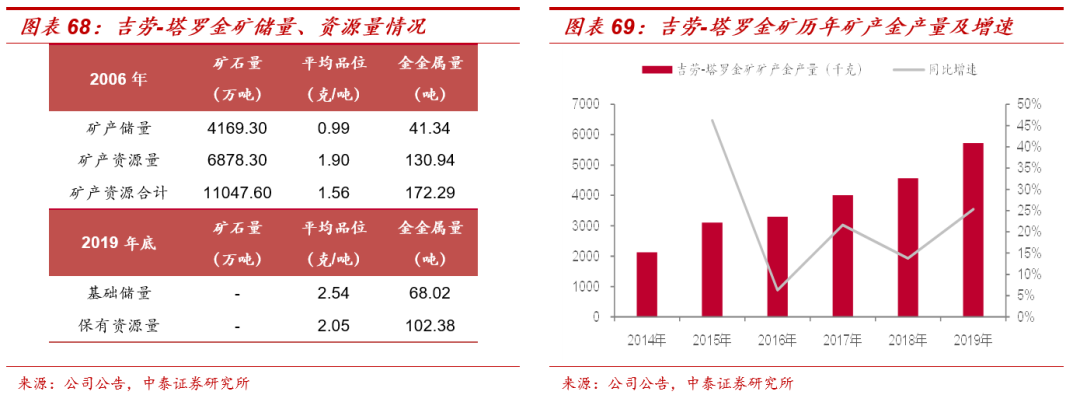

吉劳-塔罗金矿技改完成后产量稳步增长。公司于2007年收购了ZGC的75%股权,核心资产塔吉克斯坦吉劳-塔罗金矿,矿产量合计11047.6万吨,金金属量172.29吨,平均品位1.56克/吨;截至2019年底,吉劳-塔罗金矿保有资源金金属量102.38吨,平均品位为2.05克/吨,吉劳、塔罗金矿的剩余开采年限分别为4年、23年。公司2012年对吉劳金矿进行投资技改,2014年底吉劳1万吨/天的选厂建成投产,2014-2019年吉劳-塔罗金矿矿产金产量稳步攀升,矿产金产量的年均复合增速为21.93%。

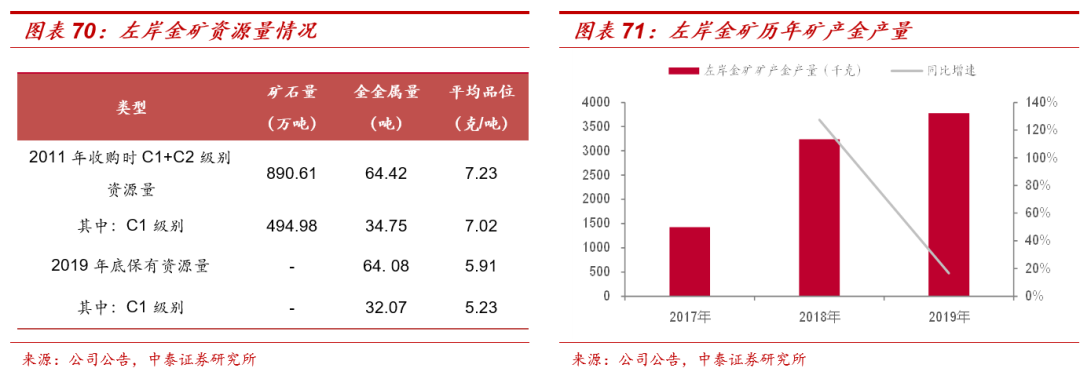

左岸金矿矿产金产量快速提升。公司于2011年8月收购奥同克60%股权,奥同克核心资产为左岸金矿,左岸金矿位于吉尔吉斯共和国丘伊州,矿区海拔1600-1700米,交通便利,距离铁路站25公里。2011年左岸金矿C1+C2矿石量890.61万吨,金金属量64.42吨,金平均品位7.23克/吨;其中C1级别(首期开采储量)矿石量494.98万吨,金金属量34.75吨,金平均品位7.02克/吨;截至2019年年底,左岸金矿保有资源金金属量64.08吨,平均品位为5.91克/吨,其中C1级别的金金属量32.07吨,平均品位5.23克/吨,剩余开采年限为14年。2015年,左岸金矿2500吨/日采选冶工程项目建成投产,带动2017-2019年左岸金矿的矿产金产量快速提升。

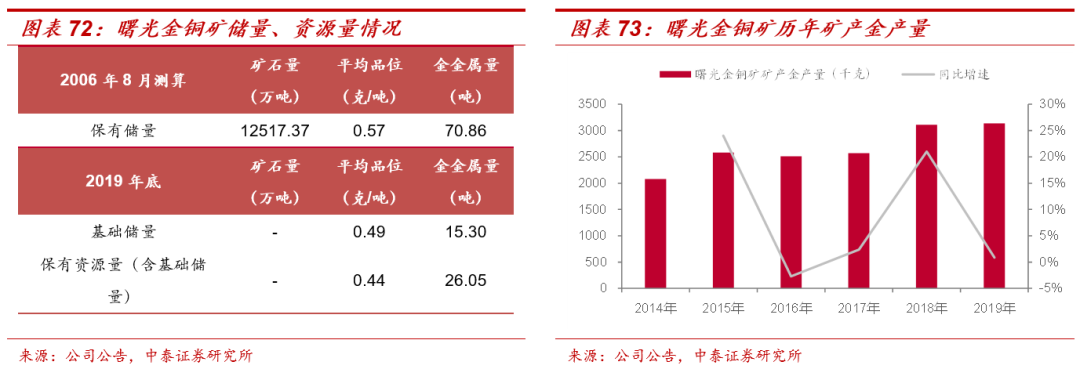

曙光金铜矿2019年矿产金生产占据公司国内矿山的重要位置。公司拥有曙光金铜矿100%权益,2006年8月底测算保有储量矿产量合计12517.37万吨,金金属量70.86吨,平均品位0.57克/吨;截至2019年底,曙光金铜矿保有资源金金属量26.05吨,平均品位为0.44克/吨,其中基础储量15.30吨,平均品位为0.49克/吨,剩余开采年限为7年。2013年珲春紫曙光金铜矿9500吨/日改扩建工程建成投产,2014-2019年曙光金铜矿矿产金产量提升近1吨至3.14吨,年均复合增速为8.56%,在公司国内矿山中矿产金生产方面占据重要位置。

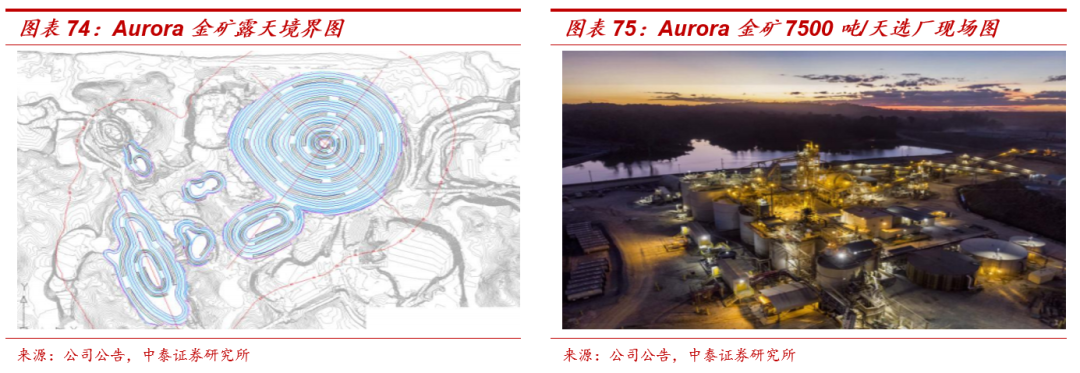

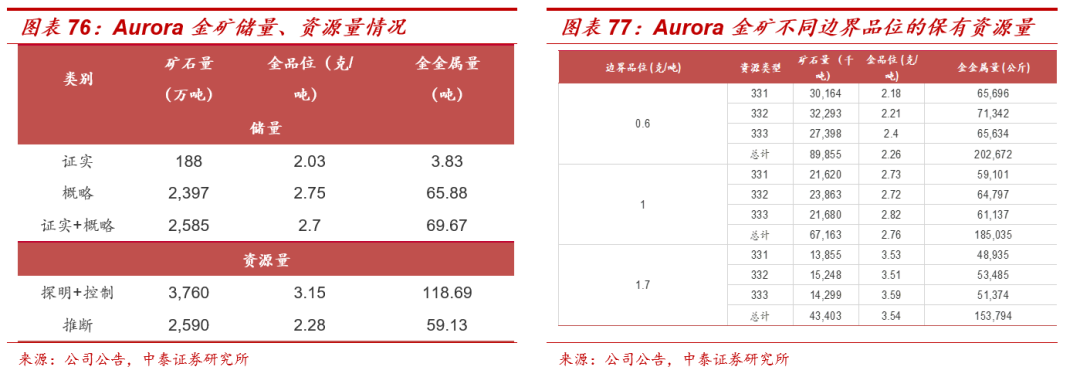

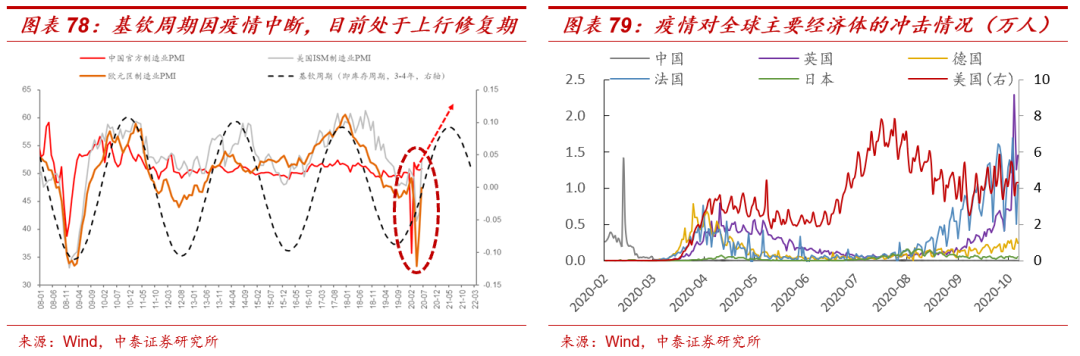

新收购在产矿山奥罗拉金矿显著增加公司黄金产量。2020年6月公司拟以3.23亿加元(约合16.99亿元)对价收购圭亚那金田100%股权,根据公司公告,2020年8月份公司已完成收购,圭亚那金田核心资产为在产矿山奥罗拉金矿,拥有证实+概略储量69.7吨,平均品位2.7克/吨,探明+控制的金资源量118.69吨,平均品位3.15g/t,2016-2019年奥罗拉金矿黄金产量分别4.7吨、5吨、4.8 吨及3.87吨。此外,圭亚那金田公司拥有毗邻奥罗拉金矿的14.95万英亩的土地勘探许可证,未来增储空间广阔,选厂处理产能7500吨/天,2021年中期矿山将有露采转向地采,预计该项目收购完成后,年均黄金产量4.57吨,2022年到2026年地采年均产金增至5.27吨。

铜价维持高位,金价上行通道完整

需求复苏及成本上行趋势下,铜价有望维持强势

需求端,基钦周期处于上行期,新能车持续放量拉动需求端恢复。

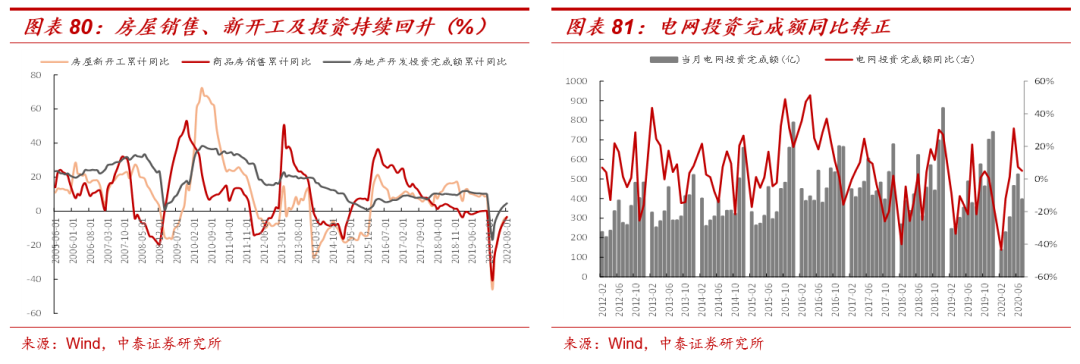

根据中泰证券拟合的基钦周期,一个完整的基钦周期一般三年左右,上行周期一般六个季度左右,本轮基钦周期由2019年Q3开始触底上行,2020年初以来因卫生事件在全球范围内的快速蔓延,本上行的经济周期被打断,但随着全球卫生事件防治的逐步落实,全球经济有望回归至原有上行通道,预计全球主要经济体的PMI等经济景气数据仍有望维持强势,带动大宗商品需求回升。

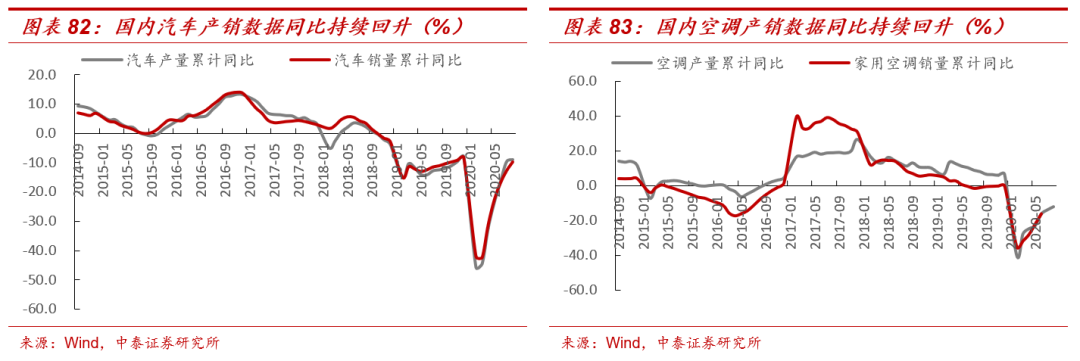

需求拆分来看,地产、电网投资、汽车和家电等数据均企稳回升,其中2020年8月商品房销售面积累计同比-3.3%,房屋新开工面积累计同比-3.6%,在卫生事件冲击之后均已实现连续七个月恢复;电网投资方面,截止2020年8月份,全国电网投资基本建设投资完成额2379亿元,同比去年实现0.04%的增长,此外汽车以及空调产销数据亦边际回升。

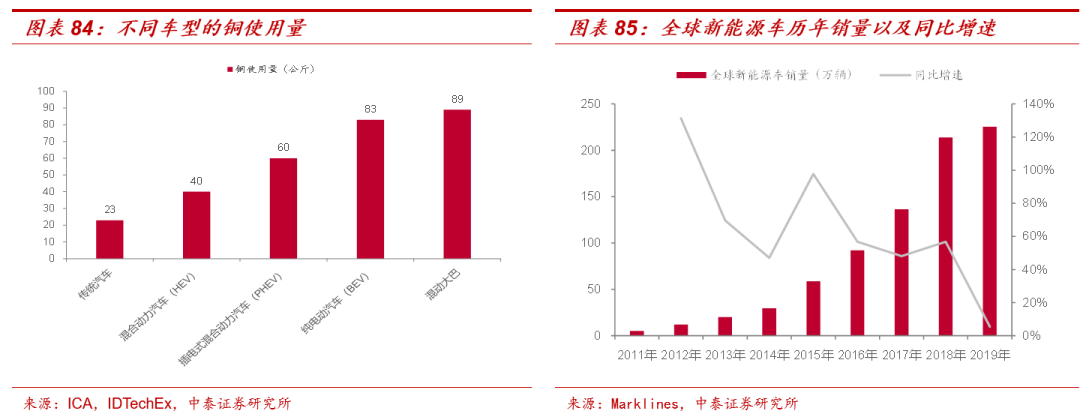

新能源车销量快速增长,对未来铜需求形成新的增长点。从单车用铜量来看,新能源车明显超过传统汽车,传统汽车单车用铜量不超过23公斤,而新能源车的电机、电池以及充电桩均需铜,根据IDTechEx测算,混合动力汽车用铜量40公斤,插电式混合动力汽车用铜量60公斤,纯电动汽车用铜量83公斤,混动大巴用铜量89公斤。在高额政策补贴、牌照和限行优惠及相关产业政策的扶持下,全球新能源车快速发展,2011-2019年全球新能源车销量年均复合增速达60.4%,2020年欧盟启动史上最大规模的绿色刺激计划,中国工信部发布2021年起实施的新版“双积分”政策,新能源汽车在全球范围内将迎来新一轮的增长,带动铜消费需求增长。

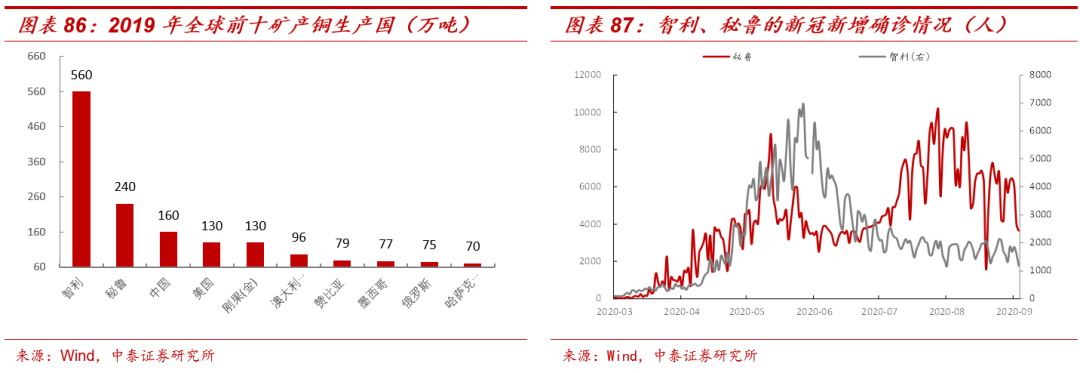

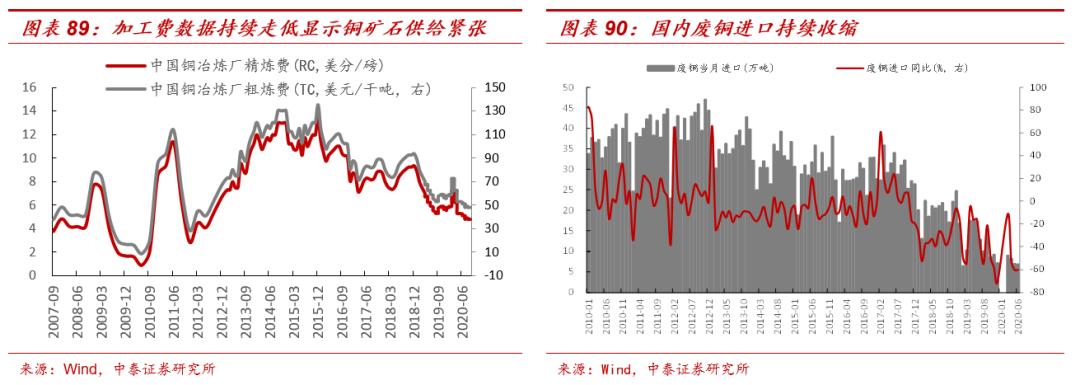

供给端,上半年卫生事件对供给端扰动频频,部分矿企放缓资本开支节奏,废铜进口受限,全球铜矿品位的趋势性下行不断抬高铜矿成本。

卫生事件扰动冲击主要生产国,限制矿石供应的稳定性,作为全球矿产铜主要生产国的智利、秘鲁等,上半年卫生事件扰动之下,部分地区关闭物流及工厂,矿企被迫选择关停矿山及冶炼设备,导致矿石出口受限,国内TC/RC维持低位,包括Codelco、Antofagasta等在内的部分矿企及冶炼企业延缓投资计划,对短期及中期的供给造成一定冲击。而对于国内废铜进口来说,在限制固废进口的政策指引下,进口量也持续收缩。

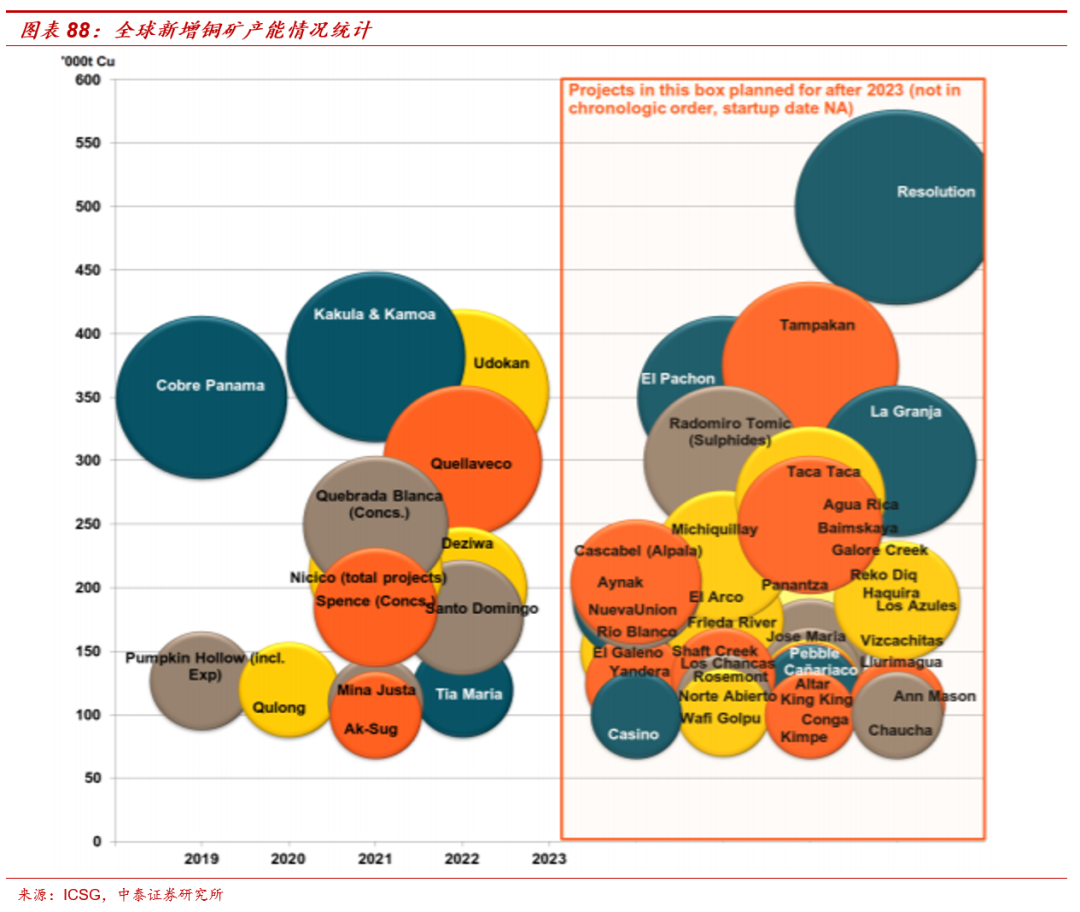

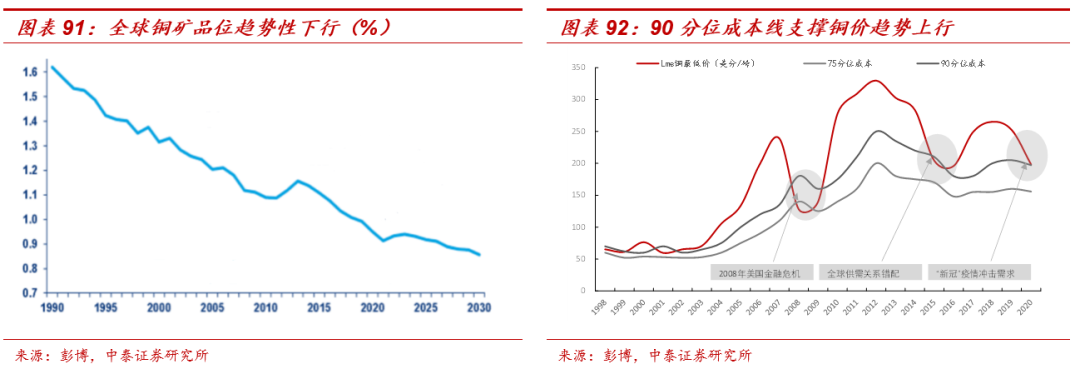

而长期来看,全球铜矿品位的下行已成趋势,支撑铜价中枢上行。目前全球铜矿山的开采时间不断拉长,全球约一半的铜矿山矿龄超过70年,随着开采年限的不断增长,矿山品位下降的特征较为突出,根据彭博数据,全球铜矿品位从1990年的平均1.6%下行至目前0.9%左右,伴随着矿山品位的下降,矿山采选冶过程中的消耗品、加工费等相关费用均显著增加,进而支撑铜价中枢不断上行。

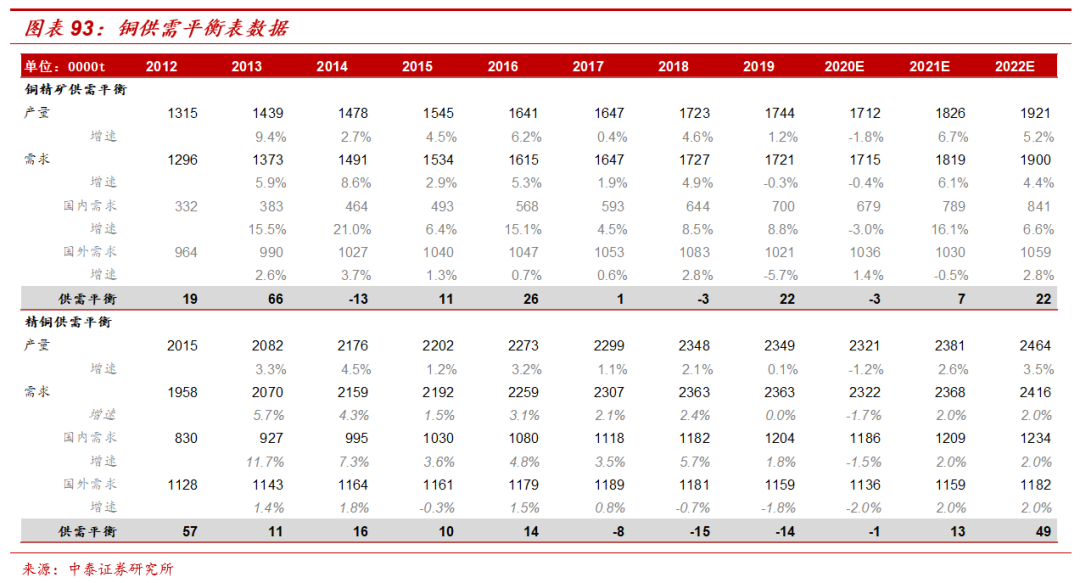

铜价仍有望维持高位。短期来看,卫生事件对资源国智利秘鲁的冲击仍在,需求国复工复产逐步推进,铜矿的TC/RC维持低位,表明供需关系依旧偏紧。而中长期来看,一方面,目前全球仍处于基钦上行周期,随着卫生事件冲击过后,全球经济将逐步回归原有上行通道,而新能源车的持续放量也有望支撑铜需求的进一步上行,假设2020-2021年国内电解铜需求增速分别-1.5%、2%,国外电解铜需求增速分别-2%、2%;另一方面随着全球铜矿山品位的逐步下降,矿产铜成本也将逐步上升,支撑铜价中枢维持高位。

名义收益率易跌难涨,通胀预期持续修复,金价上行通道依然完整

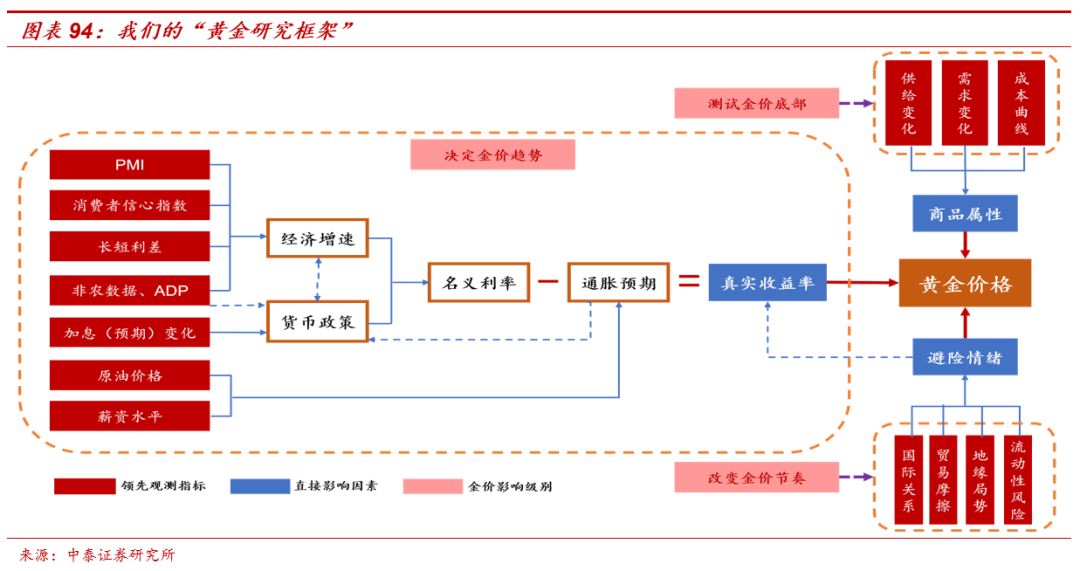

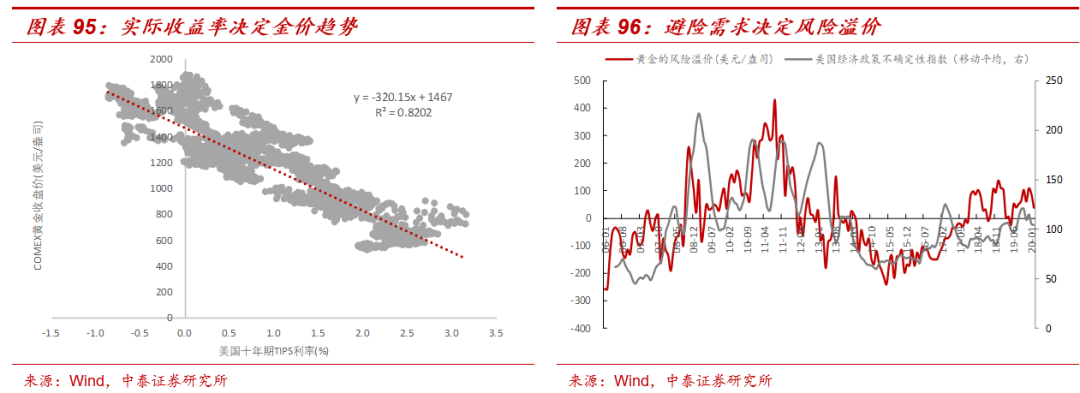

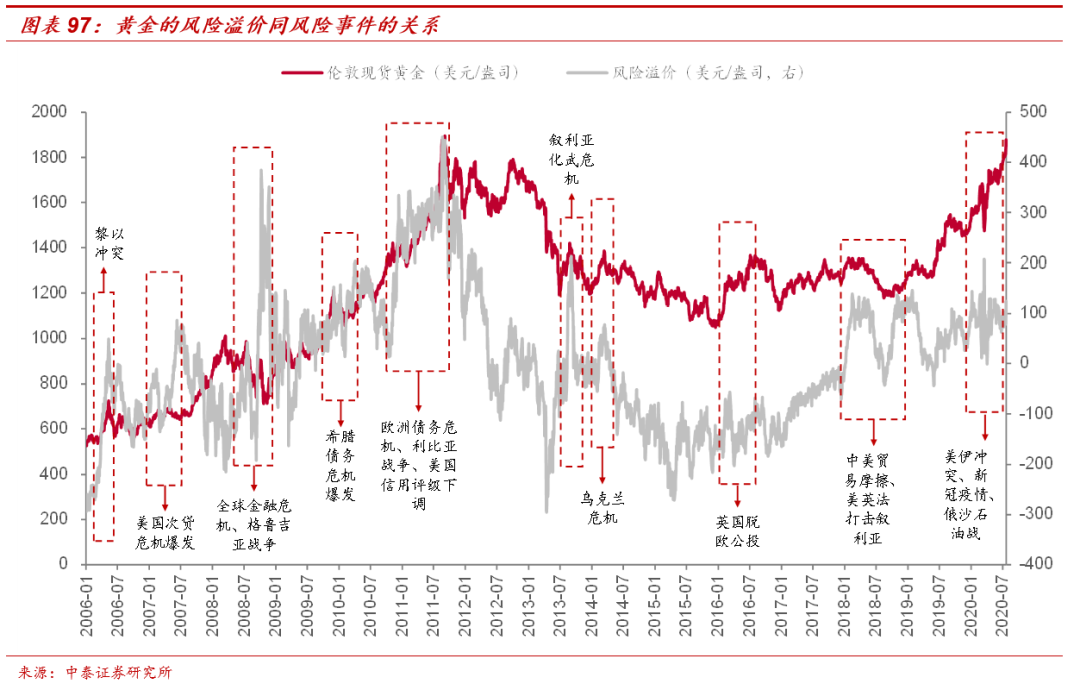

在中泰证券的黄金分析框架中,十年期美债的实际收益率决定金价趋势,而风险事件导致的避险需求(如地缘政治、流动性等)影响金价的波动节奏,通过比较金价与十年期美债的实际收益率以及黄金的风险溢价(金价-实际收益率决定的持有黄金的机会成本)与经济政策不确定指数,以及对历史风险事件的复盘中可以得到验证。

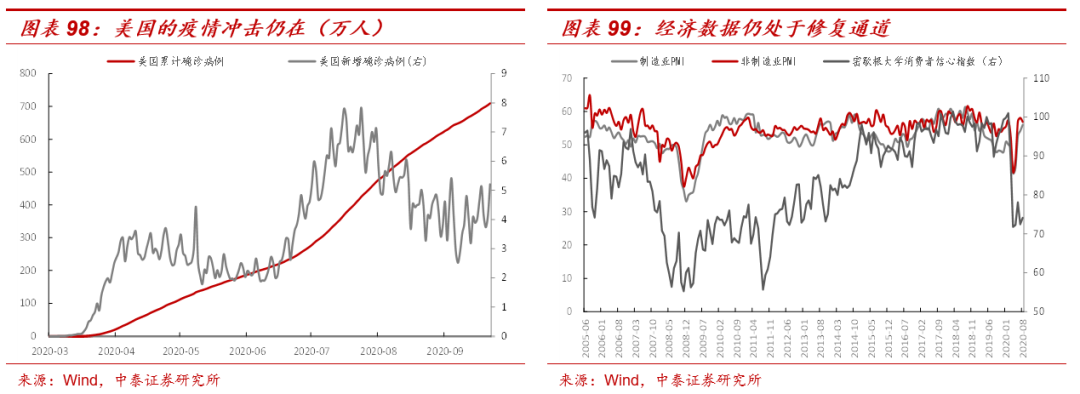

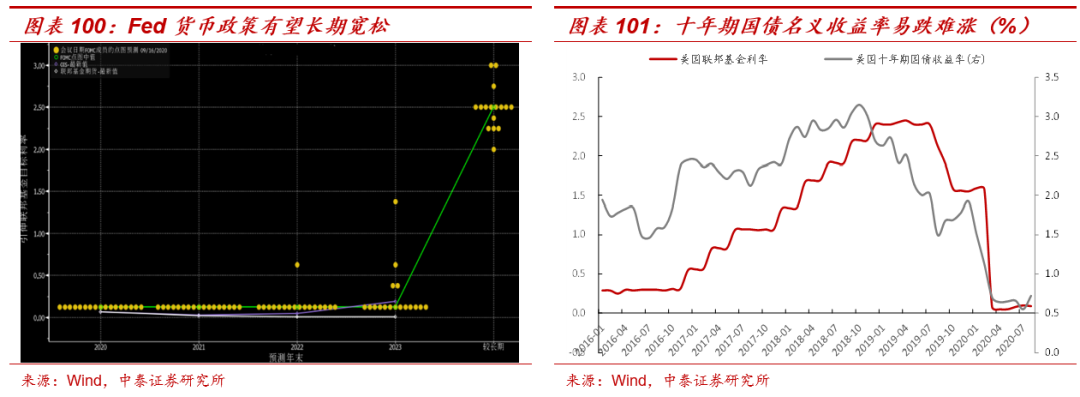

站在当下美国,卫生事件至今仍未得到有效防控,根据wind数据,2020年10月6日美国累计确诊病例772.37万例,单日新增确诊病例仍在三万人以上,从经济数据上来看,目前美国制造业景气度已明显恢复,但消费者信心指数及就业数据较卫生事件前仍存在较大差距,当前背景下中泰证券认为美联储仍将维持零利率及无限量QE等宽松的货币政策,十年期国债的名义收益率预计易跌难涨,整体维持在较低水平。

通胀预期仍有上行空间。在全球经济恢复的带动下,十年期美债隐含的通胀预期已修复至卫生事件前的1.6%左右,在当前极度宽松的货币政策下,伴随着经济的不断修复,通胀预期存在进一步上行动能,特别的美联储近期修改2%的通胀目标制为平均通胀目标制,美联储可能在政策取向上可能适度允许通胀预期高于2%的情况出现,一定程度上打开了通胀预期的上行空间。

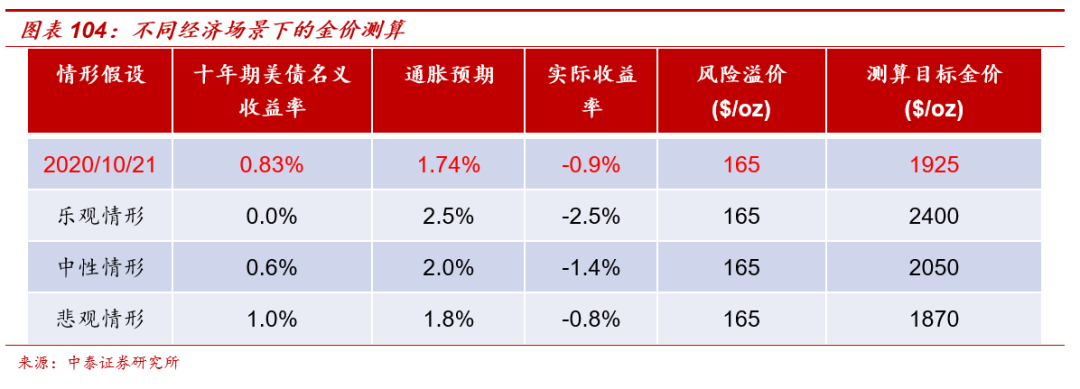

黄金价格上行通道依旧完整,整体价格仍将维持高位。在前述经济背景前提下,中泰证券认为名义收益率易跌难涨,随着美国经济的持续修复,在极度宽松的货币政策环境下,通胀预期存在进一步修复的动力,金价上行通道依然完整。根据中泰证券前期在《黄金:复盘2008的启示》提出的金价分析框架,中泰证券将金价拆分成十年期美债名义收益率决定的趋势项及美国政治经济不确定指数决定的扰动项,下面中泰证券分别对不同的经济情境下的合理金价进行测算:

乐观情形:十年期美债名义收益率0.0%,市场通胀预期2.5%,风险溢价维持近一个月均值,对应合理金价2400美元/盎司;

中性情形:十年期美债名义收益率0.6%,市场通胀预期2.0%,风险溢价维持近一个月均值,对应金价2050美元/盎司;

悲观情形:十年期美债名义收益率1.0%,市场通胀预期1.8%,风险溢价维持近一个月均值,合理金价为1870美元/盎司。

因此,中泰证券认为在美国货币政策未转向,美国经济仍延续修复的背景下,未来金价中枢仍将维持在1900美元/盎司以上的高位。

投资建议:成长潜力快速释放的矿业龙头,维持“买入”评级

公司作为国内矿业龙头,始终坚持把核心矿产资源作为最核心的资产和可持续发展的重要基础,借助自身充沛的资金实力、国内外矿业项目勘探开发管理的成熟经验,以及独有的低品位矿山开发的经济性优势,通过逆周期外延收购及对内增储等方式,陆续并购整合了卡莫阿-卡库拉铜矿、塞尔维亚Timok、RTB bor、巨龙铜多金属矿、武里蒂卡金矿等一批海内外优质矿山资产,持续增强公司资源实力,随着公司后续优质项目的投产及达产,公司龙头地位亦将日益稳固,主要矿产品产量亦将进入成长快车道。

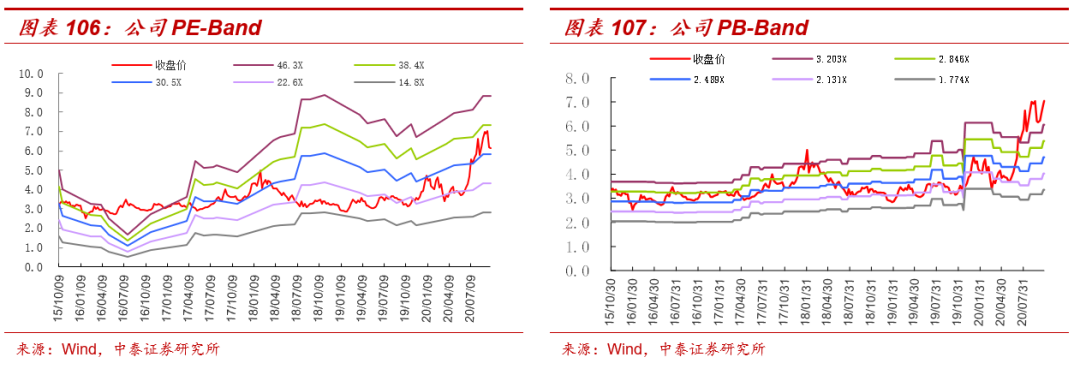

中泰证券假设2020/2021/2022年矿产金、矿产铜、矿锌价格分别(含税)400/410/420元/克、4.8/5.0/5.2万元/吨、1.80/1.85/1.90万元/吨,根据公司主要矿产品未来的成本及产量变化,预计公司2020/2021/2022年归母净利润分别65.05/91.31/132.38亿元,对应EPS分别0.26/0.36/0.52元,PE估值水平则分别27X/19X/13X。

基于公司国内矿业的龙头地位,在地勘、采选等方面具备明显竞争优势,而稳定的现金流为公司的持续性发展奠定了良好的财务基础,结合公司未来主要金属矿产品的快速放量,综合考虑,维持公司“买入”评级。

风险提示

在建项目投产达产不及预期风险。公司主营大型矿业项目的勘探开发,矿山项目建设周期较长,公司在大型项目建设运营上经验丰富,存在可能因偶发因素导致的投产及达产进度不及预期的风险。

产品价格超预期走低的风险。公司收入和利润的主要来源是黄金、铜、锌等金属产品,上述产品的价格变动受通胀预期、全球经济周期、美元走势、避险需求等因素决定,上述商品价格波动给公司经营带来较大不确定性,若金属价格超预期走低,将对公司经营业绩带来负面影响。

行业数据测算的前提假设改变的风险。文中相关测算均基于一定前提假设,当前提假设不成立时,相关结论存在调整的可能。

金融市场波动风险。公司持有一定的金融、外汇资产,在金融市场利率、汇率、股价发生波动时,可能造成公司资产价值或经营业绩波动的风险。

海外项目投资及运营风险。国际化是公司发展的主要方向。公司部分海外项目位于政治不稳定、法律政策不健全或社区不和谐的国家,存在一定的国别风险。

安全生产及环保风险。采矿业属于风险较高行业,如果安全、环保管理不到位,可能发生透水等安全及环保事件,给公司正常的生产经营带来一定危害。

(编辑:赵芝钰)

扫码下载智通APP

扫码下载智通APP