贝莱德下调美债评级,收益率曲线暗示“三大难题”

本文来自“万得资讯”

随着美国风险事件的临近,长期美债收益率本周逐步走低。美国最大投资管理集团10月下调了美债评级,因担忧风险事件及未来财政扩张。

贝莱德下调美国国债评级

10月26日,贝莱德下调了美国国债的评级,并在下周风险事件之前提高了与通胀相关债券的评级,原因是美国政府重大财政扩张的可能性越来越大。

资产经理表示,此举是战术性的,市场越来越反映出对大规模财政扩张的机会。根据宾顿沃顿预算模型(Penn Wharton Budget Model)的分析,风险事件的结果之一可能会带来总计5万亿美元的支出计划。

全球首席投资策略师迈克·派尔(Mike Pyle)在一份报告中表示:“风险事件结果将使更高通胀机制的市场定价提前,我们已经在战略资产观点中反映了这一点。”

贝莱德表示,风险事件的一种结果可能会给美债收益率带来上行压力,而国债收益率与债券价格成反比。但由于美联储将采取行动防止金融状况急剧收紧,因此收益率的上升可能受到限制。它补充说,由于生产成本上升,并且美联储允许通胀超过目标的新战略,它已经预计未来几年通货膨胀会上升。

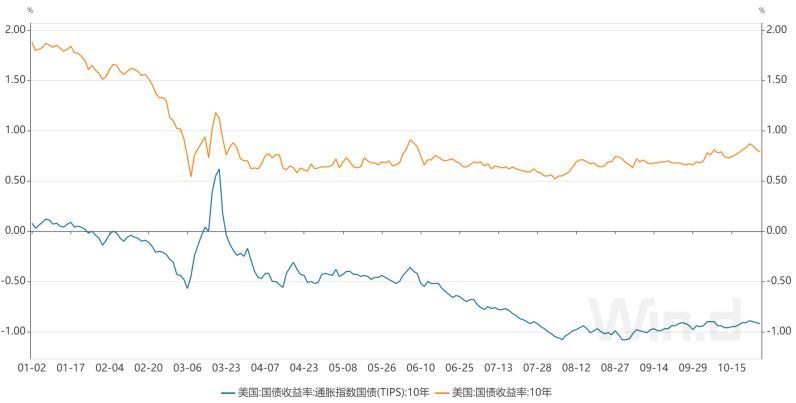

资产经理说,他们看到经通货膨胀调整后的实际收益率进一步下降,支撑了美国国债的通货膨胀保护证券(TIPS)的价格,并对该证券评级升为增持。TIPS是其基本价值随通货膨胀率上升而变化的债券。

伴随着对美国国债的降级,贝莱德在更长的时间内提升了与通胀相关的其他债券市场评级,例如将德国国债升级至中性,预计其表现优于美国国债。

贝莱德表示:“我们认为,发达市场名义政府债券的价格将走低,并预期这些市场国债的价格跌幅比美国国债更为温和。”他补充说,由于欧洲央行大规模购买资产,国债的波动性也较小。

“我们预计名义债券收益率的上升幅度不会像通货膨胀背景通常暗示的那样高,因为央行将利率保持在较低水平,并允许其通胀目标暂时超支。这种环境可能会持续一段时间,为风险资产提供有利的背景。”

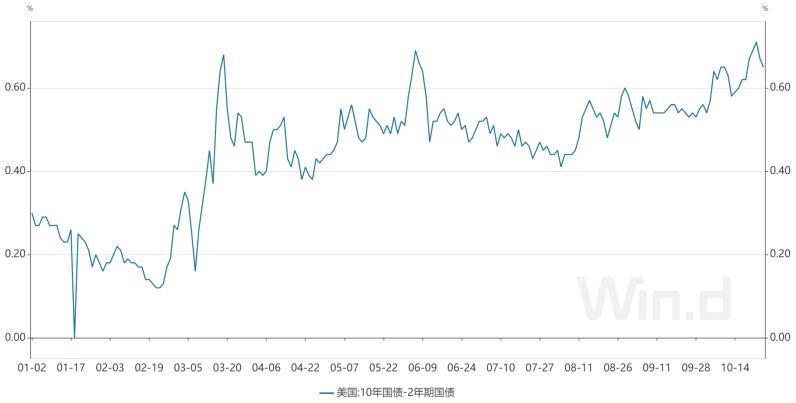

美债收益率曲线趋平

本周,伴随着美股抛售潮,被视为经济预期指标的2年期和10年期美国国债收益率呈收窄趋势,在10月26日收于65个基点,较上周五收盘低约4个基点。通常被当做长期利率指标的10年期美债收益率在10月27日收于0.798%。

美国公共卫生事件感染人数在10月达到创纪录水平,部分州及市区要求公民在未来两周内呆在家里,而欧洲、意大利和西班牙则实施了新的限制措施。随着对欧美公共卫生事件席卷市场,美股再度遭到抛售,道琼斯工业平均指数录得七周多来最大单日跌幅。

Bryn Mawr Trust固定收益部门主管吉姆•巴恩斯(Jim Barnes)表示,交易商担心进一步的封锁将导致经济放缓,而美国国债市场在10月大部分时间似乎都忽视了这一点。

此外,投资者原本希望美国政府内部能达成一项刺激协议,从而推高价格,但截至发稿这一希望似乎还没有实现。Barnes称:"市场一直难以超越短期分歧。"

FHN Financial利率策略师沃格尔(Jim Vogel)表示,周一股市交易的另一个因素是,很难预测11月3日内部事件后会出现哪种结果。Vogel称:"关于内部事件的不确定性已经足够多,与其预期结果确定,不如等一等更容易。"他说,一旦风险事件落地后,华尔街普遍预计将推高股市,因市场预期华盛顿的僵局将结束。

(本文编辑:孙健一)

扫码下载智通APP

扫码下载智通APP