美联储议息会议前瞻:行动还是等待?FOMC还有多大空间?

本文来自微信公众号“英为财情Investing”,作者:李英维。

本周,在动荡的美国大选之际,无论白宫是否易主,对于华尔街来说,华盛顿最重要的政治人物仍然是在稳定美国经济和市场方面尤为重要的美联储主席鲍威尔。

大选前景不确定性极高的背景下,鲍威尔周三仍将带领FOMC决策小组,就美国经济和货币政策举行为期两天的会议——对于投资者来说,相比于2021年谁会入住白宫,鲍威尔无疑更为重要。

不得不说,在面对迫使美国经济全面停滞的卫生事件危机前,美联储在鲍威尔的领导下迅速行动,及时阻止了一场更大的金融灾难。彼时,美联储一口气将利率降至了接近零的水平,推出了庞大的债券购买计划,部署了新的贷款工具,力度之大,远远超过了美联储过往的任何措施。

而目前的情况是,美国刚刚公布的三季度GDP增长了33.1%,自5月以来已经恢复了1140万个就业岗位,而且房地产热潮挥之不去。但是,美联储仍然担心,随着政府第一轮刺激资金的枯竭,美国股市上涨动力逐步缩小,而卫生事件再次反扑,企业和社区继续面临更大压力。

与此同时,上月美国通胀仅为1.4%,只有时间会告诉我们,美联储新的“平均通胀目标”会否成功,但是,不难看到,在即将到来的经济周期中,美联储官员们对于通胀、失业等指标的看法可能会发生改变。到现在为止,债券市场似乎并未被说服,杰克逊霍尔讲话以后,较长期美国国债的收益率几乎没有太多波动,也没有反映出未来几年出现严重通胀的预期。但是新的框架,应该足以让市场和投资者相信,美联储的政策将在数年内保持宽松,同时也给鲍威尔空间,根据实际情况进行调整。

对于即将到来的再一次美联储议息会议,虽然市场预计其政策不会有重大变化,此前美联储在9月份政策会议暗示,可能维持利率在近零水准至2023年,誓言将等待通胀率达到2%、并温和升破2%水准一段时间才会升息。鲍威尔此前也强调将在未来三年都保持宽松的货币政策环境,他的任期将会持续到2022年2月。

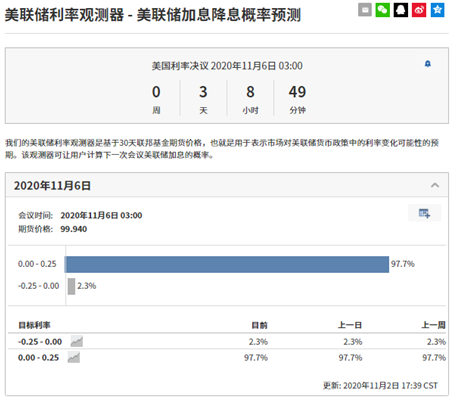

美联储利率观测器,来源:英为财情Investing.com

不过,美联储面临的一个重要问题是,在宏观环境纷繁杂乱的背景下,应该等待进一步形势恶化,还是现在就立即采取行动,进一步提供额外帮助?

虽然FOMC本周可能仍将按兵不动,但是鉴于眼下形势的复杂性,他们也有可能会采取行动。杰富瑞的首席经济学家Aneta Markowska认为,没有必要等到12月份了。过去两周发生了很多事,美联储已经没有太多时间了。华尔街想要美联储更多的后续行动,但是显然,我们还没有看到。

加拿大皇家银行的经济学家也表示,美联储不会进一步行动,但是鲍威尔可能会重申,美联储愿意采取必要措施,为经济背景提供支持。与此同时,高盛的经济学家David Mericle则认为,如果秋冬卫生事件对经济的破坏超出我们的预期,而美联储需要进一步作出回应,那么他们的选择可能会非常有限。

上周五,美联储宣布将放松针对中小企业的主街贷款条件,将25万美元最低贷款额降低至了10万美元,并放宽了申请人的债务限制。除此之外,对于美联储的下一步计划,市场普遍认为可能是改变其资产购买计划,它可以简单扩大购买水平,也可以延长债券期限,从而进一步影响曲线上的收益率,或者,美联储还可以继续改变其设定购买目标的措辞,从促进市场运作到对经济的更广泛支持。

不过,随着美国经济逐步从卫生事件的打击中复苏,鲍威尔的下一步行动将是试图让美联储的政策恢复到正常轨道中去,也就是说,美联储如何让市场和经济摆脱对大规模宽松支持的依赖,将是未来几年最关键的挑战。

退出机制亦然重要。华尔街知名投资人Peter Schiff在近期的演讲中指出,美联储的货币宽松政策也可能会成就市场下一场更大的危机。他举例表示,格林斯潘(Alan Greenspan)一开始就实施了导致互联网泡沫破灭的宽松货币政策。当泡沫破灭时,格林斯潘非但没有承认自己的错误,反而视而不见。

如果不警惕,人们可能会把膨胀的房价当做提款机,随后消费支出被推高,人们开始入不敷出。此时,又因为认为的低利率环境,错误的投资和决策,扭曲了整个经济。而当美联储试图开始货币政策正常化的时候,泡沫破灭,抵押市场崩溃了,带来了更大的危机。

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP