腾讯(00700)Q3业绩点评:手游继续强劲增长,商业支付规模持续扩张

本文来自微信公众号“文香思媒”,文中观点不代表智通财经观点。

业绩快评

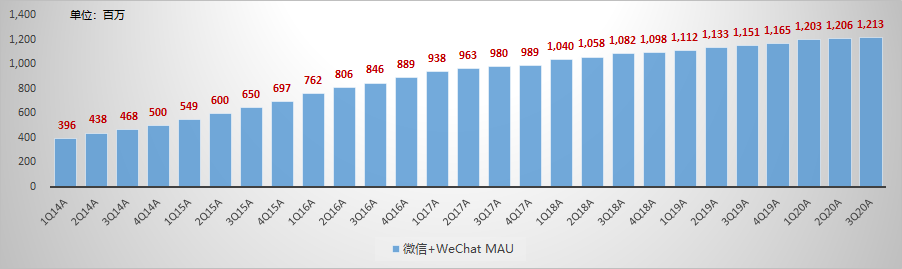

腾讯(00700)3Q20业绩超市场一致预期,收入和经调整净利润分别同比增长29%和32%,超预期1.3%和1.7%;手游继续强劲增长,收入同比提升61%,推动游戏整体实现42%增长;商业支付规模持续扩张,驱动总支付金额同比增长超30%;云服务受卫生事件持续影响短期承压;微信MAU增至12.13亿

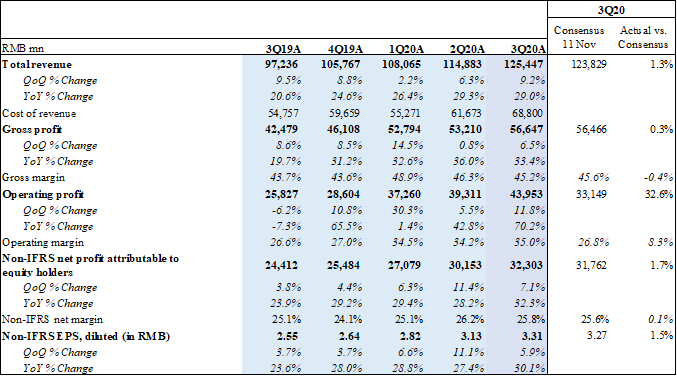

腾讯业绩与一致预期对比表

a)财务分析

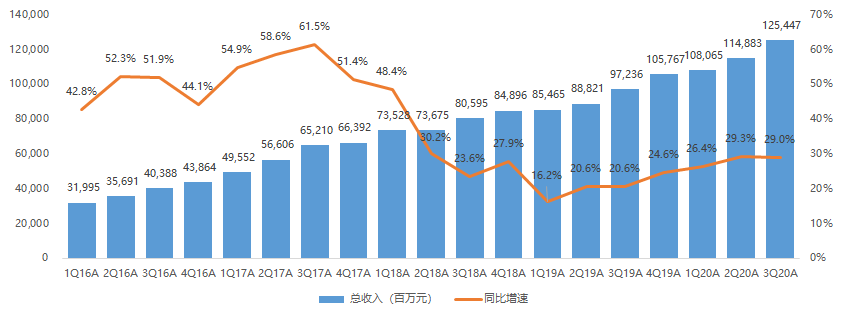

【收入】3Q20腾讯总收入为RMB1,254亿元,同比增长29.0%,环比增长9.2%,超出市场一致预期1.3%,主要受手游业务强劲增长所驱动。

图:腾讯总收入及同比增速

数据来源:公司公告,天风证券研究所

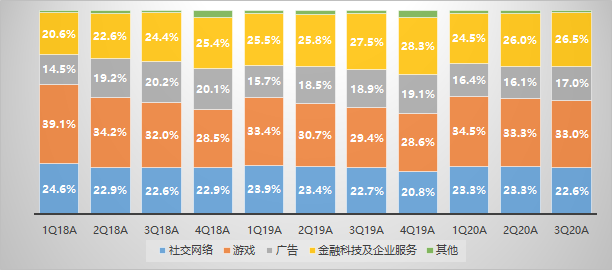

图:腾讯收入分业务结构

数据来源:公司公告,天风证券研究所

1)【社交网络业务】3Q20收入为RMB284亿元,同比增长28.9%,环比增长6.2%,占总收入的22.6%,主要是虎牙直播、视频及音乐付费会员服务,以及游戏虚拟道具销售收入增长。

图:腾讯社交网络收入及同比增速

数据来源:公司公告,天风证券研究所

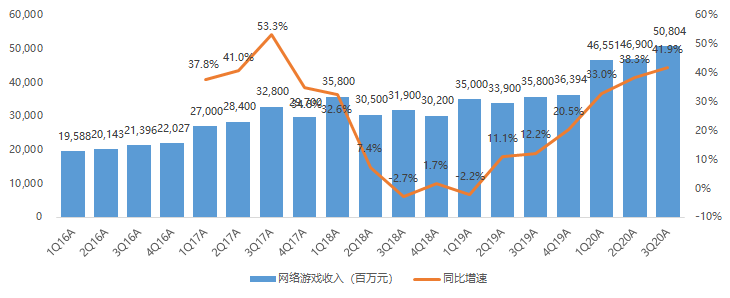

2)【游戏业务】3Q20腾讯游戏收入达到RMB414亿元,同比增长44.8%,环比增长8.2%,占总收入的33.0%,主要是受国内及海外手游业务增长所驱动。若考虑归属于社交网络业务的游戏收入,3Q20游戏收入为RMB508亿元,同比增长41.9%,环比增长8.3%,占总收入的40.5%。

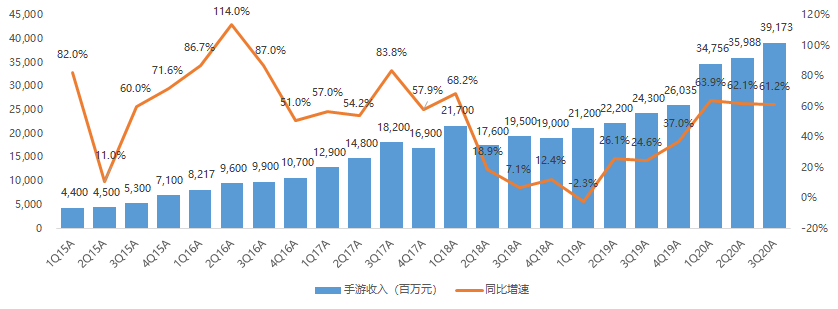

手游(包括部分社交网络业务):3Q20手游收入同比增长61.2%至RMB392亿元,环比增长8.9%。《王者荣耀》2020年前十个月平均DAU超过1亿。

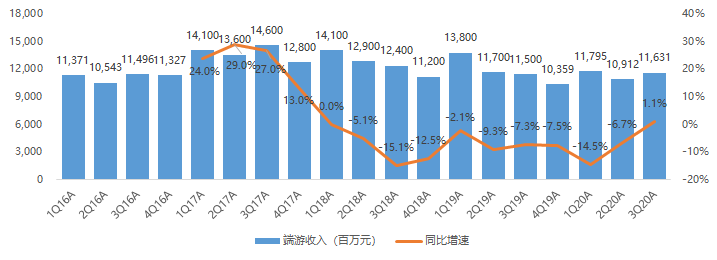

端游:3Q20收入为RMB116亿元,同比增长1.1%,环比增长6.6%。图:腾讯游戏收入及同比增速

数据来源:公司公告,天风证券研究所

注:包括社交网络业务部分。

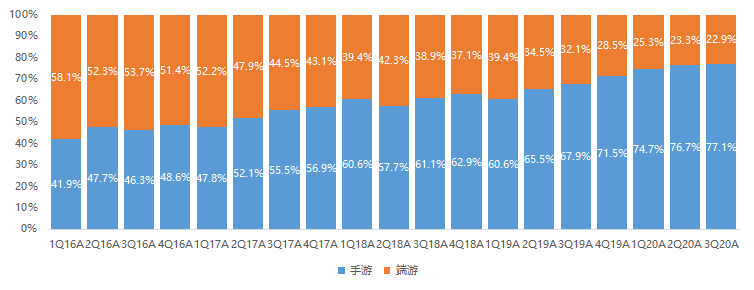

图:腾讯游戏收入结构

数据来源:公司公告,天风证券研究所

注:包括社交网络业务部分。

图:腾讯手游收入及同比增速

数据来源:公司公告,天风证券研究所

注:包括社交网络业务部分。

图:腾讯端游收入及同比增速

数据来源:公司公告,天风证券研究所

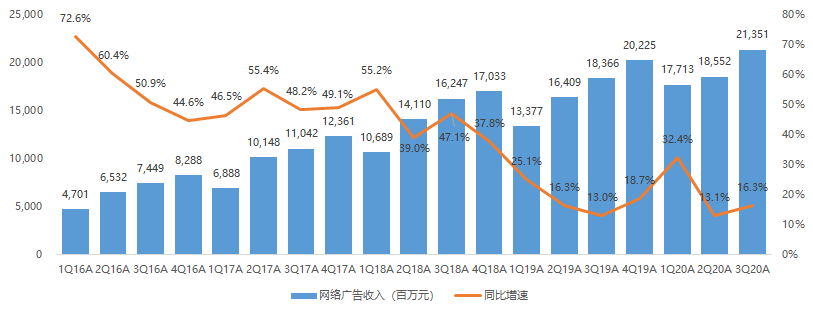

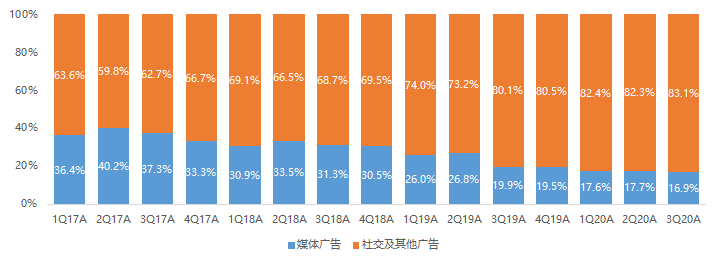

3)【广告业务】3Q20收入为RMB214亿,同比增长16.3%,环比增长15.1%,占总收入的17.0%,主要受益于基于算法的广告投放解决方案的更多应用,按广告主行业来看,本季度教育、互联网及电商等行业广告支出同比继续强劲增长,汽车及房地产等周期行业支出同比提升,金融及必需消费品等开支已恢复至去年同期水平。

【社交及其他广告】3Q20收入同比增长20.6%至RMB178亿元,环比增长16.3%,占总体广告收入的比例为83.1%,环比继续提升,主要是微信朋友圈广告库存增加及eCPM上升,同时移动广告联盟受益视频广告形式驱动eCPM提升。

【媒体广告】3Q20收入同比减少1.4%至RMB36亿元,降幅明显收窄,环比增长9.4%,主要受益于腾讯视频的主要内容发布,以及音乐平台的广告库存及曝光量增长。图:腾讯广告收入及同比增速

数据来源:公司公告,天风证券研究所

图:腾讯广告业务收入结构

数据来源:公司公告,天风证券研究所

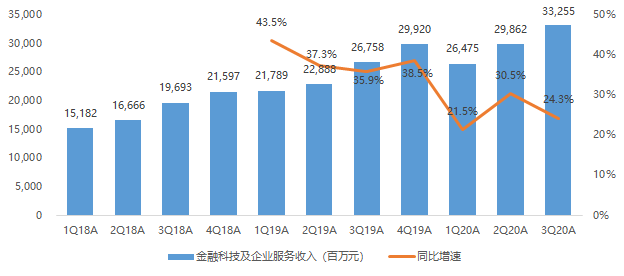

4)【金融科技及企业服务】包括支付等金融科技服务,以及云服务、智慧产业等企业服务,3Q20收入达到RMB333亿元,同比增长24.3%,环比增长11.4%,占总收入的比重环比升0.5百分点至26.5%,主要是商业支付及理财收入增长,同时企业服务收入增长放缓。

【金融科技】本季度金融科技收入继续稳步增长,增速与前几季相近,主要受益于商业支付及理财平台业务规模持续扩张,同时社交支付及小额贷款业务保持温和增长。

【商业支付】DAU及人均交易金额同比强劲增长,驱动总支付金额同比增长超30%,主要是线下交易渗透率提升,以及小程序在零售行业的交易增加;

【理财平台】用户同比增长超过50%,资产保有量继续提升。

【云服务】本季度云服务及其他企业服务收入同比增速下滑,低于前几季,主要是受卫生事件的后续影响,线下项目部署及新合同签署有所延误,同时部分IaaS合同进行非经常性调整。

【企业微信】本季度DAU同比增长超100%。

【腾讯会议】注册用户超过1亿。图:腾讯金融科技和企业服务收入及同比增速

数据来源:公司公告,天风证券研究所

5)【其他业务】包括投资、影视制作发行、内容授权、商品销售等,3Q20收入为RMB10.4亿元,同比减少29.9%,环比减少29.2%,占总收入的0.8%。

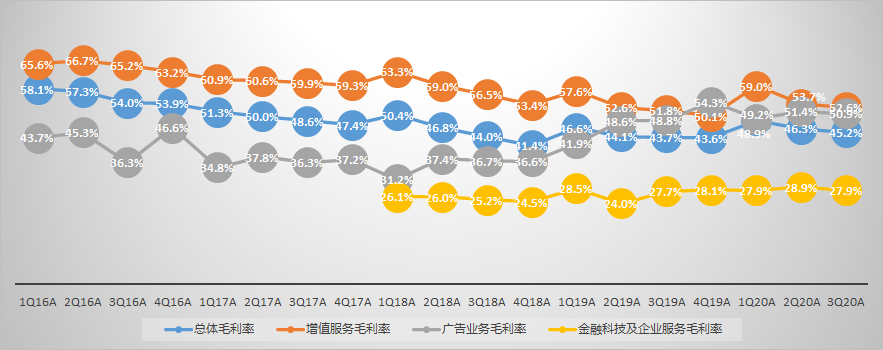

【毛利率】3Q20毛利率为45.2%,同比提升1.5百分点,环比下降1.2百分点,略低于市场预期。

增值服务毛利率为52.6%,同比提升0.8百分点,环比下降1.1百分点,主要是手游渠道及内容成本增加,以及包括虎牙直播在内的数字内容服务的内容成本上升。

广告业务毛利率为50.9%,同比提升2.2百分点,环比下降0.5百分点,主要是移动广告联盟的流量获取成本增加,部分被赛事相关的内容成本减少所抵消。

金融科技及企业服务毛利率为27.9%,同比略升0.2百分点,环比下降1.0百分点,主要是支付交易成本上升,以及支付及云服务业务规模提升导致服务器和带宽成本增加。图:腾讯毛利润及毛利率

数据来源:公司公告,天风证券研究所

图:腾讯总体毛利率及分业务毛利率

数据来源:公司公告,天风证券研究所

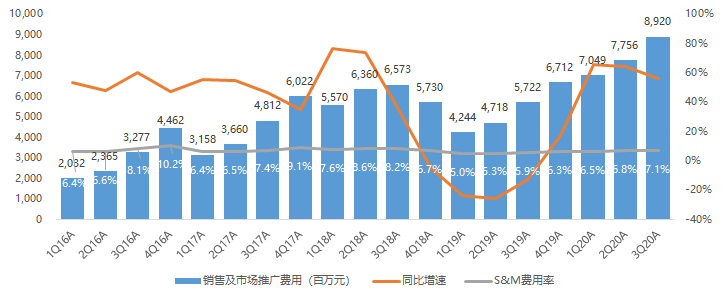

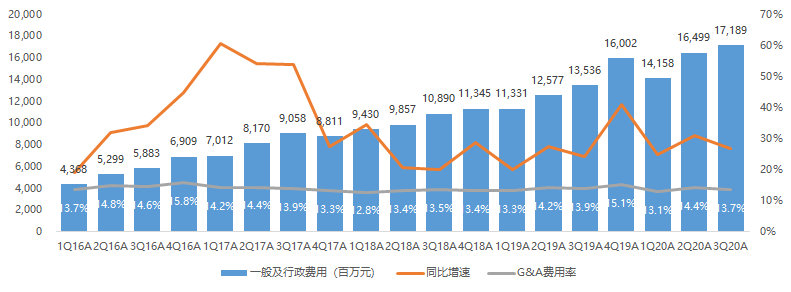

【费用率】3Q20销售及市场推广费用同比增长55.9%至RMB89亿元,环比增长15.0%,销售费用率为7.1%,同比提升1.2百分点,环比略升0.4百分点,主要是游戏、微视等数字内容服务及企业服务的推广投入增加;一般及行政费用同比增长27.0%至RMB172亿元,环比增长4.2%,管理费用率为13.7%,同比基本稳定,环比下降0.7百分点,主要是研发开支和人员成本增加。

图:腾讯S&M费用及费用率

数据来源:公司公告,天风证券研究所

图:腾讯G&A费用及费用率

数据来源:公司公告,天风证券研究所

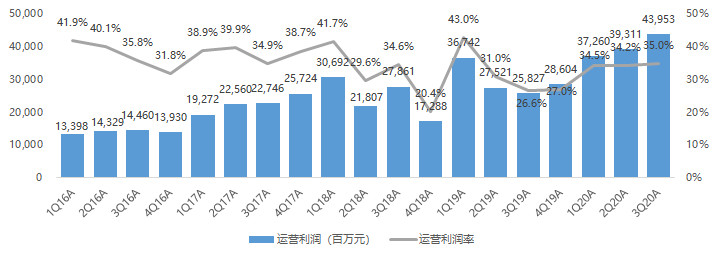

【运营利润】3Q20运营利润为RMB440亿元,同比增长70.2%,环比增长11.8%,OPM同比提升8.5百分点至35.0%,环比提升0.8百分点。

图:腾讯运营利润及运营利润率

数据来源:公司公告,天风证券研究所

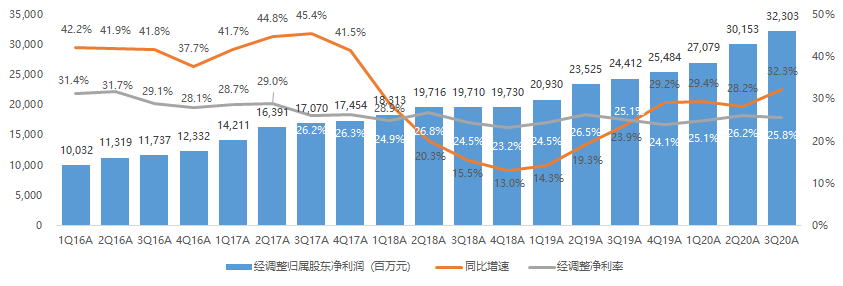

【经调整归属股东净利润(Non-IFRS)】3Q20经调整归母净利润为RMB323亿元,同比增长32.3%,环比增长7.1%,超出市场预期1.7%;经调整净利率为25.8%,同比提升0.6百分点,环比下降0.5百分点。

图:腾讯经调整归属股东净利润及净利率

数据来源:公司公告,天风证券研究所

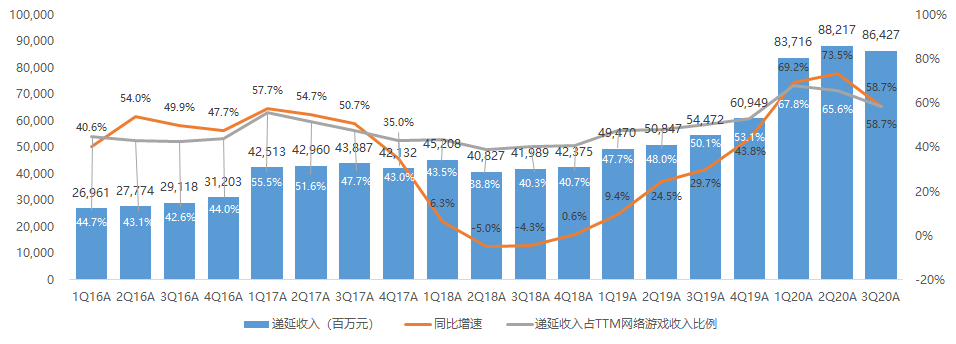

【递延收入】截至3Q20末,递延收入为RMB864亿元,同比增加58.7%,较上季度末减少2.0%,占TTM游戏收入的比例为58.7%,环比下降6.9百分点。

图:腾讯递延收入及占TTM游戏收入比例

数据来源:公司公告,天风证券研究所

b)运营数据

【微信】3Q20微信MAU达到12.13亿,同比增长5.4%,环比增长0.6%,季度净增670万。

【QQ】3Q20 QQ智能终端MAU同比减少5.5%至6.17亿,环比减少4.7%,人均单日使用时长同比增长十几个百分点。

图:微信及Wechat合并MAU

数据来源:公司公告,天风证券研究所

【数字内容】3Q20收费增值服务用户数同比增长25.1%至2.13亿,环比增长4.9%,主要是视频和音乐服务会员数增长。

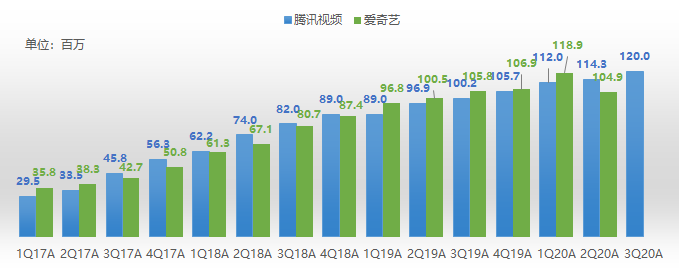

【腾讯视频】3Q20视频服务付费会员同比增长20%至1.2亿,环比净增600万;

【腾讯音乐】3Q20音乐付费会员数同比增长46%至约5,200万。图:腾讯增值服务付费用户规模

数据来源:公司公告,天风证券研究所

图:腾讯视频与爱奇艺付费用户数对比

数据来源:公司公告,天风证券研究所

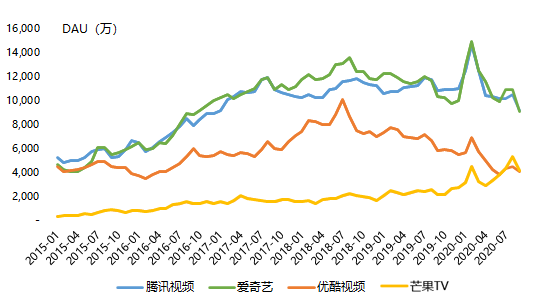

图:腾讯视频与爱奇艺、优酷、芒果TV DAU对比

数据来源:QuestMobile,天风证券研究所

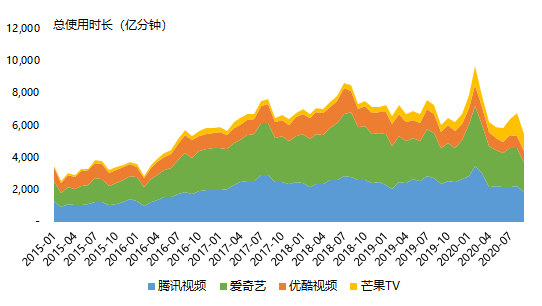

图:腾讯视频与爱奇艺、优酷、芒果TV用户时长对比

数据来源:QuestMobile,天风证券研究所

(编辑:李国坚)

扫码下载智通APP

扫码下载智通APP